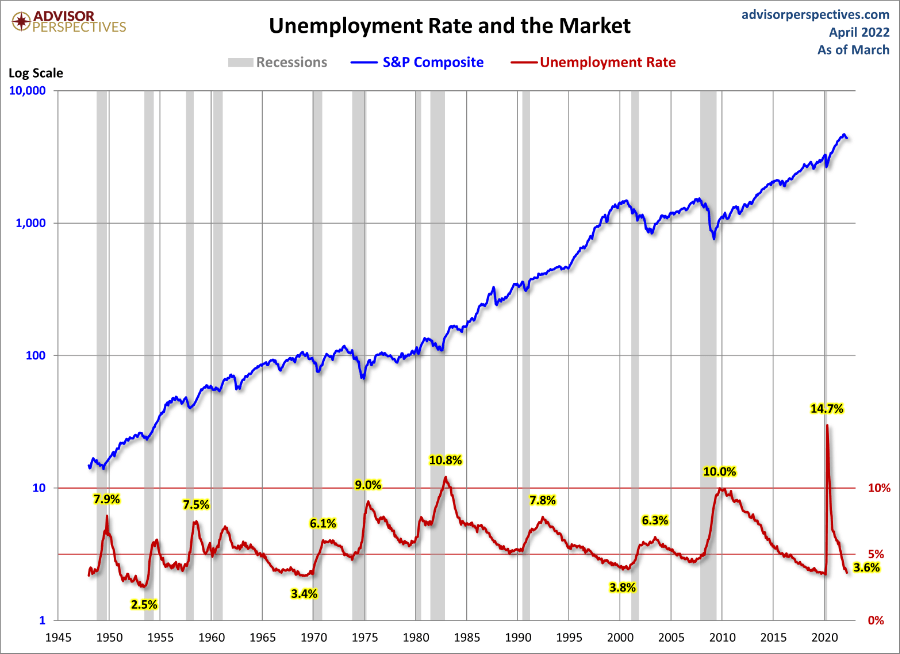

El Bureau of Labor Statistics publicó el viernes el informe de empleo de marzo. Se crearon 431.000 nuevos puestos de trabajo, frente a los casi medio millón esperados y 750.000 de febrero, la tasa de paro descendió dos décimas hasta el 3.6% y, otra vez más, se encuentra en zona de mínimos históricos.

TASA DE PARO vs S&P500

Desglosado por sectores, todos consiguieron aumentar la contratación, liderados por ocio y cuidados de salud, seguido por el de servicios empresariales y a la cola quedaron la construcción, información y banca. Vean relación sectorial con el comportamiento de marzo seguido del de febrero entre paréntesis:

Ocio/Cuidados +112k (+154k), Servicios empresariales +102k (+105), Educación/Salud +53k (+117k), Negocios al Menor +49k (+110k), Manufacturas +38k (+38k) Construcciónn +19k (+57k) Información +16k (-5k) Finanzas +16k (+30k)

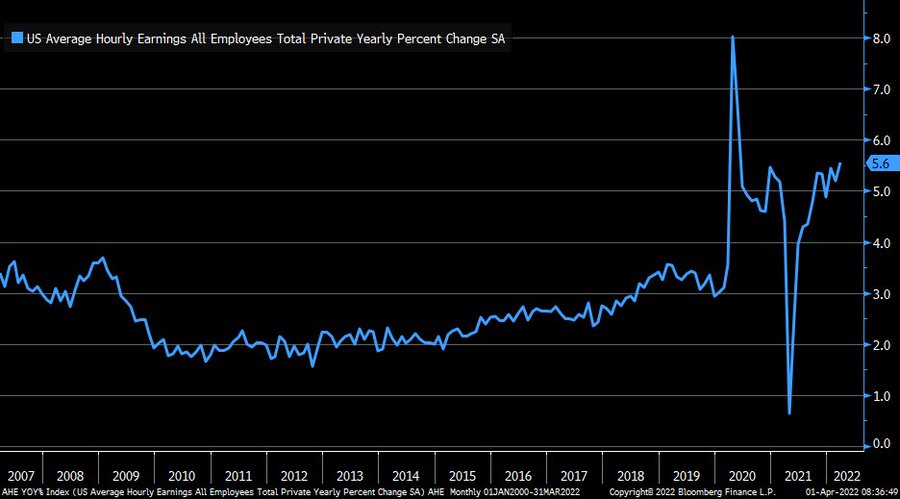

El informe resultó bastante alineado con las expectativas y poco interesante para los mercados, el dato de ingresos de los trabajadores por hora trabajada era importante por su impacto en inflación y fue alto pero sólo una décima por encima de expectativas.

Las ganancias por hora trabajada aumentaron un +5.6% en tasa interanual frente al 5.5 esperado o al 5.2% del mes de febrero. Las presiones salariales han sido en marzo las más potentes desde mayo de 2020.

SALARIOS POR HORA TRABAJADA. USA

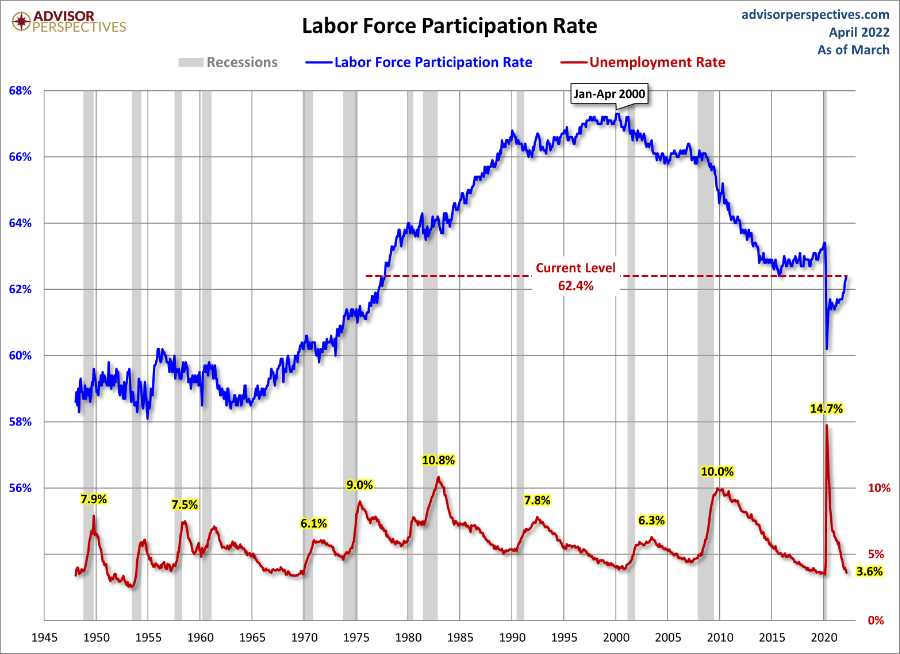

Otro de los aspectos a considerar del informe de empleo es la participación de la fuerza laboral, que mejoró muy levemente, una décima respecto al febrero para quedar en el 62.3%. Este dato es crucial para entender el comportamiento de la tasa de paro…

PARTICIPACIÓN FUERZA LABORAL, USA.

… el modelo de cálculo del paro ignora la situación de millones de personas que no trabajan pero han sido eliminadas de las listas, detalles explicados en distintos posts. Atendiendo al modelo de cálculo empleado antes de las modificaciones «ad hoc» de 1994, la tasa de paro actual sería la siguiente, vean gráfico:

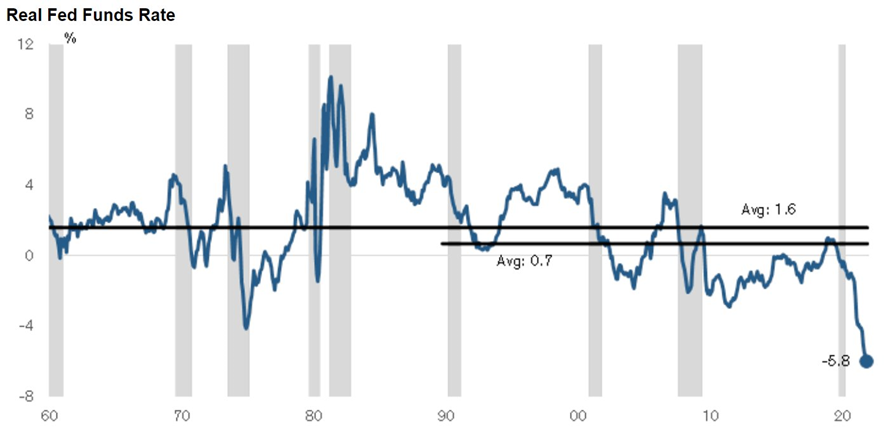

La Reserva Federal afronta una situación económica cuya modulación es digna de expertos y no se ha ganado ese calificativo, más bien lo ha ido perdiendo de manera lenta pero segura en los últimos lustros.

Las autoridades monetarias siempre se han caracterizado por su capacidad de acción proactiva para gestionar las macromagnitudes designadas en su mandato, paro e inflación. Las inercias de la economía se deben manejar con perspectiva y políticas proactivas, modulando las decisiones políticas con antelación de igual manera que hacen los capitanes de las grandes embarcaciones.

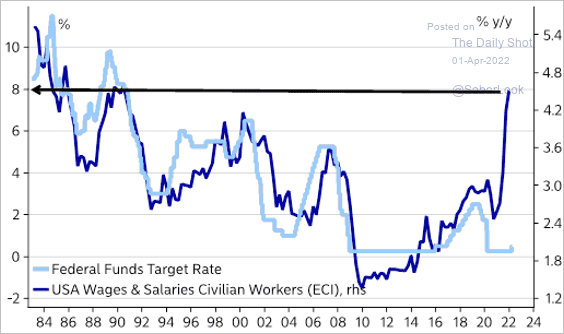

Hace años la FED cometió el grave error de convertir sus políticas en reactivas, data dependientes, optando por ir a remolque de los acontecimientos, A tenor de los resultados y de su empecinamiento en controlar una situación de precios que todo el mundo menos ellos alcanzaba a anticipar, han perdido credibilidad.

El relato de inflación transitoria mantenido hasta la extenuación, aplicando simultáneamente tipos cero y QE masivo (creando inflación) mientras las tensiones de precios arreciaban ha erosionado aún más su imagen.

NASDAQ-100, 60 minutos.

Peor aún, no es sólo imagen, se han situado premeditadamente detrás de la curva (en cumplimiento su agenda oculta) perdiendo la oportunidad de impedir el descontrol de los precios cuando aún era posible, la situación actual escapa bastante de sus competencias y radio de acción.

Pueden fingir gran preocupación y mostrar una postura dura para el futuro de las políticas pero no pueden manejar los problemas energéticos o de escasez de alimentos, de chips o de empleo cualificado que tanto influyen en la marcha de la inflación.

El tiempo de actuar endureciendo las condiciones monetarias fue durante el pasado año cuando las presiones inflacionistas eran menos intensas y la economía crecía con inercia, ahora es al revés, la inflación crece con inercia y el comportamiento PIB es y será cada vez menos intenso. Pero es ahora cuando la FED reactivamente decide actuar.

La confabulación entre banqueros centrales para mantener los tipos en cero y los mercados en máximos ha funcionado durante años, creado las mayores distorsiones de la historia y un desacople entre economía real y financiera también record.

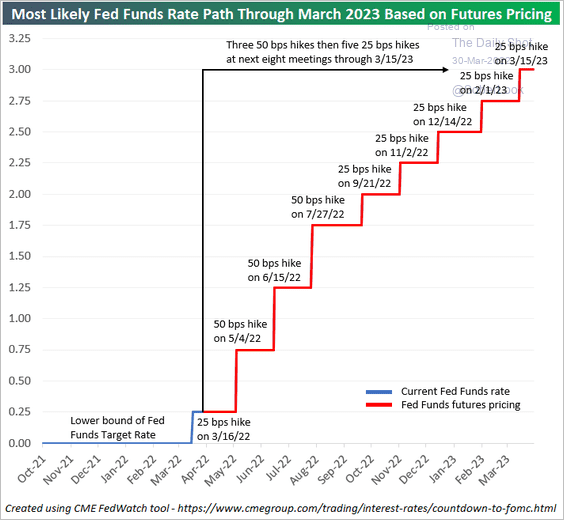

La FED subirá tipos, presumiblemente menos de lo que afirma y de las 8 veces que el mercado estima, para evitar un fuerte encarecimiento del coste de la deuda, para evitar que el enfriamiento de la economía se intensifique y para evitar también que los mercados descarrilen.

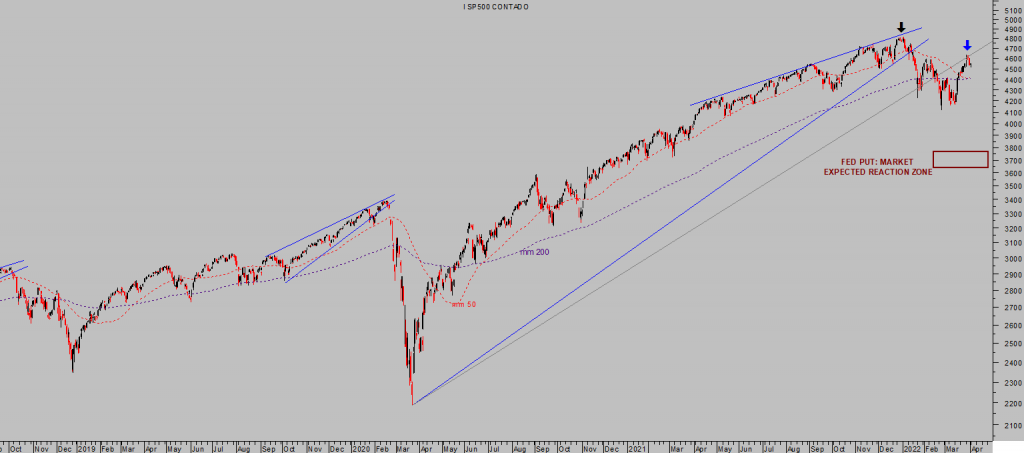

S&P500, diario

No obstante, el Sr Powell, la institución monetaria más relevante del mundo, además de trabajar para mantener altas las cotizaciones y la ilusión de los inversores, necesita recobrar credibilidad y hacer lo necesario para trasladar la imagen de responsabilidad esperada ante presiones inflacionistas desbocadas, subir tipos.

No sólo para generar credibilidad, también para hacer que la represión financiera impuesta deje de empobrecer a la población, deteriorar el ahorro y menoscabar su capacidad para garantizar la estabilidad económica de la gente.

TIPOS DE INTERÉS REALES, USA.

El mercado asume el entorno de precios señalado en el gráfico del SP500 como el más probable para que la FED reactive el «apuntalamiento» de las cotizaciones en caso de que se produzca un descenso adicional.

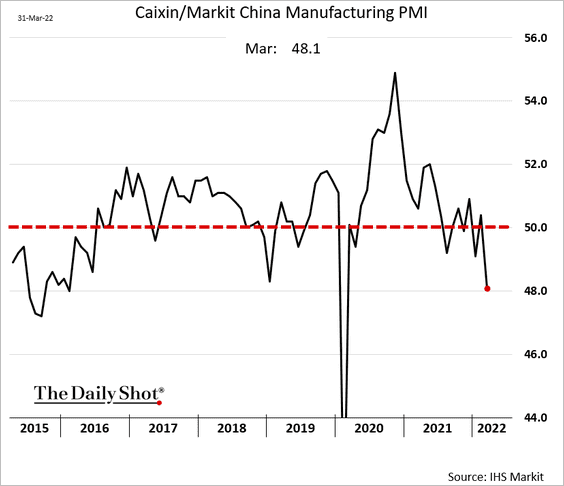

La rebaja de expectativas del crecimiento de PIB, del consumo, ventas y beneficios empresariales, el impacto de las subidas de los precios sobre el consumo, la incertidumbre geopolítica, confinamientos masivos en China o el endurecimiento monetario son factores en favor de que el mercado termine perforando los mínimos de marzo, si no visitando el área de precios donde se espera la FED-PUT o el rescate del mercado.

Los confinamientos en China además de acentuar la escasez de bienes para la exportación y suponer una presión adicional para los precios, está causando un enfriamiento económico relevante.

Pero no nos engañemos, la FED es una entidad privada, dependiente de las decisiones e intereses de los grandes bancos, fue creada en 1913 con el fin de dotar de liquidez y estabilidad al sistema bancario, no de manejar la inflación, tal como se está observando.

El mandato dual, control inflación y empleo, no fue instaurado desde sus orígenes y no se convirtió en ley hasta 1.977, pocos años después de la suspensión del Patrón Oro. Coincidencia?.

La FED puede comprar activos, crear dinero-fake, manejar los tipos del mercado secundario, incluso comprar deuda corporativa, monetizar deuda, apuntalar los mercados… pero no tanto manejar a su antojo los designios de la economía.

Tampoco la FED es una entidad independiente y su íntima relación con el Tesoro para comprar toda la deuda que sea necesario para financiar los déficit consecutivos (Juan Palomo) así lo atestigua.

El presidente de turno del gobierno USA puede elegir al presidente de la FED, nombrar a consejeros y comprar favores, pero no es accionista, los accionistas de la FED son los bancos.

Después del esfuerzo intenso de comunicar endurecimiento monetario, previsiblemente, la FED no subirá los tipos tanto como hoy proyectan los mercados, ni tampoco reducirá el volumen de su balance en próximas fechas, sino que más bien mantendrá las condiciones monetarias en modo extraordinariamente expansivo en respuesta a los intereses de sus accionistas e íntimo colaborador (Tesoro).

Algunos expertos van más allá, caso de la firma Nordea, estimando posible que atendiendo a las presiones salariales, la FED pueda subir el tipo oficial del dinero por encima del 4%.

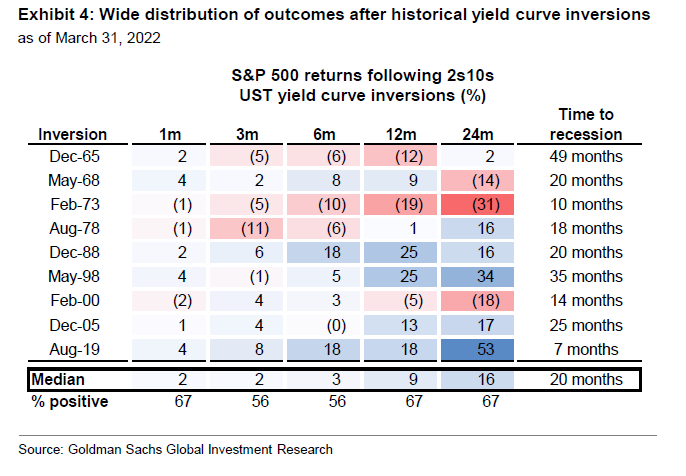

La noticia de moda en Wall Street la semana pasada fue la inversión de la curva en distintos tramos y aumento de probabilidad de asistir a una recesión económica, con el potencial de arrastrar al mercado a la baja.

En realidad, la economía transita de manera artificial y dopada, inestable e irregular, se puede afirmar que la recesión ya ha llegado y alcanzado al 80% de la población vía reducción de la renta disponible, tras haber caído 7 meses consecutivos.

La métrica que se ha postulado como más eficaz para anticipar recesiones es el diferencial de plazos 3 meses-10 años y todavía no se ha invertido.

Además, se han publicado numerosas estadísticas del comportamiento del SP500 inmediatamente después de la inversión de la curva apuntando a alzas del índice.

No se confíen, tal como recuerda el Sr. José Luis Cárpatos: «… numerosas tablas dicen q tras la inversión d curvas SP 500 sube mucho y solo se ponen las 4 últimas. Pero ojo a las inversiones de los 70 más comparables con las actuales pq había inflación muy alta. En ambas el SP 500 bajó mucho. Y ojo en el 73 llegó en 10 meses».

¿Saben cuándo fue la última vez que la renta real disponible cayó 7 meses consecutivos?.

Con todo, el mercado se encuentra ahora frente a una estacionalidad muy favorable, de hecho abril es uno de los meses de mejor comportamiento del año. El post de mañana extenderá detalles sobre el asunto de la estacionalidad y la presencia de otros factores actualmente en juego que incidirán en el comportamiento del mercado en próximas semanas.

Entre tanto, no se confíen, tampoco los inversores convencidos de la fortaleza de las criptomonedas y particularmente del Bitcoin ante las turbulencias:

BITCOIN, semana.

La última vez que se produjo una recesión de renta disponible fue entre diciembre de 1973 y junio de 1974, A continuación comenzó una recesión económica generalizada.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com