Si está pensando en construir una cartera que le genere un flujo de ingresos constante durante la jubilación, encontrar valores de calidad y de alta rentabilidad por dividendos puede ser su mayor reto.

Los valores que ofrecen mayores rendimientos suelen ser apuestas arriesgadas y, por tanto, no constituyen una inversión convincente a largo plazo debido a la dificultad de predecir su crecimiento futuro. Esto es aún más relevante ya que la inflación alcanza su nivel más alto de los últimos 40 años y la Reserva Federal comienza a poner en marcha su ciclo de subidas de tasas.

Sin embargo, todavía hay oportunidades atractivas que aparecen de vez en cuando para los inversionistas cuyo objetivo es obtener buenos flujos de efectivo de sus carteras de jubilación.

En consecuencia, hemos preseleccionado tres valores que puede considerar añadir a su cartera con este tema en mente: IBM, Verizon Communications y Suncor Energy.

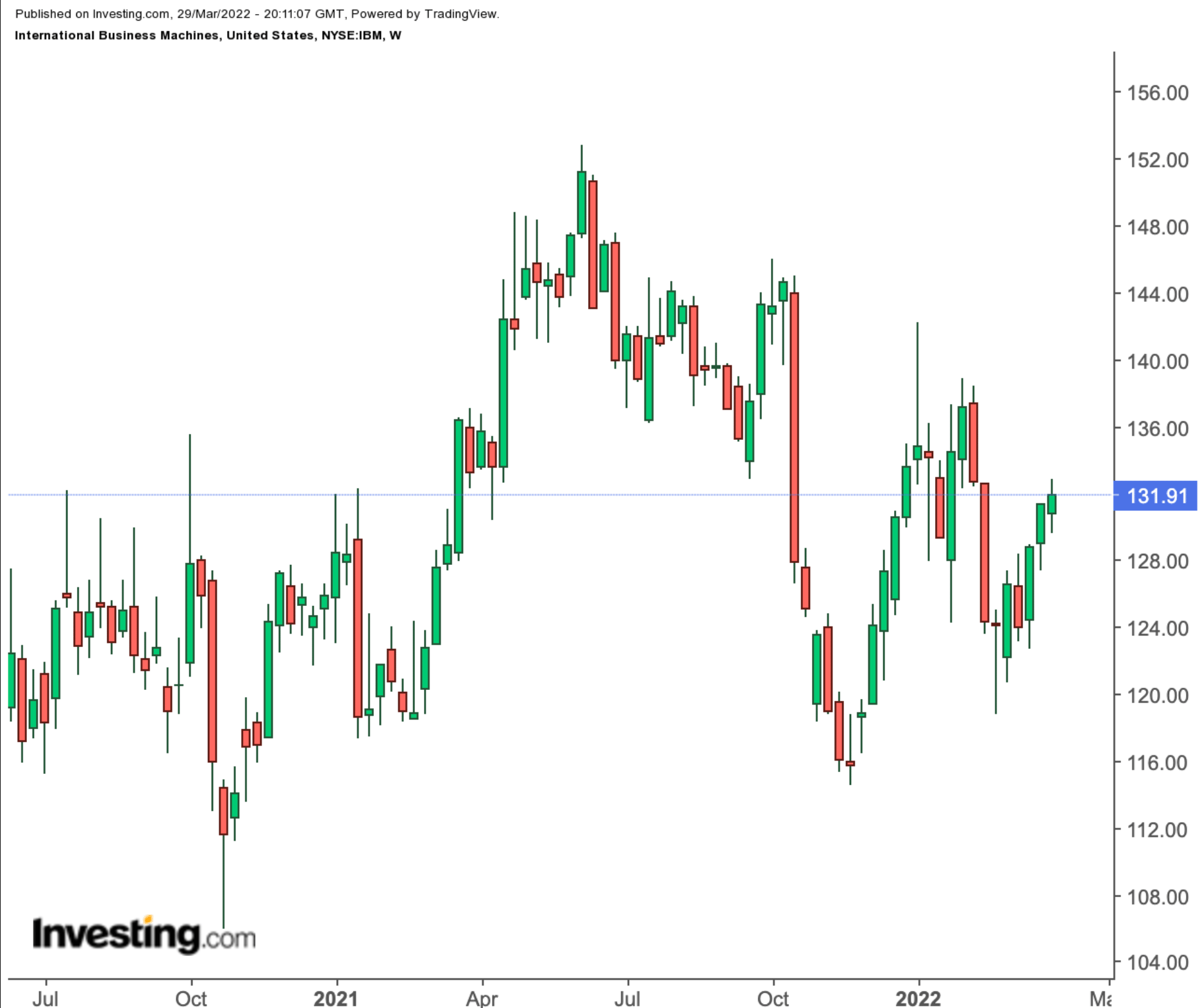

1. IBM

- Rendimiento: 4.97%.

- Pago trimestral: $1.64

- Capitalización de mercado: 118,000 millones de dólares

International Business Machines no entra en la categoría de valores tecnológicos que ofrecen un alto potencial de crecimiento. Más bien, en nuestra opinión, IBM es una acción de dividendos segura, incluso -y quizás especialmente- después de que su nueva dirección haya señalado un cambio hacia la computación en la nube, que es un negocio de alto crecimiento.

Las acciones cerraron el martes a 131.94 dólares. El valor paga actualmente un dividendo trimestral de 1.64 dólares por acción, lo que se traduce en una rentabilidad anual del 4.97% al precio actual de la acción. Esto convierte a IBM en una de las empresas de primer orden con mayor rentabilidad.

La empresa de servicios de tecnología de la información con sede en Armonk, Nueva York, también tiene un sólido historial de recompensa a los inversionistas, al aumentar su dividendo durante los últimos 26 años.

Sin embargo, en lo que respecta al crecimiento, durante la última década, IBM ha decepcionado sin duda a los inversionistas. Pero tras la adquisición de Red Hat y con la nueva dirección en el cargo, vemos que IBM vuelve lentamente a la trayectoria de crecimiento. El balance saneado de IBM, su deuda manejable y su elevada rentabilidad por dividendos hacen que sea una apuesta digna de consideración, sobre todo para los inversionistas en renta fija, especialmente cuando su cambio de rumbo está ganando ritmo.

En su último informe trimestral, IBM registró el mayor aumento de ingresos en al menos 10 años, impulsado por la fuerte demanda de su unidad de software, incluida la oferta de nube híbrida de IBM, lo que indica que sus esfuerzos de recuperación están dando sus frutos.

El director financiero Jim Kavanaugh dijo a Bloomberg:

«Este es el comienzo de la nueva IBM y la perspectiva de cómo nos vemos en el futuro. Vimos una aceleración muy saludable en la nube y la consultoría, que son áreas clave de crecimiento.»

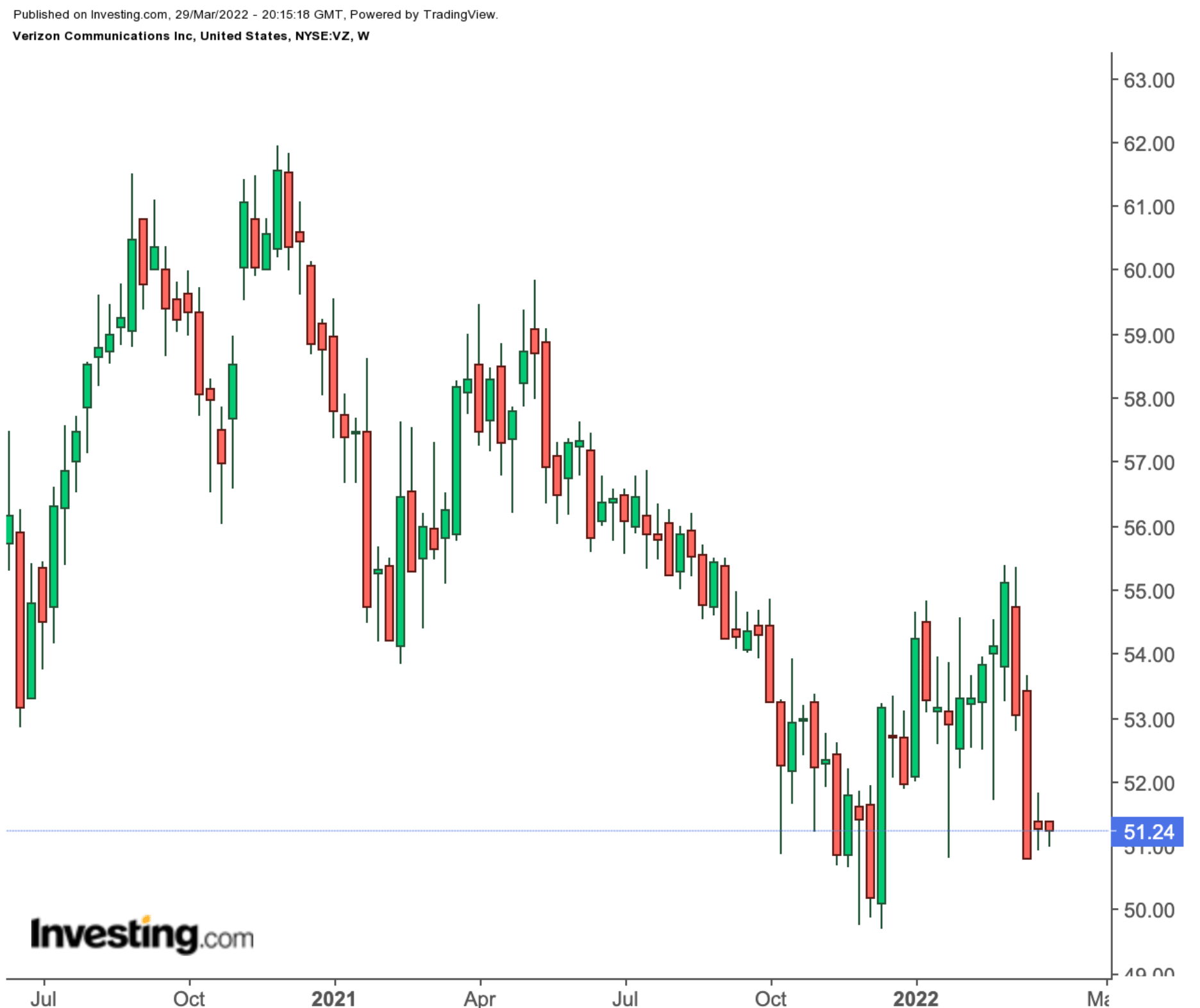

2. Verizon Communications

- Rendimiento: 5.00%.

- Pago trimestral: $0.64

- Capitalización de mercado: 215,000 millones de dólares

El segundo mayor proveedor de servicios de telecomunicaciones de Estados Unidos, Verizon Communications, es otra sólida acción de dividendos para jubilados. La empresa con sede en Nueva York paga actualmente 0.64 dólares trimestrales por acción. Esto representa una rentabilidad anual por dividendo del 5.00%. El pago ha ido creciendo desde 2007. VZ cerró el martes a 51.25 dólares.

El director general Hans Vestberg está recortando las inversiones en áreas de riesgo, como los medios de comunicación, para centrarse por completo en la expansión de la red. Recientemente, Verizon vendió Yahoo a una firma de capital privado, Apollo Global Management, por 5,000 millones de dólares, con 4,250 millones en efectivo.

Durante su último informe de resultados, Verizon dijo a los inversionistas que espera un crecimiento de los ingresos de alrededor del 4% anual en 2024 y más allá, impulsado por las ganancias de sus nuevos servicios de telefonía móvil 5G.

Además, iniciativas como la venta de planes de datos ilimitados 5G de mayor precio a los suscriptores de telefonía móvil, la oferta de banda ancha inalámbrica para el hogar y la consecución de asociaciones con grandes empresas tecnológicas ayudarán a ampliar las ventas cuando el crecimiento de los suscriptores se ralentice después de que disminuya el aumento inducido por la pandemia.

Verizon también dijo a los analistas este mes que planea colaborar con la matriz de Facebook, Meta Platforms (NASDAQ:FB), para explorar «una gama de oportunidades en el metaverso, desde el futuro del trabajo/colaboración híbrida hasta las experiencias de consumo relacionadas con el metaverso.»

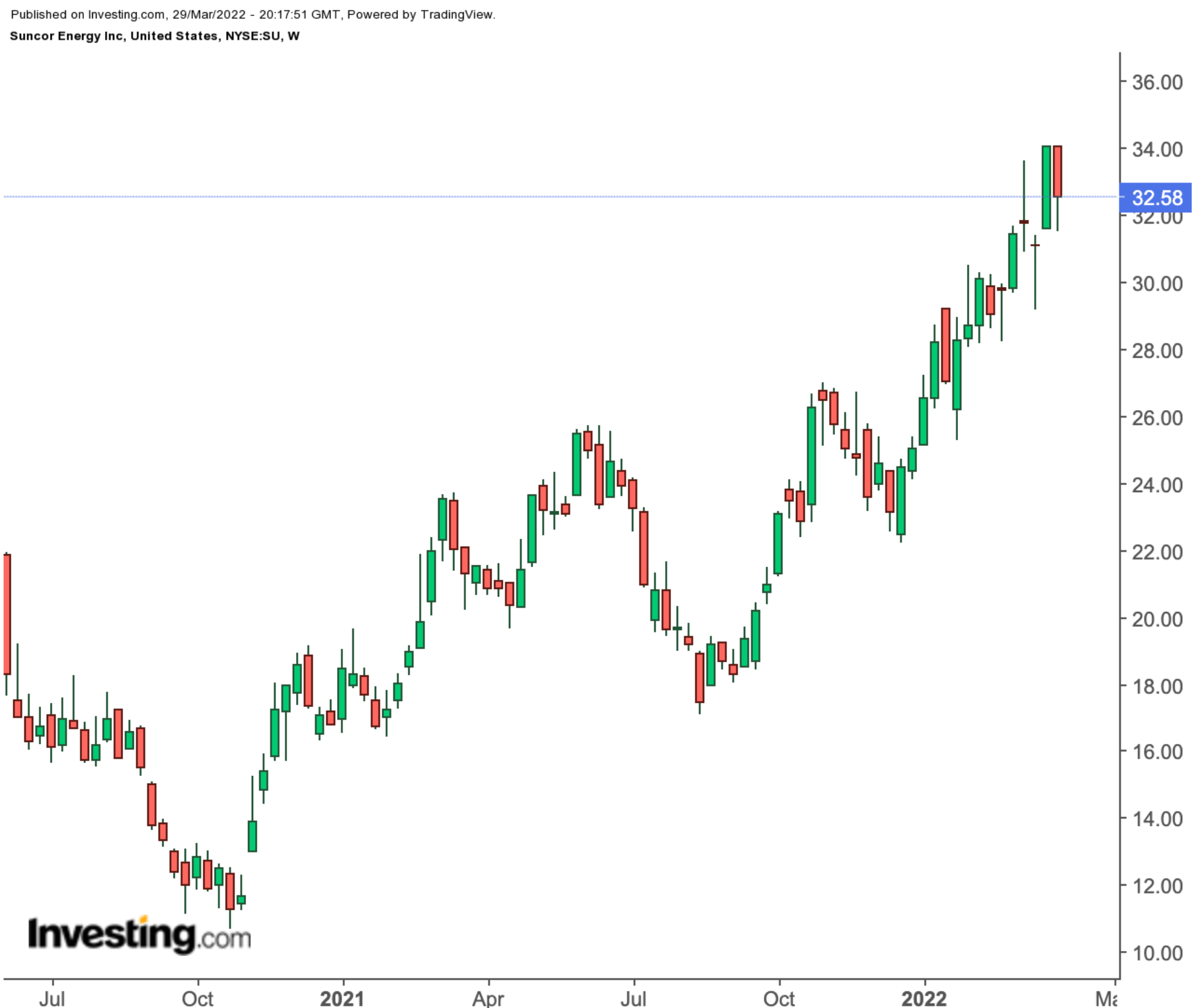

3. Suncor Energy

- Rendimiento: 4.12%.

- Pago trimestral: $0.42

- Capitalización bursátil: 46,000 millones de dólares

Suncor Energy es la mayor empresa energética integrada de Canadá. Con una cartera de activos de alta calidad, que incluye la extracción de arenas petrolíferas, el refinado y la comercialización de sus productos energéticos a clientes industriales, comerciales y minoristas, Suncor también explota más de 1,500 estaciones de servicio Petro-Canada en Canadá, con una cuota de mercado minorista del 20%. Las acciones cerraron el martes a 32.59 dólares.

Desde la caída del petróleo de 2014, Suncor ha emprendido un agresivo programa de recorte de costos que ayudó a la empresa a extraer petróleo a un punto de equilibrio mucho más bajo.

Ahora que los precios del petróleo han protagonizado un fuerte repunte debido a la crisis geopolítica y a la mayor demanda tras la pandemia, Suncor está bien posicionada para generar mayores flujos de caja. Aunque no cumplió las expectativas en su último informe de resultados, la empresa obtuvo un sólido beneficio de 1,550 millones de dólares en el cuarto trimestre de 2021.

Suncor lleva pagando dividendos desde 1992 y ofrece una rentabilidad por dividendo actual de más del 4%. Para compensar a los inversionistas por su recorte de dividendos en 2020, Suncor utilizó el exceso de efectivo para recomprar acciones y reducir la deuda en 2021.

A medida que los precios del petróleo se recuperaron el año pasado, Suncor aumentó la distribución en un 100% para devolver el pago al nivel de 2019.

Según las previsiones de Goldman Sachs, la empresa ofrecerá un crecimiento del dividendo del 38% anual entre 2021-2023.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.