Comportamiento dispar en los mercados durante la semana. Las caídas se produjeron en el Euro Stoxx 50 -0,89%, Dax -0,74%, Ibex 35 -1,03%, Cac -1,01%, y subidas en FTSE 100 +1,06%, FTSE MIB +1,39%, S&P 500 +1,79%, Dow Jones +0,31%, Nasdaq +1,98%.

Los mejores valores del Ibex en la semana fueron ArcelorMittal +10,18%, Repsol +8,43%, Naturgy +6,98%, PharmaMar +3,92%, Merlin Properties +3,80%. Los peores Siemens Gamesa -13,90%, Fluidra -6,53%, CaixaBank -5,02%, Ferrovial -4,02%, Grifols -3,61%.

El ranking en lo que va de año queda de la siguiente manera:

– Ftse británico +1,34%

– Nikkei japonés -2,23%

– Dow Jones -4,06%

– Ibex español -4,40%

– S&P 500 -4,68%

– Cac francés -8,38%

– Nasdaq -9,43%

– Dax alemán -9,94%

– Eurostoxx -10,02%

– Mib italiano -10,20%

– CSI chino -15,50%

Desde que comenzó la guerra el único de los únicos de los principales índices que están en positivo son el japonés y los 3 de Wall Street.

El sentimiento de los inversores (AAII) está así:

– Sentimiento alcista (expectativas de que las acciones suban en los próximos seis meses) ha caído hasta un mínimo de cuatro semanas, el 22,5% y sigue por debajo de la media histórica del 38%.

– Sentimiento bajista (expectativas de que las acciones caigan en los próximos seis meses) aumentó hasta el 49,8% y sigue por encima de su media histórica del 30,5%.

La última hora de negociación

En la semana del 14 al 20 de marzo hemos asistido en el S&P 500 a unos finales de sesiones interesantes, sobre todo en la última hora de negociación. Y es que en enero era una hora negativa con una debilidad que no se veía desde octubre de 1987. Pero esa semana de marzo el S&P 500 ha tenido en los cinco días seguidos una ganancia de al menos un +0,33%. Sí, es cierto que asistir a uno o dos días seguidos subiendo el mercado en la última hora de negociación no sería digno de mencionar, pero los cinco días consecutivos ya es otra cosa, porque la última vez que sucedió fue en julio del 2022.

Bolsas en máximos históricos

Al margen de bastantes materias primas, también hay otros mercados fuertemente alcistas, de hecho hay por ejemplo 3 bolsas que incluso han marcado nuevos máximos históricos en la semana, como son la de Canadá, la de Noruega y la de Kuwait. El auge del precio del petróleo favorece a los valores energéticos que tienen un peso importante en los índices. De hecho, por ejemplo, el sector energético del S&P 500 sube un +40% y de los 10 sectores, además del energético, sólo el financiero está en verde en lo que va de año, y por poco.

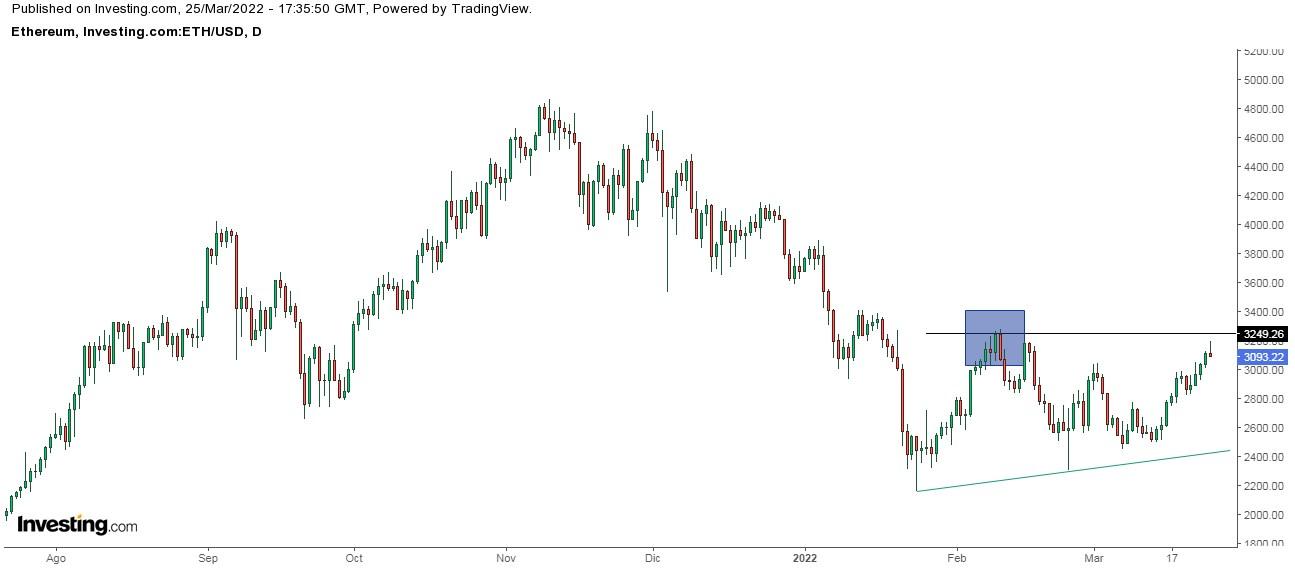

Ethereum

Ha subido cerca de un +24% desde el 11 de marzo, mientras que el Bitcoin ha subido cerca de un +16%.

Lo que está impulsando la subida es el entusiasmo por la próxima actualización de software que promete mejorar la escalabilidad y la eficiencia de la red.

La actualización, denominada Merge y prevista para este año, cambiará la forma en que se validan las transacciones y ayudará a que la red consuma menos energía y funcione de forma más eficiente.

Dólar canadiense aprovechando el tirón del petróleo

El dólar canadiense sigue fuerte frente al billete verde (caída USD/CAD) y el motivo principal es la subida de los precios de las materias primas, en particular del petróleo, uno de los principales productos de exportación de Canadá.

La fortaleza de USD/JPY

Hay un mercado que merece una especial atención, el dólar frente al yen japonés (USD/JPY). El tema es que el dólar está fuerte porque la Reserva Federal comenzó el ciclo de subidas de tipos de interés y el Banco de Japón no está por la labor (el gobernador del banco ha vuelto a reiterar que un yen débil es positivo para la economía del país). Esta dicotomía entre los respectivos bancos centrales es una de las razones por las que el billete verde está más fuerte que la moneda nipona y vemos subir al usd/jpy.

Y no va a variar. El propio James Bullard (presidente del Banco de la Reserva Federal de San Luis) comentó hace unos días que la política monetaria debe endurecerse rápidamente para dejar de presionar al alza la inflación y deberían subir por encima del 3% este año. Es más, compara la situación actual con la de 1994 cuando Greenspan subió los tipos de interés del 3% al 6% y logró un aterrizaje suave para la economía, con una inflación contenida y un fuerte crecimiento continuado, lo que llevó a una expansión de 10 años que fue la más larga de la historia en ese momento.

Los rendimientos de los bonos del Tesoro de Estados Unidos suben y los de Japón están tranquilos. El diferencial entre los rendimientos ha subido casi 60 puntos básicos este año. Mientras, la inflación en cada país es bien distinta, en EE.UU. un 7,9% y en Japón un 0,9%.

De momento en lo que llevamos de año el yen se ha depreciado un -6,2% frente al dólar, pero lo que me ha sorprendido es lo que he visto en varios medios especializados en Estados Unidos, porque empiezan a surgir voces que ven al usd/jpy escalar hasta 150, un nivel que no se veía desde hace 32 años (en 1990) y ello supondría una subida adicional en torno a un 18%.

Para ello primero tendrá que llegar a la fuerte resistencia de 125,62 del 2015 que supuso un importante punto de inflexión y el cambio de tendencia a bajista que duró hasta el 2016.

Otras divisas fuertes

Aparte de la fortaleza del dólar frente al yen, hay que destacar también otras dos divisas:

1) Los hedge funds abren el apetito por el rand sudafricano y sus posiciones de compra son las mayores desde el año 2017. Esto se traduce en caídas en USD/ZAR. En 2022 el rand sube un +7,7%.

2) El dólar australiano (AUD/USD) alcanzó un máximo de casi cinco meses frente al dólar .El mercado espera que el Banco de la Reserva de Australia suba los tipos de interés hasta el 1,5% este año, siendo el próximo movimiento en el mes de junio.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.