Los inversores están al acecho, sufriendo fuertes brotes de volatilidad y en una tensa calma ante asuntos varios de gran importancia que se concentran en esta semana.

Asuntos como el desenlace de las conversaciones Rusia-Ucrania, en curso en este momento, y esperanzas de declarar un alto al fuego, ante la posición que tome China en el conflicto, ante la posibilidad de que las consecuencias del conflicto originen una recesión económica, ante el vencimiento de derivados trimestral o ante la decisión que adopte la Reserva Federal en su reunión de hoy y mañana.

La postura de las autoridades monetarias y situación de los tipos es clave, altera la valoración de los riesgos y los mercados incidiendo sobre la cotización de los activos cotizados, los bursátiles y los mercados de deuda, sobre el dólar, los metales y materias primas en general.

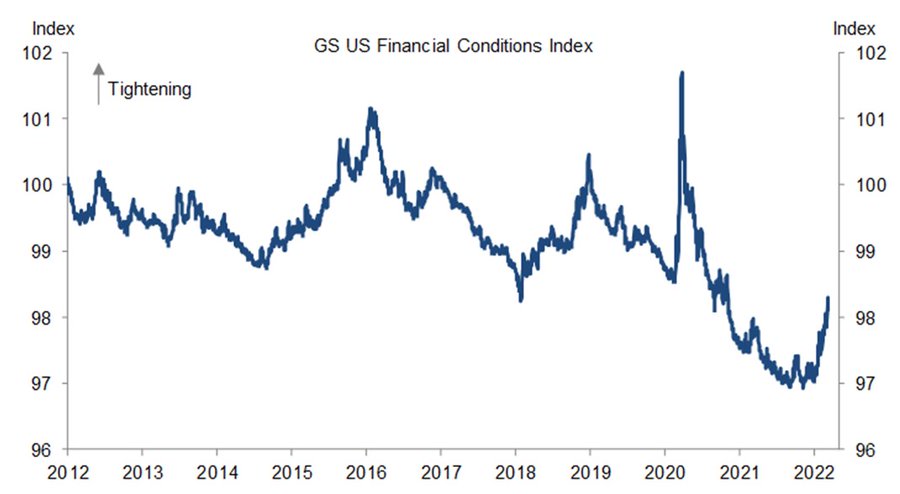

Las condiciones monetarias y sus expectativas son cotizadas y se manifiestan directamente en las condiciones financieras y en este momento ya han descontado endurecimiento monetario, además de haber recogido en parte la incertidumbre por el conflicto en Rusia.

ÍNDICE DE CONDICIONES FINANCIERAS, USA

La posición y expectativas de los FED FUNDS afecta a la rentabilidad de la deuda en sus distintos tramos y si bien elevar los tipos oficiales (de corto plazo) aplanará aún más la curva de tipos, eliminar el QE eventualmente presionará la rentabilidad de los plazos más largos, al alza.

La posición de la curva de tipos es un excelente testigo anticipado de recesiones tal como ha demostrado la historia.

Las lecturas de la curva de tipos, por el momento, no anticipan recesión a la vista aunque el aplanamiento es una constante en las últimas semanas y podría intensificarse hacia la inversión efectiva y, entonces si, poner en peligro la evolución económica. De ahí surge el gran interés y motivación de las autoridades monetarias para gestionar la posición de la curva de tipos. También despierta nuestro interés por el seguimiento de su evolución, el post de mañana incluirá una visión de su estado actual.

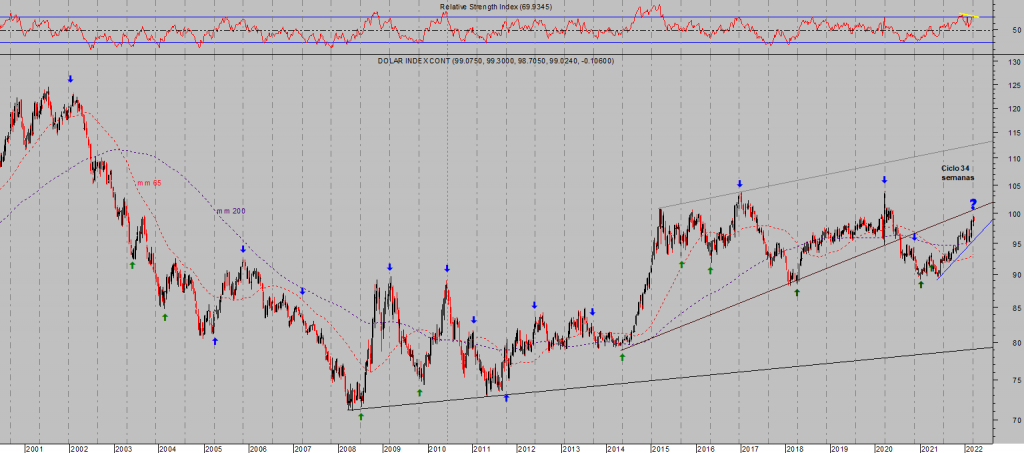

El impacto de las decisiones de la FED sobre el Dólar es relevante. Si sube tipos y endurece las condiciones monetarias, el dólar responderá al alza y más en la medida que lo haga en solitario, es decir, que el resto de banco centrales no muevan sus tipos de interés.

El dólar es un activo esencial en el panorama global, de sus tipos asociados y cotización depende la financiación y numerosos países, los débiles emergentes por ejemplo, además de las elevadas correlaciones que guarda en el largo plazo con activos como los metales y muchas otras materias primas.

El dólar tenderá a subir, aunque la FED tampoco desea una fuerte revalorización, supone un problema para los países más endeudados y además la encarecer las materias primas aumentarían también los precios de multitud de bienes producidos fuera que después USA importa. Más presiones inflacionistas.

DÓLAR INDEX, semana

Una respuesta prudente del FOMC comedida en el comunicado y resuelta con tímidas alzas de los tipos de 0.25 puntos podría suponer el inicio de una cierta corrección para el dólar, un escenario que se alinea con el escenario técnico de mayor probabilidad y coincidiendo en fecha con el decisivo ciclo de 34 semanas que suele originar giros y cambios de tendencia, señalado en el gráfico anterior.

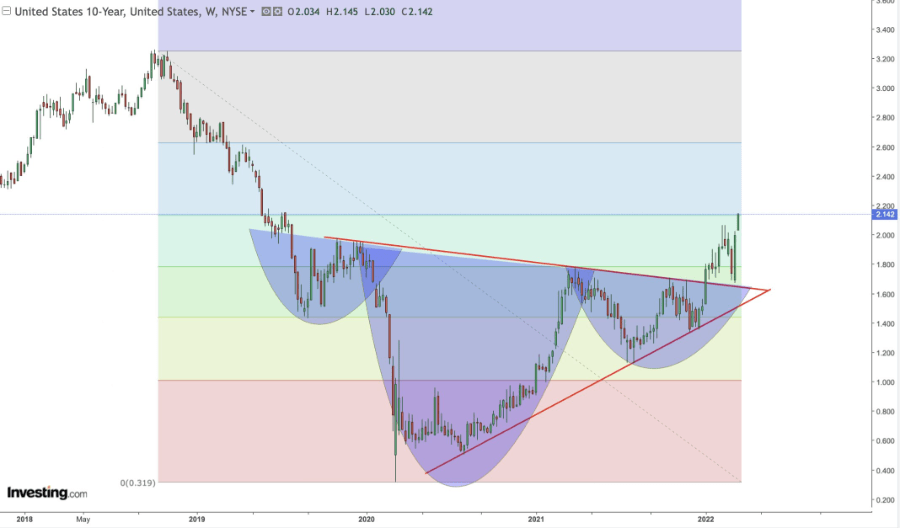

Otro motivo para esperar sólo una tímida subida de los tipos de interés en Estados Unidos es el estado en que se encuentran los mercados financieros. La volatilidad es muy alta, las bolsas han corregido más de un 20% en pocas semanas y la rentabilidad de la deuda ha subido fuerte en el mercado secundario, el bono a 10 años hoy cotiza en el 2.14% frente al 1.13% de mínimo registrado el pasado mes de agosto.

El comportamiento de la rentabilidad del Bono-10 americano responde de manera muy precisa al desarrollo de su pauta técnica.

Estuvo desplegando una interesante pauta de formación de suelo h-c-h durante meses, cuestión que nos permitió anticipar ruptura al alza hacia el entorno 2.1% -2.20%:

- «El Bono a 10 años continuó subiendo hasta alcanzar 1.72% y recordemos que esta es zona de resistencia técnica probada desde hace más de 18 meses y superada, considerando la pauta técnica desplegada, podría propulsar la rentabilidad hacia el 2.10%-2.2% con cierta soltura«

RENTABILIDAD BONO 10 AÑOS, USA

La inminente retirada del programa QE, la FED dejará de comprar deuda, causará movimientos en los mercados de deuda de vital relevancia para los mercados, para las emisiones del Tesoro y cotización de su deuda en los mercados secundarios como para las empresas y muy particularmente para las menos solventes.

El mercado es un mecanismo de descuento de acontecimientos futuros y como tal, ya ha recogido en precio la retirada de la FED con un descenso muy acusado de los precios, alzas de la rentabilidad y apuros para multitud de compañías, las zombi en peligro de nueva muerte.

HYG ETF, iShares iBoxx High Yield Corporate Bond Fund.

SI el mercado de acciones tiene que recuperar posiciones y desplegar un rebote técnico de cierta magnitud, es condición necesaria que la deuda corporativa de baja calificación mejore, por tanto, que repunte el precio de la deuda. En caso contrario, cualquier intento de rebote técnico de las bolsas será frágil y fugaz.

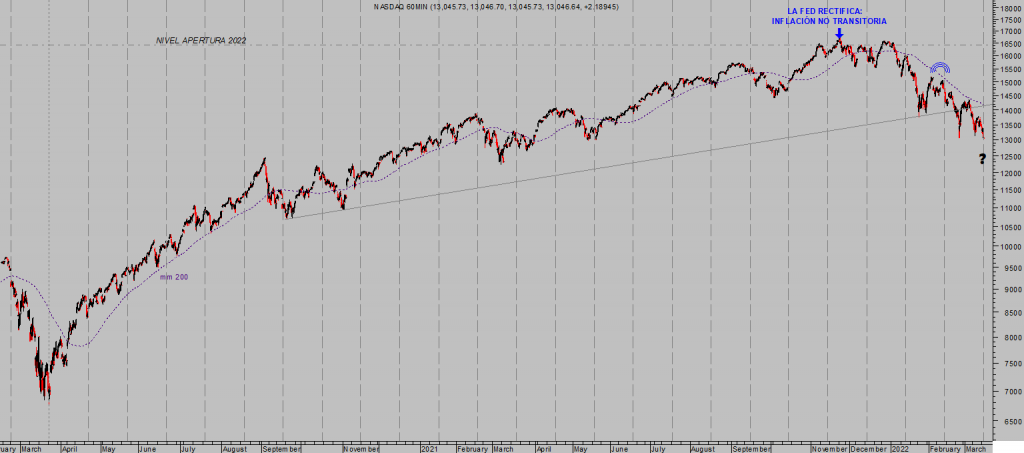

NASDAQ-100, 60 minutos.

El post de ayer expone distintos aspectos de gran influencia sobre las cotizaciones y capacidad para desencadenar un importante movimiento de las cotizaciones esta semana.

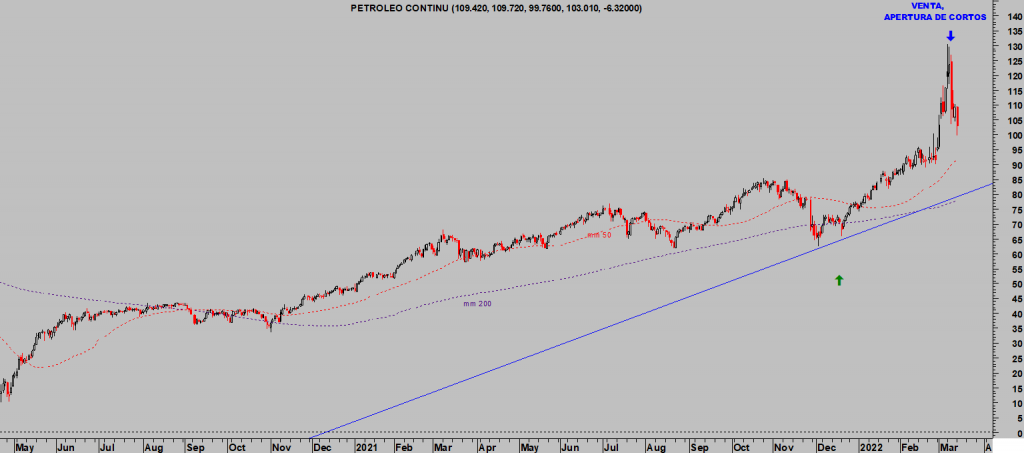

El precio del petróleo ha experimentado una volatilidad propia de una acción de moda, pequeña y prometedora que todo el mundo compra ocasionando explosiones al alza del precio, aunque buena parte de las últimos coletazos de la subida se han producido por las dinámicas del mercado e irracionalidad generada por el pánico de los inversores.

WEST TEXAS, diario.

La situación de exceso creada por la irracionalidad que impulso alzas del crudo hasta $130 por barril unidos a distintos testigos analizados en anteriores post, así como el binomio rentabilidad-riesgo invitaron a elaborar una interesante estrategia de riesgo limitado y gran potencial a través de un sencillo fondo cotizado -ETF- que hasta la fecha acumula una rentabilidad superior al 40%.

En el peor escenario se conseguirá una rentabilidad mínima superior al 10%, gracias al control dinámico de posiciones de riesgo.

3BRS, diario

“In investing, nothing is certain. The best investments we have ever made, that in retrospect seem like free money, seemed not at all that way when we made them.”

Seth Klarman

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com