El lunes, el NASDAQ 100 se desplomó de nuevo, cayendo casi un 2% en el conjunto de la jornada. Se trata del segundo día consecutivo de descenso del índice de tecnológicas, que amplía sus pérdidas a un 4%.

No es un secreto para los inversores lo que ha desencadenado esta caída: la culpa es de la guerra rusa en Ucrania. El conflicto a escala mundial alimenta drásticamente el riesgo geopolítico y la incertidumbre, dado que no hay un indicador claro de cuándo podrían terminar las hostilidades.

Sin embargo, también hay razones prácticas para que los mercados se estén desplomando ahora. La agresión de Rusia desencadenó una amplia y poderosa escasez de materias primas, impulsando los precios que ya estaban al alza debido a la inflación en máximos de décadas provocada por la escasez de la cadena de suministro causada a su vez por los confinamientos del COVID. Ahora, una serie de materias primas energéticas y metales básicos y agrícolas se han visto impulsadas a niveles aún más altos a medida que se intensifica el conflicto.

Ah, y no nos olvidemos del ciclo de ajuste de la política monetaria de Estados Unidos, que comenzará activamente el miércoles, ya que la Fed ha señalado que comenzará a subir los tipos de interés. La anticipación de la subida de los tipos de interés ya lastraba desde antes las sobrevaloradas empresas tecnológicas.

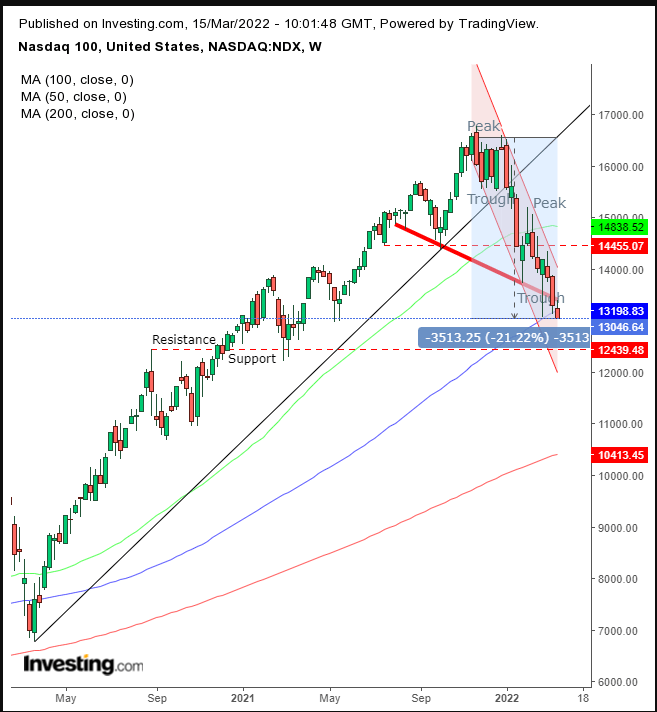

El NASDAQ destaca por ser el segundo gran índice de referencia de Estados Unidos que entra en territorio de mercado bajista, lo que ocurre oficialmente cuando el precio cae al menos un 20% desde un pico reciente. El NASDAQ ha caído un 21,22% desde su cierre sin preferentes del 19 de noviembre. El índice de referencia estadounidense que tuvo el dudoso honor de entrar primero en un mercado bajista fue el Russell 2000.

En el caso del NASDAQ 100 (así como de sus homólogos de pequeña capitalización), se espera que el rumbo general actual sea a la baja hasta que se demuestre lo contrario. En un mercado bajista, los repuntes son oportunidades para posicionarse en corto, ya que se consideran correcciones dentro de la tendencia bajista.

El NDX completó una parte superior de un gráfico de cabeza y hombros descendente tras haber sobrepasado la línea de tendencia alcista desde que tocara fondo en marzo de 2020. El patrón es desigual, ya que no ha habido suficiente demanda para apuntalar el hombro derecho, que habría ido a lo largo de la línea roja de puntos.

Claramente, los traders no pudieron esperar para vender. Por lo tanto, este desarrollo se considera más bajista que una parte superior del típico gráfico de cabeza y hombros, con hombros simétricos.

Los máximos y mínimos del precio se registraron a la baja, estableciendo una tendencia bajista, claramente definida dentro del canal descendente.

El precio cayó por debajo de la MM de 50 semanas a principios de año, y luego intentó volver a subir tanto en febrero como en marzo. Finalmente, ambos intentos fracasaron.

Ayer el precio caía por debajo de la MM de 100 semanas. Obsérvese cómo esta última coincidía con la línea de escote, confirmando su validez. Además, el precio subió en términos intradía, alcanzó la línea de escote y luego retrocedió, cerrando por debajo de la MM de 100 semanas.

La MMD 50 también cruzó por debajo de la MMD 200, provocando un ominoso cruce de la muerte en el gráfico diario.

La próxima prueba es el nivel de soporte y resistencia en torno a la parte central de la franja de 12.000.

Estrategias de trading

Los traders conservadores deberían esperar a que el precio cierre por debajo del nivel de 13.000, y luego hasta observar un movimiento de retorno para volver a probar el nivel de resistencia de la línea de escote antes de considerar una venta.

Los traders moderados también esperarían al mismo cierre por debajo de la cifra redonda psicológica y a un repunte correctivo para una mejor opción de entrada, si no para la confirmación incluso de la integridad del patrón.

Los traders agresivos podrían posicionarse en corto a voluntad, según un plan de trading preestablecido que se ajuste a sus necesidades y con el que se comprometan. He aquí un ejemplo genérico:

Ejemplo de operación – Posición corta agresiva

Entrada: 13.500

Orden de minimización de pérdidas: 14.000

Riesgo: 500 puntos

Objetivo: 11.500

Recompensa: 2.000 puntos

Relación riesgo-recompensa: 1:4

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.