Si usted es un inversor de compra y retención, tiene sentido mantener en su cartera algunos valores tecnológicos sólidos de gran capitalización. Estas empresas pueden resistir mejor las guerras, las recesiones o las pandemias que sus homólogas de menor capitalización, proporcionando así seguridad en tiempos de crisis.

Durante las turbulencias económicas, que podrían producirse si la Reserva Federal comienza a subir los tipos de forma agresiva o si la agresión rusa en Europa sigue intensificándose, estas fortalezas corporativas son especialmente beneficiosas para los inversores, vayan o no en busca de rentabilidad por dividendos.

Además de recibir ingresos cuando más se necesitan, los valores de gran capitalización con dividendos son también menos volátiles. Por ello, sus sólidos balances, sus productos y servicios esenciales y su amplia presencia mundial también se traducen en unos pagos fiables.

A continuación, hemos identificado tres de estos valores para inversores que busquen seguridad en sus ingresos en un momento de creciente volatilidad:

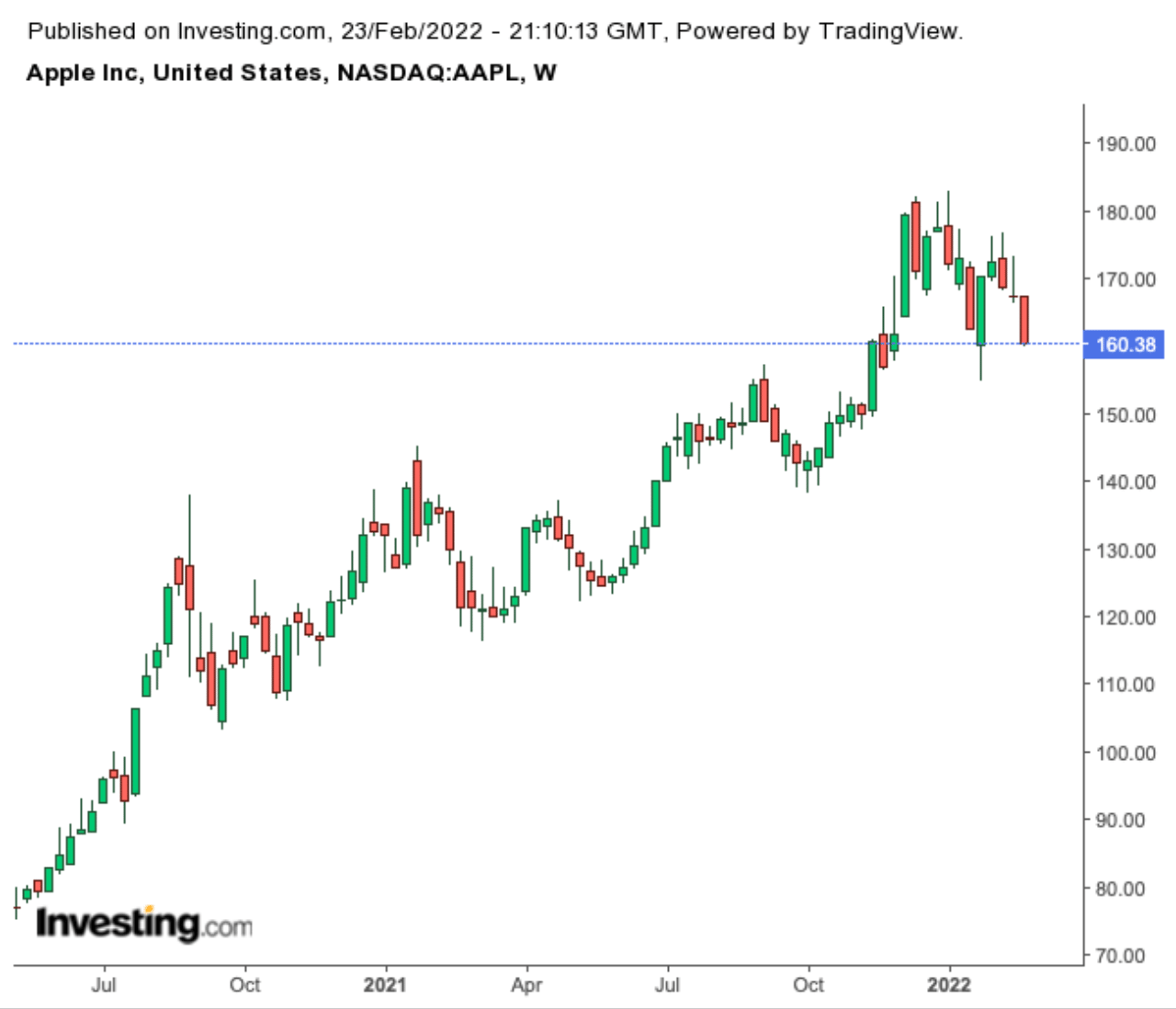

1. Apple

Muchos inversores ven a Apple como un valor tecnológico con de atractivo en cuanto a ingresos. Sin embargo, el fabricante del iPhone es una de las empresas más ricas en efectivo del mundo. Según los registros de valores, la pila de efectivo de la compañía (efectivo, equivalentes de efectivo y valores negociables) asciende actualmente a más de 200.000 millones de dólares a fecha de 25 de diciembre.

Esto significa que Apple, con sede en Cupertino (California), tiene mucha capacidad para hacer frente a las crisis mundiales y mantener contentos a los inversores que buscan ingresos.

Las acciones, que cerraron la jornada del miércoles en 160,24 dólares, tienen lo que parece ser una diminuta rentabilidad por dividendo del 0,51%. Pero eso no debería considerarse decepcionante. La empresa ofrece una poderosa combinación de aumento de dividendos y recompra de acciones para impulsar la rentabilidad total para sus inversores. En los últimos cinco años, Apple ha aumentado su dividendo en casi un 10% o más. Ahora mismo, la empresa paga 0,22 dólares por acción en concepto de dividendo trimestral.

Además, en los últimos años, Apple ha sido el mayor recomprador de sus propias acciones de entre las empresas que cotizan en el S&P 500. El fabricante de smartphones, ordenadores personales y wearables invirtió 85.500 millones de dólares en recompra de acciones y 14.500 millones en dividendos en su ejercicio fiscal 2021, que finalizó en septiembre.

Esta fortaleza, junto con los sólidos resultados, es una de las principales razones por las que las acciones de Apple han sido menos volátiles en la actual venta de nombres de alto crecimiento. Aunque las acciones de Apple han caído casi un 12% en el conjunto del año. Mientras tanto, el NASDAQ 100, cargado de tecnológicas, ha perdido más del 18% durante el mismo período.

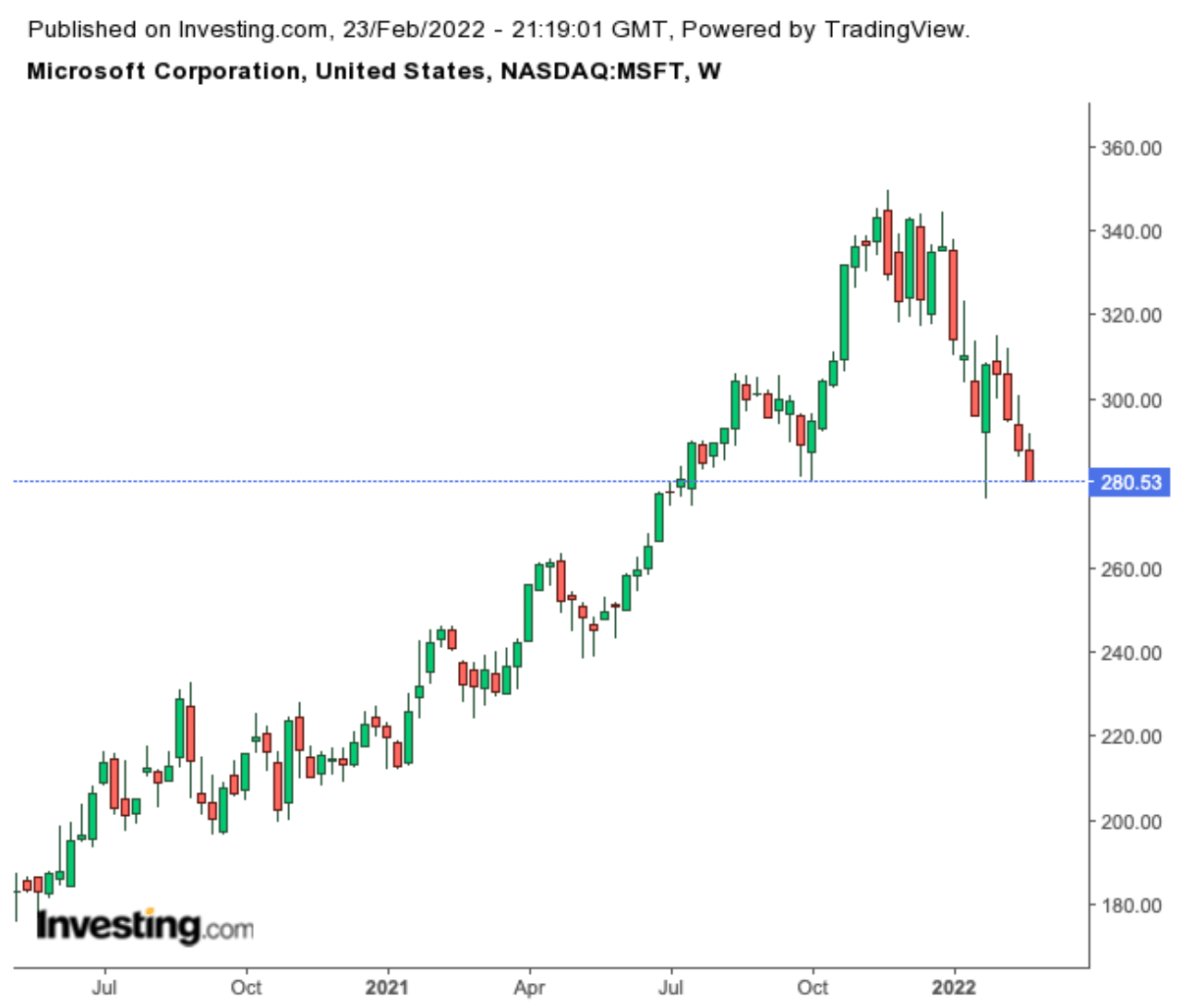

2. Microsoft

El gigante del software y las infraestructuras Microsoft ha demostrado ser una gran opción para los inversores de compra y retención. El dividendo por acción de la empresa ha crecido un 10% anual durante los últimos cinco años. Con un precio de cierre de 280,34 dólares al cierre de ayer, la rentabilidad por dividendos anual de Microsoft es algo inferior al 1%; Microsoft paga un dividendo trimestral de 0,62 dólares por acción.

Esta rentabilidad puede parecer escasa, pero no hay que olvidar que la empresa sigue creciendo. Incluyendo el pago de dividendos, Microsoft ha proporcionado una rentabilidad total del 335% en los últimos cinco años, más del doble de lo que reportó el NASDAQ.

Incluso si la economía general de Estados Unidos entra en un periodo turbulento debido al aumento de la inflación, los principales negocios de Microsoft deberían demostrar ser más resistentes que la competencia. La empresa tiene posiciones destacadas en el campo del software de productividad de oficina, los sistemas operativos y las aplicaciones de servidor, las áreas del mercado tecnológico en las que Microsoft puede subir los precios sin correr el riesgo de perder demasiados clientes. Esta tendencia quedó patente en el último informe de resultados de la empresa.

Si está invirtiendo pensando en su jubilación, empresas como Microsoft son perfectas para guardarlas en su cartera. Son los gigantes que tienen el poder de defender sus negocios y ofrecerle beneficios el resto de tu vida.

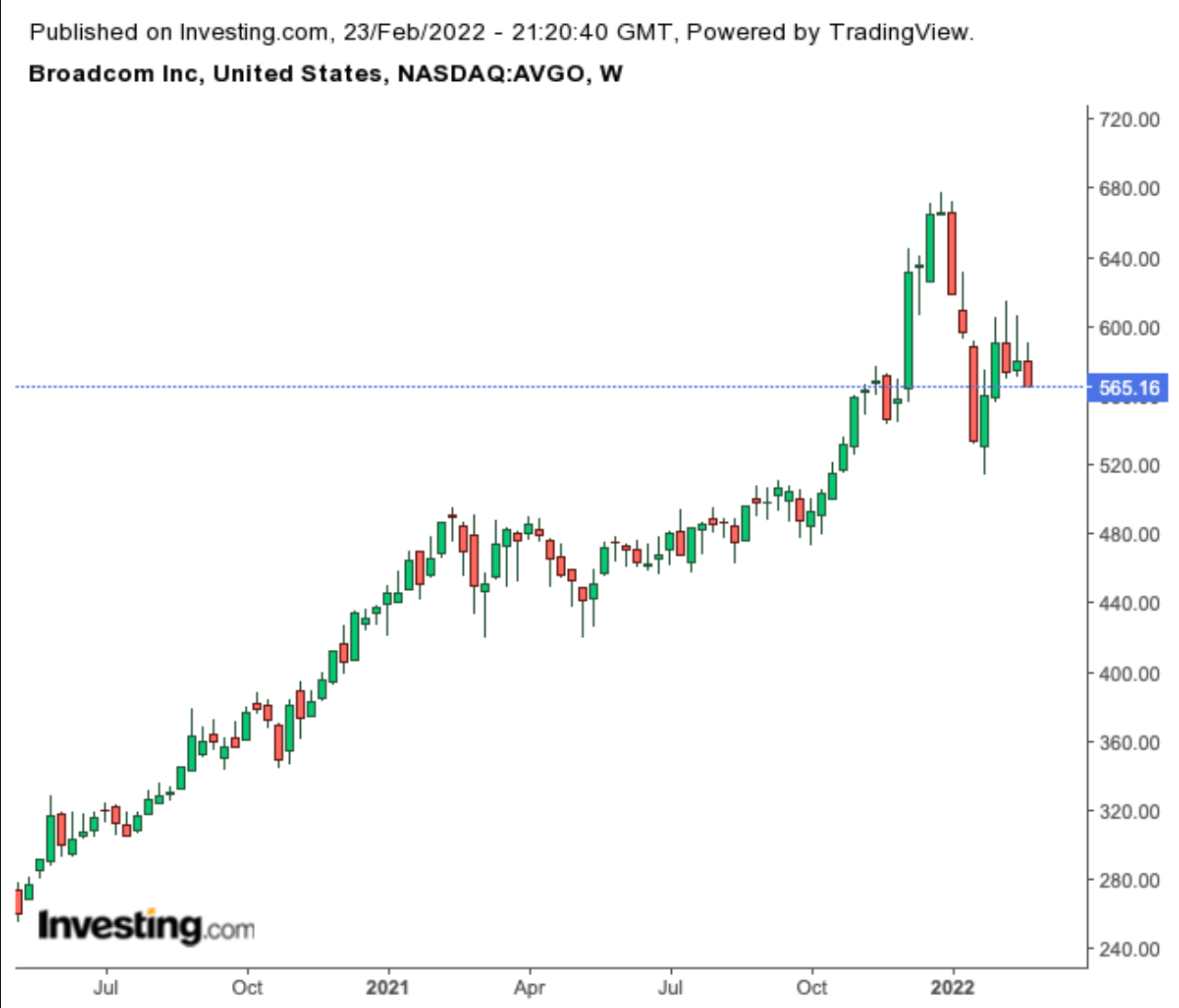

3. Broadcom

Broadcom, uno de los mayores fabricantes de chips del mundo, es otra sólida elección para los inversores a largo plazo. La empresa con sede en San José, California, fabrica piezas para smartphones, componentes clave de equipos de red y semiconductores para el funcionamiento de equipos de Wi-Fi domésticos y decodificadores.

Las acciones de Broadcom, que cerraron en 565,31 dólares el miércoles, ofrecen una rentabilidad por dividendos del 2,54%, con un pago de dividendos de 4,1 dólares trimestrales. Además, la tasa media a cinco años de crecimiento de los dividendos de Broadcom ha sido del 48%, lo que demuestra el deseo de la directiva de recompensar a los inversores que buscan ingresos.

Tras presentar unos sólidos resultados en diciembre, Broadcom se vio arrastrada por la venta generalizada de acciones de crecimiento en el mercado y perdió alrededor de un 15% en el conjunto del año.

En diciembre, Broadcom aumentó su dividendo trimestral en un 14% y dio a conocer un plan de recompra de 10.000 millones de dólares. Ambas medidas van en consonancia con los compromisos anteriores de la empresa de devolver más efectivo a los accionistas si no encuentra una adquisición importante que perseguir.

Debido al atractivo de los dividendos de Broadcom, Bank of America reiteró su calificación de compra sobre las acciones a pesar de la venta actual, que está haciendo descender el valor de las acciones de las empresas de semiconductores. En una nota, los analistas del banco dijeron que ofrece «un crecimiento de gran calidad a una valoración convincente».

«Broadcom genera entre 3.000 y 4.000 millones de dólares de flujo de caja libre cada trimestre (~50% de margen) con una rentabilidad por dividendo del 3%, muy por encima de la media del 1,2%, y con un historial consistente de crecimiento de los dividendos».

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.