BBVA: Bate ampliamente las expectativas en 4T 2021 gracias a la actividad comercial y el descenso en provisiones

Lo más importante de los resultados es la favorable evolución del BNA Ordinario y el exceso de capital – principal catalizador de la cotización -. Principales cifras 2021 comparadas con lo esperado por el consenso (Bloomberg): Margen de Intereses: 14.689 M€ (+0,6% vs -3,7% en 9M 2021 vs 14.379 M€ e); Margen Bruto: 21.066 M€ (+4,5% vs -0,2% en 9M 2021 vs 20.658 M€); Margen Neto: 11.536 M€ (+4,1% vs -2,1% en 9M 2021 vs 11.300 M€ e); BNA Ordinario: 5.069 M€ (+85,7% vs +84,9% en 9M 2021); BNA publicado: 4.653 M€ (+256,6% vs 4.353 M€ e). En el 4T 2021 estanco el BNA alcanza 1.341 M€ (+1,6%; -4,2% t/t).

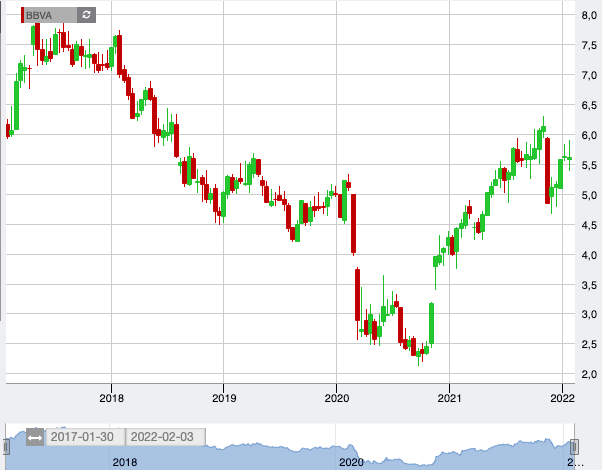

Neutral; Pr. Obj: 7,10€; Cierre: 5,81€; Var día: +1,1%, Var.2022: +10,8%

Opinión de Bankinter

Esperamos una reacción positiva de la cotización a los resultados que sorprenden positivamente en las métricas más importantes (actividad, ingresos y coste del riesgo/CoR) en las principales áreas geografías (México, España, Turquía y América del Sur). Lo más importante de los resultados es: (1) El guidance del equipo gestor para 2022 es positivo (crecimiento a doble dígito en ingresos, costes <Inflación y CoR~100 pb (en línea con el CoR pre-CV19) y (2) la remuneración para los accionistas es atractiva. BBVA anuncia un Pay-out del 40,0% (0,31 €/acc) – equivalente a una rentabilidad de 5,3% a los precios actuales –además del programa de recompra de acciones por hasta 3.500 M€ (~9,0% de la capitalización bursátil).

De la evolución de los resultados, valoramos positivamente:

(1) el comportamiento de los ingresos – en 4T 2021 estanco, el Margen de Intereses sube +14,4% y las comisiones +19,7% -,

(2) la línea de costes refleja las presiones inflacionistas (+12,8% en 4T 2021) aunque la ratio de eficiencia (costes/ingresos) es de las mejores en Europa (BBVA: 45,2% vs >62,0% de media sectorial)

(3) los índices de calidad crediticia evolucionan satisfactoriamente (morosidad ~4,1% vs 4,2% en 2020 y 2019) por eso el Coste del Riesgo/CoR baja hasta 0,93% (vs 1,55% en 2020 vs 1,04% en 2019)

y (4) la rentabilidad/RoTE Ordinario está en niveles pre-CV19 (12,0% vs 11,7% en 9M 2021 vs 6,5% en 2020) con una ratio de capital CET1 FL post-recompra de acciones elevada (12,75% vs 13,18% en 3T 2021). La ratio evoluciona peor de lo previsto en 4T 2021 por el aumento en APR´s (-49 pb) y el impacto de los tipos de cambio (-12 pb) aunque se mantiene por encima del objetivo (11,5%/12,0%).

Principales áreas geográficas (BNA 2021 en términos constantes):

- México continúa siendo la principal fuente de resultados (BNA: 2.568 M€, +42,6% vs +47,4% en 9M 2021 vs 2.437 M€ e). El diferencial con la clientela se mantiene estable respecto a 3T 2021 y la actividad comercial se acelera (+6,5%) aunque la morosidad repunta hasta 3,17% (vs 2,54% en 3T 2021).

- América del Sur (BNA: 491 M€; +23,0% vs +26,2% en 9M 2021 vs 453 M€ e) mantiene un buen ritmo de actividad (+13,0% en inversión) con un CoR bajo.

- Turquía (BNA: 740 M€; +71,4% vs +48,4% en 9M 2021 vs 717 M€ e) sorprende positivamente gracias al buen momento de los ingresos (+44,4% en comisiones +137% en ROF´s) y el descenso en provisiones, aunque la morosidad sube a 7,09% (vs 6,51% en 3T 2021).

- En España (BNA: 1.581 M€; +142,6% vs +160,9% en 9M 2021 vs 1.513 M€ e), el repunte en comisiones & ROF´s compensan la presión en márgenes (-1,8% en Margen de Intereses). La normalización del CoR (-49,8% en provisiones) explican el fuerte aumento de la parte baja de la cuenta de P&G. Link a los resultados del banco.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.