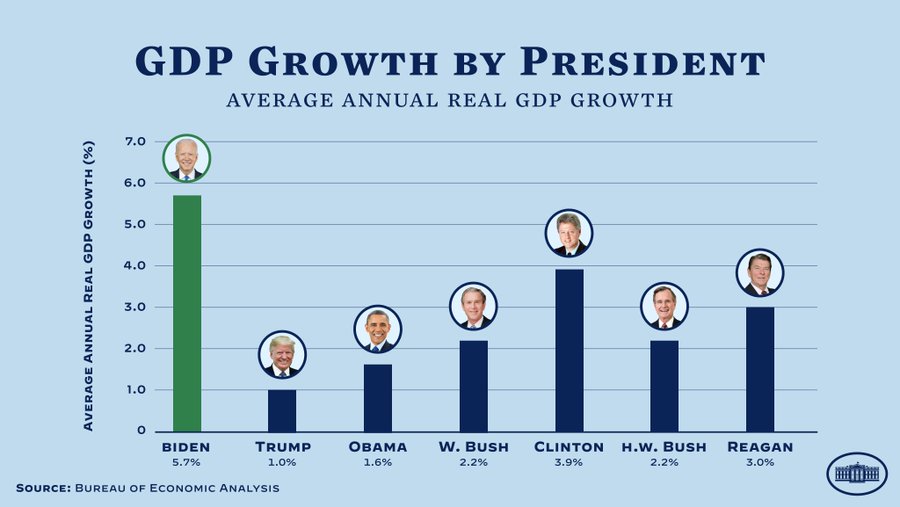

El Sr Biden celebró el dato de PIB del cuarto trimestre publicado la semana pasada y del conjunto de 2021 halagando sus decisiones en su cuenta de Twitter «This didn’t happen by accident. Because of the actions we took, last year we achieved the fastest economic growth in nearly four decades» y acompañando el mensaje con la siguiente gráfica comparativa:.

Las acciones puestas en marcha por el gobierno y autoridades monetarias han consistido en estimular, incentivar, crear y regalar dinero y endeudar a todo agente económico a ritmos insostenibles.

Bajo la batuta del Sr Biden, Estados Unidos ha aumentado su endeudamiento en cerca de $2 billones, durante ese mismo año la Reserva Federal ha inventado dinero-de-la-nada por importe aproximado de $5 billones mientras que el PIB ha crecido poco más de $1.1 billón respecto a 2020 y, además, el PIB per cápita continúa por debajo de los niveles de 2019.

El economista Daniel Lacalle, con una visión más realista e independiente respondió así en Twitter al mensaje de POTUS: «This didn’t happen by accident. It happened increasing debt by almost $2 trillion and highest inflation in three decades to deliver a bounce driven by rising inventories. Recovery from collapse is not growth. Not exactly an accident. More a Keynesian trainwreck«.

La inestabilidad y fragilidad de la economía, su dependencia de políticas ultra laxas y del endeudamiento es un peligro y anticipando quizá un cambio de ciclo, un futuro de purga y ajustes, la Secretaria del Tesoro, Janet Yellen, reiteró en una entrevista el pasado jueves la idea de ampliar las competencias de la Reserva Federal de forma que pueda actuar directamente sobre los mercados en caso de necesidad.

Es decir, que la FED disponga de competencias para comprar acciones y bonos directamente en caso de asistir a un ciclo bajista o correctivo de medio y largo plazo en los mercados.

Hace tiempo que la señora Yellen, ex presidente de la FED, desde 2016, viene defendiendo que la FED pueda comprar deuda soberana (QE) y reducir los tipos hasta el 0% (ZIRP) para combatir eventuales recesiones económicas.

Ahora que la FED ha abusado de ambas políticas de manera inimaginable y mucho más potente de cualquier expectativa, sin haber conseguido una economía robusta y vibrante ni haber erradicado el riesgo de recesión, considera que nunca es suficiente y recomienda nueva receta:

- «Fed’s current toolkit might be insufficient in a downturn if it were to reach the limits in terms of purchasing safe assets like longer-term government bonds.”

- “It could be useful to be able to intervene directly in assets where the prices have a more direct link to spending decisions”.

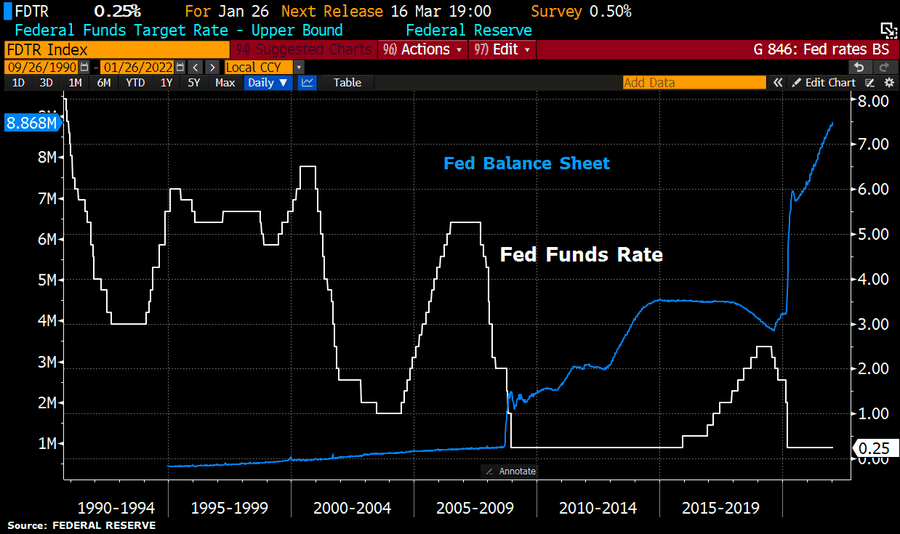

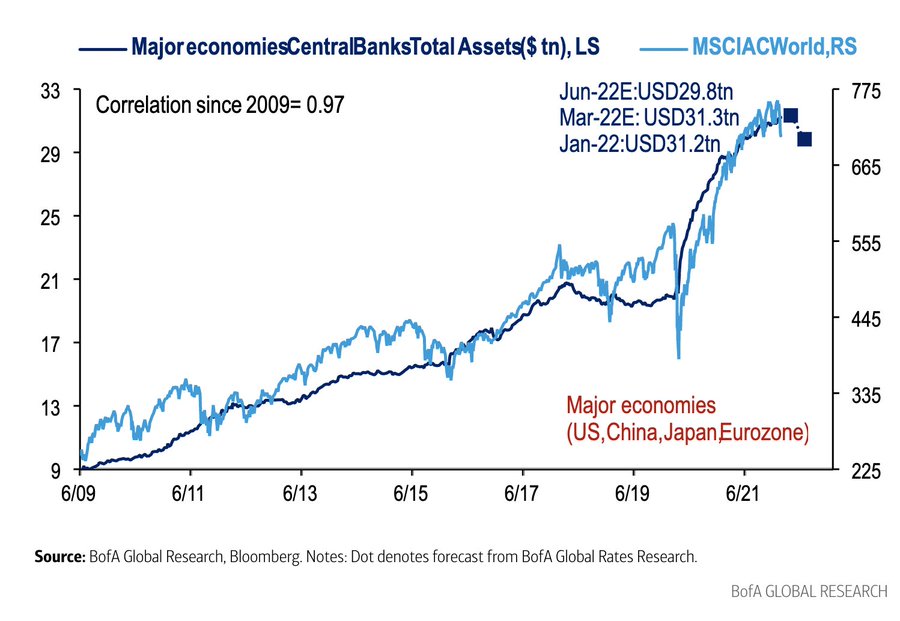

La evolución de creación de dinero y aumento del balance de la FED guarda una correlación con la del SP500 realmente estrecha, reducir el QE y más aún comenzar a reducir el balance supondrá entonces un riesgo para los mercados, peligro que la Sra Yellen desearía manejar a su antojo.

El problema, uno de tantos, de crear dinero (deuda) para comprar activos es que cuando los activos cambien de ciclo y se adentren en un proceso de caída de precios, el balance de la FED no caerá en sintonía y las ganancias bursátiles se evaporarán pero las deudas quedarán en el sistema.

La Reserva Federal ha comenzado a trabajar para eliminar los excesos de los mercados y mitigar la posibilidad de asistir a un desplome de las cotizaciones, la labor requiere gran habilidad ya que debería normalizar las condiciones monetarias (elevar tipos y reducir balance) sin causar una fuerte corrección en los mercados ni una recesión económica.

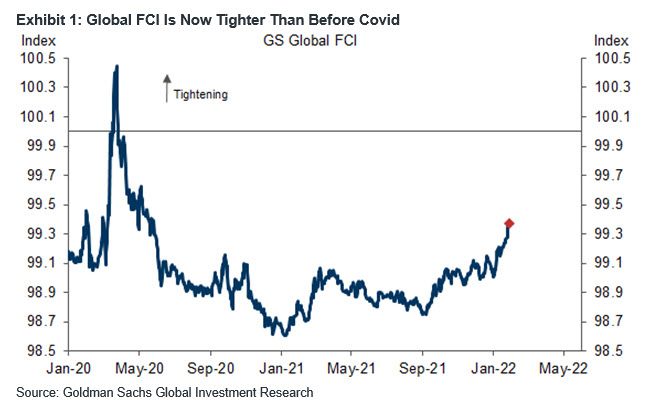

La comunicación es una herramienta muy potente para manejar expectativas y modular la postura y predisposición de los inversores. De momento, la FED ha conseguido una corrección controlada de las cotizaciones, relajar el entusiasmo inversor y las excesivas valoraciones, endurecer las condiciones financieras in mover ficha. El balance continúa creciendo y los tipos en modo ZIRP (Zero Interest Rate Policy), pero las condiciones financieras han cambiado:

Una demostración del arte del «fine tunning» o control gestual y comunicativo de la situación sin tocar las políticas monetarias, arte que exige gestión en tiempo real. En ese sentido, está sucediendo lo anticipado en estas líneas tantas veces, la FED no puede permitirse elevar tipos sin causar problemas serios y tratará de evitarlo a toda costa, tampoco puede reducir el balance ni tampoco anhela reducir la inflación a niveles bajos (agenda oculta).

«Pause in rate hikes possible after spring», dijo el viernes el presidente de la Reserva Federal de Minneapolis, Sr. Kashkari, uno de los miembros más «dovish» o inclinado hacia políticas monetarias expansivas, ultra acomodaticias. Es decir, observando el súbito cambio de sentimiento de los inversores y las caídas de cotizaciones, lanza un mensaje adecuado para modular la situación y animar a los inversores.

Ayer fue el turno del Sr Bostic, presidente de la FED de Atlanta, quien salió para calmar los temores de los inversores afirmado que la posibilidad de que la FED cause una recesión es lejana: «possibility that FED will cause a recession is relatively far off«.

El futuro no está escrito pero la evidencia empírica del pasado sugiere cautela. Los bancos centrales no están logrando sus objetivos de crecimiento pero sí inundando el sistema con deudas, el caso de Japón primero y de USA y Europa después, que la prosperidad y el crecimiento económico no se compran desde los despachos -contra deuda- sino que requieren esfuerzo, trabajo, emprendimiento, productividad, tenacidad, etc…

El crecimiento económico artificial mediante dopaje o la manipulación de los mercados generan fragilidad e inestabilidad, terminarán de manera insospechada muy a pesar, o precisamente, de los esfuerzos de las autoridades. Cada proceso de endurecimiento monetario y alzas de tipos en las últimas décadas ha desembocado en recesiones económicas, el «fine tunning» de la FED tendrá que ser llevado a cabo de forma realmente habilidosa y precisa para evitar similar suceso. Suerte, la necesitaremos todos!

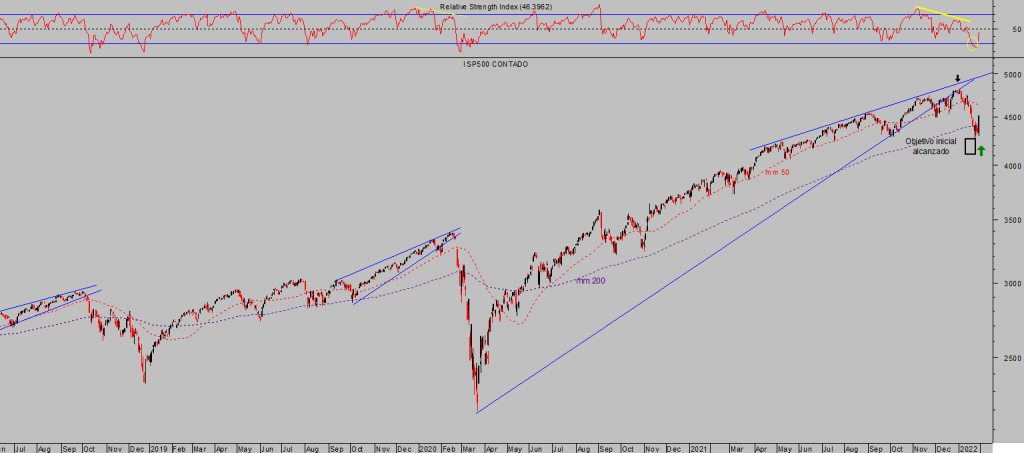

S&P500, diario

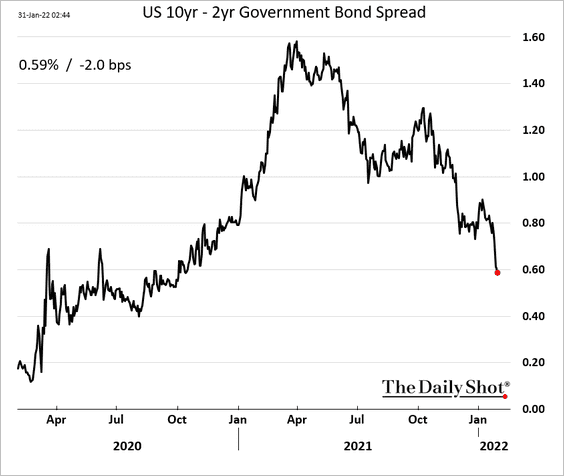

Un importante testigo a seguir para evaluar las posibilidades de la economía es la marcha de la curva de tipos, sobre la que como se ha explicado en estas líneas la FED también se está aplicando para evitar su peor temor y, sin embargo, continúa su aplanamiento en el diferencial de los tramos a 2 y 10 años:

Desde el cambio radical de la FED en noviembre, al reconocer que la patraña de la transitoriedad de la inflación era sólo eso, comenzó el endurecimiento verbal anunciando políticas restrictivas consistentes en Taper y 3 alzas de tipos para este año pero asegurando que no causarán una recesión. A tenor del comportamiento de la curva de tipos, los Bond Vigilantes no se lo creen.

La presidente de la FED de Kansas Sra George, emitió ayer en un acto organizado por el Club Económico de Indiana un mensaje modo «fine tunning» para tranquilizar a los mercados:

- «Lo que hagamos en el balance probablemente afectará a la senda de la tasa de interés oficial y viceversa»,

- «Por ejemplo, una acción más agresiva en el balance podría permitir una trayectoria menos profunda para la tasa de política (monetaria)».

La economía se encuentra hoy en riesgo de recesión, ni previsible para los próximos 12 meses, y los programas de estímulo fiscal (plan de infraestructuras) y el QE aún en marcha son verdaderos soportes que procurarán un crecimiento positivo del PIB este 2022, a menos que sobrevenga un evento inesperado o Cisne Negro.

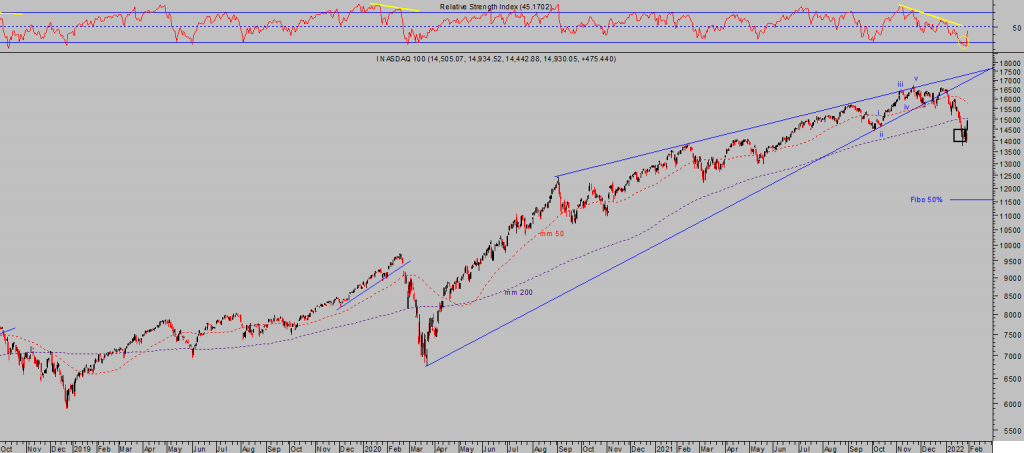

NASDAQ-100, diario.

La Sra George también considera que «el coste potencial asociado a mantener el balance excesivamente elevado no debería ser ignorado», ya que «el potencial de interceder en las políticas fiscales y monetarias a los ojos de la gente podría acarrear inintencionadamente riesgos para la independencia de la institución».

Modular el comportamiento de los tipos y sus expectativas a través del control del balance, de la creación y/o drenaje de dinero, es una opción tampoco exenta de riesgos. Si lo que viene a explicar la Sra George es que la FED puede ajustar (fine tunning) el nivel de tipos y evitar subirlos mediante mayor control del balance, es decir, reduciendo su volumen, entonces disipará el temor a una recesión pero aumentará el temor a una corrección de las bolsas.

Vean la correlación entre la evolución de los balances de los bancos centrales de las principales economías y el índice bursátil global MSCI:

Soplar y sorber es una práctica quimérica, la Reserva Federal tratará de manejarse en tal encrucijada haciendo gala de sus dotes de comunicación y demás herramientas aunque los sistemas económico, monetario y financiero están interconectados. Los hilos que puede manejar para incidir en el comportamiento afectan de manera distinta a cada uno, después el impacto sobre cada uno afecta al resto.

En este contexto, la volatilidad irá aumentando progresivamente en los mercados con el paso del tiempo generando riesgos pero también grandes oportunidades, reservadas para quienes tengan la capacidad y formación adecuados para aprovechar entornos de turbulencias. A rio revuelto ganancia de pescadores.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com