La Reserva Federal finaliza hoy la primera reunión del año de su Comité de Mercados Abiertos, tras unas jornadas de infarto y caídas acumuladas desde finales de noviembre que en el caso del Nasdaq se aproximan al 20%, umbral a partir del cual se considera mercado bajista.

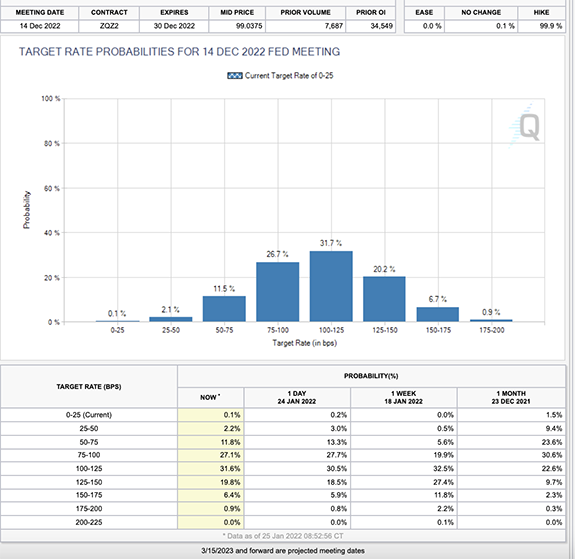

Los mercados proyectan que la Reserva Federal subiría los tipos de interés hasta cuatro veces este año, el final de la creación de liquidez para marzo y el principio de la restricción monetaria (Quantitative Tightening o drenaje de liquidez del sistema y reducción del balance) para mediados de año.

El mercado descuenta cuatro subidas de tipos en 2022 con una probabilidad del 31.7%…

… por tanto, habiendo descontado una hoja de ruta para las condiciones monetarias así de restrictiva, el mercado podría reaccionar con alivio si la FED muestra una postura más neutra de lo esperado en la reunión del FOMC que hoy termina.

Por motivos expuestos en post recientes, ahora que se ha producido una corrección de mercados considerable y ha cambiado el ánimo inversor, es más probable que el tono de la Reserva Federal sea menos duro del que viene empleando desde finales de noviembre, cuando por fin reconoció públicamente (el grave error reiterado y consciente) de calificar las presiones inflacionistas como transitorias.

Quizá la inflación ha corrido mucho y más deprisa de lo esperado por las autoridades, aunque también es cierto que esperaron demasiado hasta reconocer la realidad y reaccionaron tarde. La reacción hasta la fecha ha consistido en comunicación más que en acción efectiva sobre las políticas monetarias (gestión de expectativas). Los tipos siguen en el 0% y el balance continúa creciendo, también la inflación.

Es previsible que las presiones inflacionistas se estabilicen y comiencen a decaer durante este primer semestre, eso esperan la mayoría de expertos. Los mercados se han precipitado a la baja con fuerza y siendo uno de los bastiones de creación de efecto riqueza, de estabilidad financiera y también económica, según afirma la FED, cabe esperar un resultado del FOMC más amigable con los mercados de lo que se temía hace sólo una semana.

Considerando el actual entorno de volatilidad e incertidumbre, en pro de la estabilidad de los mercados, el Sr Powell hoy previsiblemente será prudente y evitará comprometer ninguna decisión o medida, manteniendo abiertas todas las posibilidades. Siempre y en cualquier momento puede cambiar de postura, hoy no sería oportuno para la estabilidad trasladar al mercado nuevas sensaciones «hawkish», de endurecimiento monetario.

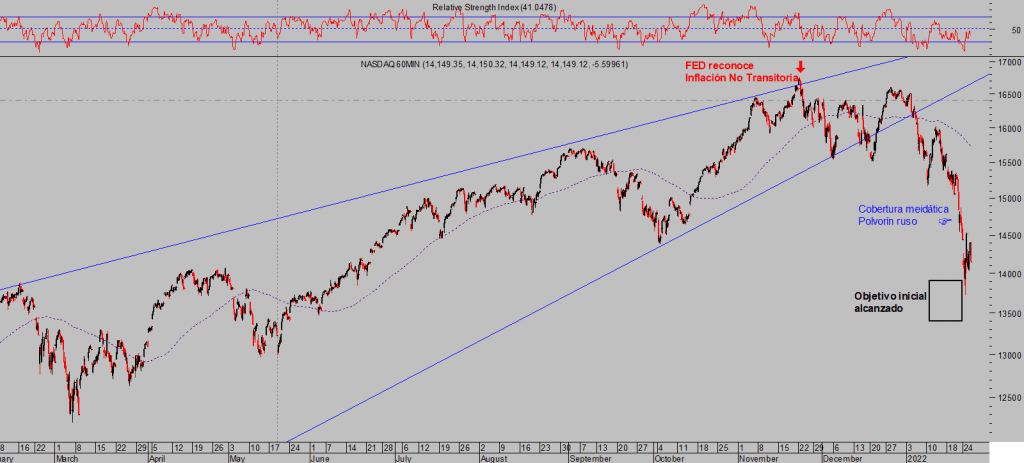

La misión es controlar la inflación evitando causar impacto en los mercados o en la economía, pero el conflicto ruso se ha convertido en un polvorín y ha irrumpido con un impacto rápido y contundente en los mercados. Ha supuesto el argumento que ha azuzado el latigazo ¿de capitulación? de las bolsas, después de las caídas iniciadas a finales de noviembre:

NASDAQ-100, 60 minutos.

Hasta la fecha las autoridades monetarias se han mostrado mucho más cuidadosas con el comportamiento de los mercados que con el de la inflación, intentarán evitar un comportamiento desordenado y desplome de los mercados.

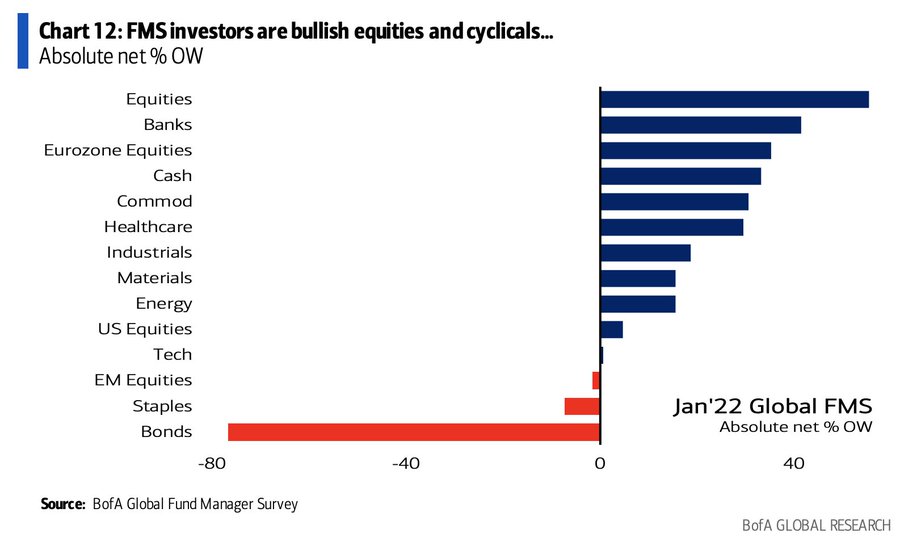

La última encuesta de Bank of America entre gestores de fondos refleja la confianza que aún depositan sobre la FED y los mercados.

La mayoría de gestores espera que la inflación decaiga en 2022 pero también que la FED subirá tipos. Tratando de ajustar sus carteras al riesgo percibido, se desplazan del crédito, disminuyen ponderación en sectores defensivos (utilities) pero añaden bancos y materias primas, mayor interés por la renta variable en Europa y menor por la emergente.

Algo más de un 30% de los inversores declara estar sobreponderando materias primas, nivel record, también sobreponderan bolsa frente a bonos en una proporción no vista desde febrero de 2011, así como cierto temor por las valoraciones alcanzadas por el sector de la tecnología y su exposición la sector ha decaído hasta niveles de diciembre de 2008.

Estos datos se corresponden con la situación previa al latigazo bajista de la semana pasada, la ponderación hacia la tecnología debe haber mejorado en la medida que los precios de las cotizaciones han ido corrigiendo. Las manos fuertes son como los tiburones al olor de la sangre, suelen acumular siempre que perciben miedo en el mercado.

El descuelgue de las cotizaciones ha situado a numerosas compañías en zona de oportunidad, además de haber sido realmente provechoso para nuestros lectores, vean estrategia bajista abierta a través de un sencillo fondo cotizado -ETF- contra el Nasdaq:

QQQS, diario

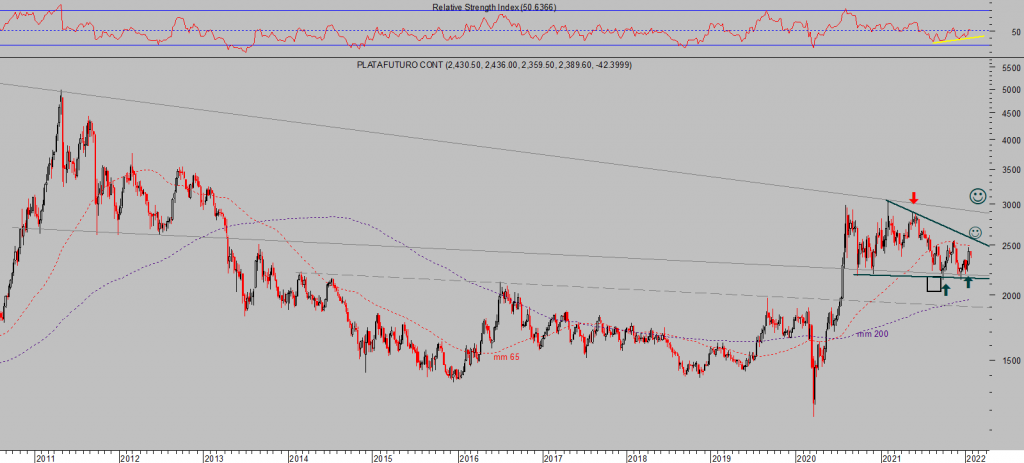

Posponer cualquier decisión para controlar la inflación tendrá un efecto balsámico para los inversores y debería mitigar la volatilidad en las bolsas, al tiempo que descuidar la evolución de los precios incidirá positivamente sobre los metales.

El Oro y Plata acumulan meses de comportamiento anodino y desplegando un amplio rango lateral, mientras que el trasfondo económico, de políticas monetarias, flujos y también técnico mantiene unas lecturas que presagian un brillante futuro para el sector.

Mantenemos distintas estrategias abiertas para participar en el esperado desenlace alcista de los metales y de las mineras, a través de las principales mineras de Oro y Plata del mundo. Vean ejemplo de una de ellas, abierta en un entorno de oportunidad (riesgo bajo y controlado frente a un potencial de revalorización muy superior) y que gracias al seguimiento dinámico de control del riesgo, incluso en el peor de los escenarios la rentabilidad será positiva.

BARRICK GOLD, semana.

Aunque las estimaciones de estabilización de las presiones de precios son bastante unánimes, todavía puede brotar antes de empezar la contención. Existen factores contrarios a la tranquilidad, como la escasez de chips (en 2019 los inventarios globales de chips, según 150 de las mayores multinacionales, alcanzaban a cubrir hasta 40 días, pero hoy sólo 5 días) o los problemas geopolíticos que también pueden empeorar y provocar alzas en los precios de la energía.

En la medida que la inflación se resista a ceder, más aún si continúa azotando, el sector metales acumulará motivos para atraer el interés de los inversores y salir del rango lateral con fuerza al alza.

PLATA semana

El post de mañana actualizará datos de gran interés del sector.

El conflicto en Rusia sigue abierto, puede empeorar y animar el sentimiento y demanda hacia el sector metales.

También generaría mayor incertidumbre e inestabilidad en los mercados, nada es descartable y un nuevo proceso de venta de acciones y regreso de los índices a la zona de mínimos del lunes siempre es posible.

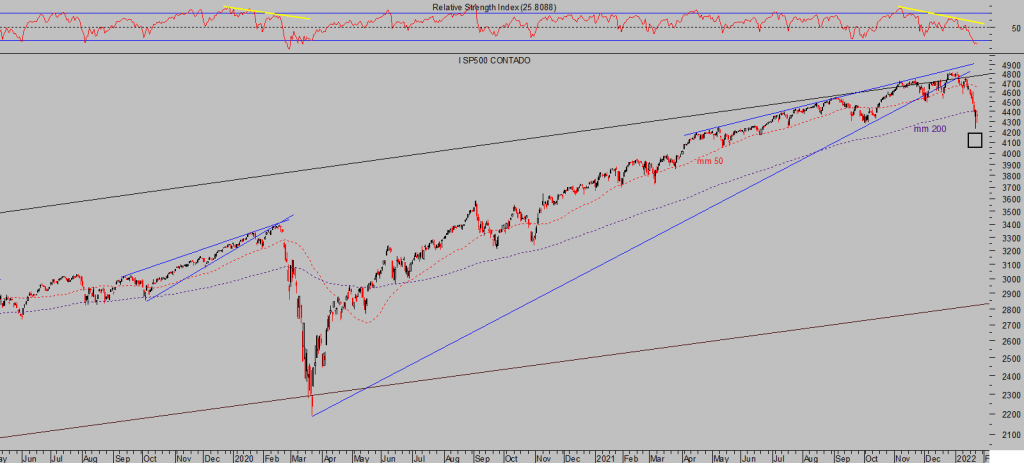

S&P500, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com