- Presenta sus resultados del 2T de 2022 el miércoles, 19 de enero, antes de la apertura del mercado

- Expectativa de ingresos: 20.340 millones de dólares

- Expectativa de BPA: 1,66 dólares

Cuando Procter & Gamble presente sus últimos resultados mañana, los inversores se centrarán en la capacidad del gigante de los productos de primera necesidad para mantener bien abastecidos sus mercados globales en un momento en que la variante Ómicron del virus COVID está agravando problemas de la cadena de suministro.

Desde fabricantes de muebles hasta tiendas de comestibles, las empresas más grandes del mundo están recurriendo a sus profundos bolsillos, sus extensas operaciones globales y su cuota de mercado dominante para aislarse del colapso de la cadena de suministro a escala mundial.

Sin embargo, el impacto de los persistentes problemas de la cadena de suministro no puede evitarse por completo. P&G prevé 2.300 millones de dólares en gastos después de impuestos para este año fiscal —un aumento frente a las previsiones anteriores de 1.900 millones de dólares— debido al aumento de los costes provocado por los elevados precios de las materias primas y el transporte.

«Este trimestre hemos experimentado todo el impacto de la subida de los costes de las materias primas y el transporte», decía el director financiero André Schulten en una teleconferencia en octubre.

Sin embargo, P&G se encuentra en una buena posición para protegerse de estos problemas gracias a su capacidad para subir los precios y gastar en soluciones para la cadena de suministro. P&G, con sede en Cincinnati, que entre otros productos de primera necesidad de supermercado fabrica el detergente Tide y la pasta de dientes Crest, ha empezado a subir los precios de las maquinillas de afeitar y ciertos productos de belleza y cuidado bucal. Estas subidas de precios se suman a las anteriores medidas para empezar a cobrar más por una serie de productos para el hogar, desde pañales hasta papel higiénico.

Las acciones están cerca de un récord

Ésa es quizás la principal razón por la que los inversores han ignorado los obstáculos para la oferta en lo que respecta a Procter & Gamble. Sus acciones registraron máximos históricos a principios de este mes, tras subir cerca de un 11% en los últimos tres meses.

Las acciones cerraron el viernes en 159,81 dólares; los mercados estadounidenses permanecieron cerrados el lunes con motivo de una festividad nacional.

La fuerza de las marcas de P&G, su alcance global y la reestructuración del negocio en los últimos años, han convertido a la empresa en un negocio de consumo básico de alto crecimiento con muchos años más de sólido crecimiento por delante.

En nuestra opinión, el actual entorno inflacionista contribuirá a impulsar nuevos aumentos de las ventas, ya que los consumidores están dispuestos a pagar por lo que quieren ante la elevada demanda de productos básicos para el hogar durante la pandemia. El analista de Barclays Lauren Lieberman mantuvo el 13 de enero su calificación de «compra» para las acciones de Procter & Gamble y fijó un precio objetivo de 178,00 dólares.

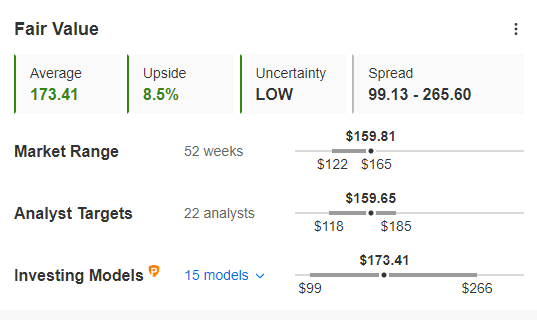

Fuente: InvestingPro

El modelo de valor razonable de InvestingPro ofrece un panorama más halagüeño, asignando un valor razonable de 173,41 dólares a las acciones con un margen potencial más amplio.

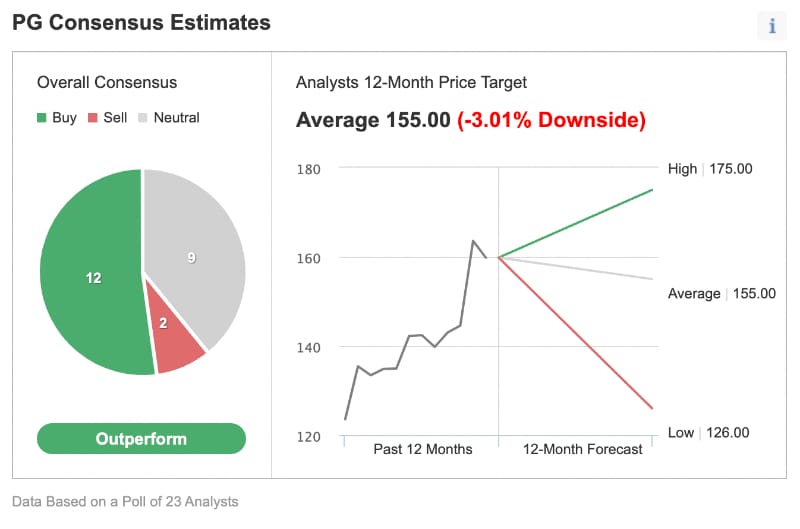

Los analistas, en general, son alcistas con respecto a las previsiones de rendimiento de las acciones de P&G.

Gráfico: Investing.com

De 23 analistas encuestados por Investing.com, 12 asignan a sus acciones una calificación de «mejor rendimiento».

Dicho esto, todavía hay una pequeña posibilidad de que Procter & Gamble sea capaz de superar los beneficios de su trimestre anterior, ya que los costes de las materias primas y el transporte probablemente seguirán lastrando los beneficios de todo el año.

Según las últimas estimaciones de la empresa, estos factores podrían recortar el beneficio por acción anual en 0,90 dólares. Si no fuera por los enormes problemas de inflación, las ganancias de todo el año ascenderían aproximadamente a un 15% más de lo que indicaban las previsiones actuales de BPA de la empresa.

Conclusión

En nuestra opinión, un posible descenso de los beneficios mañana no debería desanimar a los inversores a largo plazo. La empresa está bien posicionada para hacer frente a los problemas de suministro y a la inflación de las materias primas gracias a su sólida y diversificada cartera de productos y a la disposición de los consumidores a pagar más por sus marcas.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.