El Sr Powell comparecerá hoy ante el Comité Bancario del Senado y ofrecerá un comunicado, ya publicado, que forma parte del proceso de reelección para su segundo mandato como presidente de la Reserva Federal.

Es interesante destacar del texto la confrontación que supone afirmar la determinación de la FED para actuar buscando el bien común y la independencia para después reconocer que su principal misión es obedecer al Congreso:

- «The Federal Reserve works for all Americans. We know our decisions matter to every person, family, business, and community across the country. I am committed to making those decisions with objectivity, integrity, and impartiality, based on the best available evidence, and in the long-standing tradition of monetary policy independence. That pledge lies at the heart of the Fed’s mission and is one we all make when we answer the call to public service. I make it here again, with force and without reservation.

- Everything we do at the Federal Reserve is in pursuit of the goals set for us by Congress. I am honored to have worked in service to those ends since I joined the Fed in 2012, and as Chair for the past four years».

Los mercados recibirán al Sr Powell en alerta ante la posibilidad de que aproveche la ocasión para emitir algún comentario más duro de lo esperado respecto de las condiciones monetarias, conscientes de que la inflación actual de casi el 7% es incompatible con tipos cero y expansión del balance.

Y como antesala al nombramiento de Powell ayer el vicepresidente de la FED, Sr. Clarida, anunció su dimisión como miembro del Consejo a partir del 14 de este mes. Recordemos que Clarida se marcha con su imagen manchada debido a diversas operaciones de trading que realizó en los últimos meses gracias a las cuales se embolsó importantes sumas de dinero.

Los presidentes de la FED de Dallas y Boston, Kaplan y Rosengren respectivamente fueron también cazados haciendo millones de dólares mediante una operativa muy cuestionable, ilegal, y fueron dimitidos el pasado mes de septiembre después de que pocos días antes emitieran un comunicado aludiendo que por cuestiones de ética y moralidad habían procedido a deshacer sus inversiones:

- «Por ética y moral», los miembros de la FED, Kaplan y Rosengren, decidieron liquidar sus inversiones/posiciones y dejar de emplear la información confidencial que han estado utilizando durante meses para enriquecerse, claro está, todo después de haber sido descubiertos. El uso de información confidencial es una práctica prohibida, «insider trading», castigado con multas y penas de cárcel, a menos que seas un miembro de la FED o del Senado y entonces es punitivamente gratuito y además ético dejar de delinquir».

Ahora el Sr Clarida se esfuma de la escena sin presentar una declaración formal de su operativa bursátil de los últimos años. De esta forma, la Reserva Federal trata de limpiar su imagen cesando a los miembros cazados y permitiendo su inmunidad. El propio Powell mantiene una cartera de inversión en distintos activos, sobreponderada en Renta Variable, y que ha generado jugosas plusvalías millonarias.

Kaplan y Rosengren eran los dos miembros del Consejo con inclinaciones de carácter más «Hawkish» que venían defendiendo desde hacía meses la necesidad de acometer el taper con rapidez e incluso de subir tipos, una postura discordante e incómoda para el FOMC. Cesar o hacer dimitir a Clarida es otro asunto, se le cazó operando y ganando dinero a espuertas pero se trataba del vicepresidente y además su postura monetaria siempre ha estado alineada con las de Powell y la mayoría de miembros del Comité.

Las políticas monetarias han situado a la Reserva Federal por detrás de los acontecimientos, las condiciones ultra expansivas se han prolongado más de lo necesario y han fomentado presiones inflacionistas no registradas en 40 años, ¿error en política monetaria?.

Ahora que el IPC se encuentra cerca del 7% (mañana se publica el IPC de diciembre y pasado el PPI), con los tipos oficiales aún en cero y el balance aún creciendo cada mes, es cada vez más posible que se vean obligados a reaccionar subiendo tipos, quizá más deprisa y de manera menos ordenada de lo que hubiera sido preferible.

Sin embargo, los mercados continúan en zona de máximos históricos a pesar también de numerosos y ostensibles excesos que presentan y con los inversores confiando ciegamente en la política de reflación de activos (FED PUT).

Ayer, sin ir más lejos, el mercado abrió muy débil y cayendo con fuerza, el Nasdaq llegó a perder -2.7% en el peor momento de la jornada. Cerró con ganancias del +0.05%, en línea con el escenario de mayor probabilidad ayer compartido en estas líneas.

NASDAQ-100, diario.

Sea como fuere, el mercado abrió con caídas y quebrando referencias de control, introduciendo miedo expulsó a los inversores más agresivos para después recorrer casi un 3% al alza y cerrar por encima de las referencias, ruptura en falso. Hora que ha conseguido zafarse de las ventas y recuperar niveles de control, es muy probable que el rebote continúe.

En cualquier caso, es importante recordar las palabras del Sr.Powell cuando allá por 2012 lanzó un mensaje de compromiso con el mercado (FED PUT) y confianza para los inversores: «Investors really do understand now we will be there to prevent serious losses«.

El mercado fue capaz de recuperar el tono incluso después de la nota emitida por Goldman Sachs, advirtiendo que prevé una política monetaria bastante más dura de lo que descuentan los mercados y de lo que reconoce la Reserva Federal, afirmando que esperan 4 subidas de tipos para este año y además, el inicio de la reducción del balance para el próximo mes de julio o quizá antes.

Curiosamente, los analistas de Goldman han alterado su previsión sobre políticas monetarias peor dejan invariado su escenario de subidas del SP500 para este ejercicio con objetivo en los 5.100 puntos. Veremos!.

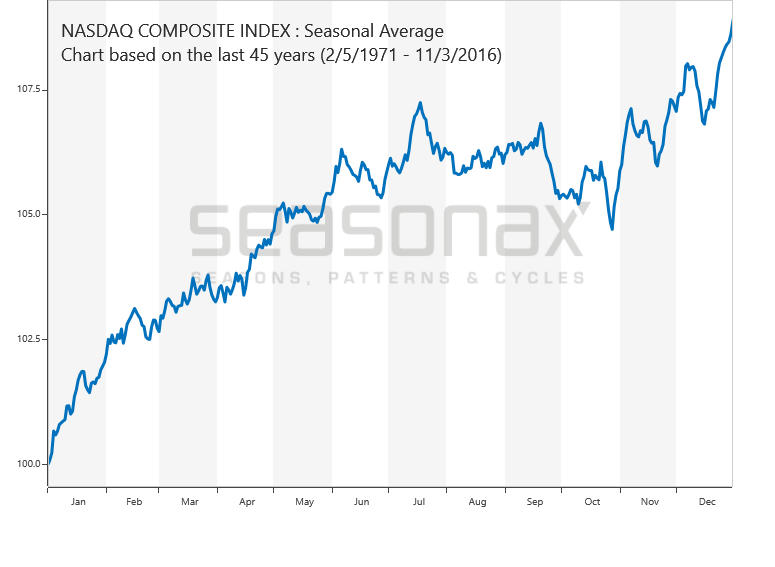

El mes de enero suele ser movido en los mercados, con sesgo alcista por su estadística de comportamiento positivo derivado del ajuste de carteras y reposicionamiento de los fondos en el mercado y del aumento de la demanda en general, procedente de las aportaciones periódicas a fondos, de asignación de nuevos recursos (bonus recibidos por los trabajadores a final de año) o la asignación oportunista de operadores que confían en el denominado «efecto enero».

El efecto enero es particularmente positivo para el sector tecnológico, el Nasdaq:

Si quieres ganar dinero en bolsa «Follow the money», reza el refrán refiriéndose a analizar el movimiento del dinero de los expertos e inversores mejor informados, es decir, el dinero de los insiders.

Los «insiders» han ido aprovechando las alzas de las bolsas de los últimos meses y los signos de agotamiento de la tendencia para deshacer inversiones y reducir exposición al riesgo, han sido vendedores netos en una proporción muy significativa, record.

Observen el comportamiento de los insiders de las empresas que forman parte del controvertido fondo ARKK, que tantas alegrías dio al principio pero dolores de cabeza a sus inversores que hoy pierden un 46% desde los máximos del pasado mes de febrero, un fondo que invierte en «innovación» tecnológica y en su origen atrajo mucho interés y gran cantidad de dinero:

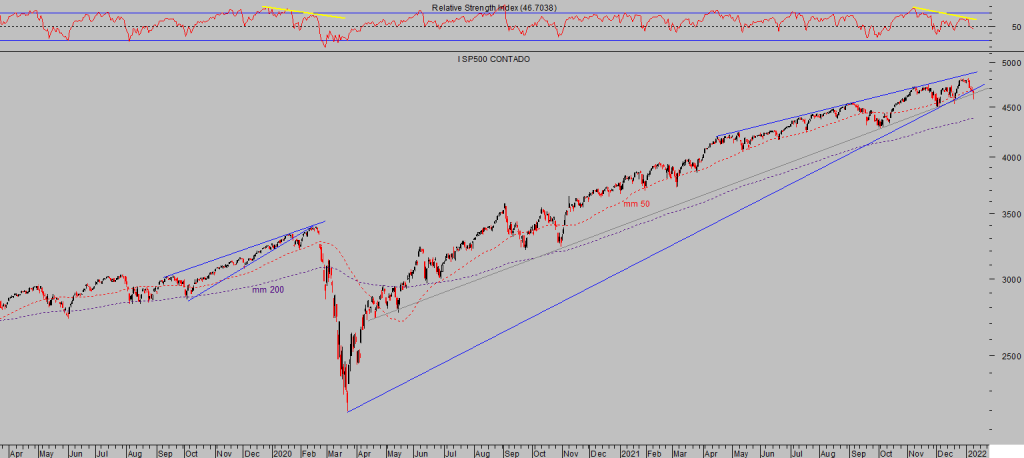

El SP500 también tendió una trampa bajista en la jornada de ayer, cayó fuerte en los primeros compases de la jornada, algo más del 2%, para girar al alza y terminar cerrando con una leve caída del -0.14%. Una recuperación suficiente para evitar un deterioro técnico relevante, consiguió cerrar respetando referencias de control importantes, como directrices o media móvil de 50 sesiones.

S&P500, diario.

El comportamiento del mercado es muy errático y tramposo, el escenario de corto plazo ahora más probable parece indicar momento de rebotar y respetar referencias ¿hasta cuándo? (reservado).

La situación económica continúa frágil y los mercados muy vulnerables, si se cumplen las novedades en política monetaria anunciadas por Goldman, se puede desencadenar un proceso de mercado desordenado y rápido en cualquier momento.

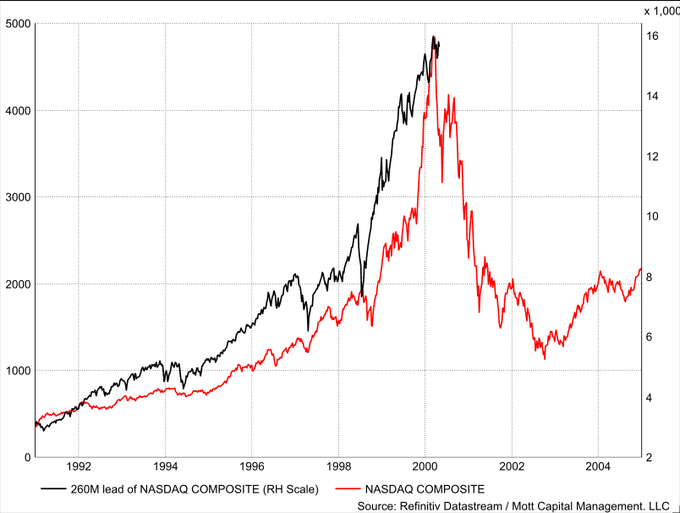

El mercado debe corregir para reequilbrar y limpiar posiciones, para retomar niveles de valoración normales y aceptables. Aunque el justiprecio del mercado estaría alrededor de un 35% por debajo de la cotización de hoy y algunas áreas/sectores incluso más,, en principio, muy dificilmente desarrolle el comportamiento correlacionado que sugiere la gráfica siguiente, comparando la evolución del Nasdaq actual con la de finales de los ´90 y principio de siglo XXI.

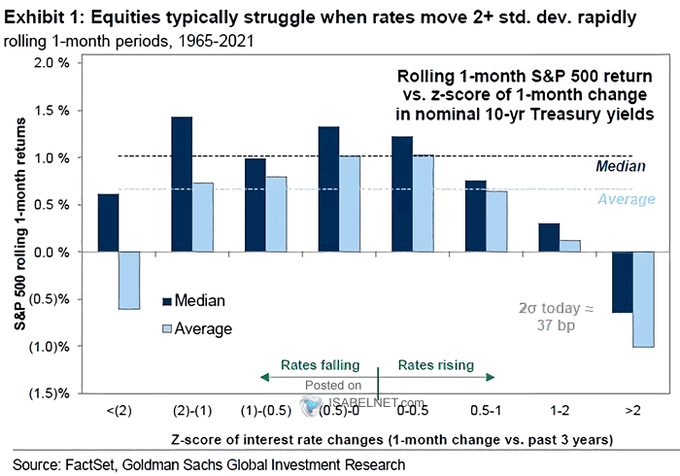

Mucha atención al comportamiento de la deuda USA, la rentabilidad del Bono a 10 años se encuentra en el 1.78%, casi un 60% por encima del mínimo en 1.13% de hace escasos meses y una zona de control técnico de gran importancia, analizada en post recientes. Se esperan repercusiones interesantes una vez superada esa zona.

El comportamiento del Euro Dólar, de los metales preciosos así como el de las otras estrategias compartidas avanza dentro de lo esperado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com