Hoy se publica el informe de empleo USA de diciembre, los expertos esperan la creación de cerca de 450.000 nuevos puestos de trabajo y la tasa de paro una décima más baja del 4.2% registrado el mes anterior.

El mercado laboral reflejará de alguna forma el impacto de la irrupción de la variante Ómicron y contagios alrededor de Estados Unidos durante el mes de diciembre, el informe de empleo puede sorprender y el impacto manifestarse tanto por el lado de la demanda como también por el de la oferta.

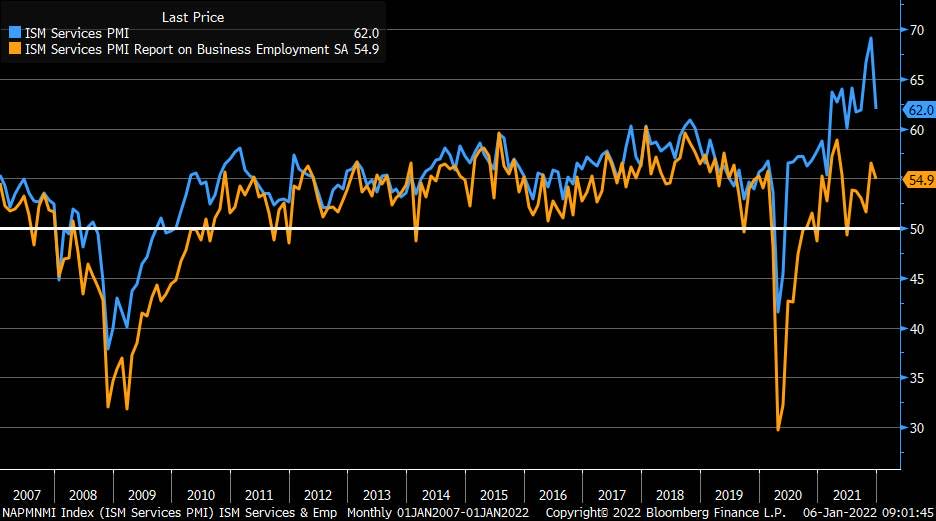

El dato de actividad no manufacturera de diciembre publicado esta semana, cayó más de 7 puntos respecto a noviembre, quedó en 62, arrastrado por la evolución de la actividad empresarial, de los nuevos pedidos y demás indicadores. El subindicador de empleo también cayó y se comportó peor de lo esperado.

ISM SERVICIOS Y SUBÍNDCE DE EMPLEO, USA.

Junto con la evolución general de las contrataciones y la tasa de Paro, tan importante o más sigue siendo la evolución de la participación de la fuerza laboral, la gran asignatura pendiente de la recuperación y métrica que esconde una incómoda realidad del comportamiento real de la economía USA, aquí explicada en distintos posts.

Los mercados estarán muy pendientes del contenido del informe de empleo, las actas de la reunión de la Reserva Federal del 15 de diciembre desprendieron un tono menos acomodaticio de lo que esperaban los inversores debido a la fuerza y persistencia de la inflación.

Además de la inflación, la evolución del empleo es la otra macromagnitud a vigilar, según dicta el mandato dual de la FED, y dado el estado de situación actual es un gran reto para las autoridades tratar de manejar de manera simultánea el empleo, la inflación y los mercados financieros. Será muy interesante analizar sus decisiones y comportamiento, crucial para los mercados de bolsa y deuda.

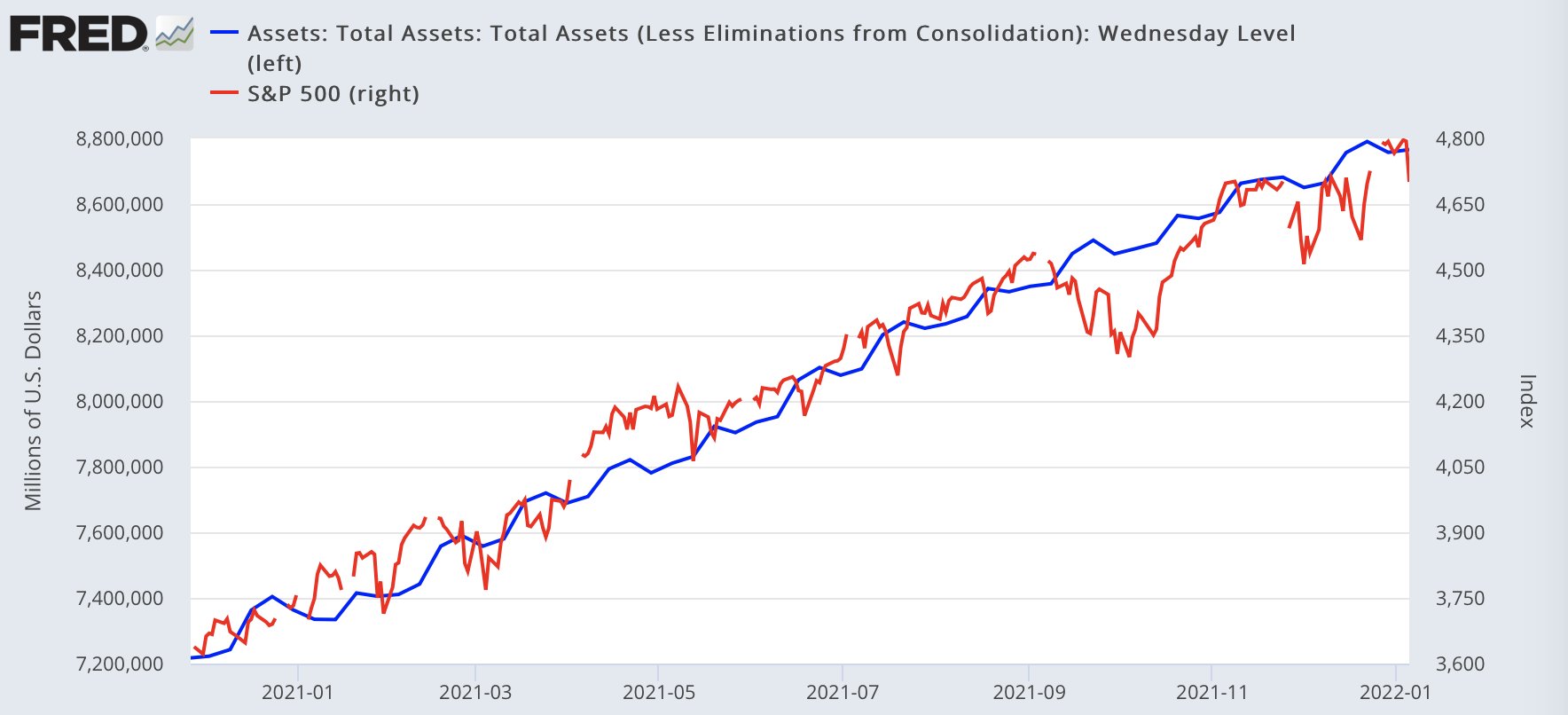

La inminente retirada del programa de expansión cuantitativa -QE-, menor liquidez para los mercados, dejará a muchos inversores sin argumentos para continuar asumiendo el riesgo de un mercado en máximos históricos de valoración, sólo después de los alcanzados en la burbuja tecnológica del año 2000.

La correlación entre el crecimiento del balance de la FED y el SP500 se muestra estrecha en los últimos meses y un parón en la creación de liquidez debería trasladarse al mercado, mediante un parón también en el mejor de los casos, un ajuste de cotizaciones o directamente una corrección proporcional a las subidas en el peor.

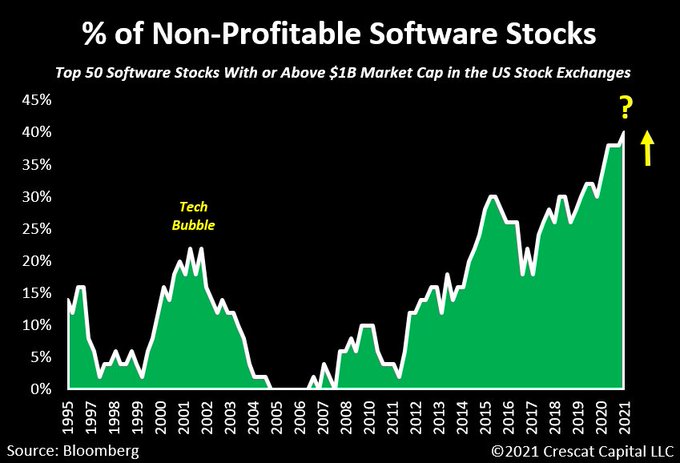

El sector tecnológico ha sido el más beneficiado por las políticas de barra libre de dinero, fácil, barato y abundante que ha facilitado la actividad de financiación de numerosos actores y permitido la supervivencia a muchas compañías que nunca han ganado un dólar de beneficio neto con su actividad (zombis).

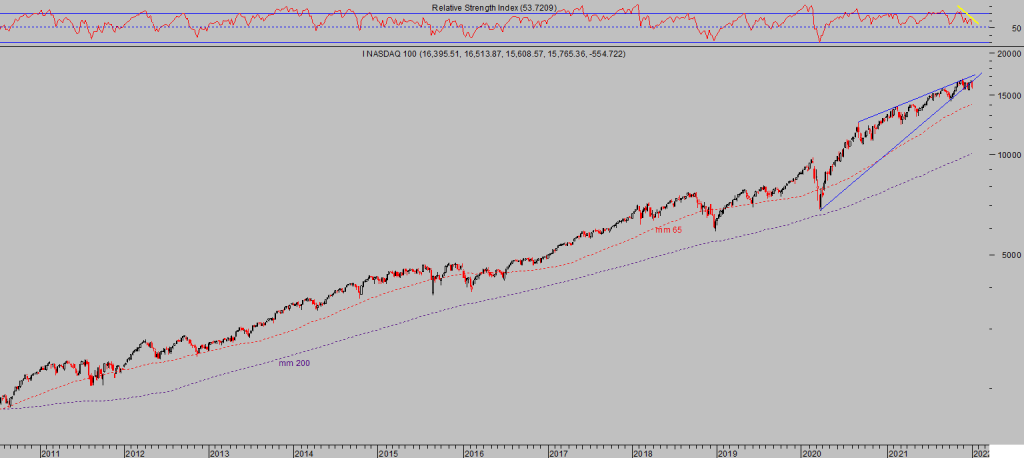

NASDAQ-100, 15 minutos.

Son menos las empresas de crecimiento tecnológicas con éxito demostrado pero son muy potentes, han crecido exponencialmente aumentando las cuotas en sus respectivos mercados y su capitalización.

Las famosas FANGMAN son las que han liderado las alzas del conjunto del mercado y mantienen airoso el comportamiento general del mercado, pero también se encuentran en un estado vulnerable ya que están muy sobrevaloradas, sobre extendidas y sobrecompradas.

NASDAQ-100, semana.

Las apariencias engañan.

NASDAQ-100, diario.

El índice se mantiene cotizando por encima de su media móvil de 200 sesiones desde abril de 2020 mientras que sólo el 56% de las empresas del Nasdaq cotiza por encima de sus respectivas medias móviles de 200 sesiones.

El mercado se muestra resistente y ha estado sostenido desde la pasada primavera en zona de máximos, sin apenas progresar pero sin corregir. Los inversores mantienen la confianza en la fortaleza del índice y en su capacidad para continuar generando buenas rentabilidades.

Al calor del optimismo, también muchos inversores han optado por confiar en labrarse su futuro financiero de manera rápida y radicalmente exitosa mediante inversiones en activos diversos de enorme volatilidad y han estado metiendo grande sumas de dinero en activos como ofertas públicas de compra de acciones -IPOs-, en instrumentos de canalización de inversiones como SPACS, en criptomonedas, en memes, en NFTs (Non Fungible Tokens), etcétera…

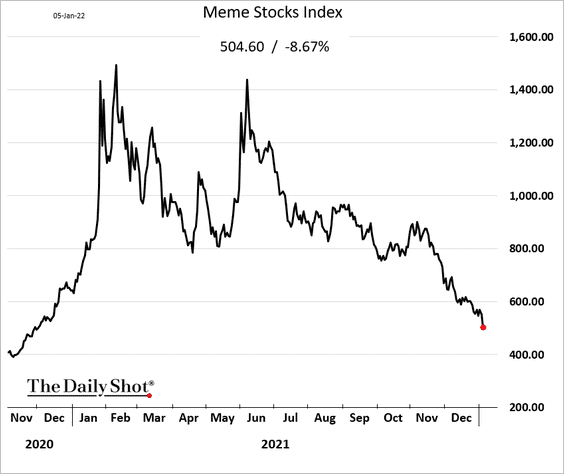

Nada es fácil y en los mercados las decepciones abundan. El dichoso refrán «el mercado se encarga de separar al dinero de sus dueños» resume la dolorosa factura que pagan los inversores más agresivos confiados, generalmente los menos experimentados. Vean el comportamiento de los valores relacionados con el universo «Meme» en los últimos meses:

El comportamiento de las famosas SPACS, esos instrumentos tan de moda que sirven a sus fundadores para hacerse millonarios y a la mayoría de inversores para correr con la cuenta:

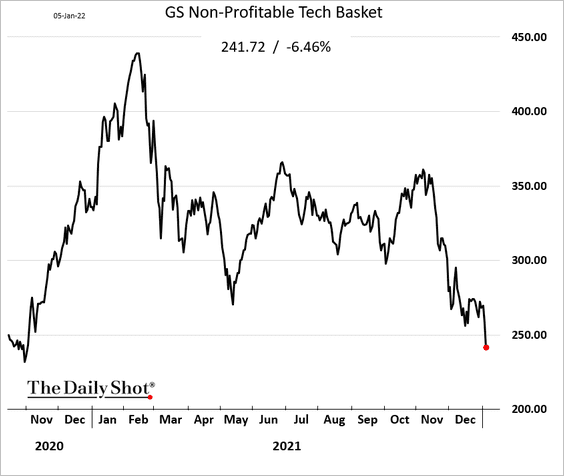

La cesta de valores elaborada por Goldman Sachs que agrupa a las empresas sin beneficios, donde se ha producido una especulación rampante durante meses, también desafortunadamente ha corregido y viene a refrendar la verosimilitud del refrán anterior.

Mientras las compañías de gran capitalización (> $1 billón) como las 50 de software mostradas en el gráfico de más arriba se mantienen perdiendo dinero pero sostenidas en bolsa, la mayoría de las empresas que pierde dinero también ha perdido capitalización de manera notable durante el último año

Las criptomonedas son activos de moda que han acaparado el interés de multitud de inversores, algunos han conseguido convertirse en millonarios y han materializado sus posiciones.

Habitualmente, cuando la formación de los precios se basa en la especulación, en las modas o el propio comportamiento de los activos que por positivo atrae el capital y la ambición de muchos, la mayoría termina corriendo peor suerte y perdiendo dinero. No existen los activos infalibles.

El Bitcoin ha corregido alrededor de un 40% desde sus máximos de noviembre, cuando la carrera al alza parecía imparable y atraía a los inversores a acumular posiciones y comprar a precios máximos históricos. El aspecto técnico se muestra deteriorado en el medio plazo y sugiere prudencia.

BITCOIN, diario

En relación a la falta de participación de valores en las subidas del mercado, particularmente la falta de confirmación de máximos históricos y deterioro de los datos internos del Nasdaq, no es casual que primero sucumban los valores más frágiles y a continuación vayan pasando el testigo de la debilidad del resto.

Existe un símil utilizado en Wall Street para exponer la situación; cuando los soldados huyen de la primera línea de batalla, al final los generales quedan al frente de la lucha, solos y desprotegidos suelen terminar cayendo.

El mercado está íntimamente ligado a la manipulación de las autoridades para la formación de los precios, a unas políticas de creación de dinero que va a continuar al menos hasta marzo.

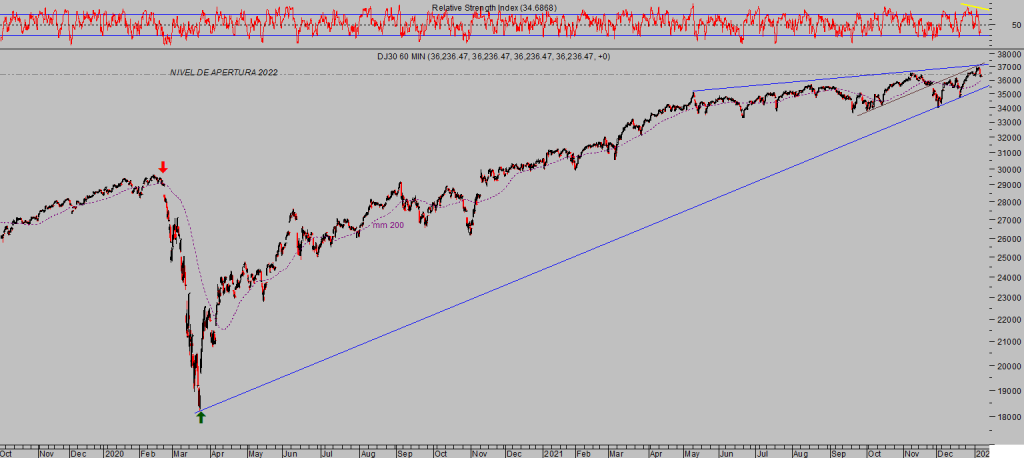

DOW JONES, 60 minutos.

DAX-40, 60 minutos.

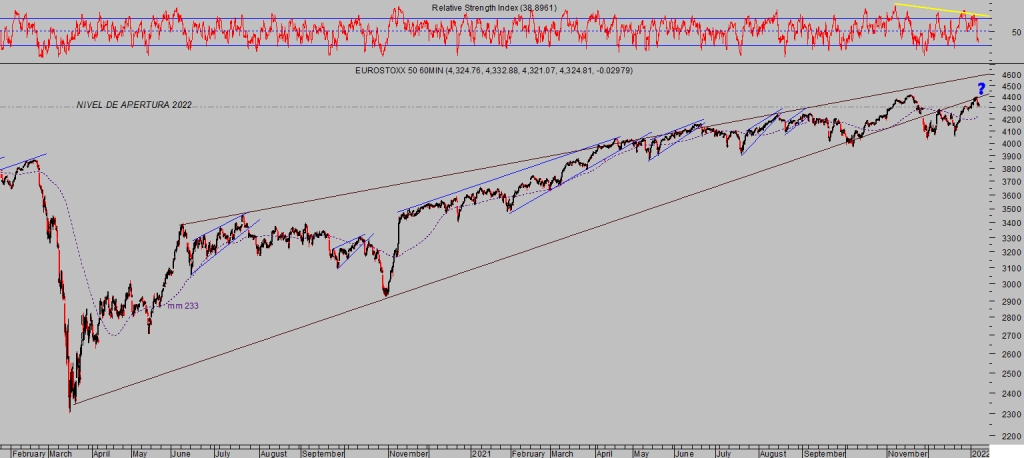

EUROSTOXX-50, 60 minutos.

La mayoría de los índices se mantienen en zona de máximos y aparentemente fuertes, la realidad técnica es discrepante con esas apariencias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com