El virus Ómicron, protagonista en esta sexta ola de pandemia, apareció el 9 de noviembre y rápidamente se ha convertido en cepa dominante, desplazando con rapidez a la cepa anterior, Delta, e infectando a millones de personas alrededor del mundo, muchos más que cualquier otra variante aunque de manera afortunadamente menos dañina y letal.

La pauta de comportamiento de Ómicron en distintos países, particularmente en Sudáfrica de donde procede, ha sido igual de explosiva en contagios en todos sitios pero también brusca en su desaparición. Con los científicos moderadamente optimistas tratando de extrapolar comportamientos y proyectando el pico de la ola para la primera mitad de este mes de enero, ahora se han detectado en Francia a varias personas infectadas con otra nueva variante variante «IHU» denominada B.1.640.2.

Los casos son recientes y apenas numerosos, todavía se conoce muy poco de la variante, pero siempre inquieta el resurgimiento de cualquier nuevo foco de riesgo y los científicos franceses ya están investigando posibilidades.

La atención de los inversores por el momento no se ha centrado en calibrar el eventual impacto en economía o mercados y continúan más pendientes de las decisiones de los bancos centrales después de largo tiempo negando la inflación. El distanciamiento social, el control de aforos y horarios, pasaporte covid, temor de la sociedad, etc… influyen claramente sobre los hábitos, sobre el ocio y el consumo, eventualmente se apreciarán los efectos sobre la economía. Los índices de actividad económica -ISM- ya están mostrando debilidad.

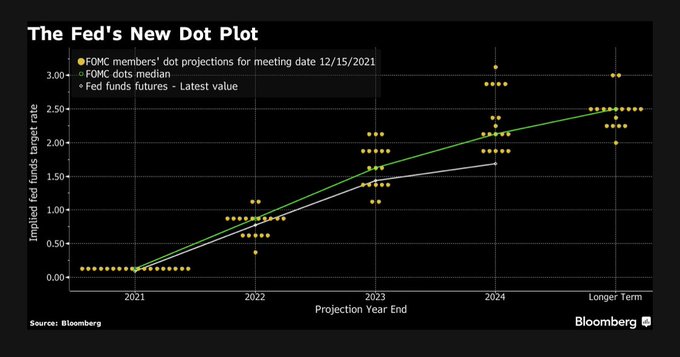

Esta tarde se publican las actas de la reunión de la Reserva Federal de diciembre y los expertos buscarán entre líneas afianzar las ideas sobre la predisposición real de la FED para finiquitar el programa QE en marzo y elevar tipos, observando de reojo el «dot plot» o gráfica que recoge las intenciones de los miembros del FOMC respecto al futuro de los tipos de interés:

Con los inversores en general razonablemente confiados en la PUT de la Reserva Federal, es decir en que mantenga el control sobre las cotizaciones y evite cualquier conato de corrección de las bolsas, los expertos de Wall Street inciden en irradiar mayor optimismo proyectando un buen comportamiento de los beneficios y las bolsas para este ejercicio 2022.

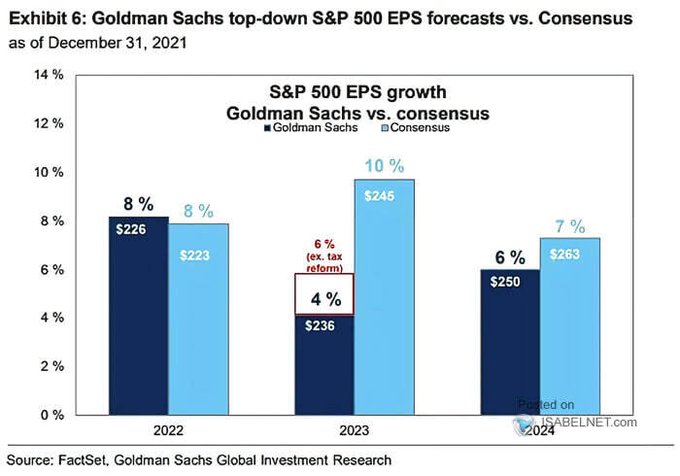

La mayoría de expertos apunta a cierres del SP500 este año en la zona de los 5.100 puntos y subida de los beneficios empresariales, Goldman Sachs por ejemplo apunta a una mejora de los beneficios por acción del 8%, en $226, coincidiendo con la media del consenso.

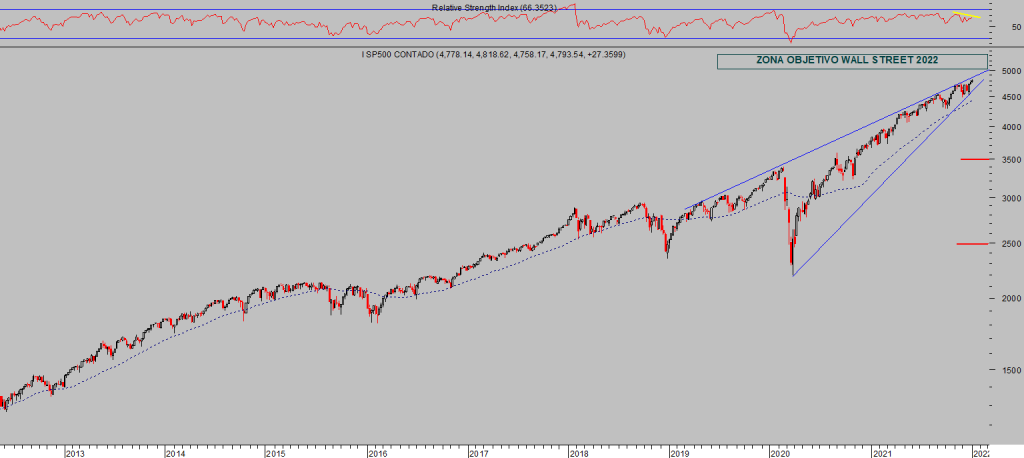

Recordemos, no obstante, que grandes como Goldman o JP Morgan anunciaron semanas atrás que si la inflación persiste fuerte, entonces los objetivos del SP500 serían radicalmente distintos, con previsiones en los 2.500 y 3.500 puntos de SP5000 respectivamente -trazos rojos gráfico siguiente-.

SP500, semana.

En cualquier caso, la marcha de los beneficios o de la economía en general han dejado de ser los motores del mercado.

La acción de la Reserva Federal y sus políticas de reflación de activos y creación masiva de dinero fake hace meses tomaron el mando y control de la formación de los precios y es por eso que el verdadero peligro es quizá la inflación.

Si la inflación continúa fuerte y termina obligando a las autoridades a reconocer errores en política monetaria y a acelerar el proceso de normalización de condiciones monetarias, los inversores podrían sentirse desprotegidos y salir corriendo de las posiciones de riesgo.

Los Bond Vigilantes están muy alerta ante las eventuales consecuencias del inminente endurecimiento monetario.

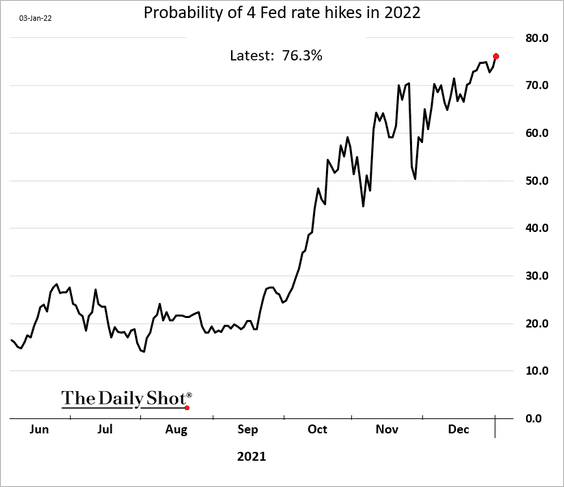

Desde hace meses vienen discrepando de las proyecciones de inflación de la FED y de la previsión de subidas de tipos, desde verano venían anticipando subidas para este año (al menos dos, una en junio y otra en noviembre, cuando la FED todavía afirmaba que al menos hasta 2023 no movería ficha) y actuando en consecuencia para proteger sus carteras.

Ahora que la FED ha reconocido que la inflación es un problema y no transitorio, que ha anticipado en su hoja de ruta las fechas para iniciar las alzas de tipos de interés este 2022, los expertos van más allá y descuentan que se producirán hasta 4 subidas este año con un 76.3% de probabilidad:

Indicábamos ayer que 2021 ha sido el tercer año consecutivo de ganancias de doble dígito para el SP500, la estadística de comportamiento esperado tras un hito así es interesante.

Es igualmente interesante destacar que el SP500 cerró en 2019 con fuertes ganancias cuando en ese ejercicio no hubo crecimiento de los beneficios empresariales. Después, el SP500 cerró 2020 con alzas también de doble dígito mientras se desplomaron los resultados como pocas veces en la historia. Los beneficios se dispararon en 2021 por el efecto reapertura tras confinamientos, pandemia y subsidios abultados y tan increíbles como enviar a cada familia suculentos cheques a sus casas cada fin de mes (helicóptero monetario), y el SP500 lo celebró también con subidas del +27%.

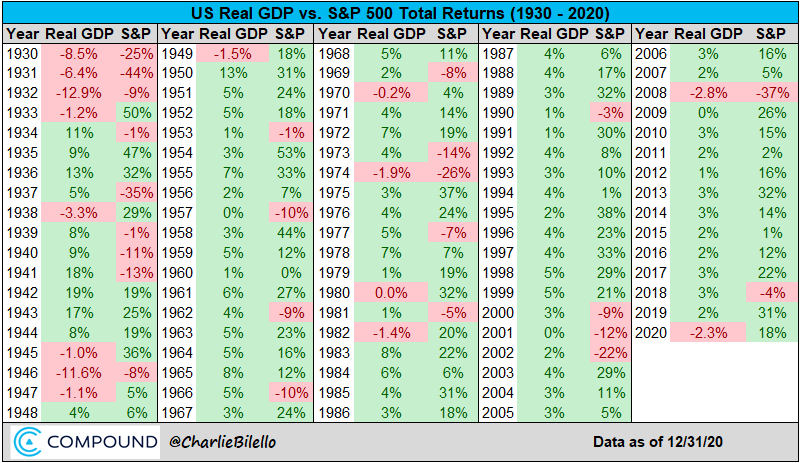

La correlación entre crecimiento del PIB y el comportamiento del SP500 tampoco es simultánea ni siempre lineal.

Desde luego ni parecido con la perfecta correlación que guardan las políticas de reflación de activos y el comportamiento del SP500.

Es en este punto donde surgen los peligros ahora que la FED se prepara para dejar de dopar el sistema y previsiblemente en cuestión de semanas habrá finalizado el programa QE y muy poco después podría comenzar a elevar tipos.

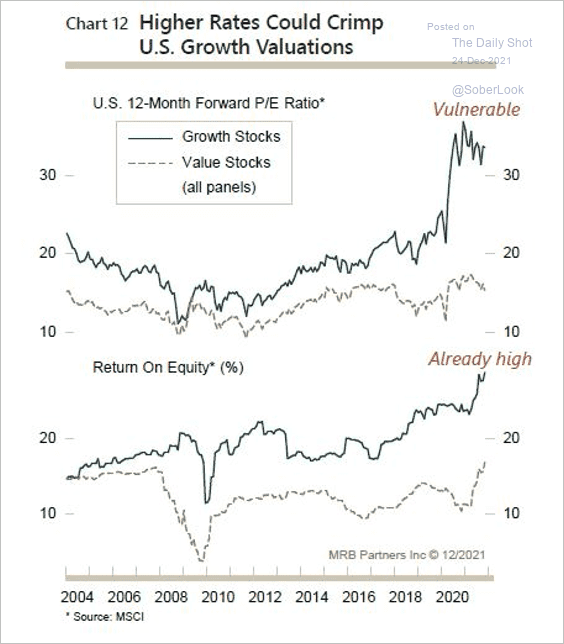

Las subidas de tipos suelen trasladar inseguridad a los inversores, máxime cuando las valoraciones del mercado son tan exuberantes como las actuales que es cuando aumenta notablemente la vulnerabilidad:

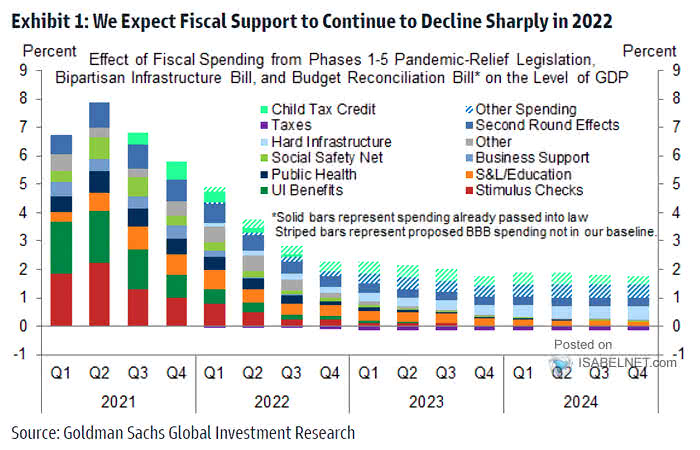

Por otra parte, además de subidas de tipos, los estímulos monetarios en USA decaerán durante este primer trimestre pero durante el año 2022 también cederán los fiscales.

Es razonable esperar que si el mercado corrige fuerte digamos un 15% o más, antes de que el Sr Powell & Co hayan finalizado el programa QE y/o elevado tipos, el endurecimiento monetario y particularmente la subida de tipos quedará aplazada sine die, incluso a pesar de que la inflación pueda continuar desbocada.

La acción de las autoridades monetarias en los últimos tiempos, condiciones monetarias más laxas de la historia, ha demostrado ningún interés por gestionar las presiones de precios, más bien todo lo contrario como venimos informando desde verano de 2020 y explicando la verdadera agenda oculta de la Reserva Federal.

Con la inflación más alta en 4 décadas y presiones severas de precios augurando empobrecimiento generalizado de la población y problemas adicionales, las autoridades no pueden permanecer de brazos cruzados Deben mitigar la inflación, sí, pero simultáneamente evitar un desplome de las cotizaciones, un combinado imposible y malabarista.

Este 2022 será un año de desafíos e incertidumbre, un año que presagia brotes de volatilidad en los mercados.

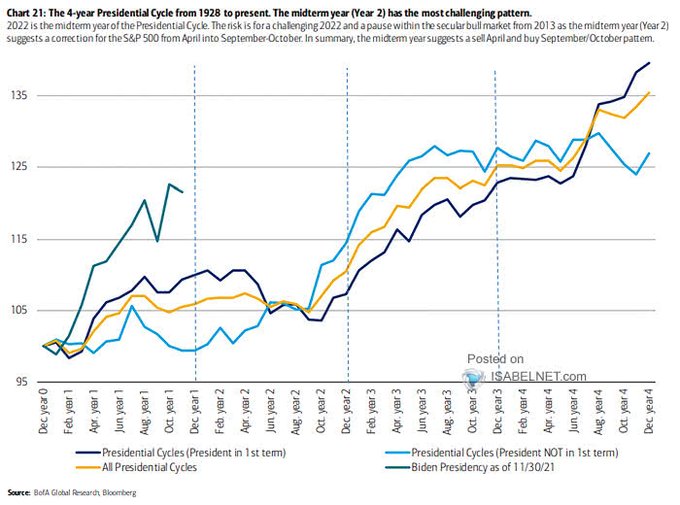

Volatilidad por otra parte normal según advierten los ciclos del segundo año presidencial USA que suele surgir hacia la primavera, fecha que coincide con las previsiones de la FED de finalizar QE y subir tipos, veremos!:

CICLO SP500 EN EL SEGUNDO AÑO PRESIDENCIAL USA

El estado de situación general, economía, pandemia, políticas induce a esperar un año de mercados movido, con volatilidad y un rango de desplazamientos superior al acostumbrado en los últimos meses, algún susto en el camino pero todavía es prematuro esperar directamente una corrección profunda de las cotizaciones.

Se presenta un año de oportunidades pero también de decepciones especialmente para inversores más confiados y acostumbrados a tomar decisiones guiadas por las últimas noticias, habitualmente atractivas, sobre los activos de moda.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com