Con motivo de la crisis subprime en 2008, los bancos centrales aprovecharon la ocasión y emplearon la nefasta situación como excusa perfecta para irrumpir con fuerza, aumentar su cuota de poder y tomar el control del destino de los mercados y la defensa de la riqueza de las élites, inventando dinero-fake, alterando por completo el status quo y la normalidad de funcionamiento de las economías y mercados financieros.

Por cierto, las autoridades tuvieron una responsabilidad notoria en permitir la creación del monstruo subprime… pero eso es asunto de otro costal y profusamente analizado aquí, sobre el que no incidiremos en este post.

Los mercados han dejado de responder a la evolución de los subyacentes que representan, se han desligado de los fundamentales y de las expectativas originando la mayor distorsión de la historia. La relación entre economía y finanzas suele guardar una estrecha correlación, sólo matizada por un decalaje temporal que tradicionalmente ha sido de 6 a 9 meses, tiempo medio que consideran los expertos en sus análisis para tratar de cotizarlo hoy.

Las autoridades monetarias han cambiado los fundamentales, como guía y sustento de las cotizaciones, por enormes y mullidos colchones de liquidez para justificar los niveles de cotización y valoraciones de los mercados ¿qué puede salir mal?.

DOW JONES trimestral,

Los índices bursátiles cotizan en máximos históricos y de igual manera que el Dow Jones, otros muchos se encuentran en niveles de tangencia con sus directrices de proyección de muy largo plazo.

La mejora de resultados de las empresas ha sido muy importante, después del año 2020 de confinamientos ha venido el 2021 de la recuperación actuando como un verdadero péndulo. La fuerza de la caída ha sido contrarrestada por similar fuerza de la recuperación, con la diferencia de que la caída fue genuina y por motivos fundamentados y buena parte de la recuperación ha sido artificial y comprada contra deuda y estímulos.

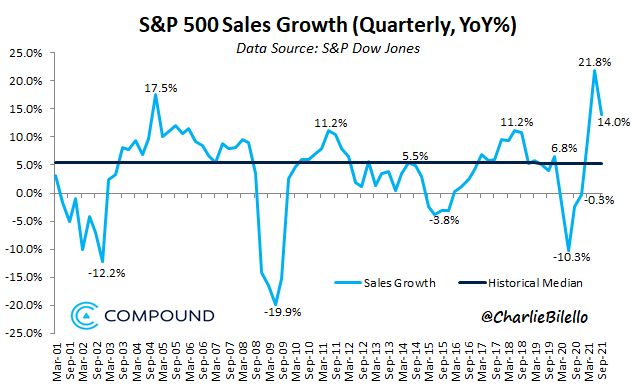

El mercado ha subido, por tanto, de manera artificial y contra una expansi´pon de múltiplos histórica, pero ahora se enfrenta a una situación de regreso a la realidad. Retirados buena parte de los estímulos decae el sentimiento del consumidor y si además la inflación ataca ferozmente el poder adquisitivo, decaen también el gasto de los ciudadanos y las ventas de las empresas, vean:

Las empresas estadounidenses han conseguido este año mantener los márgenes y beneficios en buena forma, entre otros, mediante la gestión de costes. Cuando han comenzado a sufrir las consecuencias del alza de la inflación de inputs para la producción, parte han trasladado vía subida de precios a los clientes aliviando la presión sobre márgenes pero sólo en parte.

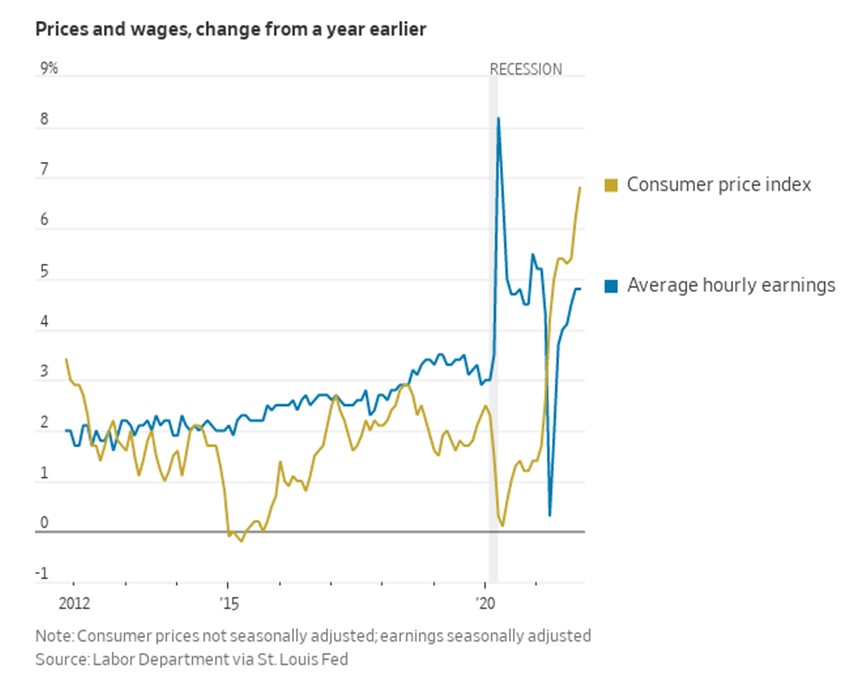

El fuerte incremento de la masa salarial, sumado al alza del resto de inputs, no pasará desapercibido para los márgenes y resultados en general.

Los trabajadores vienen tiempo reclamando a los empresarios ajustes salariales adicionales y ajustados al nivel de precios, salarios indexados a la inflación, cuestión olvidada desde el periodo inflacionista de los años ´70 y que ya numerosas empresas han tenido que aceptar.

El fin de los estímulos fiscales, de los programas de liquidez o las intermitentes olas de la pandemia son riesgos a valorar que reducirán la actividad económica y el consumo. El crecimiento estimado de los beneficios de las empresas del SP500 para el nuevo año ronda el 8% aunque es susceptible de ser revisado a la baja.

Con un PER próximo a las 24 veces, frente a su media histórica del 15%, cualquier reducción de los beneficios supone un desafío para mantener el actual nivel de cotizaciones.

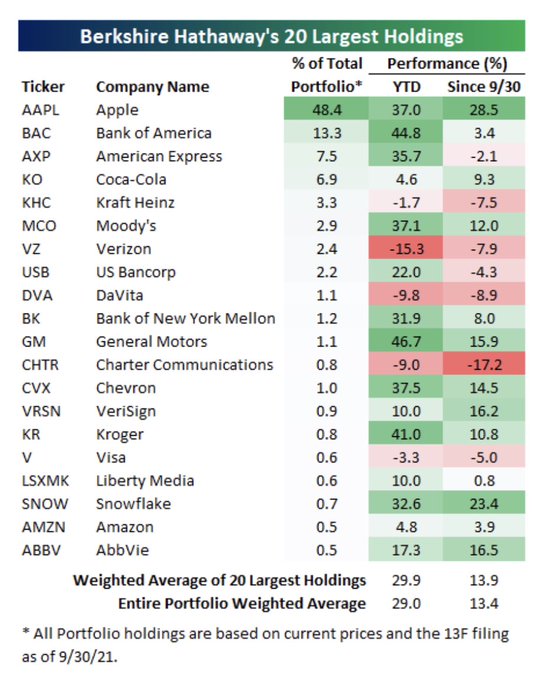

El socio del Sr Warren Buffett, Sr Charlie Munger con 92 años, lúcido y aún en activo afirmó recientemente que el mercado está más loco que en la era de las punto-com y advirtió que no hay gran compañía que no pueda convertirse en mala inversión sólo por la subida de su precio… :

- «today’s stock market is even crazier than the dot-com era»

- “There’s no great company that can’t be turned into a bad investment just by raising the price”.

Según el gurú Buffett, «la diversificación no tiene sentido si sabes lo que estás haciendo», más contundente aún la frase o máxima siguiente y absolutamente contraria a los consejos ampliamente divulgados desde Wall Street (quizá con fines más comerciales que efectivos) «la diversificación es protección contra la ignorancia».

No son sólo de frases hechas y oportunas en una cena sin importancia real, son coherentes con una cultura. Berkshire Hathaway es el vehículo de inversión de la pareja de octo y nonagenario Buffett y Munger respectivamente, es la décima mayor compañía por capitalización y mantiene casi el 50% de su patrimonio invertido en una sola compañía, en la de mayor capitalización del mundo, el gigante Apple.

La cartera de Berkshire está compuesta por pocos valores y el 80% del total sólo por 5 empresas, según datos reportados al final del tercer trimestre vean:

La situación de Apple hoy es delicada y entraña peligros que de convertirse en realidad afectarán al flamante vehículo del gurú de Omaha, Berkshire.

Hace 10 años Apple era una empresa prometedora, líder mundial en terminales móviles y gozaba de un crecimiento de ventas o beneficios envidiable, cotizaba bajo unos múltiplos interesantes como un PER de 14 veces, ratio Precio/Ventas de 3 veces o Valor Empresa /EBITDA de 9 veces.

Hoy Apple no es el mayor fabricante y vendedor de móviles del mundo y la competición es mucho más dura pero la cotización ha continuado subiendo meteóricamente. El PER de hoy ronda las 30 veces y los otros dos ratios están en 8x y 24x respectivamente.

APPLE, mensual.

Apple es una de las excelentes compañías susceptible de convertirse en mala inversión por culpa del fuerte subidón de precio.

Las bolsas parecen dispuestas a defender los niveles de cotización en la recta final de año, a desplegar el tradicional rally de navidad , de acuerdo con lo esperado, y mantenerse en zona de máximos históricos.

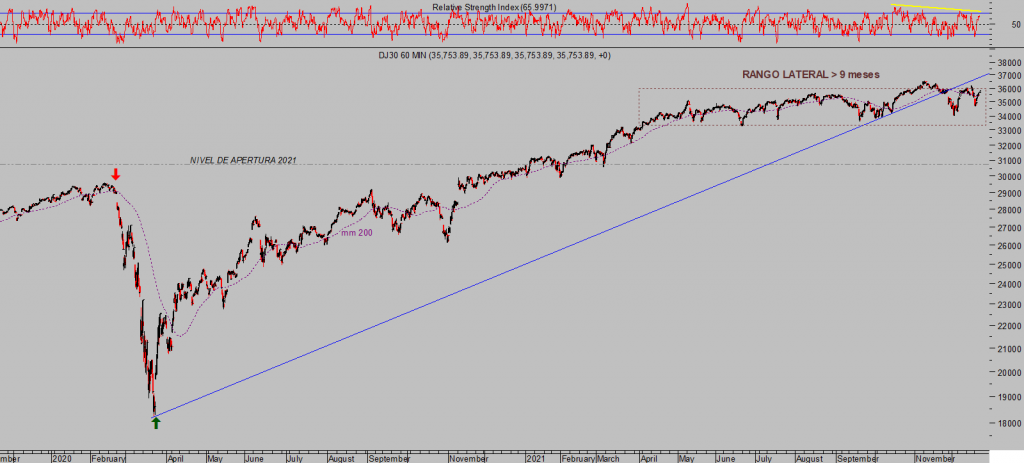

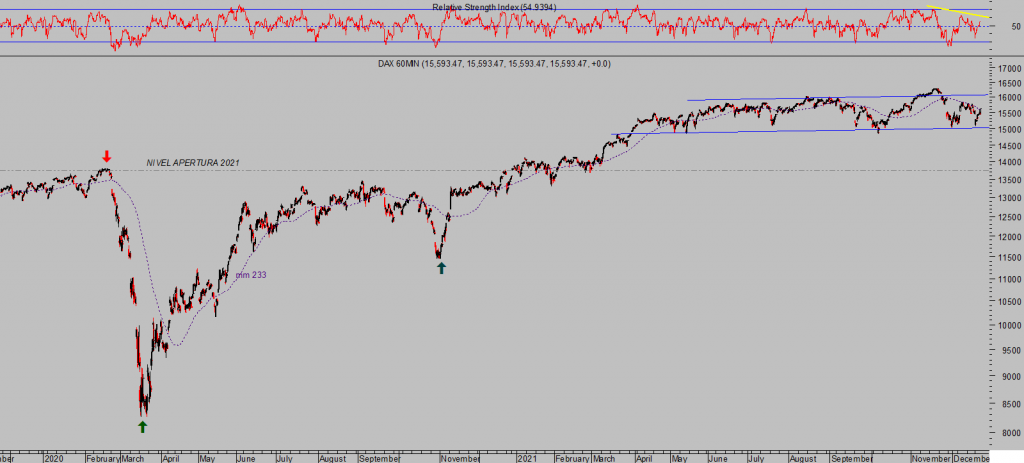

Zonas de máximos que fueron prácticamente alcanzadas hace 9 meses por la mayoría de índices, vean el comportamiento desplegado desde entonces por el Dow Jones o el DAX-40, prácticamente calcado.

DOW JONES, 60 minutos.

DAX-40, 60 minutos.

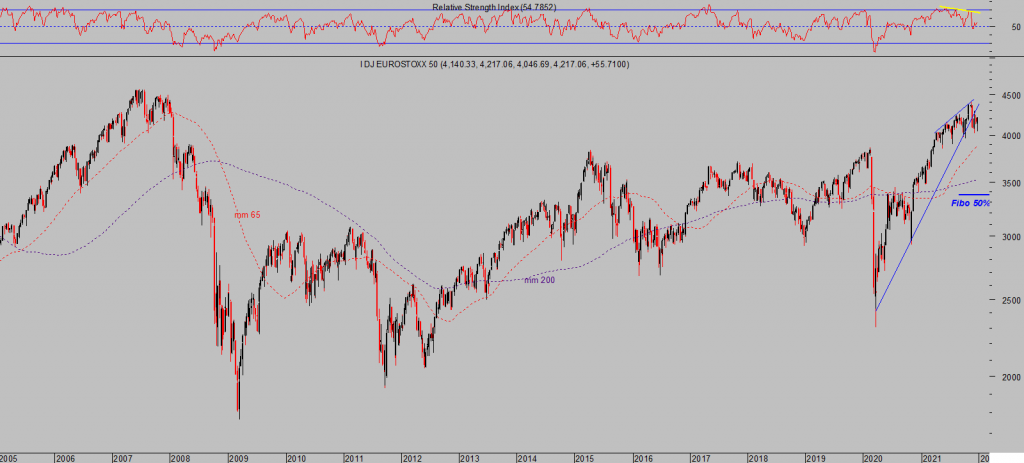

De igual forma que la imagen técnica de medio y largo plazo del Dow Jones es muy comprometida, la del mercado europeo es también delicada,

EUROSTOXX-50, semana.

DAX-40, semana.

Los beneficios empresariales y las economías de la mayoría de países y regiones se van a ralentizar significativamente en 2020, ambos crecerán por debajo de lo que los expertos y mercados han venido vaticinando durante el año.

Pero la estela de los estímulos y los nuevos programas fiscales aprobados pero aún por implementar deberían dar soporte y cierta estabilidad, permitiendo que el año se cierre con signo positivo, mermado pero en verde.

Los mercados han alcanzado unos niveles de valoración tan excesivos que es previsible que se comporten de manera errática, como vienen haciendo en los últimos trimestres, con mayor volatilidad y alguna corrección de importancia pero sin grandes daños ni tampoco rentabilidades en el conjunto del año.

Ante las valoraciones y perspectivas hoy existentes, el próximo año la inversión pasiva no premiará a los inversores, en su defecto la selección de sectores, de activos, el timing o la gestión del riesgo serán claves para el éxito de las inversiones en 2022.

FELICES FIESTAS A TODOS!!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com