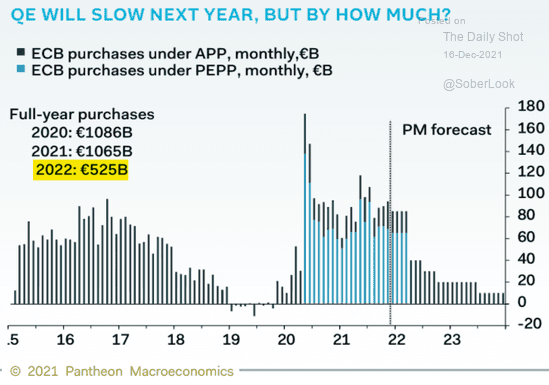

Turno del BCE, la reunión de su Consejo ayer celebrada se saldó sin sorpresas (vean comunicado), la Sra Lagarde recordó que el programa de compra de emergencia de activos de deuda -PEPP- creado para combatir los efectos de la pandemia concluirá en marzo y la creación de liquidez decaerá en 2022.

Calificó de muy improbable «very unlikely» la posibilidad de elevar los tipos de interés el año próximo.

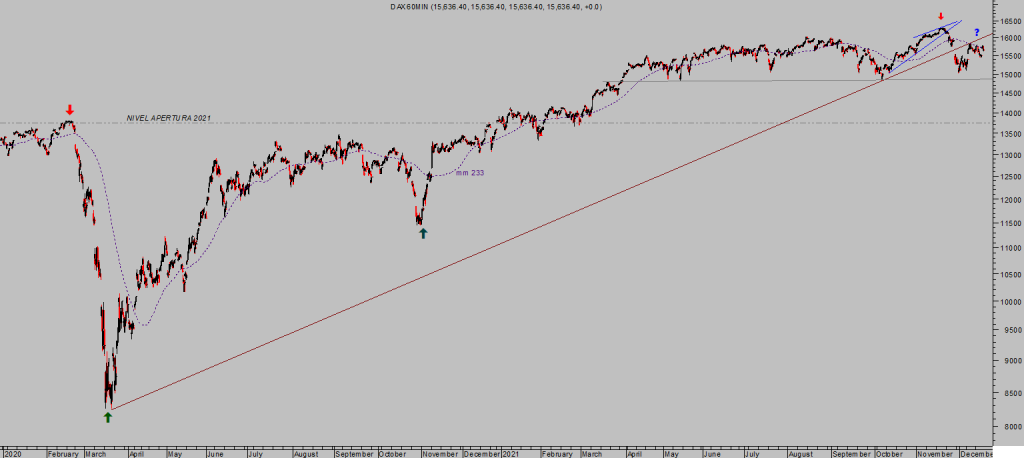

Los mercados europeos apenas reaccionaron y se mantienen en zona de máximos. Niveles máximos de cotización aunque en la misma zona que cotizaban en abril y con unos signos y lecturas técnicas cada vez más interesantes:

DAX-40, 60 minutos.

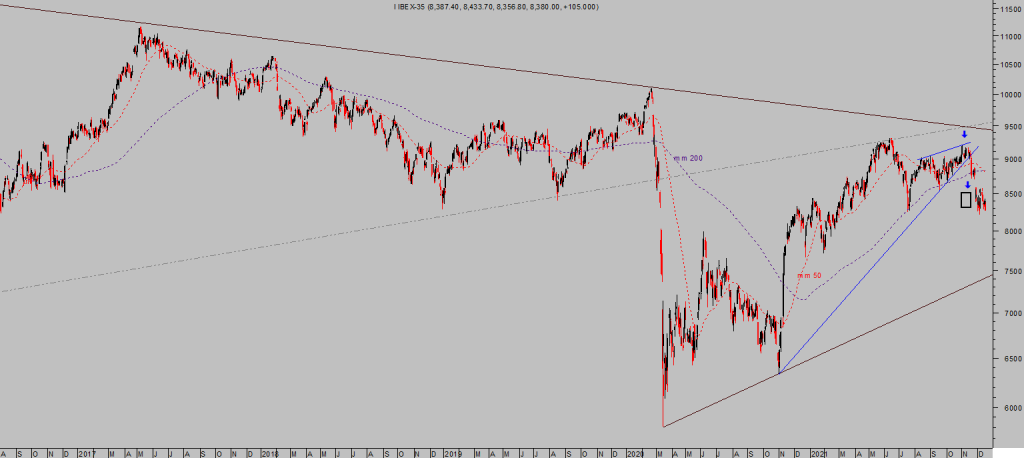

No todos los índices europeos han logrado mantenerse alrededor de sus zonas de máximos. El selectivo español, por ejemplo, cotiza cerca de un 11% por debajo de sus máximos de junio de este año y en la zona objetivo con que venimos trabajando desde verano, lo peor es que cotiza casi un 50% por debajo de sus máximos históricos alcanzados en noviembre de 2007.

IBEX-35, diario

El Euro reaccionó a la decisión del BCE de ayer con ligeras caídas frente al dólar, en línea con lo esperado y analizado hace semanas tras observar factores favorables suficientes favorable para sugerir interesante estrategia el 22 de noviembre, abierta y en positivo.

EURO-DÓLAR, diario

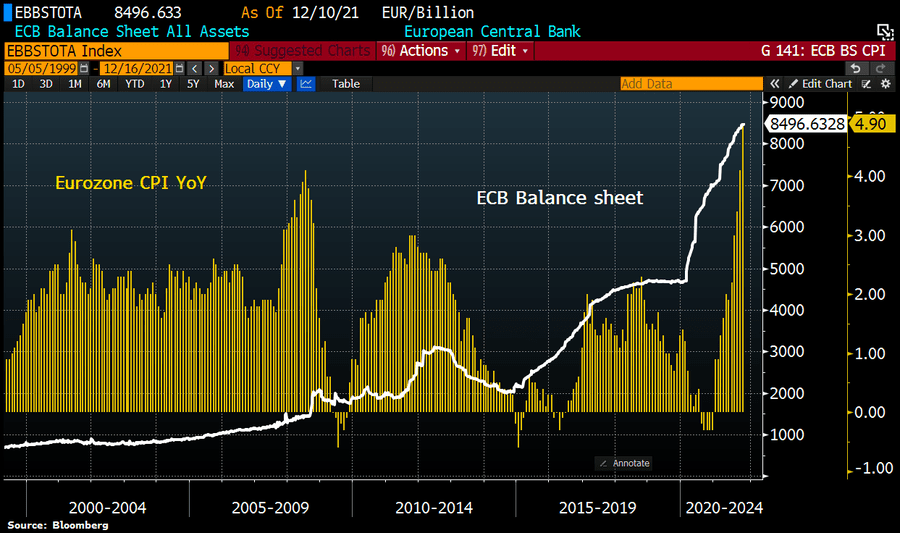

La inflación es ahora un problema para las políticas monetarias y para mantener para la fiesta de liquidez. Ha sido generada desde los despachos de las autoridades monetarias mediante la creación masiva de liquidez primero…

INFLACIÓN EUROPA vs BALANCE BCE.

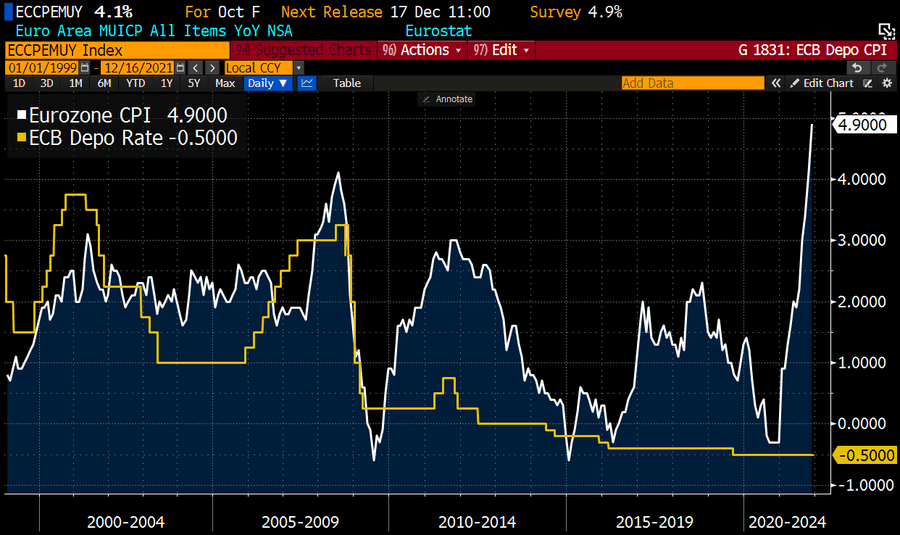

… y después manteniendo los tipos de interés en zona cero y por tiempo prolongado mientras observaban la escalada de precios, ignorando su fuerza.

INFLACIÓN EUROPA vs TIPOS BCE.

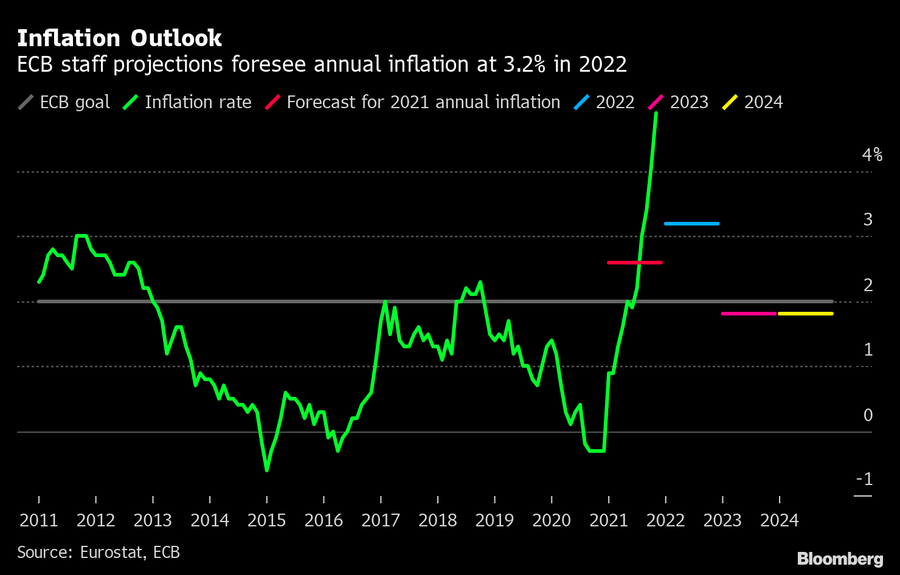

El BCE presentó ayer sus nuevas previsiones de inflación para 2022, elevando casi al doble su anterior pronóstico del 1.7%, ahora apunta al 3.2% para 2022, al 1.8% en 2023 y también el 1.8% en 2024.

PROYECCIONES BCE INFLACIÓN EUROPEA.

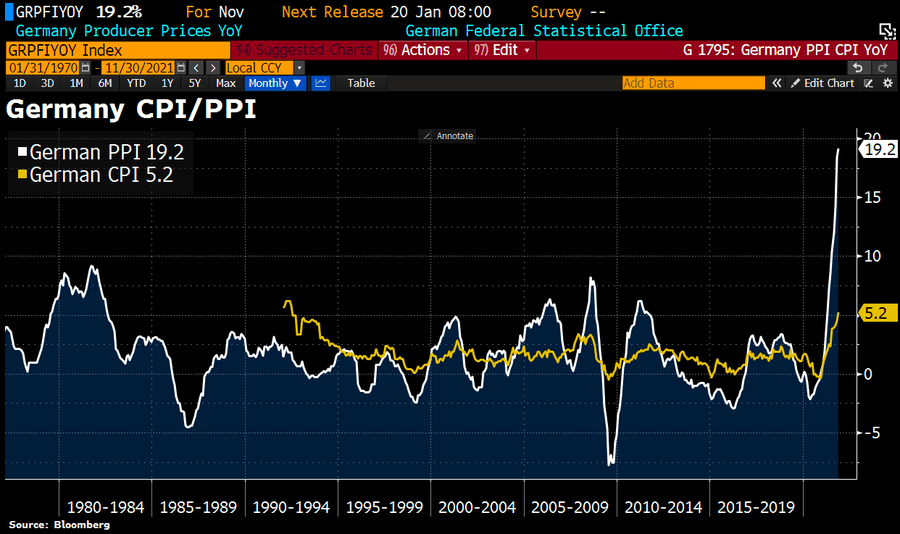

Las decisiones de política monetaria así como los pronósticos de precios no son compartidos por todos los miembros, la consabido postura crítica de Alemania no ha sido capaz de hacer reflexionar al BCE incluso cuando observa un ritmo de inflación disparada en la economía del mayor miembro, Alemania. El IPC en el 5.2% y el Índice de Precios a la Producción +19.2%.

IPC y PPI, ALEMANIA.

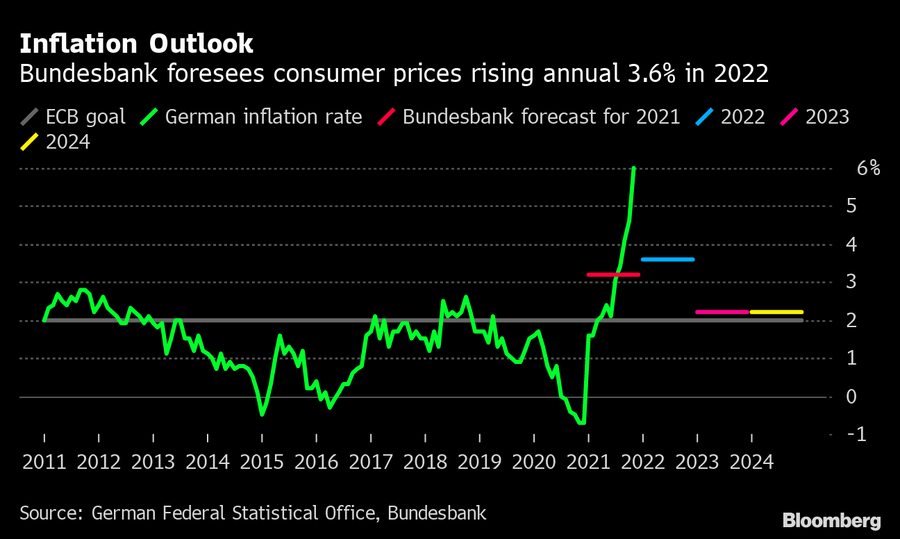

Así las cosas, las previsiones de IPC del Bundesbank son más algo elevadas de las que maneja el BCE y su presidente Sr Jens Weidmann advierte de los riesgos de que la inflación sea más `persistente y elevada de lo anticipado por el BCE y que ,por tanto, las políticas ultra laxas son un riesgo.

El Sr Weidmann anunció su dimisión del Consejo del BCE el pasado mes de noviembre y entonces cometamos al respecto, en post del día 22, vean extracto:

- El Sr.Weidmann, presidente del Bundesbank y miembro del Consejo del BCE decidió el pasado 20 de octubre presentar su dimisión de los cargos, efectiva a aprtir del próximo 31 de diciembre. En su despedida remarcó el mensaje que ha venido haciendo público durante meses, «no hay que perder de vista los riesgos de la inflación», y que tanto ha incomodado a la institución.

- La dimisión de unos de los principales halcones del BCE se produjo por motivos personales (?¿) y dejó esta otra perla: «una política monetaria orientada a la estabilidad sólo será posible a largo plazo si el marco normativo de la unión monetaria asegura la unidad de acción y responsabilidad, si la política monetaria respeta su estrecho mandato y no es atrapada por la política presupuestaria o los mercados financieros».

- Hablar de un asunto tan tabú y controvertido como es la politización de los bancos centrales. sorprende cuando el interlocutor en miembro de uno. Al gobernador Weidmann le quedan 5 semanas en el cargo y su ultima presencia en una reunión del Consejo, la de diciembre, puede ser interesante, de momento el pasado viernes emitió una opinión… demasiado veraz quizá: «Bajo la presión de los diferentes gobiernos, los bancos centrales mantendrán políticas monetarias acomodaticias por más tiempo del necesario»

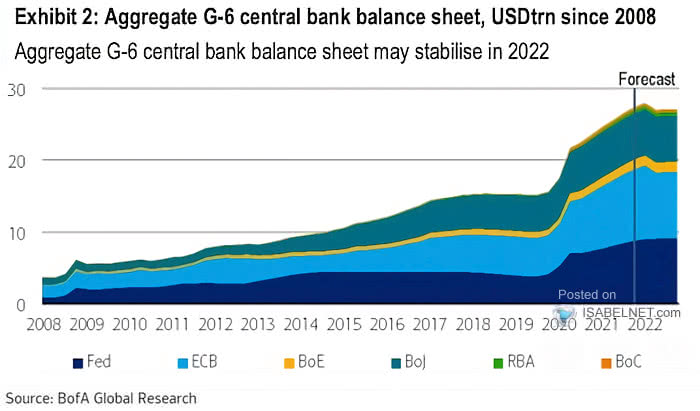

La acción global coordinada de los Bancos Centrales durante años ha sido la música que ha hecho bailar las cotizaciones (e inversores) en la fiesta de los mercados financieros, ha sido responsable de un comportamiento de artificio y de excesos que ha distorsionado por completo la realidad, las relaciones entre economía y mercados, la valoración de riesgos, etc… generando las burbujas en numerosos activos.

Desde el reconocimiento de no transitoriedad de la inflación del Sr Powell la semana pasada, los bancos centrales han comenzado a anunciar cambio de ciclo, es decir, recta final en la era de políticas ultra expansivas. El BCE reduciendo liquidez, la FED también y anunciando subida de tipos temprana y más intensa de lo esperado o el Banco de Inglaterra subiendo directamente los tipos de interés 0.25 puntos en su reunión de ayer.

El mensaje es clave para los inversores y debe ser tomado con cautela, la desescalada ha comenzado sigilosamente y continuará en próximos meses:

Al reducir el volumen de la música los inversores bailarán, pero menos. Eliminar definitivamente los programas QE dejará al mercado sin red y a los inversores sin argumentos de confianza para continuar exponiendo su dinero a un riesgo excesivo.

Sin embargo, la respuesta de los mercados es de momento muy contenida y apenas se han producido movimientos en respuesta al cambio de postura anunciado por los banqueros centrales esta semana.

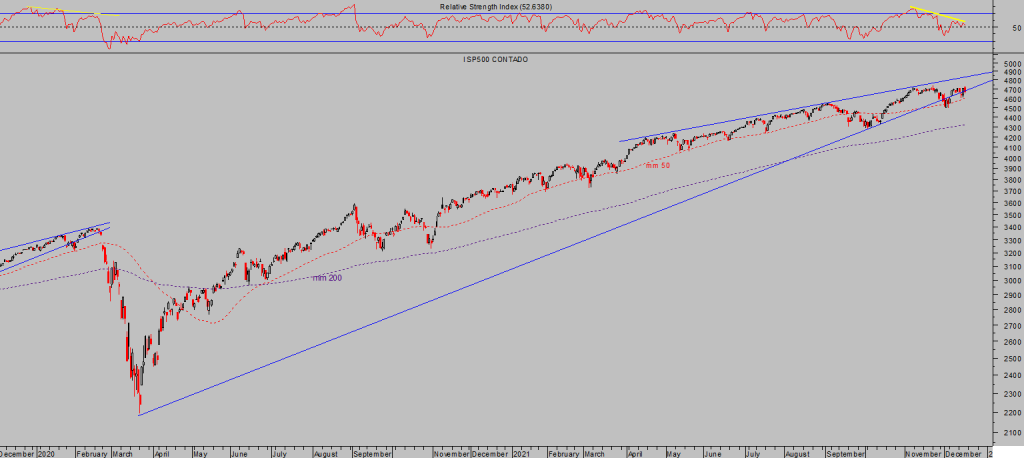

De hecho, el mercado americano medido a través del SP500 cerró el miércoles registrando nuevos máximos históricos, no sólo de las cotizaciones. Atendiendo al nivel de valoraciones y a al gradual apagón de la música que se avecina, también el riesgo es histórico.

S&P500, diario.

¿Por qué ha subido el mercado a máximos?

Los índices protagonizaron una ruptura bajista de referencias la semana pasada que fue borrada en cuestión de horas, una fuerte barrida de posiciones o trampa bajista auspiciada desde el mismo despacho de las autoridades que ha anunciado reducir el ritmo de creación de dinero, aunque continúa en ello.

La Reserva Federal ha inventado unos $92.000 millones en pocos días, elevando el balance hasta cotas históricas, $8.756 billones.

NASDAQ-100, 15 minutos.

Cuando llegue el momento, acabada la fiesta de liquidez, presumiblemente los mercados ajustarán los excesos, llegará la fuerte resaca y no sólo para las bolsas e inversores.

Los gobiernos se enfrentan a un nuevo periodo, después de haberse acostumbrado a gastar más de lo que ingresan de manera sistemática y sin tener que afrontar las consecuencias (problemas de financiación), elevan los déficit sin miramientos y los niveles de deuda se han disparado.

La deuda global total asciende a más del 250% del PIB mundial, la deuda soberana global el 100%, y sin los bancos centrales actuando de garantes del despilfarro, los gobiernos se verán obligados a comenzar a aplicar disciplina en su gestión, a reducir los déficit y simultáneamente a pagar los compromisos de deuda adquiridos.

Eliminar los programas QE será un reto, subir los tipos el hundimiento de más de un barco. ¿Game over?.

La FED advirtió el miércoles que pretende acabar con el QE en marzo pero también que actuará de acuerdo con la evolución de los datos, sin descartar detener el taper. Por otra parte, aunque los Bancos Centrales puedan elevar los tipos desde el nivel cero en que se encuentran hoy, previsiblemente los tipos de interés permanecerán bajos y en niveles inferiores a su media histórica por mucho tiempo.

El incremento de la deuda permite vivir a crédito pero contra las posibilidades de crecimiento futuras, hace más vulnerables a las economías y merma su potencial, de manera que los gobiernos afrontan las potentes cargas de deuda con unas economías frágiles y creciendo por debajo de su potencial.

Una de las ventajas de la retirada de los programas de expansión cuantitativa y reducción de la actividad económica previstos para el 2022, es que las presiones inflacionistas decaerán.

En estas condiciones, el sector de metales sí ha reaccionado a las decisiones de política monetaria de esta semana y de acuerdo con las previsiones aquí argumentadas, las previsiones son de gran interés, así como las sencillas estrategias sugeridas (exclusivo suscriptores) sobre el sector.

ORO diario

Despedimos el post recordando que hoy se produce el vencimiento trimestral de derivados y puede impactar sobre las cotizaciones y la volatilidad, también sobre las interesantes estrategias elaboradas al respecto.

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com