Viernes negro de rebajas masivas, verdaderamente negro en los mercados. Hoy las bolsas abren con duras caídas tras amplios huecos bajistas de apertura que en los primeros compases de la jornada conducen las cotizaciones más de un 3% a la baja, el mercado español más de un 4%.

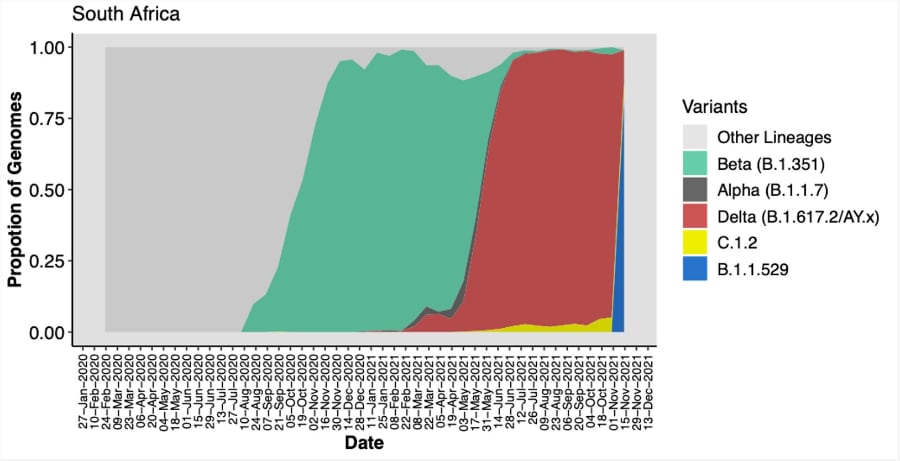

La excusa del día para justificar semejante descuelgue de las cotizaciones es, ya saben, el virus. La nueva variante que se extiende por Europa (B 1.1.529) es la más infecciosa hasta el momento y supera su capacidad de contagio a todas las anteriores, después de sólo dos semanas es ahora la cepa dominante.

Se trata de una nueva variante surgida en Sudáfrica y Botsuana que presenta una gran cantidad de mutaciones, altamente infecciosa y capaz de eludir respuestas inmunes desencadenadas por una infección previa o por las propias vacunas.

La posibilidad de regresar a una situación de miedo generalizado, cierre de fronteras confinamientos, menor confianza de la población para salir, viajar, gastar o consumir supone un bombazo en la línea de flotación de las economías y de las autoridades. El temido fantasma de la estanflación amenaza seriamente y es cada día más plausible.

El dato de inflación a la producción en Alemania, comentado aquí recientemente, fue un bombazo, el de España publicado esta semana un torpedo en niveles nunca antes experimentados y ambos anticipan intensas presiones de precios -IPC- para el futuro:

ÍNDICE PRECIOS A LA PRODUCCIÓN, ESPAÑA.

Muy malas noticias para los inversores, se están materializando los riesgos estanflacionistas que venimos advirtiendo en distintos posts, cuyo impacto en los mercados aprovechamos para capitalizar a través de las estrategias sugeridas, de riesgo limitado, controlado y de muy sencilla aplicación.

Vean un ejemplo, operativa bajista contra el índice selectivo alemán DAX-40 a través de un ETF inverso cotizado en el mercado germano bajo el símbolo DESD2:

El miércoles se publicó una importante batería de datos macro en Estados Unidos, además de las actas de la reunión del FOMC del 3 de noviembre. En resumen, los datos macro continúan erráticos y emitiendo señales confusas sobre la capacidad de la economía para continuar la fase de expansión -contra deuda- en que está inmersa desde mediados de 2020.

La segunda revisión al dato de crecimiento de PIB del tercer trimestre, +2.1%, resultó una décima por encima del dato preliminar pero una por debajo de las estimaciones de los expertos.

Los ingresos personales mejoraron un +0.5% en octubre, dato positivo de no ser porque los gastos aumentaron más del doble, un +1.3%.

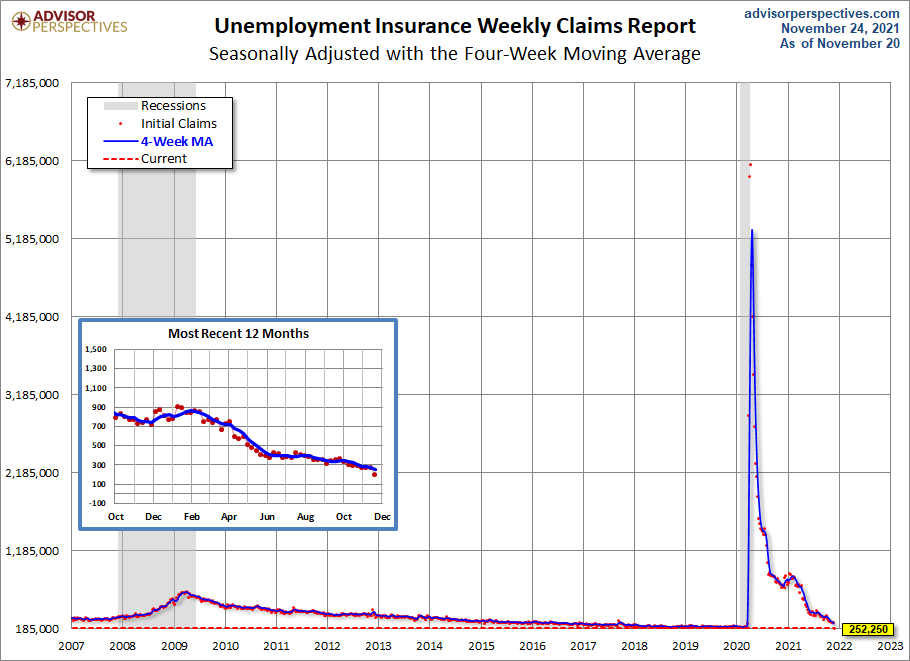

Las peticiones de subsidio al desempleo resultaron muy positivas, al caer hasta 190.000 cuando se esperaban 250.000, se trata de una caída muy relevante y del nivel más bajo desde 1.969. Ahora bien, continúa la incógnita sobre la reducción de la participación en la fuerza laboral.

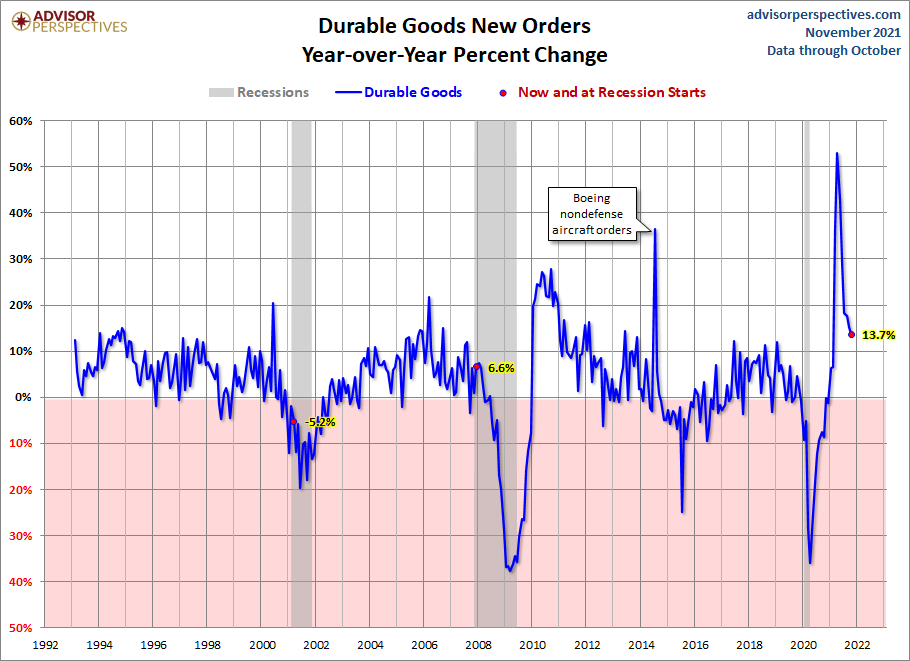

Los Pedidos de Bienes Duraderos sorprendieron a la baja al caer un -0.5% cuando el mercado apuntaba a una mejora del 0.3%. La tasa interanual permanece fuerte, gracias a la potencia de la recuperación post confinamientos, pero la tendencia instalada desde hace meses es negativa.

El dato de inflación preferido de la Reserva Federal, Personal Consumption Expenditures -PCE- de octubre no sorprendió y subió exáctamente lo esperado, un +0.6% que elevó la tasa interanual hasta el +4.1%, la mayor presión inflacionista desde 1.991. Ese es el dato optimista, se trata del PCE subyacente, el que elimina del cálculo la energía y alimentos, la tasa PCE general ascendió hasta el 5% interanual, nivel máximo desde noviembre de 1990.

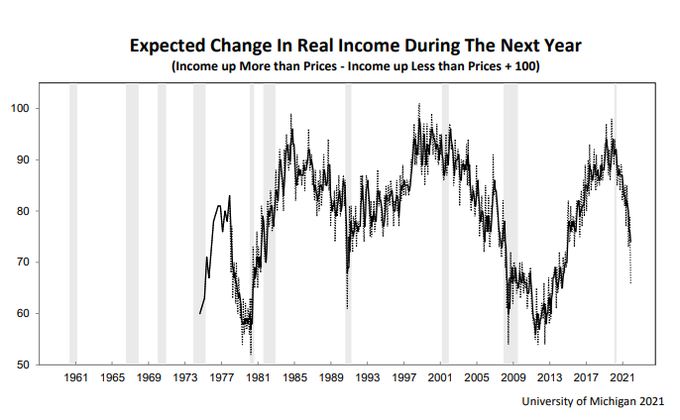

El dato de sentimiento del consumidor de la Universidad de Michigan quedó en el nivel 67.1, el más bajo en una década y cuatro puntos por debajo de lo esperado por los analistas, síntoma de la situación real de la población y de sus expectativas, empañadas por las subidas de los precios y caída del poder adquisitivo.

La combinación de empleo e inflación se utiliza para el cálculo del Índice de Miseria y ha subido hasta niveles máximos también en una década. Ciertamente, el dato oficial de empleo invita a pensar que la recuperación avanza fuerte y las presiones salariales a esperar que los trabajadores están ganando ahora más que nunca.

Pero el ogro de la inflación se encarga de anular toda ventaja ofrecida por la subida salarial y la evolución de la mediana de salarios reales de los empleados a tiempo completo en USA está cayendo, no mejorando.

La erosión causada por la inflación es letal, tanto para las familias, consumidores, empresarios, etc… excepto para los gobiernos, todos los demás pierden!

Con todo, la conclusión tras observar la evolución de las distintas macromagnitudes insiste en apuntar al temido escenario de estanflación.

Después de conocer la cascada de datos anterior, al final de la jornada del miércoles la FED publicó las actas de su última reunión.

Se aprecia un notable cambio de información tratada en la reunión y la divulgada después en rueda de prensa, admitiendo sin preámbulos la falacia de la narrativa de inflación transitoria:

- «Participants generally saw the current elevated level of inflation as largely reflecting factors that were likely to be transitory but judged that inflation pressures could take longer to subside than they had previously assessed.»

Good bye, adieu, ciao, adiós al término transitorio aplicado a la inflación.

Transitorio, la evolución de precios no lo es, tal como venimos analizando desde hace meses. Transición es la cruda realidad en la que se encuentran las economías, los sistemas incluso. Transitivo es, un adjetivo que según el diccionario de la RAE «en lo relativo al daño al consumidor, el daño transitivo, si puede ser probado, justificaría la intervención de la autoridad». Trapicheo es lo que hacen los máximos mandatarios y estamos sufriendo el resto.

Pero las políticas monetarias ultra expansivas y pro inflación continúan vigentes.

Para finalizar, un comentario acerca de los riesgos que han estado madurando tras el telón, en este particular los procedentes del comportamiento de las manos fuerte. Un detalle más sobre los destacados respecto de su comportamiento, como los insiders en posición vendedora neta desde hace meses o gestores reduciendo exposición y aumentando coberturas de riesgo.

La volatilidad implícita (calculada sobre la base de las posiciones abiertas en los mercados de opciones sobre el índice) se encuentra en zona de mínimos pero es un espejismo que esconde problemas.

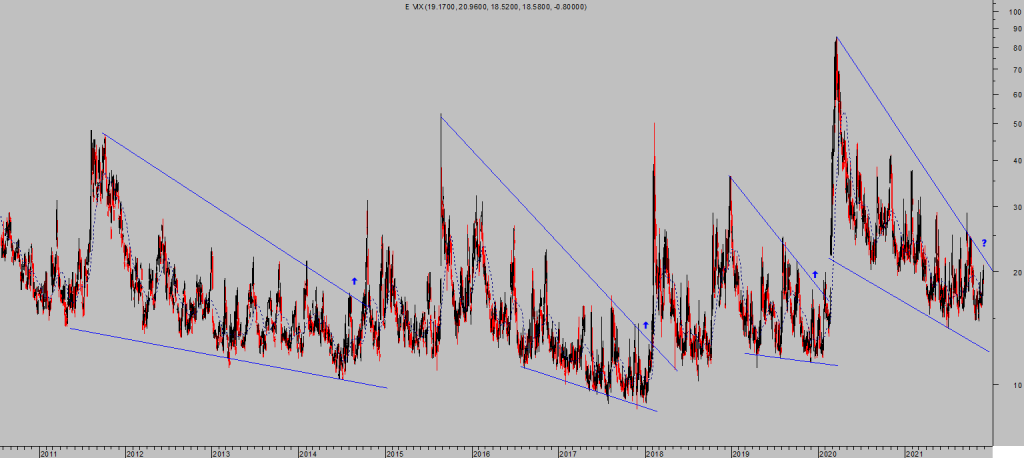

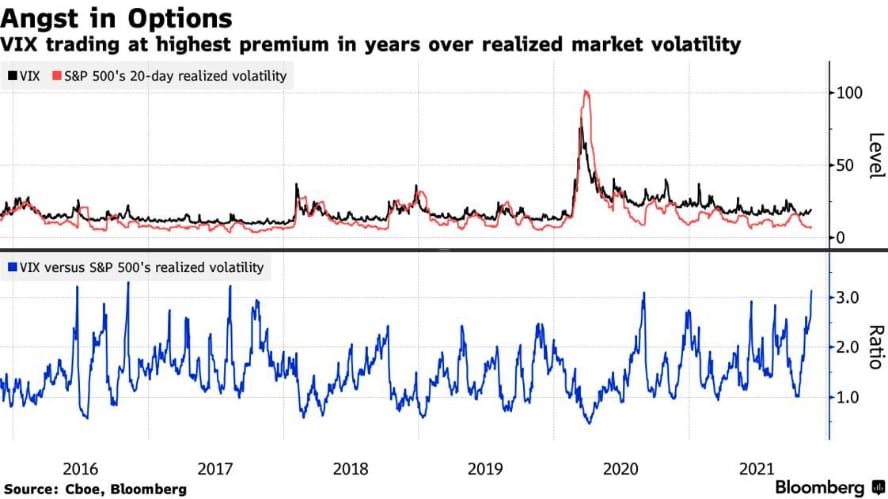

VIX, VOLATILIDAD IMPLICITA SP500.

Venimos observando un comportamiento ilógico y que suele anticipar problemas, la volatilidad se mueve en sentido inverso a las cotizaciones pero en las últimas fechas ambos se han movido en la misma dirección.

Por otra parte, la volatilidad implícita informa de las expectativas, es la esperada por los expertos para el futuro, suele moverse bastante bien correlacionada con la volatilidad experimentada, la que ha reflejado el índice en el pasado. Cuando esa correlación quiebra suele advertir tormenta.

Pues vean:

Desde hace días mantenemos abierta una interesante operativa en favor de alzas de volatilidad, exenta de riesgo!.

Siempre existen activos para aprovechar las distintas condiciones de mercado que se presenten y algunos sectores (reservado suscriptores) vienen emitiendo señales favorables desde hace tiempo.

Buen fin de semana a todos !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com