El Índice de Precios a la Producción en Estados Unidos subió el pasado mes de octubre un +0.6%, justo lo proyectado por el consenso de expertos, elevando la tasa interanual hasta el +8.6%. mientras que la tasa subyacente subió también lo pronosticado, +0.4%, situando la interanual en el mismo nivel que el mes anterior, 6..8%.

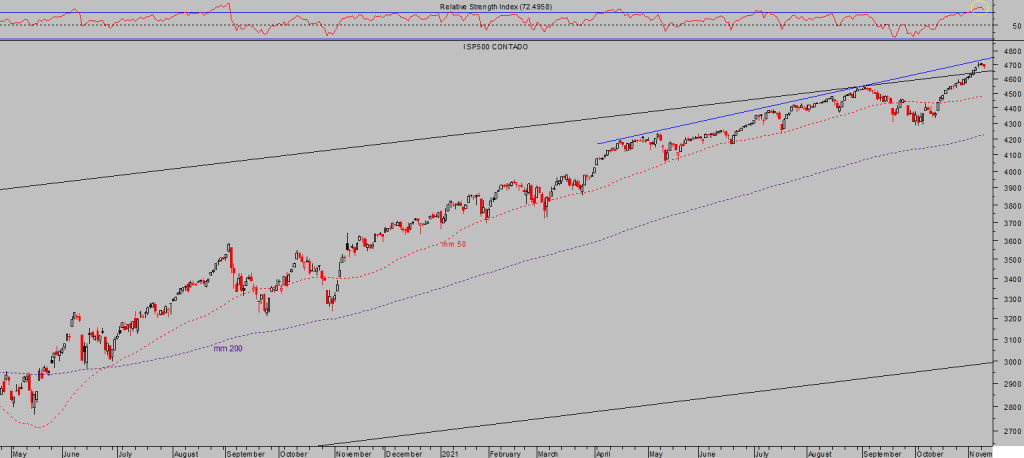

Las bolsas reaccionaron con caída, ligera pero suficiente para impedir que el SP500 conquistase un nuevo hito, el de acumular 9 sesiones consecutivas de alzas. La racha alcista ha quedado en 8, nunca superada en los 64 años de historia del índice y que ayer no pudo conquistar después de ceder un -0.35% en la jornada. El Dow Jones se dejó un -0.31% y el Nasdaq -0.60%.

S&P500, diario.

La aprobación definitiva del programa de infraestructuras de Biden no ha obrado milagros, a pesar de la importante cuantía de fondos, $1.2 billones, que será destinada a la economía y debería incidir en su desarrollo y en la mejora del mercado de trabajo.

Del total, se han destinado $550.000 millones para reconstruir y remozar las deterioradas carreteras, puentes, conducciones de agua, líneas de banda ancha o sistemas eléctricos.

La propaganda que acompaña al programa es también muy ambiciosa, vean las palabras de Biden anticipando que América ganará la competición económica del siglo XXI: «Generations from now, people will look back and know this is when America won the economic competition for the 21st century”.

Sin embargo, en esta ocasión el mercado no ha podido/querido aprovechar el momentum generado por la noticia para lograr un nuevo hito.

Razones hay sobradas para que el mercado deje de subir, más bien para que corrija, además de las puramente técnicas o de valoraciones, el anuncio reciente de la reducción del QE, la proximidad a la nueva fecha crítica para la negociación del techo de deuda, el 3 de diciembre, o los datos de inflación pueden interponerse en el comportamiento unidireccional de las bolsas desde marzo de 2020.

Quizá, en el fondo, el mercado esperaba un programa de infraestructuras más ambicioso todavía y dotado con cerca del doble de capital.

Según estimaciones de la Asociación Americana de Ingenieros Civiles, el mantenimiento e inversión en modernización de infraestructuras en las últimas décadas ha brillado por su ausencia y el estado actual es deplorable para la primera economía del mundo. Según los expertos e ingenieros, la reconstrucción y mejora de las infraestructuras USA necesitaría alrededor de $2.5 billones.

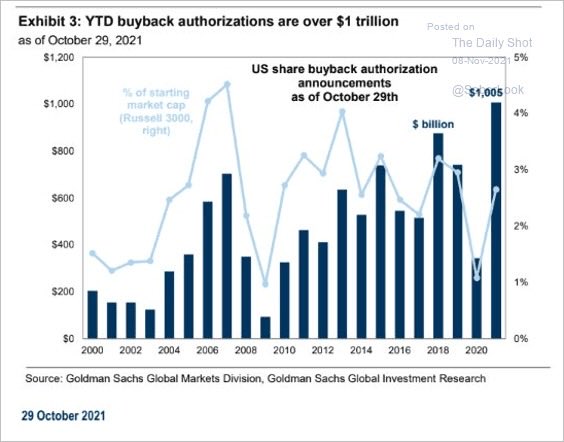

Tampoco la fuerte demanda de acciones de parte de particulares o de empresas, vía aumento de autocartera, ha sido suficiente para que el SP500 pudiese alcanzar nuevo record.

El post del pasado lunes hacía referencia al ingente volumen de recursos que las empresas están dedicando a la compra de autocartera, la última actualización a 29 de octubre, del volumen de capital que los consejos de administración de las empresas han autorizado para aumentar autocartera durante este año, hasta la fecha supera ya el billón de dólares:

Decisiones de compra de acciones que contrastan frontalmente con la evolución esperada de los mercados y también la economía.

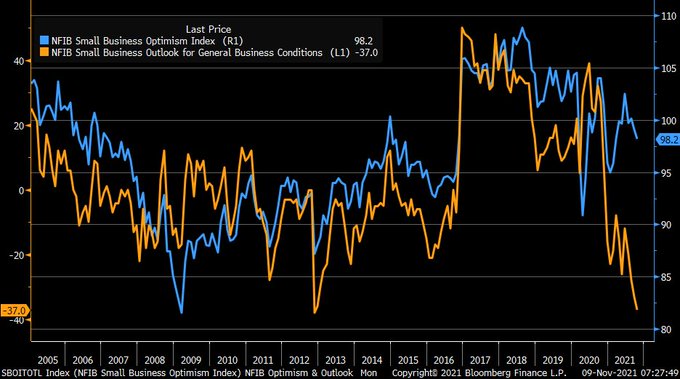

La última encuesta de NFIB sobre sentimiento entre pequeños empresarios muestra deterioro de la situación y aumento del pesimismo , particularmente de las previsiones generales a futuro.

El índice de sentimiento ha caído hasta 98.2 mientras que el de condiciones futuras se ha desplomado y adentrado en terreno negativo hasta el -37. El 53% de encuestados anticipan traslado de costes a precios, es decir subida de los precios de venta al público y sólo un 31% declara aumento de la inversión -CAPEX-.

NFBI, ÍNDICE DE SENTIMIENTO PEQUEÑAS EMPRESAS USA

Declive importante del sentimiento compartido también por los CFO -Chief Financial Officers- de las empresas del S&P500, vean detalles en este post.

La incertidumbre es contraria a la estabilidad y enemigo de los mercados, más aún cuando las propias autoridades son fuente principal de esa incertidumbre. Así, los inversores más avezados y expertos, liderados quizá por los Bond Vigilantes, llevan tiempo inquietos con la situación y falta de acción de la FED para frenar la inflación y preparando sus carteras.

Un ejemplo de incertidumbre generada desde las autoridades, el martes pasado se publicó el dato de actividad manufacturera ISM, acompañado del habitual informe en el que el presidente de Markit aludió a la escalada de salarios como una espiral sin visos de finalizar «it’s not clear when this (wage) spiral stops». Este lunes, por contra, el presidente de la FED, Sr Powell, afirmó no ver nubes en el horizonte: “We don’t see troubling increases in wages. We don’t expect those to occur.»

La agenda oculta de la FED obliga a elaborar una narrativa para poder mantener políticas ultra expansivas mientras que la inflación corroe y sube sin control, pero esa narrativa ha caducado y ahora lo que genera es incertidumbre y desconfianza hacia la habilidad/capacidad de la FED para manejar la inflación de manera apropiada.

El prestigioso experto Mohamed El Erian, catedrático, profesor en Wharton y Cmabridge, ex gestor del mayor fondo de renta fija del mundo en Pimco, asesor de Allianz… entre otros, viene tiempo discrepando de las políticas, relatos y propaganda de la autoridades, advierte:

- «What would be this big shock that we have to avoid? A policy mistake. For example the Fed being too slow … we don’t have a historical experience where the Fed has been late in tightening and hasn’t sent us into recession».

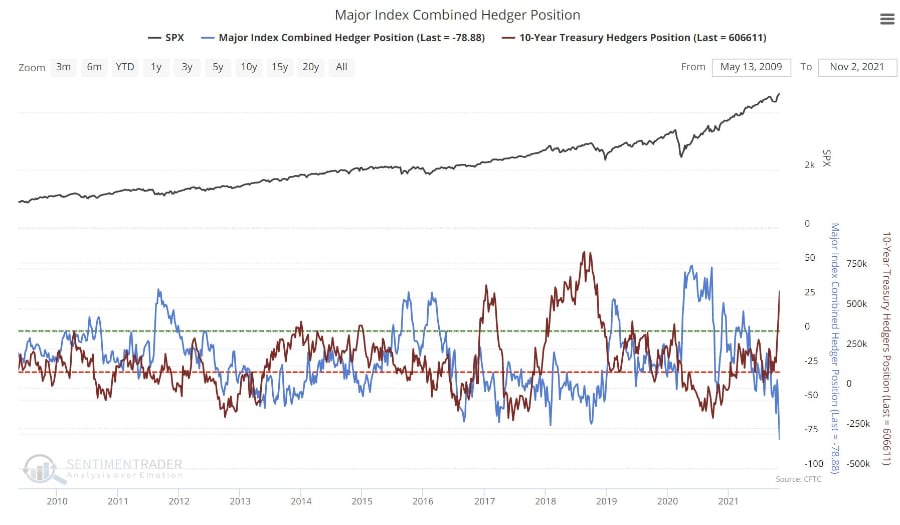

Parte de los preparativos de los expertos se está observando desde hace semanas en sus decisiones de reducir posiciones (riesgo) en renta fija. Más recientemente, su postura resumida la apertura de posiciones cortas, bajistas,, contra el SP500, hasta un record de $79.000 millones en futuros contra índices bursátiles, y un reciente repunte de las posiciones alcistas (aprovechando precios bajos tras las caídas de los últimos meses) en deuda con más de 600.000 contratos comprados del Bono a 10 años USA, la mayor posición larga abierta en más de 3 años, vean:

De ese comportamiento en el mercado de derivados contra el SP500 se deduce que el intenso rally desde los mínimos de octubre ha sido provocado por cierre forzoso de cortos (posiciones bajistas), más que por apertura de largos, ya que de hecho, apenas se han contratado posiciones largas desde el final del tercer trimestre.

Por otra parte, el aumento de posiciones en renta fija denota búsqueda de activos refugio ante la eventual caída de las cotizaciones en renta variable por la que apuestan con paulatino aumento de decisión y de volumen.

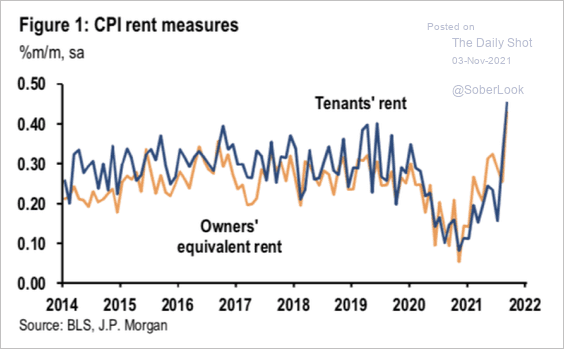

Así las cosas, hoy se publica el IPC en Estados Unidos y además de las presiones estructurales derivadas del aumento de salarios, materias primas o energía, un componente de peso en la formación del IPC como son los alquileres también augura un comportamiento bien distante de la narrativa de la Reserva Federal.

La noticia positiva del día de ayer fue la brusca caída del precio del Gas Natural, cerca de un 9% en la sesión que además de aliviar las presiones de precios y el bolsillo de los consumidores, ha dejado una huella técnica que sugiere un escenario de caídas adicionales en el corto plazo. Después… veremos!

GAS NATURAL, diario.

La caída del precio también se ha producido en Europa y en similar proporción, después de que Putin anunciase que Gazprom aumentaría la oferta a partir de esta semana.

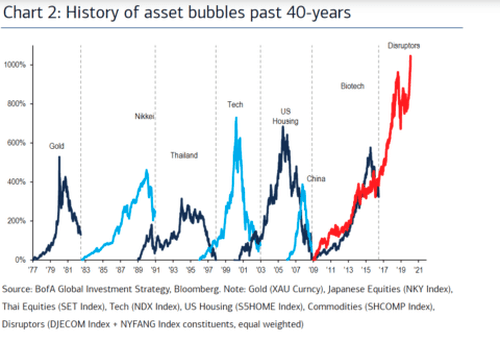

Para finalizar, observen la interesante comparativa del comportamiento de distintas burbujas en los últimos 40 años y la situación en que hoy se encuentra el mercado…

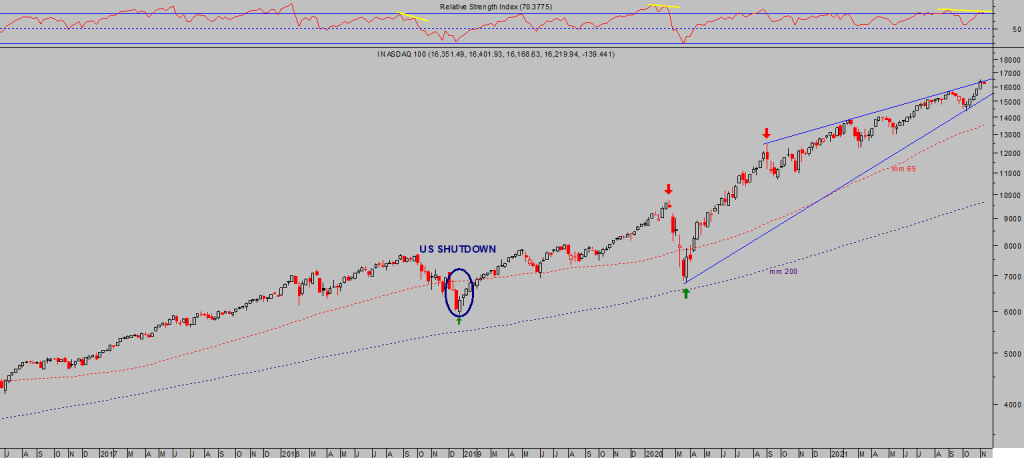

… particularmente interesante la evolución técnica del índice más extendido y sobre valorado del mercado, el tecnológico Nasdaq.

NASDAQ-100, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com