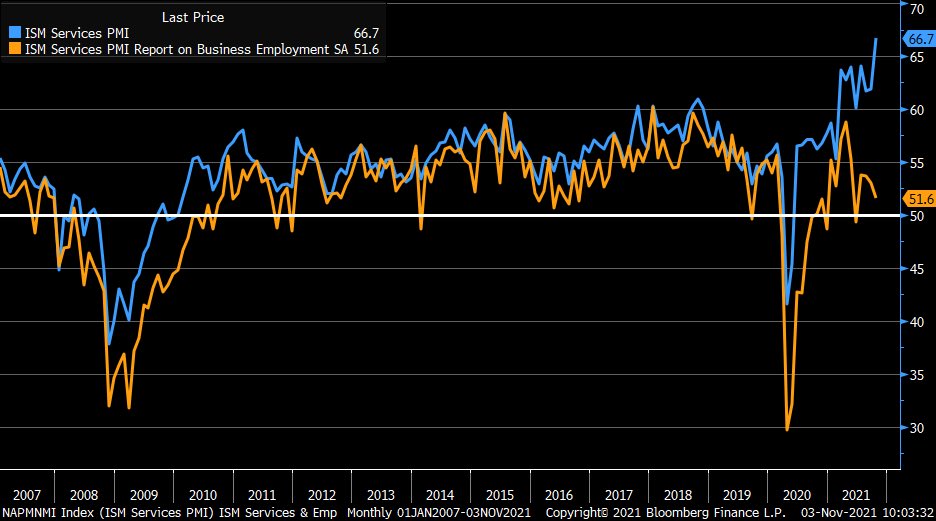

Muy grata sorpresa ayer al conocer la evolución del índice de actividad del sector servicios de octubre en Estados Unidos. El «ISM Non Manufacturing Index», mejoró hasta 66.7 nivel máximo en más de 23 años y bien por encima del nivel 62 proyectado por los expertos o del 61.9 alcanzado en septiembre.

Un somero desglose de datos del índice muestra los puntos fuertes y flacos del índice, un alza importante en los precios pagados que subieron hasta 82.9, nuevos pedidos arriba hasta 69.7, el subíndice de empleo descendió hasta 51.6 aunque al menos se encuentra aún en zona expansiva (>50).

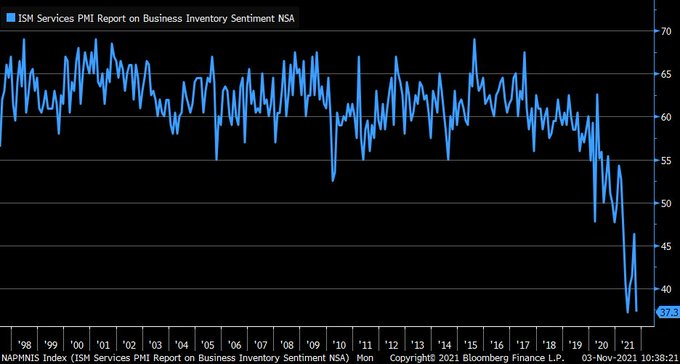

En la recuperación del sector servicios resultó, no obstante, llamativo el comportamiento del denominado «inventory sentiment» que descendió fuerte hasta niveles mínimos de 37.3.

Por tanto, la expansión del sector servicios contiene detalles que reflejan los problemas que venimos señalando aquí profusamente, fuertes subidas de precios/costes, dificultades para encontrar trabajadores y cubrir las ofertas de empleo, así como desconfianza respecto de las posibilidades de reconstruir los inventarios de forma apropiada. La incertidumbre continúa.

Con todo, el dato supone un nuevo motivo para una retirada inmediata de las actuales condiciones monetarias, más allá de un tímido taper, para proceder a una reducción rápida y contundente del QE y comenzar cuanto antes con los primeras alzas de los tipos de interés.

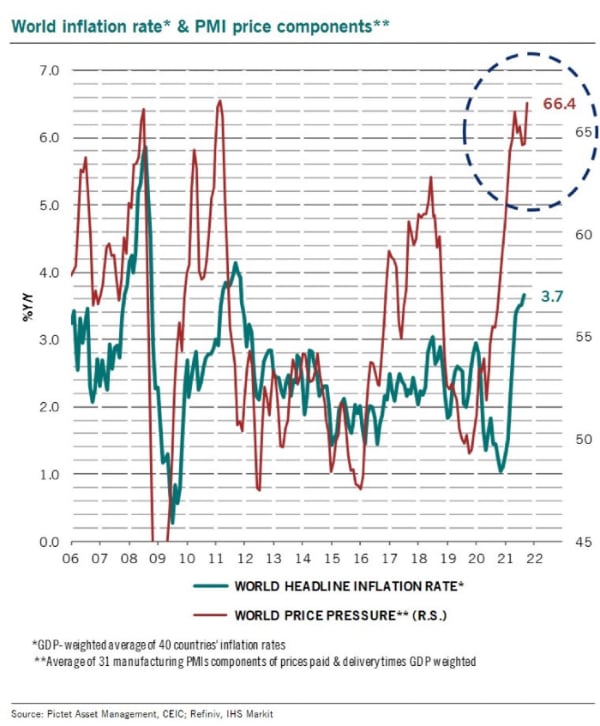

Particularmente considerando que las presiones de precios no son locales o exclusivas de Estados Unidos, se trata de una tendencia global y avanza con una inercia suficientemente relevante como para haber actuado hace meses endureciendo las condiciones monetarias.

En esta situación, ayer se celebró el FOMC de noviembre, vean comunicado, que comienza resaltando su compromiso por cumplir con el control de la inflación y el empleo:

- «The Federal Reserve is committed to using its full range of tools to support the U.S. economy in this challenging time, thereby promoting its maximum employment and price stability goals».

Y después de que la Reserva Federal ha estado comprando bonos del Tesoro EEUU al escalofriante ritmo de $120.000 millones cada mes desde marzo de 2020, ayer finalmente se decidió por comenzar a reducir el programa de compras de bonos a un ritmo de 15.000 millones de dólares por mes.

Aunque no se descabalgó de su narrativa acerca de una inflación transitoria y sin aportar detalles ni especificar fechas, otorgando gran elasticidad a su discurso, insistió en que tanto la inflación como las expectativas regresarán a su media de largo plazo del 2%:

- Inflation is elevated, largely reflecting factors that are expected to be transitory»

- «With inflation having run persistently below this longer-run goal, the Committee will aim to achieve inflation moderately above 2 percent for some time so that inflation averages 2 percent over time and longer‑term inflation expectations remain well anchored at 2 percent.

- The Committee expects to maintain an accommodative stance of monetary policy until these outcomes are achieved».

La FED dice haber elaborado un plan para retirar gradualmente los estímulos hasta finalizar el QE por completo el próximo mes de junio de 2022, equivalente a 8 meses de retirada mensual de $15.000 millones, $10.000 millones de reducción de compas de deuda del Tesoro y otros $5.000 millones menos de deuda corporativa. Pero dice también que obrará de acuerdo con lo que estime oportuno según evolución de los acontecimientos:

- «In assessing the appropriate stance of monetary policy, the Committee will continue to monitor the implications of incoming information for the economic outlook. The Committee would be prepared to adjust the stance of monetary policy as appropriate if risks emerge that could impede the attainment of the Committee’s goals».

Por tanto, no hay fecha oficial señalada para el fin del QE.

En síntesis, el resultado del Comité de Mercados Abiertos -FOMC- de la FED ha sido el esperado, escasa concreción aunque inicio del plan de desescalada, mutismo acerca de los tipos de interés y muy particularmente, un comportamiento de nuevo esquivo respecto a la valoración de riesgos de política monetaria.

En rueda de prensa posterior a la reunión del Consejo, el Sr Powell reiteró su opinión respecto a la inflación y los salarios pero sin cerrar la puerta a la posibilidad contraria, desvelando quizá falta de confianza en sus previsiones o tratando de preparar el discurso ante un posible nuevo error de cálculo (recordemos que la FED viene observando las inercias inflacionistas desde hace meses y simultáneamente insistiendo en la transitoriedad dado el efecto base, la reapertura de la economía, bla, bla,bla…).

- “We don’t see troubling increases in wages. We don’t expect those to occur, but we’ll be watching carefully.”

- «If wages rise materially above inflation and/or productivity gains, that could put downward pressure on [profit] margins and cause employers to raise prices as a result.”.

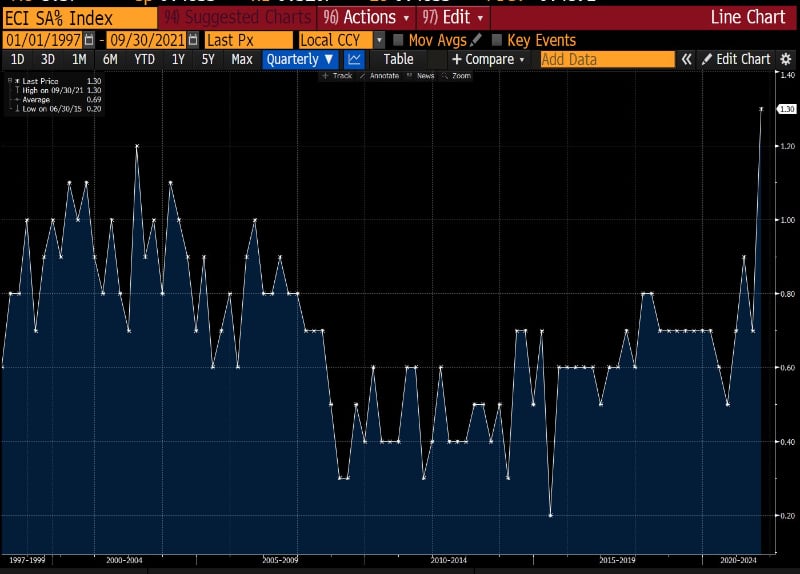

El Employment Cost Index -ECI- se ha disparado con una fuerza histórica y la relación entre salarios e inflación es conocida, sin embargo, el Sr Powell dijo en la rueda de prensa que el ECI … “is just one number.”

EMPLOYMENT COST INDEX.

¿Sólo un número?.

El impacto sobre márgenes empresariales o precios finales de las subidas salariales y consecuentes presiones inflacionistas, aludido en post de ayer «las fuertes subidas de costes en las empresas y particularmente salariales confrontan con la evolución de la productividad...» es un peligro real mencionado ayer por el Sr Powell.

Un riesgo también real es que la inflación es global, igual que las políticas monetarias y después del desmadre monetario de pasados meses, la retirada de estímulos y conatos de normalización de las políticas, previsiblemente, será también global junto con el impacto en los mercados.

En respuesta a lo anterior, con la confirmación del taper y el baile alrededor de la cuestión de fechas para la primera subida de tipos, el mercado reaccionó según la voz de su amo, con alzas que elevaron a los índices de nuevo a alcanzar nuevos niveles máximos históricos. el Dow Jones subió un +0.29%, el SP500 +0.65% y el Nasdaq cerró con ganancias del +1.04%.

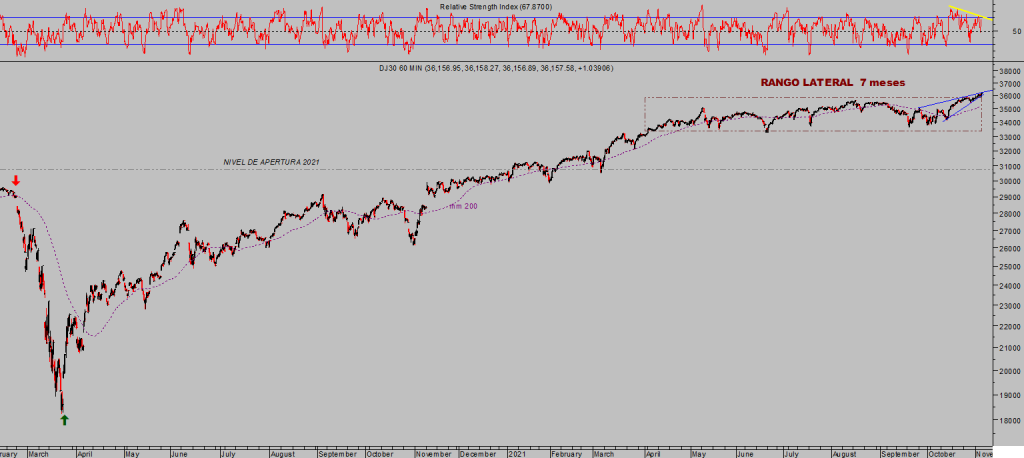

DOW JONES, 60 minutos.

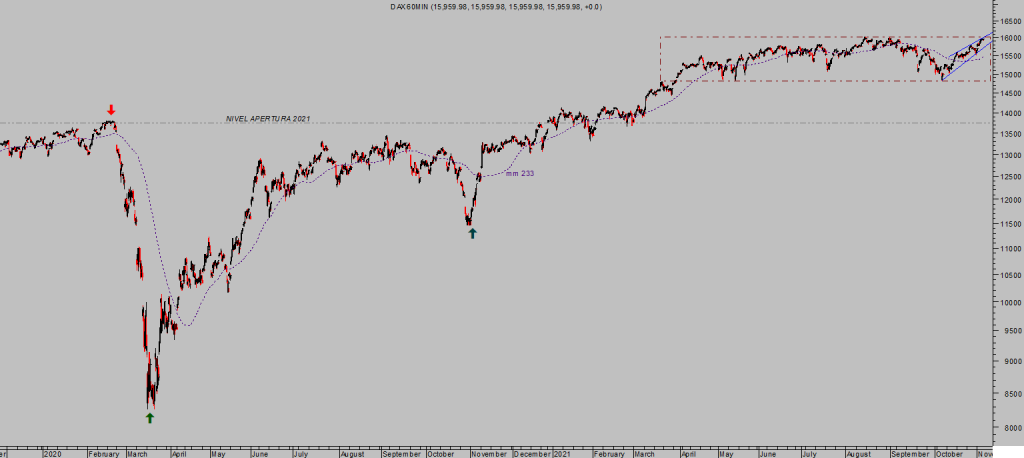

Asombroso parecido del desarrollo de pauta del Dow Jones de los últimos meses con el índice alemán, el DAX-40, la coordinación global de banqueros centrales trasciende más allá de las políticas monetarias y alcanza también a las políticas de reflación de activos, tanto de renta variable como fija.

DAX-40, 60 minutos.

La complacencia de los inversores ha regresado a niveles máximos, optimismo y ganas de asumir riesgos están de moda, Risk On!, se agudiza además después de observar al mercado reaccionar al alza después de uno de los eventos que ha venido siendo telegrafiado como de mayor riesgo para los mercados durante meses, el famoso taper.

El condicionamiento pauloviano ha calado hondo en las decisiones de inversión de los participantes, muy especialmente de los menos avezados, las bolsas en máximos históricos alejan cualquier fantasma o peligro de la mente pero las condiciones generales del mercado deberían invitar, al menos, a reflexionar.

S&P500, semana.

La reacción de los mercados de renta fija a las resoluciones y comunicado del FOMC de ayer fue muy tímida, la del Dólar también y los metales preciosos respondieron de manera algo más acentuada perdiendo posiciones.

El sector metales se encuentra en una tesitura realmente interesante, expulsando a los inversores después de cerca de 15 meses de corrección e introduciendo incertidumbre respecto a las posibilidades de continuidad de la tendencia secular.

El post de mañana analizará en detalle el estado general del sector metales, destacando escenarios de mayor probabilidad e incluyendo actualización de estrategias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com