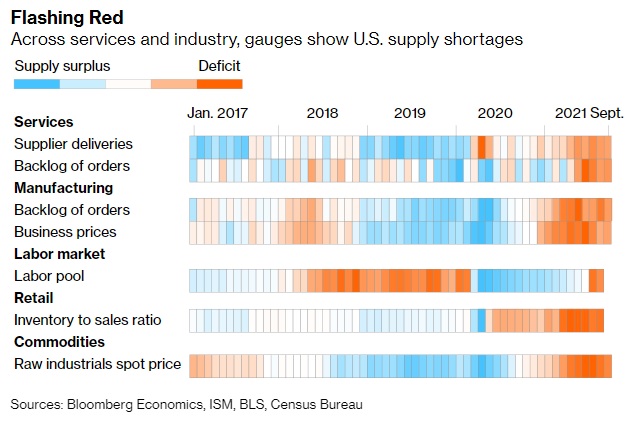

Los problemas de suministro, transporte y abastecimiento globales son parte de los retos económicos y empresariales, están afectando a gigantes multinacionales de la talla de Amazon o Apple, post de la semana pasada, y amenazan con dificultar la temporada navideña.

La crisis energética o el empleo, las presiones de precios o las tensiones geopolíticas se han alineado y actúan de manera simultánea, son factores suficientes para originar la tormenta perfecta, sólo contrarrestada por los esfuerzos de las autoridades.

Aunque aún existe alguna autoridad que afirma «no existe un problema de desabastecimiento, muchas veces estos procesos tienen que ver con lo psicológico y con las llamadas «profecías autocumplidas», palabras nada menos que de un ministro de consumo, lastima que sea el español.

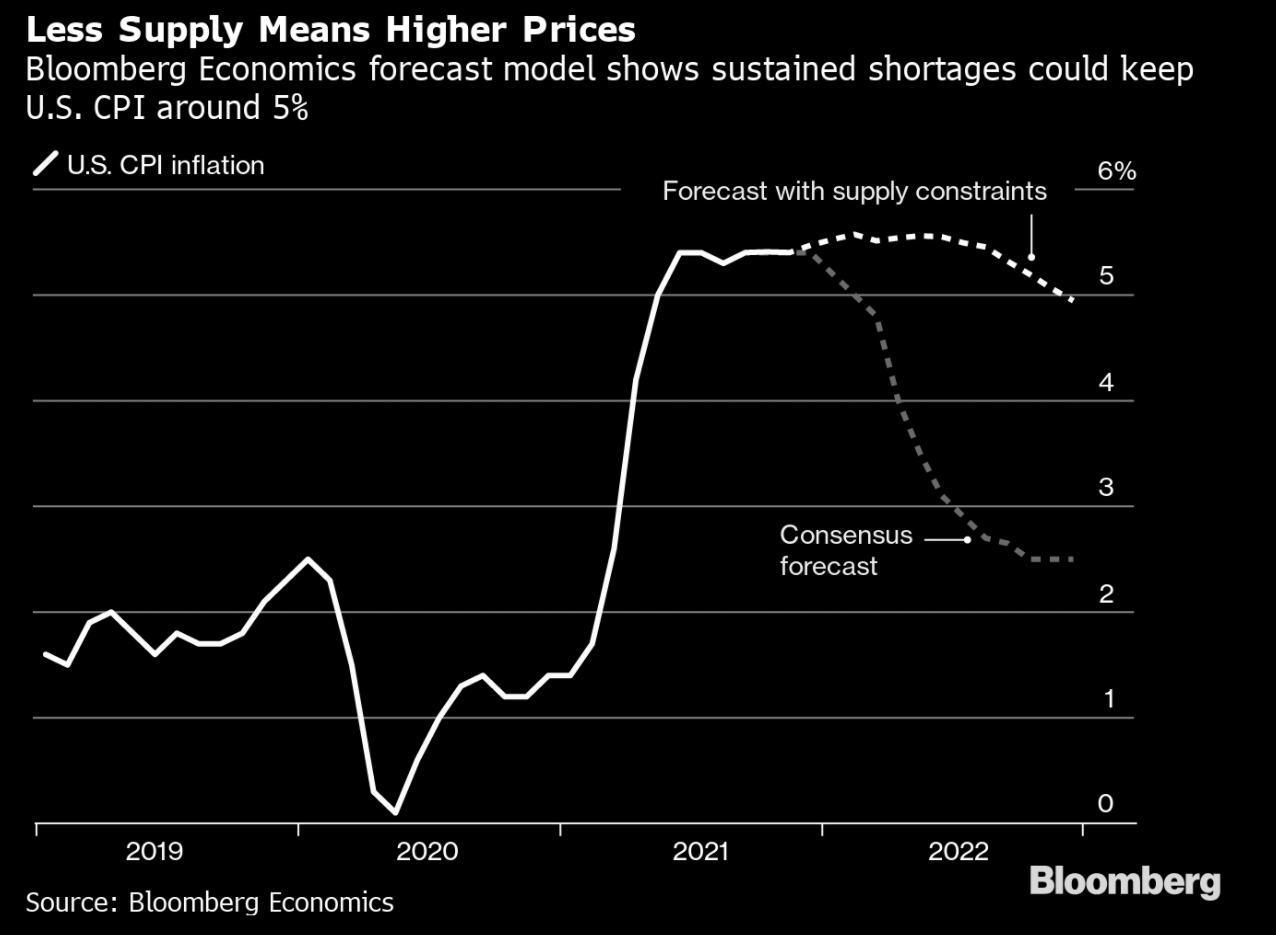

De la resolución de los cuellos de botella y demás escollos dependen los resultados empresariales, también la evolución de la economía así como la posibilidad de que la inflación pueda retroceder. Según analistas de Bloomberg, si los problemas persisten la inflación quedará anclada alrededor del 5% durante meses.

El consenso general de analistas aún apuesta por un futuro de inflación decreciente, al menos verbalmente ya que los «Bond Vigilantes» llevan meses ajustando sus carteras al riesgo que originan las alzas de inflación.

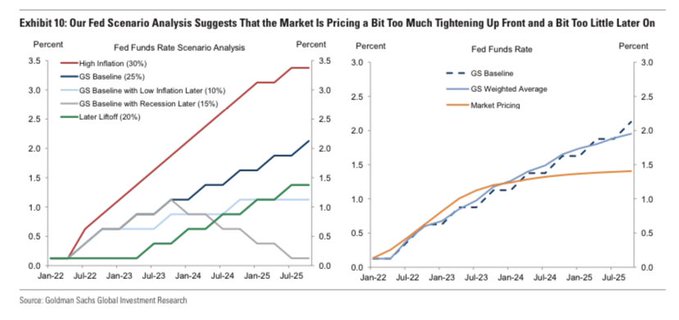

Tanto es así que incluso Goldman Sachs anticipa presiones de precios más elevadas y persistentes de lo que la FED defiende y pronostica subidas de tipos de interés oficiales forzadas en julio del año próximo (un año antes de las estimaciones anteriores y de lo reflejado en el «dot plot» de la FED), la segunda subida en noviembre.

Por tanto, también la Reserva Federal estará muy pendiente de la marcha de los precios, un escenario de IPC sostenido en el tiempo alrededor del 5% incidirá adicionalmente en dejar a las autoridades visiblemente por detrás de la curva (error de política monetaria) y aumentará la probabilidad de un accidente precisamente de política monetaria al tener que ajustar las condiciones monetarias más repentina y rápidamente de lo previsto.

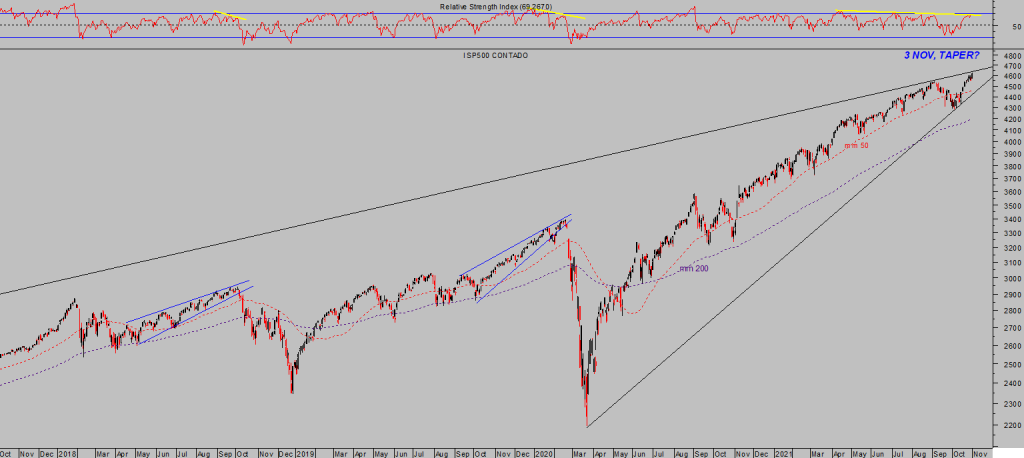

De momento esta semana la FED tiene un encuentro con los mercados, comunicará la primera reducción del ritmo de compra de deuda (taper) en más de cinco años, ciertamente bien comunicado durante meses pero no exento de generar reacciones y particularmente en unos mercados de renta variable cotizando en zona de máximos históricos…

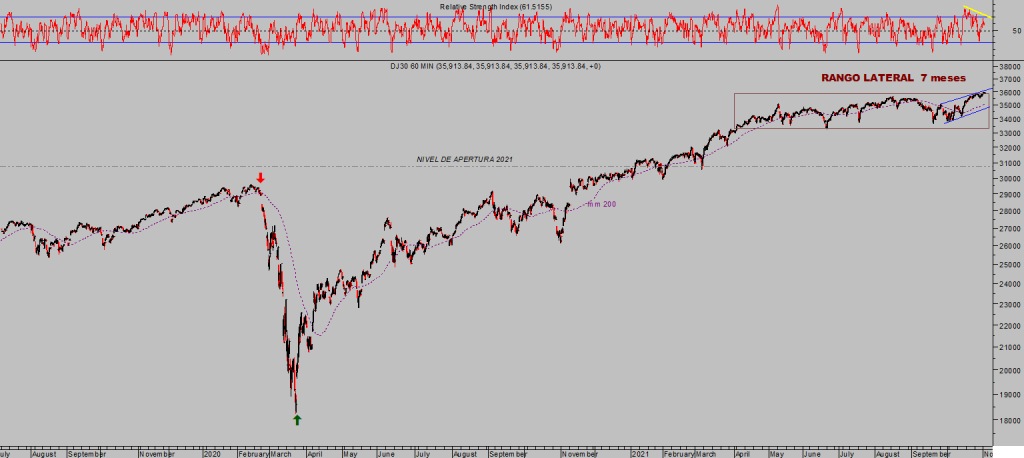

DOW JONES, 60 minutos.

… después de haber observado una intensa subida de la rentabilidad de la deuda durante semanas, con el Bono USA a 10 años escalando desde el 1.13% de agosto hasta el 1.65% la semana pasada.

La Sra. Janet Yellen, Secretaria del Tesoro USA y ex presidente de la FED, ha declarado que la subida de la rentabilidad de la deuda se debe a la recuperación económica y no a las presiones inflacionistas (?¿?). En realidad, los mercados de bonos están ajustando el riesgo de sus carteras a las expectativas de inflación más elevadas en los últimos 25 años.

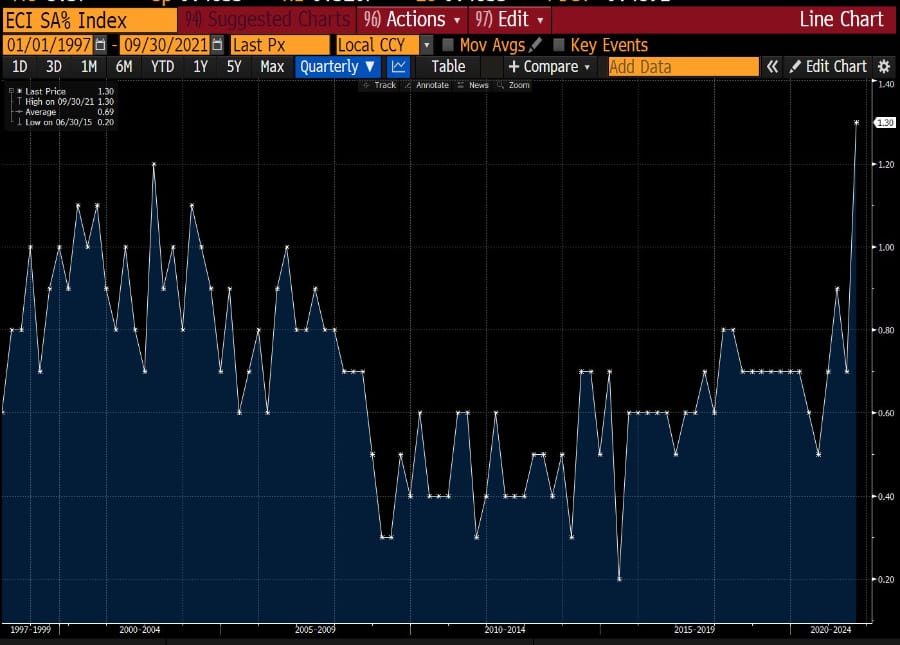

Las presiones de precios no sólo dependen de los problemas de oferta relacionados con las cadenas de suministro, como venimos informando meses los salarios emprendieron la pasada primavera una marcha alcista que se desplaza en vertical y el «Employment Cost Index» ha alcanzado niveles máximos en más de 30 años.

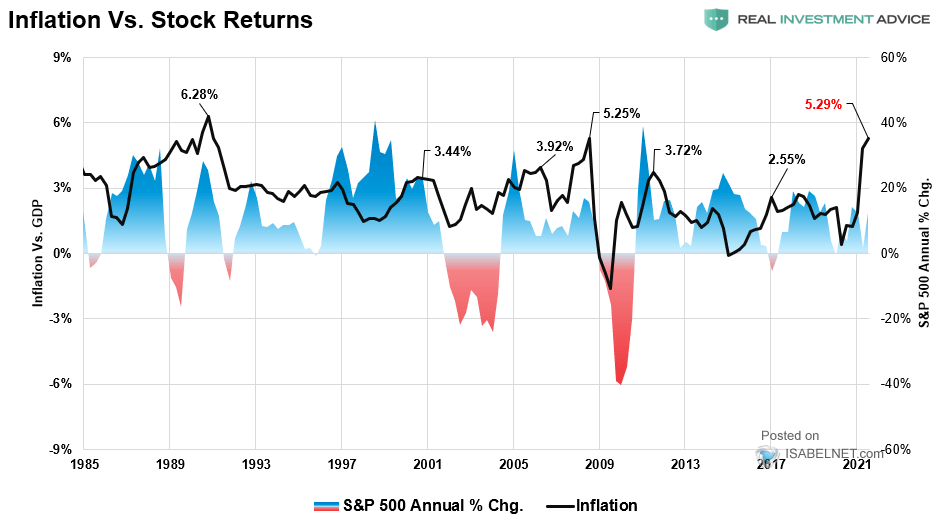

Cuando la inflación ha repuntado más allá de lo esperado por los analistas, eventualmente y sin excepción ha terminado siendo cotizado, no sólo en la deuda vía alzas de la rentabilidad, también en las bolsas, vean:

Alzas de la rentabilidad de la deuda en un momento como el actual es un peligro en ciernes, el volumen de deuda emitida por zombis, deuda basura, está en niveles máximos históricos (alrededor de $1.5 billones «face value») mientras que tipos de interés están en zona de mínimos históricos.

Las autoridades monetarias pueden continuar con su narrativa y sin tomar las riendas para detener las presiones inflacionistas, permitiendo e insuflando ulteriores alzas de precios que tanto daño causan a la economía y mercados. Los inversores en deuda aumentarán su interés por deshacer posiciones, vender bonos equivale a subidas de rentabilidad lo que provocará la suspensión de pagos y quiebra de numerosos actores.

O bien las autoridades pueden actuar para controlar la inflación, subiendo tipos y restringiendo las condiciones monetarias, dificultando las posibilidades de supervivencia de numerosos actores.

George Saravelos, jefe del departamento de análisis global de divisas de Deutsche Bank, avisa de los acontecimientos observados la semana pasada en los mercados de deuda:

- «Short-term bond markets have ‘experienced unprecedented volatility’ this week, the moves have been exacerbated by investors being forced to abandon soured bets as markets move against them. What is happening now runs beyond macro».

- «This is the closest we can get to a distressed market«.

Los nuevos máximos históricos de los principales índices americanos esconden una realidad menos bondadosa, las subidas de los últimos meses se han conseguido gracias a una expansión de múltiplos histórica y valoraciones siguen disparadas, las perspectivas de los fundamentales están siendo corregidos a la baja y la imagen técnica advierte una situación cuando menos comprometida.

S&P500, diario.

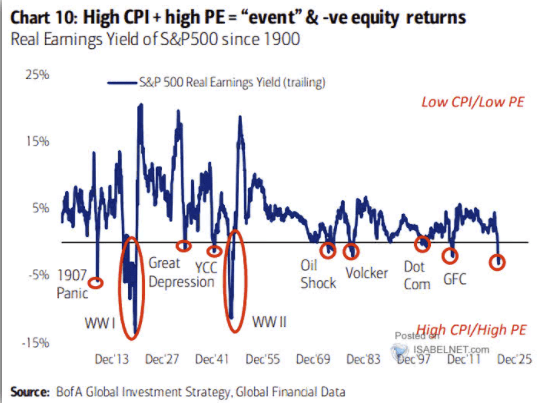

La relación entre inflación y el SP500 advierte inestabilidad y riesgos, que se históricamente se han agravado cuando han coincidido un entorno de valoraciones elevadas:

Comprar y mantener?. La inversión pasiva, búsqueda de plusvalías en el largo plazo comprando índices y sin alterar estrategias, se adentra en un periodo susceptible de sufrir un varapalo serio y lento, también de largo plazo.

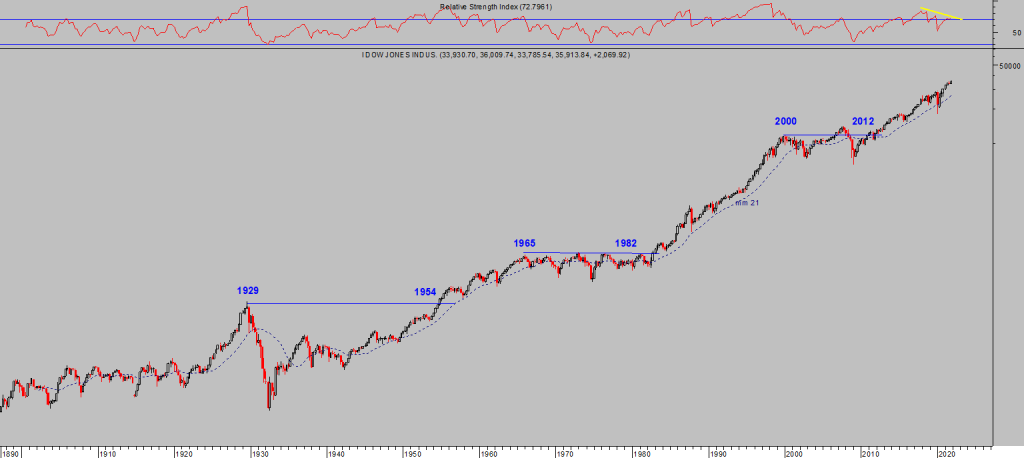

Un repaso a lo sucedido en la bolsa durante el último siglo pone de manifiesto los largos periodos que la bolsa ha permanecido cotizando por debajo de los niveles máximos alcanzados.

Un inversor que hubiera invertido en 1929 con vocación pasiva, comprar y mantener hasta obtener plusvalías, habría tenido que esperar hasta 1954, es decir, una espera de 25 años sólo para recuperar su dinero (sin contar inflación!). Quien optase por la estrategia de inversión pasiva en 1965 «sólo» habría esperado 17 años. Invertir en el pico del año 2000 hubiese obligado a esperar 12 años hasta que comenzase a fructificar.

DOW JONES, trimestral.

El entorno es complicado y el futuro no será menos para los inversores, es necesario agudizar la disciplina y el ingenio en el arte de seleccionar activos apropiados para los tiempos que se avecinan.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com