Informe: Análisis de Laboratorios Rovi

Resultados Rovi

Las principales cifras del tercer trimestre de 2021 son:

- Ventas 173,5 millones de euros (+56% a/a)

- Ventas por segmentos Especialidades farma 87,7 millones de euros (+6%)

- Fabricación a terceros 85,7 millones de euros (+207%)

- Margen bruto 64,8% (56,8% en el tercer trimestre de 2020)

- EBITDA 65,5 millones de euros (+140%), margen EBITDA 37,7% vs 24,6%

- EBIT 59.9 millones de euros (+167%)

- BNA 47,9 millones de euros (+178%)

- cash flow libre +40,1 millones de euros (+0,8 millones de euros en 3T 2020)

Por lo tanto, las cifras de 9M 2021 son:

- Ventas 463,5 millones de euros (+53% a/a, consenso 450,2 millones de euros)

- Ventas por segmentos Especialidades farma 283,3 millones de euros (+18%)

- Fabricación a terceros 180,2 millones de euros (+187%)

- Margen bruto 57,6% (58,1% en 9M 2020)

- EBITDA 139,5 millones de euros (+100%, consenso 123,8 millones de euros), margen EBITDA 30,1% vs 23,1%

- EBIT 123,3 millones de euros (123%, consenso 108,1 millones de euros)

- BNA 98,9 millones de euros (+111%, consenso 85,8 millones de euros)

- cash flow libre +116,1 euros (-21,5 millones de euros en 9M 2020)

- La caja neta aumenta a 74,4 millones de euros desde una deuda financiera neta de 19,8 millones de euros en el cuarto trimestre de 2020

Opinión de los resultados de Rovi

Buena evolución de los resultados que baten al consenso y están impulsados por la fabricación de la vacuna COVID-19 de Moderna (incluida en fabricación a terceros, ventas +187% en 9M 2021 y +207% en el tercer trimestre).

La compañía revisa al alza su guía 2021 para los ingresos operativos desde el rango entre el 35% y el 40% al rango entre el 40% y el 45% y anuncia guías 2022: espera un crecimiento de ingresos en la banda media de la primera decena. Vemos factibles estas guías. Además, anuncia un programa de recompra de acciones dirigido el 3% del capital por aproximadamente 125 millones de euros, que será amortizado.

Recomendación sobre las acciones de Rovi

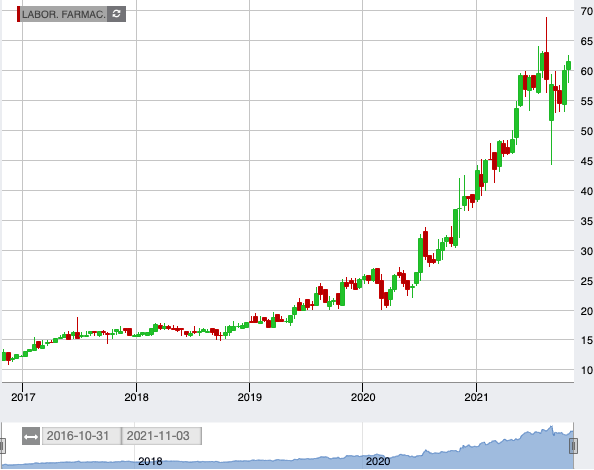

Revisamos nuestro Precio Objetivo al alza hasta 73,80 €/acc. desde 68,30 €/acc., supone un potencial de +21% y reiteramos nuestra recomendación de Comprar.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.