El sector bancario europeo en general y el español en particular siguen mostrando su fortaleza.

Entre las razones que hay detrás podemos enumerar:

– El Banco Central Europeo y los demás bancos comenzarán a subir tipos de interés, unos antes que otros, pero en 2022 se abrirá la veda para algunos.

– La recuperación económica y la salida del Covid-19 ayuda a que el consumo se incremente y con ello los márgenes de los bancos.

– La tasa de morosidad sigue bajando.

– La vuelta al dividendo tras el veto del BCE supone un atractivo adicional para los inversores.

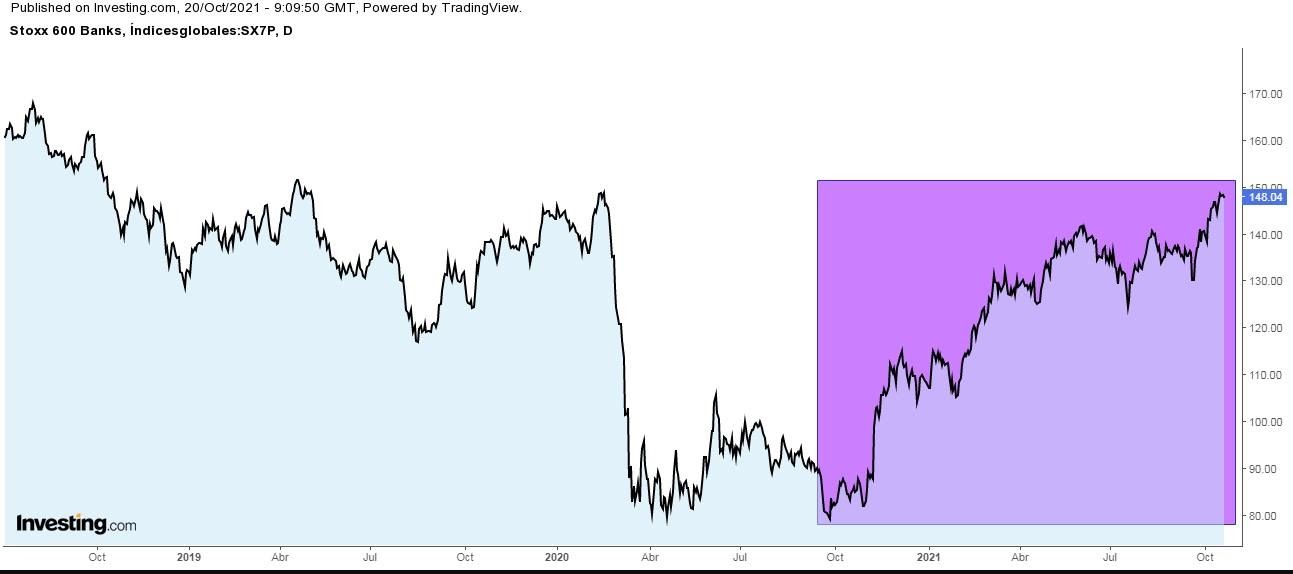

Buena prueba de ello es que el sector bancario europeo, el índice Stoxx 600 Banks, sube en lo que va de 2021 un +36% y un +90% en los últimos 12 meses y está rozando los niveles previos al Covid. De esta manera, la banca es el sector que más sube en el año en Europa y el pasado mes de septiembre subió un +3,67%, solo superado por las petroleras.

De entre los grandes del sector el que más sube es ING, un +70% en 2021. Le sigue Nordea Bank con un +65%, mientras que Banco Santander, BNP Paribas e Intesa Sanpaolo suben un +30%.

Añadir también que el 46% de los encuestados en la última encuesta de gestores de fondos europeos de Bank of America dicen estar sobreponderados en bancos, el nivel más alto registrado desde que comenzó la encuesta en 2003 y el 73% dijo que ve el sector atractivo.

Pero hoy nos vamos a centrar en dos grandes de la banca española, Banco Santander y BBVA.

BBVA

El 29 de octubre presenta sus resultados trimestrales y se espera que logre una ganancia neta de casi 3.000 millones de euros.

Desde los mínimos que marcó en septiembre del 2020 llegó a subir un +182%.

El banco está aguantando muy bien el derrumbe de la lira turca, y es que es un tema importante porque Turquía es un mercado clave para la entidad, ya que controla casi el 50% del banco turco Garanti, que es la tercera entidad que más beneficios genera al banco español.

El tema es que la lira turca se hundió a mínimos históricos por el temor de nuevas intervenciones de Erdogan tras fulminar a 3 consejeros del Banco Central. Erdogan, un firme opositor de los tipos de interés altos, estaba frustrado por el retraso hasta septiembre del recorte de los tipos y siempre ha creído que los altos tipos de interés son la causa de la elevada inflación del país (cerca del 20% el pasado mes de septiembre), algo que va directamente en contra de los cánones y la ortodoxia económica.

Pero también afectó a la divisa turca el discurso de Erdogan en el que prometió hacer lo que haga falta en Siria, lo que se interpreta como una posible señal de una nueva intervención militar en ese país, donde Turquía controla varias zonas fronterizas.

Todo esto trae el recuerdo de lo acontecido la primavera pasada cuando las destituciones en el banco central hundieron la cotización de la lira a zona de mínimos históricos. Las cabezas de turco, nunca mejor dicho, fueron el gobernador y el vicegobernador. Ahora, 7 meses después la moneda del país registra nuevos mínimos históricos como respuesta al nuevo intervencionismo de Erdogan. Y es que esta no es la manera idónea de restituir la credibilidad e independencia del banco central.

Así las cosas, se espera que el banco central recorte los tipos de interés el jueves, (el pasado 23 de septiembre ya sorprendió al mercado con una rebaja de los tipos de 100 puntos básicos).

El 23 de marzo a raíz de la fuerte caída de la lira turca, les comenté: “la inestabilidad será en el corto plazo, ya que un desplome de la divisa turca del 10% frente a la divisa comunitaria sólo tiene una incidencia de 2 puntos en el capital, además de que el banco español está realizando cobertura en el mercado de divisas para proteger su capital. Así pues, al margen de episodios puntuales de elevada volatilidad, se puede seguir dentro”.

Pues bien, desde ese día ha subido de momento un +28,79% en esos seis meses y medio.

¿Y ahora qué? La tendencia alcista de medio-largo plazo seguirá vigente apoyada por la cercanía de subidas de tipos de interés del BCE.

Cualquier retroceso a niveles de 5,25 es una nueva oportunidad de reengancharse al valor. Obviamente no quiere decir que vaya a caer a ese nivel, simplemente que si sucediese es una zona de entrada para aprovechar los recortes.

Romper por arriba los 6,04 euros supondría una nueva señal de fortaleza alcista.

BANCO SANTANDER

Por cierto, las acciones de Getnet, la filial de pagos en comercios del Banco Santander, llegó a subir el lunes un +99% en su debut bursátil. Está presente en varios países de Latinoamérica y es líder en el sector del comercio electrónico en Brasil. En pocos años se ha convertido en la tercera empresa del sector en Latinoamérica por número de clientes y volumen de facturación. La compañía cotiza en la Bolsa de Sao Paulo (Brasil).

El 27 de octubre presenta sus resultados trimestrales y se espera que obtenga unos beneficios netos de 5.500 millones de euros.

Desde los mínimos que marcó en septiembre del 2020 llegó a subir un +130%.

El 14 de enero les comenté lo siguiente: “es uno de los bancos del Ibex 35 mejor posicionado para tener en una cartera a medio-largo plazo, no en vano se espera que su beneficio se vea fuertemente incrementado un 30-35% en los dos próximos ejercicios. Si recortase se podría entrar en 2,45-2,53 euros”.

Pues bien, llegó el 25 de enero y tras irse en contra un 2,5% rebotó bien, de momento un +30,18% en poco más de dos meses.

¿Y ahora qué? La tendencia alcista de medio-largo plazo seguirá vigente, al igual que con el BBVA, apoyada por la cercanía de subidas de tipos de interés del BCE.

Cualquier retroceso a niveles de 2,89-2,90 euros es una nueva oportunidad de reengancharse al valor. Obviamente no quiere decir que vaya a caer a ese nivel, simplemente que si sucediese es una zona de entrada para aprovechar los recortes.

Romper por arriba los 3,51 euros supondría una nueva señal de fortaleza alcista.

Respecto al dividendo, repartirá 0,048 euros el próximo 2 de noviembre, y la rentabilidad ronda el 1,5%. Para recibirlo hay que tener acciones antes del próximo 28 de octubre (el 29 cotizarán ya sin derecho al dividendo).

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.</p