El mandato fundamental de la Reserva Federal es dual, mantener control sobre la evolución de la inflación y el empleo.

El esfuerzo principal está siendo orientado, sin embargo, a mantener control sobre los tipos de interés y sobre los mercados financieros, bajo el argumento de que la estabilidad financiera y el pretendido «efecto riqueza» impactan positivamente sobre la economía. Cuestión pendiente aún de manifestarse cierta.

Además, manejar estas variables está a su alcance y no requiere de capacidad analítica ni predictiva alguna. Manejar las variables macro es infinitamente más complicado y sacrificado, la respuesta no es siempre la esperada.

Situar los tipos oficiales en el nivel deseado es sólo una decisión, manipular los tipos de interés del mercado secundario así como las cotizaciones de cualquier activo cotizado es igual de sencillo, tan sólo depende de la decisión de pulsar botones para crear liquidez inmediata y sin esfuerzo (aunque con consecuencias). Liquidez inmediatamente empleada en la compra de activos para, falseando la libre formación de precios, situarlos a su antojo en los niveles deseados.

Controlar el destino de las macromagnitudes, por el contrario, es complicado y requiere disciplina y esfuerzo, no se puede decidir pleno empleo e inflación en el 2% y esperar a que suceda sin más.

Requiere primero de independencia absoluta de las autoridades monetarias, hoy inexistente, además de un profundo conocimiento técnico y habilidades para predecir tendencias con tino suficiente para poder actuar de manera proactiva en favor de la estabilidad pretendida.

Hace más de una década que las autoridades monetarias decidieron optar por la vía fácil bajo la ilusión de tener poderes, capacidad aún por demostrar, para crear crecimiento económico desde sus despachos, pulsando botones y creando deuda. Pero los experimentos no siempre terminan bien.

Venimos denominando a la recuperación económica teledirigida como artificial y a trompicones desde hace exactamente una década, además ahora la inflación está disparada y el mercado de trabajo, aunque las cifras oficiales de paro muestre mejora, en situación de precariedad creciente.

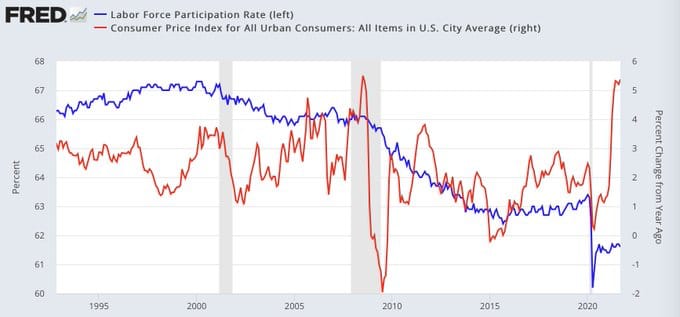

Observen comparativa de evolución de la inflación y la tasa de participación en el mercado laboral USA, la Reserva Federal ha dejado correr la inflación bien por encima de su umbral del 2% y el mercado laboral se encuentra débil, mandato dual?:

La lucha contra cualquier amenaza económica o financiera de los últimos años ha sido librada de igual forma, mediante la fácil respuesta de tratar de enterrar los problemas con dinero, creando deudas e ilusión de prosperidad. Patada adelante.

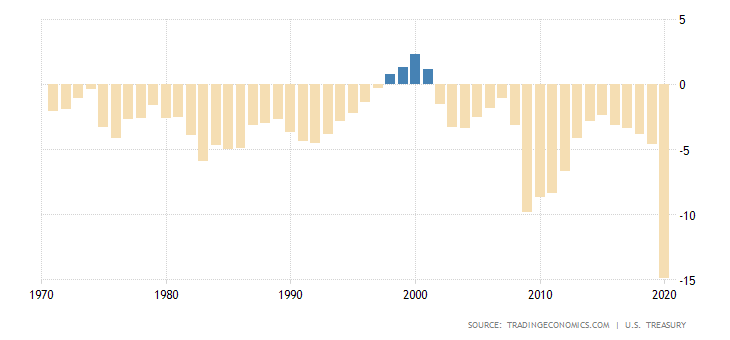

Una de las principales amenazas deviene precisamente del comportamiento de los gobiernos, gastando de forma indisciplinada y sistemática más de lo que ingresa y después financiando esos déficit con dinero creado «ad hoc» por la FED, o sus homólogos según el caso.

BALANZA PRESUPUESTARIA USA.

El modus operandi ha ido siendo gradualmente aceptado por todos los países e introduciendo similares herramientas y políticas de manera que actualmente el problema se ha convertido en global.

Consiste en unos flujos de creación de deuda increíbles y creciendo a ritmos superiores a los del ritmo de creación de crecimiento económico y un stock de deuda sideral, cada vez más difícil ser devuelto. Además, a medida que avanza el tiempo la Ley de Retornos Decrecientes también se va afianzando e incidiendo sobre la deuda y la economía, cada vez es necesario crear más unidades de deuda para conseguir igual unidad de PIB.

- There is no means of avoiding the final collapse of a boom brought about by credit expansion. The alternative is only whether the crisis should come sooner, as the result of a voluntary abandonment of further credit expansion, or later, as a final and total catastrophe of the currency system involved.

– Economist Ludwig von Mises

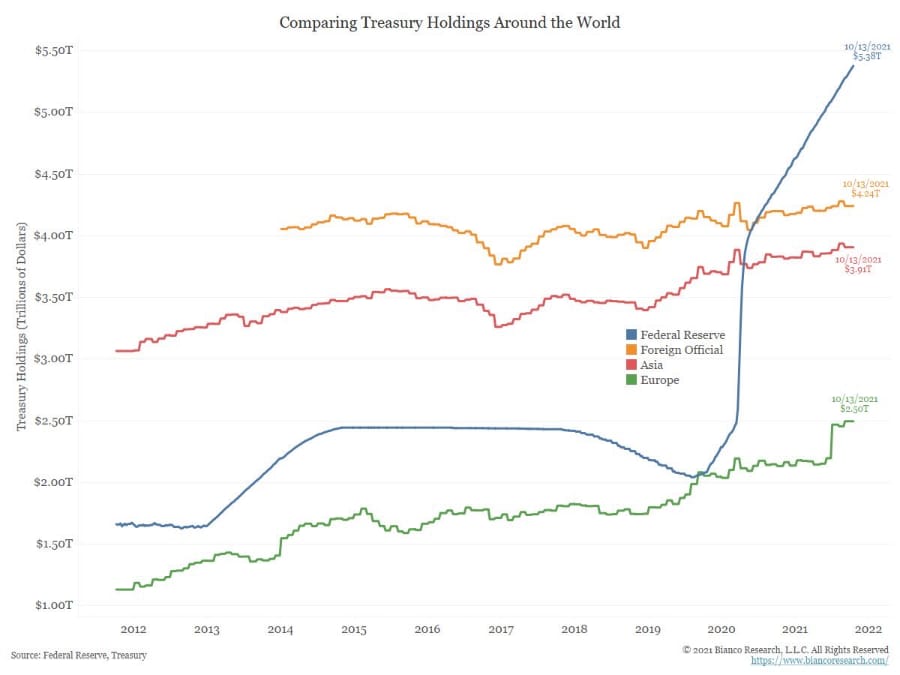

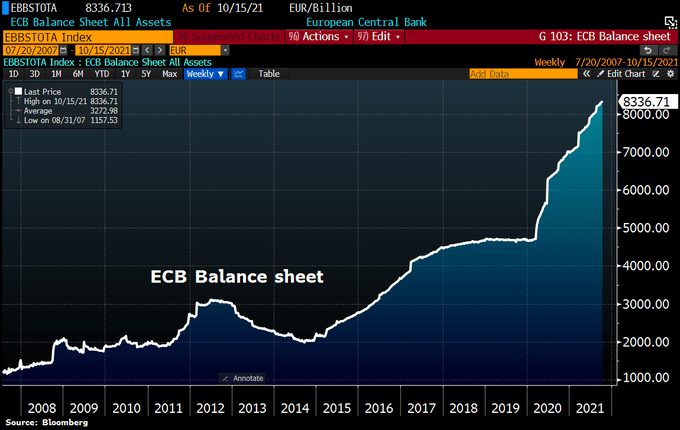

La misión real de la FED, de la mayoría de bancos centrales, desde hace unos años está más centrada en contentar a sus respectivos gobiernos y facilitar su financiación a cualquier precio, es ahí donde la FED si está obteniendo una calificación sobresaliente. El ritmo de acumulación de deuda soberana es impresionante:, también comparado con el de otros bancos centrales:

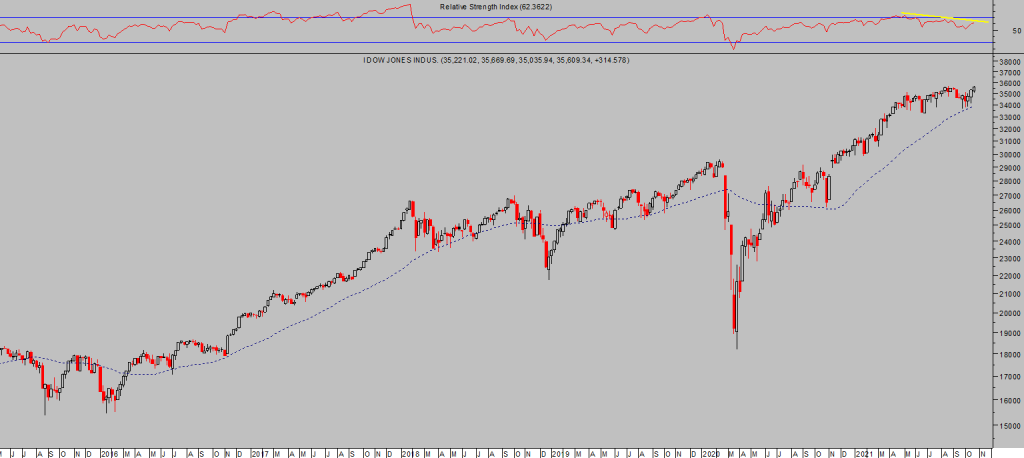

También la FED ha obtenido hasta la fecha un nivel de excelencia notable en su misión de reflacionar los activos hasta el infinito y el día de ayer se registró un nuevo hito con el Dow Jones registrando nuevos máximos históricos.

DOW JONES, semana.

Bolsas en máximos históricos, acompañadas de las criptomonedas también en niveles record, también los precios de la vivienda o la inflación con el dato preferido de la FED – Personal Consumption Expenditures- en máximos desde hace 30 años.

Pero la Reserva Federal defiende aún que necesita mantener los tipos cero durante al menos un año, aunque el consenso de mercado ya no compra ese relato tal como se expone en el post de ayer.

Ahora toca mantener viva la fiesta, su final ahora y especialmente si fuese abrupto disolvería buena parte los esfuerzos de un plumazo, los tipos bajos y liquidez abundante son la clave de la supervivencia del gobierno y su capacidad de financiación. Por eso es necesario negar la inflación, tildarla de transitoria. También necesitan mantener la fiesta bursátil y de deuda para proteger al sistema de fallo en colaterales.

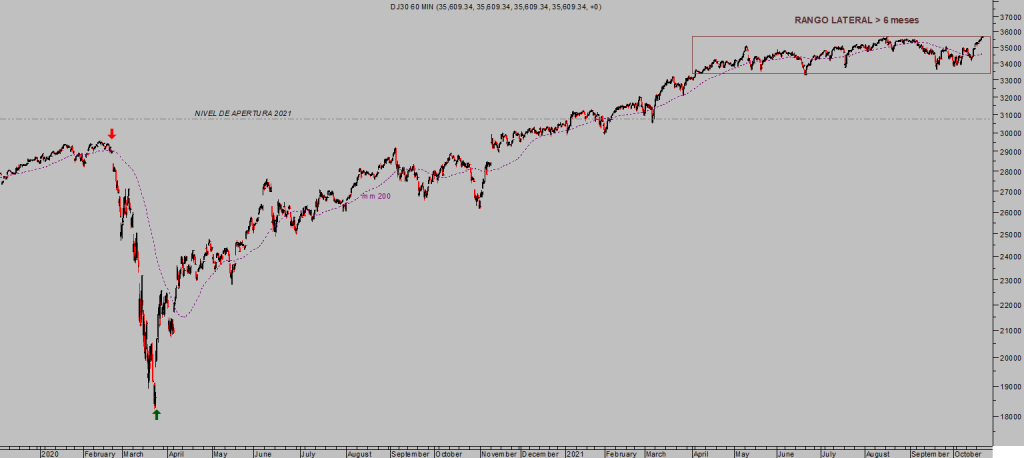

Los máximos históricos de ayer apenas introducen novedades en el despliegue de una pauta lateral del Dow Jones, hasta hoy de 6 meses y medio de duración.

DOW JONES, 60 minutos.

Pero la inflación está dificultando el mantenimiento de la posición ultra expansiva de las políticas monetarias y originando un dilema crítico, la FED no puede dejar de apoyar al gobierno pero tampoco ser vista de brazos cruzados e impasible ante un aumento de precios que está devorando el poder adquisitivo de la población. Recuerden, mandato dual, distribución de la riqueza…

Una encuesta reciente conducida por Deloitte refleja las dificultades económicas de la gente, con el 11.5% afirmando que no planean gastar nada en regalos o servicios para la temporada navideña que viene. En la encuesta del año 2020 eran sólo un 4.9%. ¿Economía inclusiva?

El empobrecimiento de la población es lamentable y cada vez más visible aunque uno de los responsables, la FED, no puede dejar de lado su agenda oculta, en la que priman los intereses de las élites y el Estado frente a los de la mayoría. Falsa prosperidad.

Como cabría esperar, igual que son globales las acciones de los bancos centrales, coordinación monetaria, también lo son los fenómenos económicos que hoy más preocupan, la desigualdad, inflación y el actual enfriamiento económico.

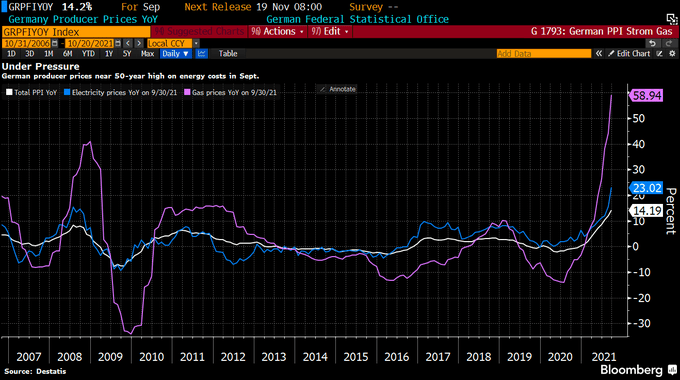

Los precios a la producción en Alemania han subido en septiembre un +14.2% interanual, tras el +12% en agosto, la mayor tasa interanual registrada desde octubre de 1.974. La energía tiene gran impacto, con el precio del gas natural al alza un +58.9% y del precio de la electricidad arriba un +23.02%.

PPI, GAS NATURAL Y ELECTRICIDAD, ALEMANIA.

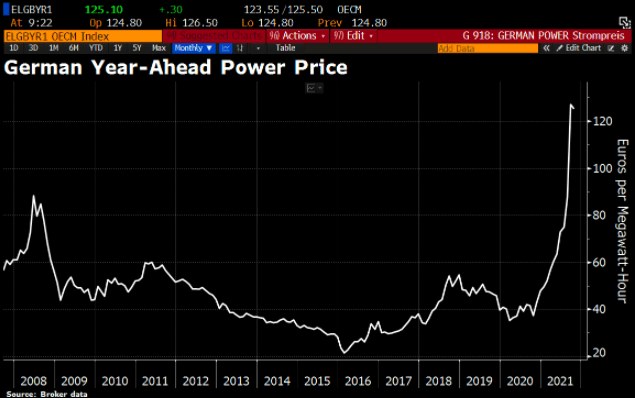

Algunos culpan, con parte de razón, el alza del precio de la energía como precursor de las presiones inflacionistas. El precio de Megawatio/hora se ha disparado también en Alemnia, superando los 120 euros.

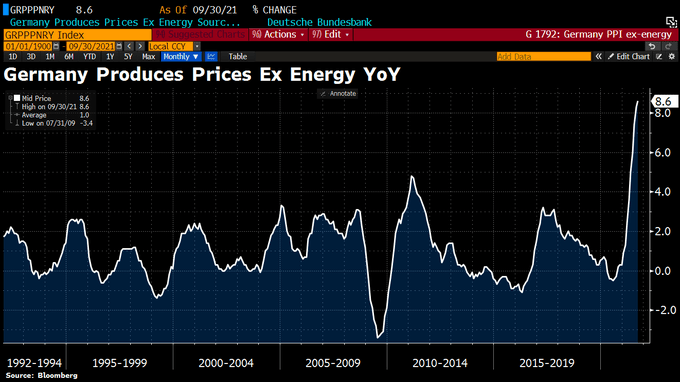

Pero el problema va más allá. excluyendo la partida de energía de la inflación en Alemania todavía se observa una fortaleza histórica en la presión general de precios.

La respuesta del supuesto guardián de la inflación, en este caso el Banco Central Europeo, es increíble pero cierta, mantener los tipos en cero y continuar inventando dinero como si no sucediera nada y a un ritmo cada vez más fuerte.

La diversificación y el control de los riesgos son cada día más importantes. Se amontonan los motivos para intuir que cuando quiera que llegue el final definitivo de la fiesta, la resaca será desagradable.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com