Paradójica situación la que se vive en estos tiempos de opulencia monetaria, excesos financieros y propaganda intensiva, en la que la calidad de vida de la mayoría de la población está en duda, la pobreza aumenta y además existe escasez de bienes, de energía, de demanda laboral, de semiconductores, coches…

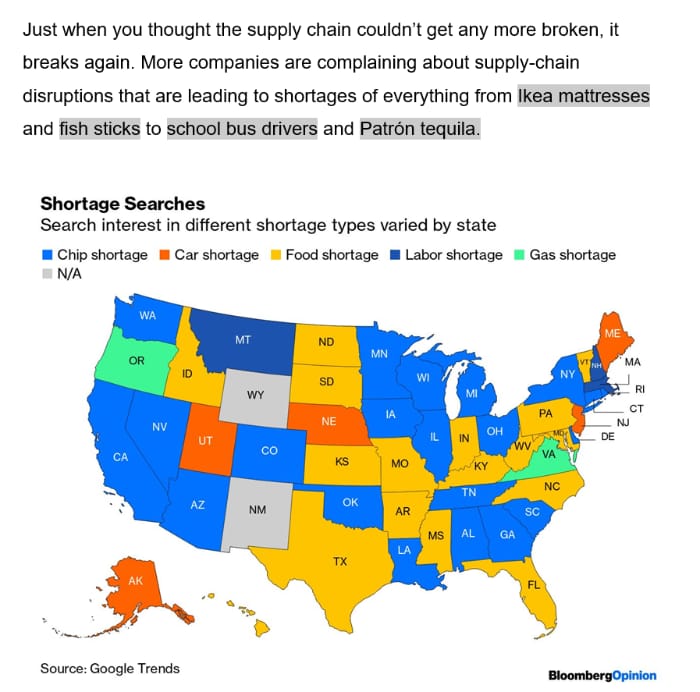

Vean el caso en Estados Unidos:

La escasez es un problema para la sociedad, también para el universo empresarial, además de un contratiempo que impacta sobre los precios, originando presiones inflacionistas y un combinado de difícil manejo para las autoridades.

No es casual que al margen del optimismo irradiado desde Wall Street o las autoridades, optimismo endémico, la gente de a pie está preocupada con el devenir de la economía y de su situación general viendo cómo las posibilidades de prosperar decaen viendo, por ejemplo, como los precios se disparan mientras los salarios suben también pero bien por detrás.

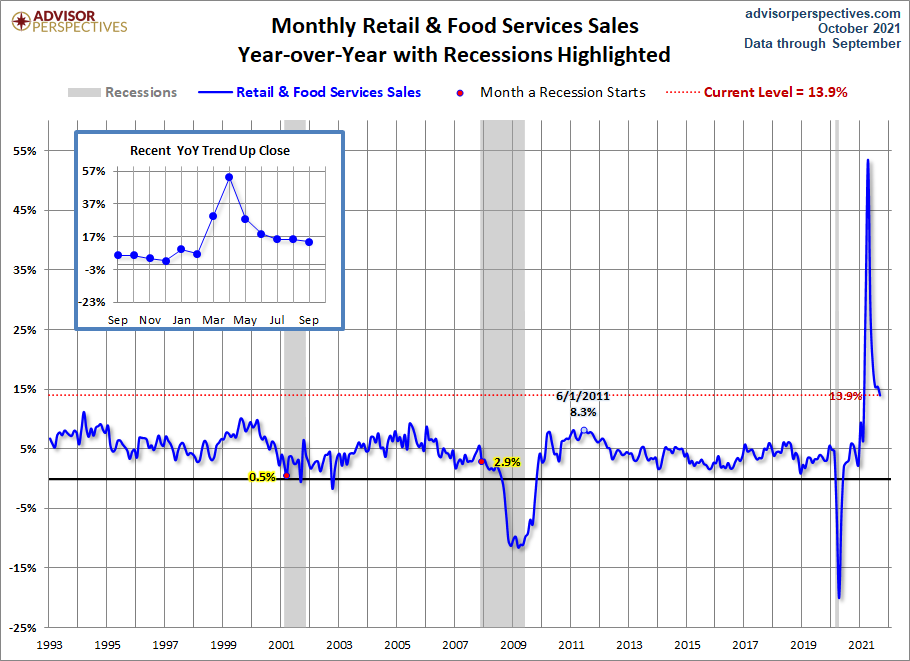

No obstante, la fiesta de estímulos y dinero gratis enviado a las familias durante meses combinado con la reapertura de la actividad económica han incentivado el consumo, tal como muestra el dato de Ventas al Menor publicado el pasado viernes, creció un 0.7% en el mes aunque anticipando el fin de los estímulos su evolución avanza perdiendo fuerza desde los máximos alcanzados el pasado mes de marzo.

La foto fija de las Ventas al Menor es aún fuerte, la tasa interanual por encima del 13% aunque es importante vigilar de cerca la tendencia.

El desglose de las partidas que conforman el Índice de Ventas al Menor se comportó como sigue, vean tasa interanual y entre paréntesis el comportamiento en el último mes:

Productos para deporte +3.7% (-3.3%). Gasolineras +1.8% (+1%). Ropa +1.1% (+0.4%) Comida/Bebida+0.7% (+2.2%) y en restauración +0.3% (+0.2%). E-commerce +0.6% (+5.7%) Vehículos/componentes +0.5% (-3.3%). Electrónica -0.9% (-4.3%). Salud y Cuidados Personales -1.4% (+0.2%).

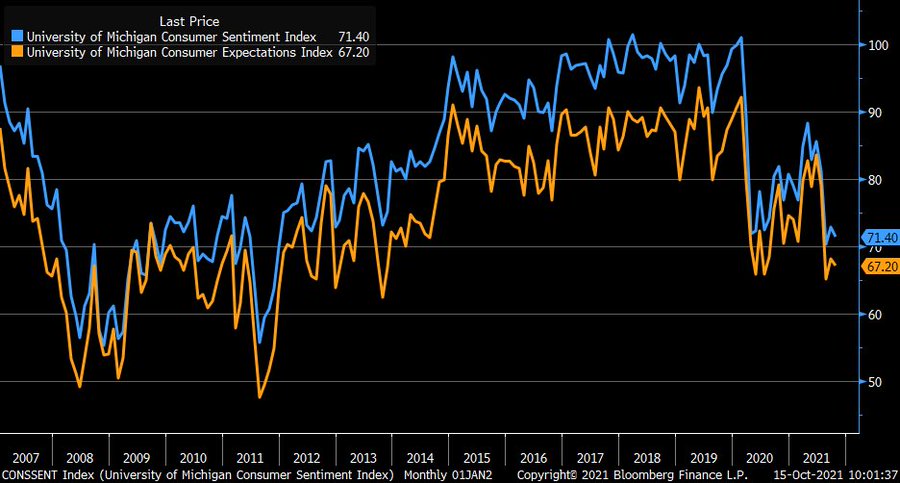

Mientras la foto fija del consumo interno de mantiene en forma las percepciones se deterioran. También el viernes se publicó la última actualización del Índice de Confianza del Consumidor elaborado por la Universidad de Michigan, reflejando inquietud con ligeras caídas respecto al mes anterior, caídas superiores a las que estimaba el consenso.

El índice se encuentra en niveles coincidentes con los peores de la pandemia, tanto el de condiciones actuales como el de expectativas:

CONFIANZA DEL CONSUMIDOR UNIVERSIDAD MICHIGAN

La inflación salarial es uno de los factores con mayor incidencia sobre los índices generales de precios, IPC o PCE. Viene creciendo desde hace meses y, observando la escasez de demanda laboral junto con la competición entre empresarios por captar trabajadores nuevos y retener a la plantilla, vía mejores condiciones laborales y salariales, no se puede afirmar que se trate de un asunto transitorio, más bien al contrario.

Transcurridos 20 meses desde el inicio oficial de la pandemia, más de $4 billones de creación de dinero de la nada por parte de la FED y más de $6 billones de nueva deuda contraída por el Tesoro americano precisamente para comprar crecimiento y enterrar problemas, el mercado laboral USA aún no se ha recuperado y hay más de 4.3 millones de empleos menos que entonces. Esos 4.3 millones de empleos desaparecidos son atribuibles a la caída de la tasa de participación de la fuerza laboral, del 63.3 hasta el 61.6% actual.

La inflación está dejando se ser transitoria también para los artífices de ese relato y propaganda necesaria empleada por los banqueros centrales para justificar sus políticas continuadas de creación masiva de dinero «ex nihilo». Comentamos aquí la semana pasada el ajuste en el relato emitido por el Sr Bostic, presidente de la FED de Atlanta, quien afirmó que no le gusta tanto la palabra transitorio, ahora prefiere denominar la situación de la inflación «episódica».

Transitoria o episódica, espasmódica o persistente, la inflación es un hecho inquietante y extendido por la economía que afecta al sector energía, los alimentos, vivienda, salarios, coches, salud…. y las políticas monetarias son tan inflamables para los precios como la gasolina para el fuego.

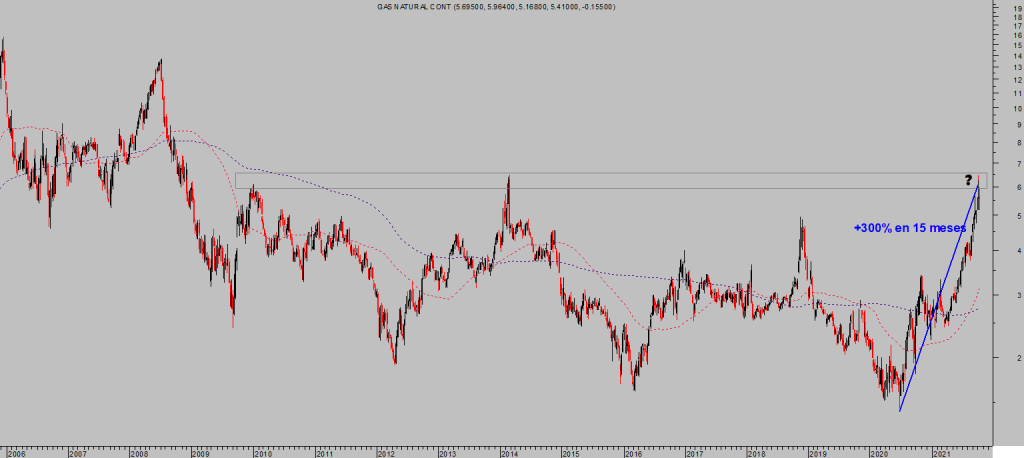

El encarecimiento del precio del crudo está siendo realmente intenso, el barril West Texas ha subido un 70% desde principio de año, más salvaje todavía el aumento del precio del Gas Natural que ha subido un +152% en Estados Unidos y la situación en Europa es mucho peor tal como vimos en post reciente.

GAS NATURAL, USA, semana.

Un inciso a cuenta de la capacidad predictiva y habilidades inversores de los políticos e «insiders» en Estados Unidos.

Después de que 2 miembros de la FED fuesen descubiertos operando con millones de dólares durante el rally promovido desde los despachos de la FED, ambos han sido dimitidos, el vicepresidente Clarida también ha sido notica recientemente por idéntico motivo aunque aún permanece en el cargo, el Sr Powell con una cartera de inversión superior a los 10 millones de dólares o los senadores invirtiendo con gran éxito (tal como refleja informe aquí publicado)…

Ahora no extraña que la Sra Pelosi, Presidente de la Cámara de Representantes de Estados Unidos y destacado miembro del partido demócrata, tuviese la «intuición» de invertir precisamente en Gas Natural hace unos meses a través de la compra de un ETF apalancado nada menos que 3 veces, desvelando gran convicción en su apuesta.

El aumento de precio del gas natural es global. En parte, consecuencia de los problemas de transporte marítimo o de las medidas adoptadas por el gobierno chino, también comentadas en post reciente, de prohibir la actividad de las centrales de carbón, cerrar las industrias manufactureras de acero o aluminio para limpiar el aire de la ciudad de Pekín de cara a los juegos olímpicos de invierno.

Por su parte, el encarecimiento de las materias primas también estaría de alguna manera relacionado con China y aprovisionamiento exagerado en los últimos tiempos, aunque en vista de la ralentización de su economía pueden quedar en stock durante más tiempo del esperado inicialmente.

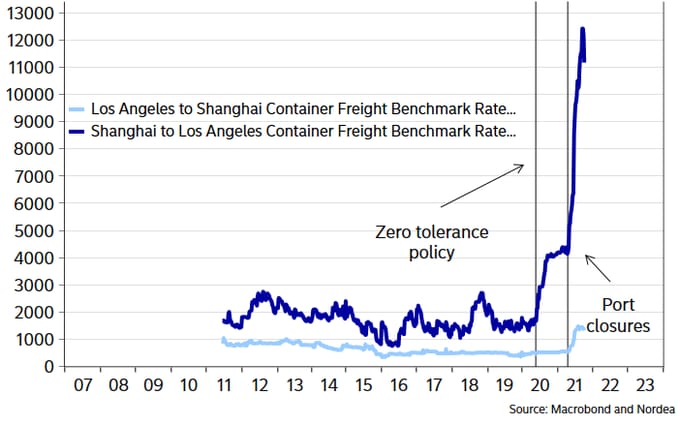

Las subidas de precio del transporte y brutal subida de los costes de las empresas responde al abrupto subidón del precio de los contenedores desde China al extranjero pero no al revés, vean:

Los preparativos de las empresas manufactureras para llegar a la campaña de navidad bien provistos están siendo infructuosos, precios disparados, falta de personal y escasez de insumos persisten de manera tenaz, ¿episódica?.

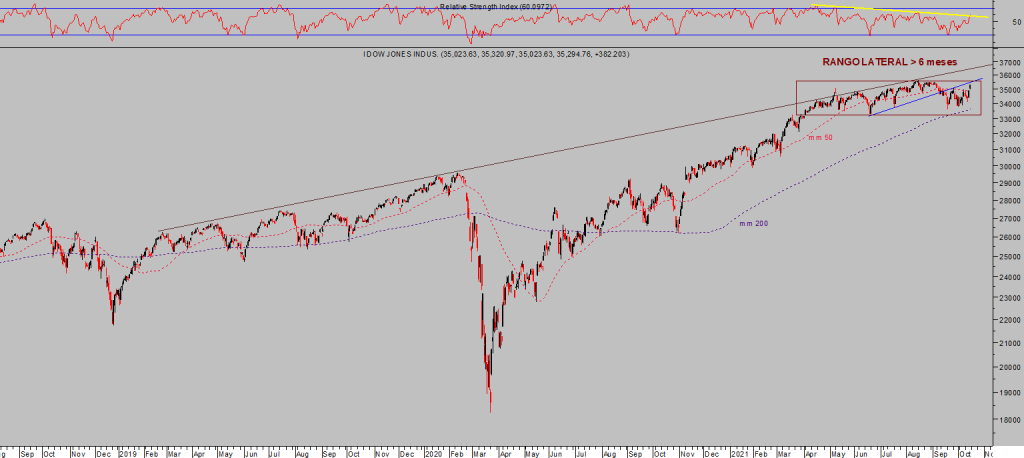

De manera menos circunstancial las bolsas siguen aferradas a sus zonas de máximos alcanzados durante este 2021 y con gran resistencia (episódica política de reflación de activos?) a corregir en precio y en su defecto, la corrección se está produciendo más en términos de tiempo, hasta el momento!.

DOW JONES, diario.

S&P500, 60 minutos.

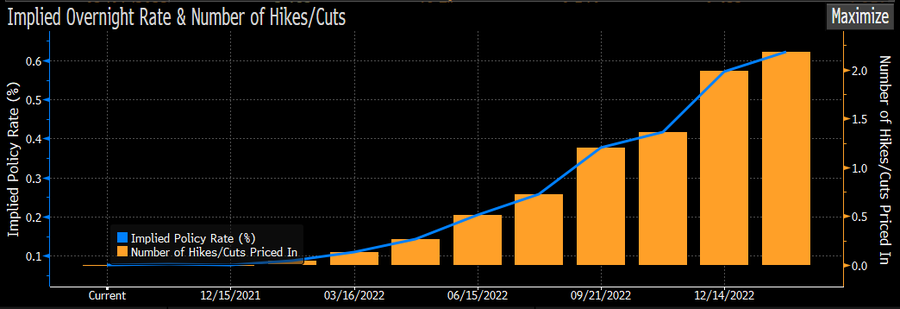

Los síntomas episódicos y espasmos inflacionistas están comenzando a ser tomados muy en serio por los expertos, después de meses en la línea de defender la transitoriedad divulgada por la FED, desde hace semanas vienen reduciendo exposición al riesgo tanto en renta fija como variable.

El dinero está migrando lentamente hacia activos con menor riesgo ante un escenario de inflación elevada y de endurecimiento de la política monetaria.

Siempre existen activos favorables ante cualquier escenario; el mercado de deuda, bolsa, metales, materias primas, criptos, inmobiliario… el universo de inversión es muy amplio pero seleccionar el más adecuado para cada entorno no es tarea fácil.

En dos semanas se reúne el FOMC y, finalmente, la posibilidad de anunciar el inicio de reducción de creación de dinero es realmente alta. También lo fue en agosto con la cita de Jackson Hole como excusa perfecta para el comunicado, después en la reunión del FOMC de septiembre era casi un hecho. Ahora que la inflación no deja respiro y que la FED ha comenzado a acomodar su discurso, su lema, la probabilidad de comenzar el taper es mayor.

La persistencia de la inflación y las fuertes presiones inducen a los expertos a esperar, además de reducción de estímulos, también acción en tipos de interés con al menos dos alzas en 2022. ¿Cuestión descontada en precios?. Veremos!

EXPECTATIVAS TIPOS DE INTERÉS USA.

Mantenemos interesantes estrategias para navegar por estas aguas financieras procelosas, con un perfil rentabilidad-riesgo muy atractivo y oportunista, riesgo bajo y limitado frente a gran potencial de rentabilidad.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com