Avanzado 2021, y con rentabilidades superiores al 10% en buena parte de los mercados de renta variable desarrollados, la duda es si recoger beneficios, si proteger las carteras o no. La decisión dependerá de los riesgos a la vista y de las expectativas de retornos. Repasemos unos y otras.

En el catálogo de inquietudes de este año ha irrumpido China. Así lo hemos visto en agosto y septiembre, meses de elevada volatilidad en este mercado. Primero por el giro desde China hacia una mayor regulación, particularmente de las tecnológicas. Luego por los problemas financieros de Evergrande, la mayor inmobiliaria china, que vinieron a demostrar que el riesgo promotor en China existe y a suscitar temores de evento tipo Lehman. Centrándonos en lo segundo, más reciente, son varios argumentos en contra de que lo ocurrido con Evergrande sea un evento sistémico: la atomización del sector, los esfuerzos de las autoridades chinas en el pasado de rebajar el apalancamiento del mismo, la exposición internacional financiera menor y un riesgo en los bancos domésticos manejable (la deuda de Evergrande representa el 0,1% de los préstamos totales del sistema bancario chino). Se explica así el impacto limitado negativo fuera de algunos activos chinos. Eso sí, el “golpe” se está dejando notar en el mercado de deuda corporativa asiática, con fuertes correcciones en algunos de los fondos más emblemáticos y firmas importantes afectadas. Gran parte de esta tensión coincide con una concentración de amortizaciones de deuda en la parte final de este año, por lo que ante un calendario más benigno en 2022 las tensiones actuales podrían acompañarnos un par de meses más para luego relajarse. El escenario base sigue pasado por el no rescate de Evergrande, pero sí el intento de evitar una quiebra desordenada. China en desaceleración cíclica y reorientación estratégica, nos hace inclinarnos de corto plazo por otras alternativas más interesantes en Asia, como la India, con creciente alcance global y progresivamente menos condicionadas por el gigante regional.

Otra preocupación para todos los bolsillos y también para los mercados es la energía. Crudo con más de un 50% de revalorización en 2021 o gas en máximos de varios años, forman parte de la realidad de este año. Son muchas las razones que lo explican: los estrangulamientos de la cadena de producción; la restricción “artificial” de la OPEP, con margen para aumentar su oferta (con un 8% de capacidad libre); en menor medida, el levantamiento de restricciones de viaje que está llevando a una mayor demanda de combustible aéreo… Esperamos que el problema sea temporal y solucionable vía normalización de la demanda y mejora de la oferta. Subimos el rango objetivo para el crudo de 55-65 dólares/ barril a 60-70 dólares/barril, pero no adelantamos para 2022 que la energía tenga unas implicaciones inflacionistas como las vividas este año. Dicho lo cual, otros factores que acompañan a la subida de la inflación (escasez de semiconductores, problemas de fletes,… ) pueden acompañarnos en el tiempo más de lo previsto y esta mayor “temporalidad” habrá que incorporarla a la ecuación.

Y con todo lo anterior, llegamos a una de las incertidumbres más nombradas. Después de un año largo de “velas desplegadas” en lo monetario, con tipos en mínimos y fuertes compras de los bancos centrales, parecen soplar aires nuevos. Bancos centrales que se empiezan a plantear los primeros y próximos pasos para una transición hacia menos estímulo. Así lo está haciendo la FED, que ya en noviembre podría anunciar el inicio del recorte del ritmo de compras (tapering.) Lo positivo es que no sería sorpresa, ya que el Presidente de la Reserva Federal, Powell, ha venido a “telegrafiar” el escenario base: probable acuerdo sobre el tapering en noviembre y conclusión esperada del programa a mediados de 2022. La FED no está sola, pero sí es la más importante entre los que tienen pendiente mover ficha. Otros ya lo han hecho (emergentes, especialmente, Banco de Noruega, con subidas de tipos) y más parecen estar también próximos (Banco de Inglaterra). Y mientras, en el “furgón de cola”, el BCE y el Banco Central de Japón, aunque ni uno ni otro son inmunes a lo que ocurra a nivel global (crecimiento, inflación). Así estamos viendo cómo las expectativas de subida de tipos de interés en Europa se están adelantando pese al lenguaje en sentido contrario desde el BCE.

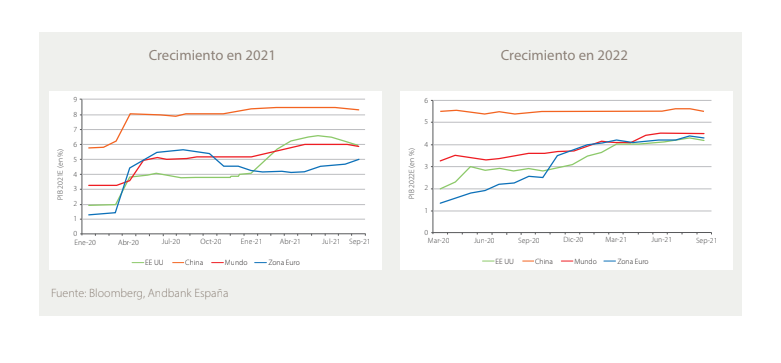

Riesgos, sí, pero ninguno aparentemente llamado a hacer descarrilar a los mercados. Y, con todo ello entramos en la valoración de la renta variable. Y lo hacemos con una premisa básica: esperamos que la rentabilidad de los bonos siga evolucionando al alz , si bien de forma moderada y hacia unos niveles aún poco comprometidos (1,8% para el bono a 10 años americano; 0% para el 10 años alemán). Dicho esto, pasamos a la variable de los beneficios. Los que han sido fuente de sorpresa en los dos últimos trimestres se enfrentan ahora al siguiente, y clave, examen parcial: los resultados del tercer trimestre. Mirando a futuro, con una estabilización del crecimiento en 2021 y una esperada moderación en 2022 un “escalón” por debajo (un 4,5% a nivel mundial frente al 6% de este año), los beneficios parecen llamados a ser menos apoyo de lo que han sido para los mercados. En este sentido la variable fundamental a vigilar serán los márgenes, artífices de una parte sustancial de la subida de los beneficios, pero ya superando claramente los niveles pre-pandemia. Atentos así a los mensajes sobre la presión en márgenes como consecuencia de las subidas de materias primas o las presiones salariales. Dirección del momentum de beneficios con importancia para los retornos esperados. Junto a esto, el sentimiento y el posicionamiento del mercado, y en este sentido el mensaje es tranquilizador: no vemos señales de complacencia que pudieran justificar recortes más allá de temporales o moderados. Si a lo anterior le sumamos la liquidez, que sigue siendo importante apoyo, el resultado es algo más de prudencia pero limitada, de momento, a algunos activos de riesgo tales como los que han superado nuestro objetivo como la renta variable japonesa donde recortamos exposición.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.