El testimonio del Sr Powell en el simposio de política monetaria celebrado en Jackson Hole el pasado viernes, resultó alineado con las expectativas y con la política de comunicación de la Reserva Federal orientada a preparar al mercado ante la llegada del «taper», o reducción de compras de deuda, de manera gradual y comedida.

El mensaje del Sr Powell fue interpretado en clave «dovish» o acomodaticio y muy bien recibido por los inversores, en síntesis, sugirió que si la economía evolucionaba de acuerdo con las expectativas, entonces sería conveniente comenzar a reducir la compra de deuda este año.

De nuevo todo sigue en el aire, asignar la conveniencia de actuar a un evento condicional, al hipotético repunte de la economía y al famoso «substantial further progress», es una fórmula adecuada para eludir responsabilidades y evitar reacciones inesperadas de los inversores.

La ambigüedad calculada de la estrategia de comunicación o «FedSpeak» ofrece flexibilidad, la posibilidad de eludir concretar fechas determinadas ni el «modus operandi» o ritmos previstos para reducir las compras de deuda y, en general, para normalizar las condiciones monetarias.

- «if the economy evolved broadly as anticipated, it could be appropriate to start reducing the pace of asset purchases this year.”

- “the timing and pace of the coming reduction in asset purchases will not be intended to carry a direct signal regarding the timing of interest rate liftoff, for which we have articulated a different and substantially more stringent test.”

La inflación ha superado con creces el progreso sustancial estimado pero el empleo aún no y además la actividad económica está perdiendo inercia.

- “we have much ground to cover to reach maximum employment, and time will tell whether we have reached 2 percent inflation on a sustainable basis.”

En estas condiciones y con la necesidad de los gobiernos de mantener los tipos deprimidos, la FED mantendrá los tipos en zona cero por tiempo prolongado y quiere desligar el inicio de reducción de QE de eventuales subidas de tipos.

Incluso a pesar de observar presiones inflacionistas más intensas y duraderas de lo estimado y de haber sido reafirmadas un rato antes del testimonio del Powell el viernes, cuando se hizo público el dato de evolución del PCE, Personal Consumption Expenditures, o testigo de inflación seguido por la FED, subiendo de nuevo en julio +0.4% elevando la tasa interanual hasta el 4.2%, una décima por encima de les proyecciones del consenso y un 110% por encima del umbral del 2% manejado por la FED durante décadas.

PERSONAL CONSUMPTION EXPENDITURES INTERANUAL USA.

La inflación persiste fuerte y más persistente de lo anticipado por la FED y, sin embargo, el Sr Powell apenas se refirió ni explicó los motivos reales, el impacto en el consumo, la economía o en las clases más desfavorecidas.

Al margen de lo anterior, los inversores de nuevo interpretaron el mensaje de la FED en clave favorable para sus intereses,»dovish», y se lanzaron a comprar después de escuchar al Sr.Powell, las bolsas cerraron la jornada del viernes con alzas, el Dow Jones del +0.69%, el SP500 un +0.88% y el Nasdaq fue el índice más beneficiado con alzas del 1.23%.

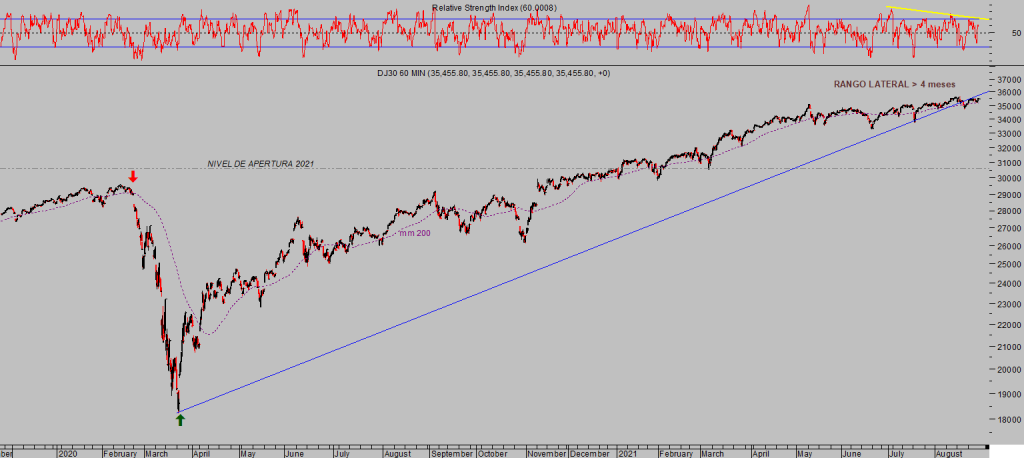

DOW JONES, 60 minutos.

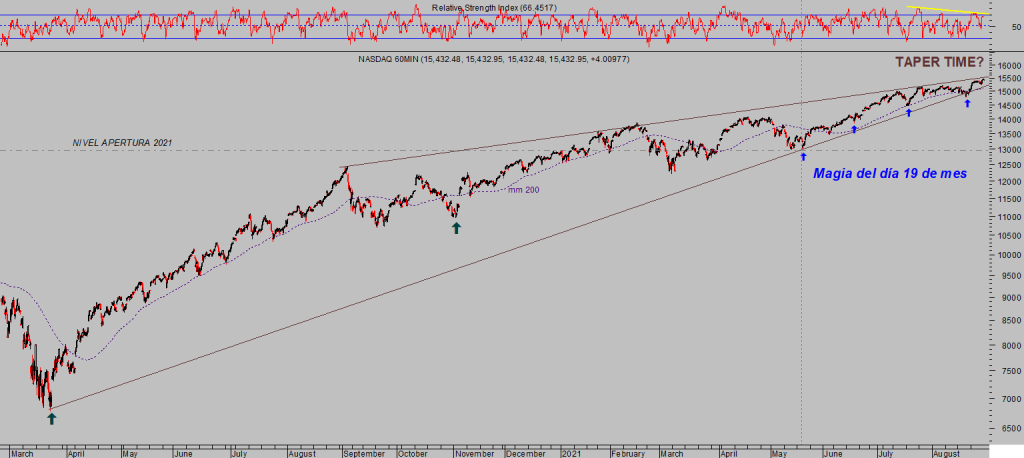

NASDAQ-100, 60 minutos.

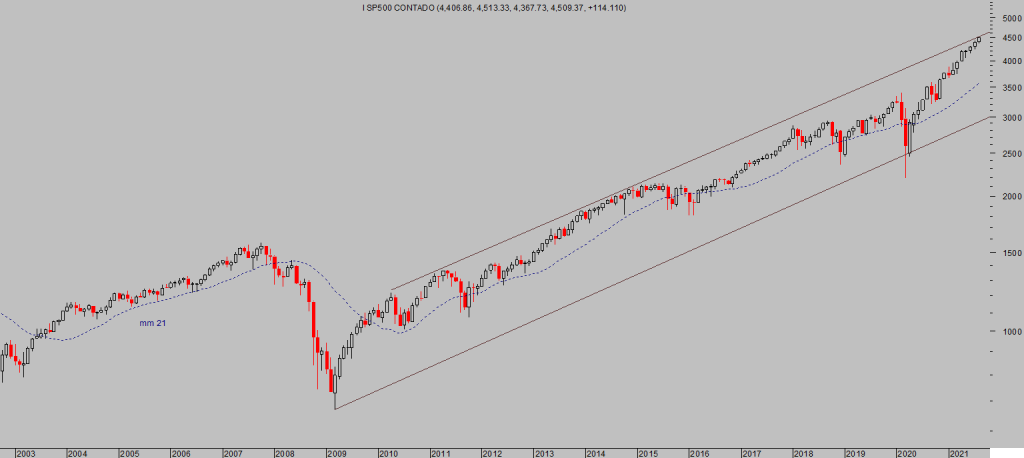

Mañana es día 31 y último del mes de agosto, lo más probable es que el mercado se mantenga en calma en atención al sesgo típico de la pauta de fin de mes, en caso de que el SP500 cierre por encima de los 4.395 puntos, será el octavo mes de alzas consecutivas para el índice.

S&P500, mensual

La inflación incide muy negativamente sobre el poder adquisitivo y sobe el consumo, por tanto afecta a la confianza y el dato revisado de Sentimiento del Consumidor de la Universidad de Michigan en mínimos por debajo de lo peores momentos de la pandemia el pasado año así lo refleja.

SENTIMIENTO CONSUMIDOR UNIV. MICHIGAN.

La ambigüedad calculada del relato de la FED es muy conveniente y además de flexibilizar las posibilidades de actuación y discurso de las autoridades también es necesaria para evitar escenificar sus errores predictivos, cada vez más numerosos.

Brotes verdes?

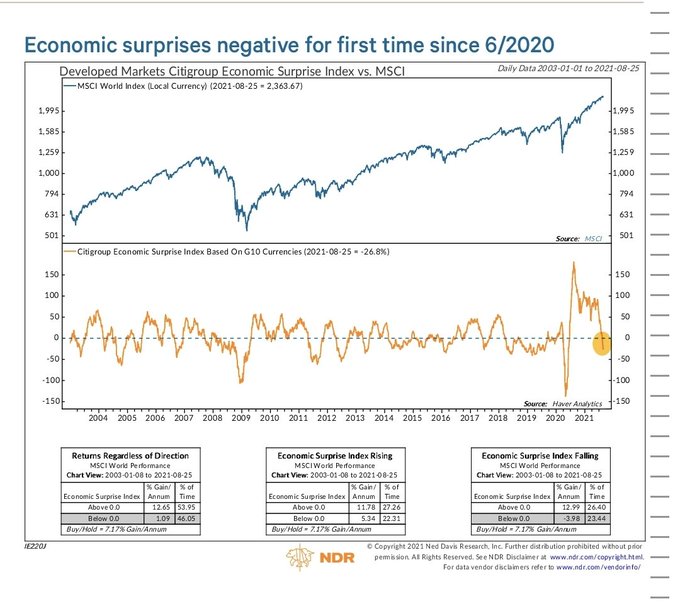

La pérdida de momentum de la economía es una realidad, la retirada de estímulos impactará negativamente sobre el consumo y debilitará el dinamismo de la economía en próximos meses y la inercias económicas globales tampoco ayudan, de acuerdo con las lecturas del índice de sorpresas económicas global de Citi.

El potente crecimiento económico de la primera mitad del año podría haber sido aprovechado para iniciar un taper moderado, no se hizo. Ahora con sorpresas mayoritariamente negativas, la actividad decayendo y las expectativas cada vez menos optimistas será más complicado reducir QE.

Sin embargo, mantener compras por $120.000 millones cada mes además de aportar un impacto positivo cada vez menor, intensifica los desequilibrios y excesos de mercado, la desigualdad de la riqueza, inclusividad y sostenibilidad de la recuperación y, peor, estimula las presiones inflacionistas.

El escenario de estanflación para el futuro de la economía USA va ganando puntos y adeptos, el post de mañana dedicará un apartado con claves y detalles que ayudarán a alumbrar posibilidades sobre el asunto y eventuales consecuencias en los mercados de deuda y de renta variable.

La posibilidad de asistir a un desafortunado evento de error en política monetaria es un escenario real, provocaría reacciones monetarias más rápidas e intensas de lo esperado de consecuencias adversas para los mercados. Volatilidad.

Este viernes el Labor Department publicará el informe de empleo de agosto, los expertos de Wall Street esperan una caída de la tasa de paro de dos décimas, hasta el 5.2%, y la creación de cerca de 750.000 nuevos puestos de trabajo.

Algunos miembros de la FED apuntaron antes de conocer los datos de empleo de julio que crear empleo a este ritmo durante dos meses sería muy positivo y motivo para iniciar el taper muy pronto.

Por contra, la variante Delta del Covid está ralentizando la actividad, particularmente en el sector servicios tal como refleja el índice PMI comentado aquí la semana pasada, y la Reserva Federal tomará más precauciones antes de actuar.

En tanto toma precauciones, la inflación corriendo al alza y situada en el 5.4% está arruinando a los consumidores pero también a los ahorradores, la rentabilidad real de la inversión prudente es negativa (la rentabilidad nominal del Bono soberano USA a 10 años es del 1.3% asegurando una rentabilidad real negativa del 4% a los «inversores»), pero incluso la rentabilidad real de deuda basura es también negativa.

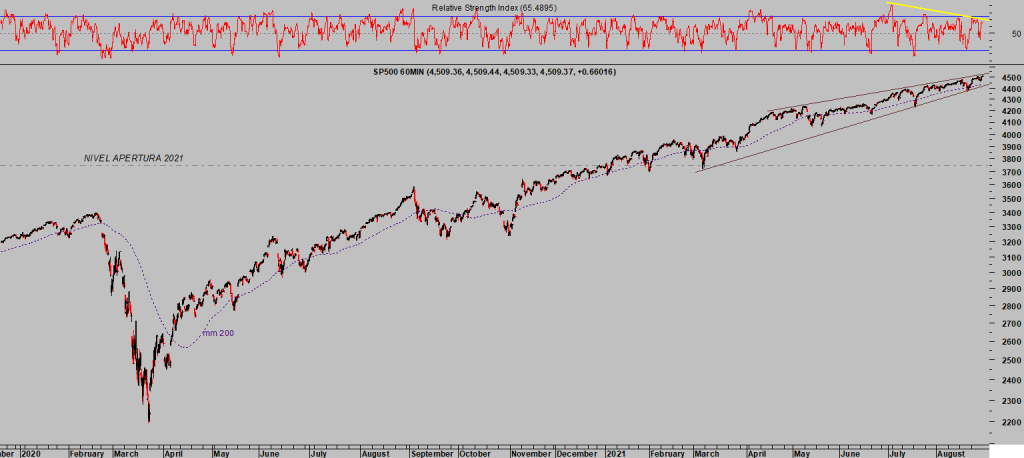

S&P500, 60 minutos.

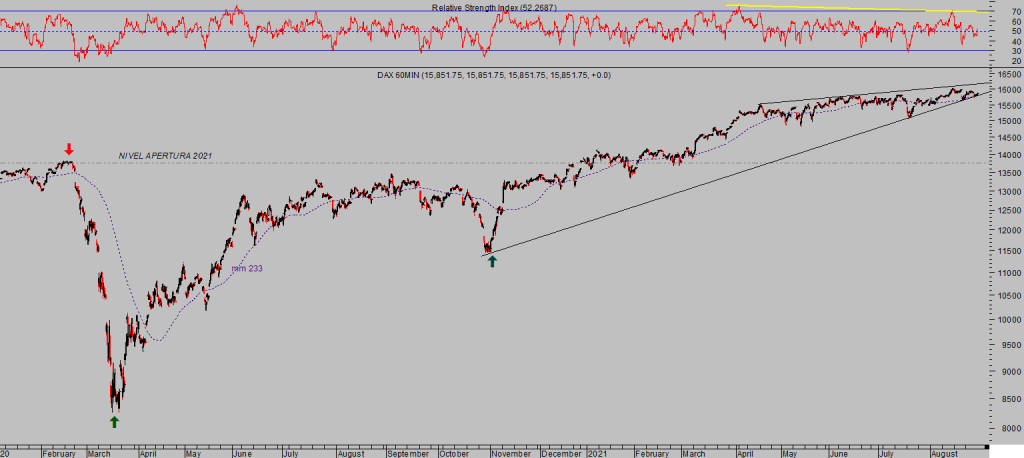

DAX-30, 60 minutos.

Existe un gran cúmulo de situaciones anómalas en economía y en el mundo de las inversiones, de distorsiones históricas que no pueden mantenerse indefinidamente.

Miedo?

PLATA, mes

La cuestión es cómo se procederá a corregir tanto exceso de forma ordenada y sin generar caos en los mercados.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com