Los datos macro USA continúan en modo errático y la actividad económica reduciendo el dinamismo de meses atrás, el Índice de Sorpresas Económicas elaborado por Citi se ha adentrado en terreno negativo.

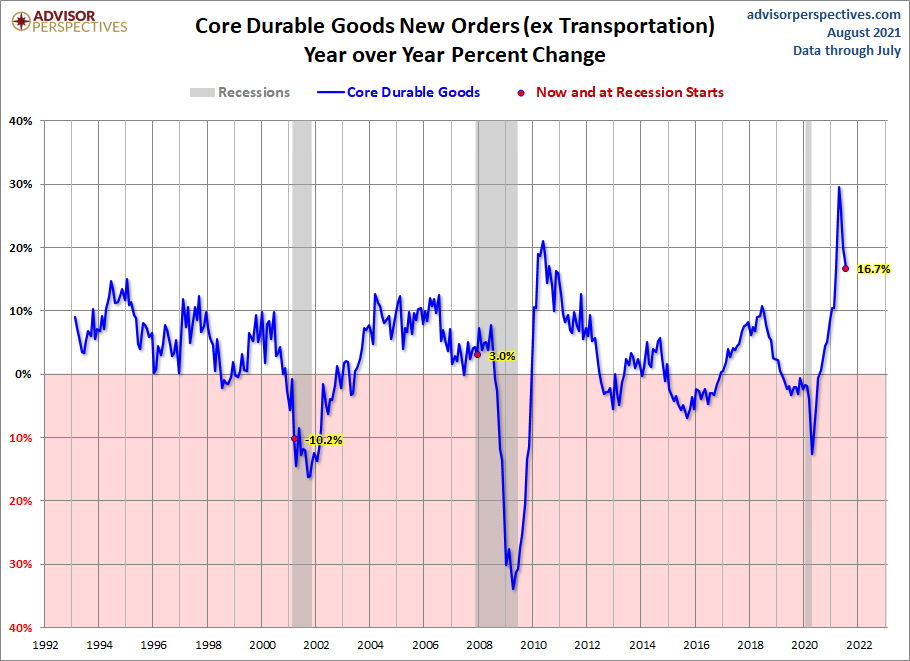

Ayer se publicaron datos de Pedidos de Bienes Duraderos y resultaron algo mejor de lo esperado aunque volvieron a defraudar al resultar negativos, una leve caída del -0.1%, con la salvedad de que excluyendo la partida de transportes (hubo una importante caída de pedidos de aeronaves) los pedidos experimentaron un comportamiento positivo del +0.7% en el mes de julio.

La tasa interanual continúa fuerte aunque cayendo en vertical desde los máximos de principios de año.

PEDIDOS BIENES DURADEROS (EX TRANSPORTES), USA

Cualquier síntoma de debilidad o dato por debajo de expectativas es justificado por la FED como puntual y provocado por, a saber, cuellos de botella en las cadenas de distribución, efecto estadístico, precaución de la población que motiva menor gasto por la mayor propensión al ahorro, la pandemia y propagación de la variante Delta, etc…

En realidad el comportamiento de la demanda, íntimamente asociado al sentimiento del consumidor, se ha deteriorado debido a factores como el inminente aterrizaje del helicóptero monetario o final de los cheques enviados semanalmente a las familias y de otros programas de estímulo, por las presiones inflacionistas, su incidencia en la cesta de la compra y sobre el coste general de la vida, por el prohibitivo nivel alcanzado por el precio de la vivienda o la por caída del ahorro sufrida por la mitad de la población menos favorecida.

Durante el día de hoy se hará pública la agenda de conferencias que tendrán lugar mañana viernes en el simposio de política monetaria de Jackson Hole, un evento en formato virtual del que no se esperan grandes novedades.

Ni siquiera novedades en la intervención del presidente de la FED, Sr Jerome Powell, quién tiene previsto comparecer hacia las 16:00 hora española. La estrategia y políticas de la FED no muestran visos de detenerse aunque siendo conscientes de los excesos y efectos adversos de tomar demasiada medicina, con también conscientes de que necesitan moderación.

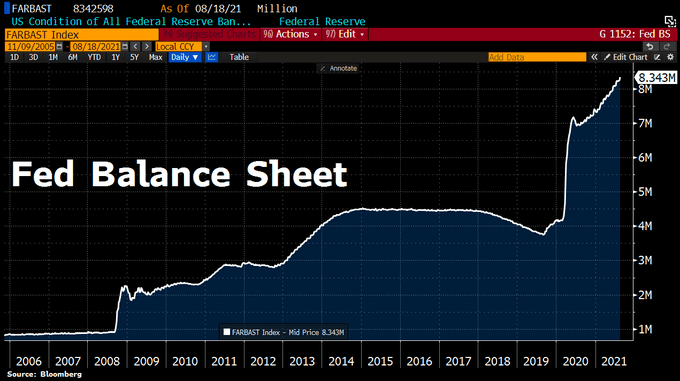

El balance de la FED va a continuar creciendo.

Mientras, mediante la política de comunicación preparan al mercado para el inevitable inicio de reducción de la creación de dinero fake, no de la reducción del balance que continuará aumentando a ritmos superiores a los $100.000 millones al mes al menos durante los próximos 4 ó 5 meses.

La estrategia está orientada a justificar ante el mercado una política insostenible de largo plazo, a evitar volatilidad y a apuntalar las cotizaciones «ad nauseum». Cada vez que el mercado presenta intenciones correctivas y se deja un ligero porcentaje, de repente, surge una mano negra y reparadora que solventa las presiones vendedoras y proyecta las cotizaciones de nuevo a máximos.

Lo llaman «Buy the dip» -BTD-, provocado por otro tipo de sopa de letras o acrónimos (igual de científicos) como TINA (there is no alternative), FOMO (fear of missing out) o YOLO (you only live once)…

Los índices corrigieron niveles la semana pasada, en un ambiente marcado por las palabras de distintos miembros (sin voto como Bullar, Kaplan o Rosengren) del FOMC defendiendo la necesidad de iniciar el taper pronto.

La corrección fue tímida pero suficiente para amenazar con perforar niveles técnicos relevantes señalados por directrices y por medias móviles de 50 sesiones.

NASDAQ-100, diario

Justo al alcanzar esas zonas pero antes de atacar seriamente y poner en peligro las zonas técnicas de control, sin motivo aparente las bolsas recuperaron la inercia alcista y respingaron al alza decididamente.

Las últimas 5 sesiones han sido todas al alza, alejando a los índices del peligro gracias a las palabras del Sr Kaplan, esta vez desdiciéndose al sugerir ahora que quizá sea más prudente esperar analizando el impacto final de la variante Delta sobre la economía antes de pensar en acometer el comunicado «taper».

No sólo eso, la Reserva Federal creó la friolera de $85.000 millones sólo en la semana.

La táctica de emitir opiniones orientadas a reducir el balance sólo de parte de miembros sin voto, confiere gran poder a la institución para decir lo necesario y al mismo tiempo, en realidad, desdecirse y continuar aumentando su balance cada mes.

Mientras que las declaraciones acerca del taper no sean pronunciadas por los máximos responsables monetarios, léase señores Powell, Clarida y Williams, el juego (de trileros) y el crecimiento del balance hacia el objetivo de los $10 billones (defendido aquí desde hace 15 meses) continuarán.

DOW JONES, diario

La Reserva Federal adelantó que la conferencia de su presidente, Jerome Powell, en Jackson Hole sería mañana hacia las 16:00 hora española, una hora y media después de la publicación del testigo de inflación seguido por la FED, Personal Consumption Expenditures, para el que los expertos proyectan una subida del 0.4% en el mes de julio.

El último registro del PCE, de junio, se sitúa en el 4%, justo el doble del umbral que la FED ha utilizado durante décadas para monitorizar la evolución de la inflación. Ni aún así es capaz de atreverse con el comunicado de inicio del taper.

¿Está la FED más preocupada por el crecimiento económico, por ayudar al Tesoro y monetizar la deuda o por la inflación y por la desigualdad?.

Si la FED deja de crear dinero, el crecimiento de la economía-sólo-dependiente de estímulos tendrá dificultades para mantenerse. Si deja de comprar deuda entonces los tipos de interés subirán poniendo en serios aprietos la capacidad del gobierno para atender sus compromisos y la indisciplinada política instalada de déficit presupuestarios crónicos. Permitir brotes inflacionistas supone erosionar el valor de la deuda y conviene. Crear desigualdad es un efecto perverso, colateral, cuya realidad es negada por la FED.

En este contexto, el futuro más inmediato de los mercados está directamente vinculado a la evolución económica y a las decisiones de la FED. Si la economía mejora las autoridades monetarias considerarán seguro reducir/retirar estímulos, en la idea de que expectativas económicas boyantes por sí solas presionarían los tipos a la baja (?¿). Una evolución económica indeseada, menguante, impedirá a la FED retirarse de la escena.

En cualquier escenario el impacto de medio y largo plazo sobre los mercados será adverso, si la FED compra menos deuda, el volumen y acceso al crédito se restringirán debilitando la actividad económica. Si la fiesta de liquidez continúa, continuarán las distorsiones, los excesos, la sobrevaloración de los activos, etc… y la historia demuestra que las burbujas nunca son sostenibles.

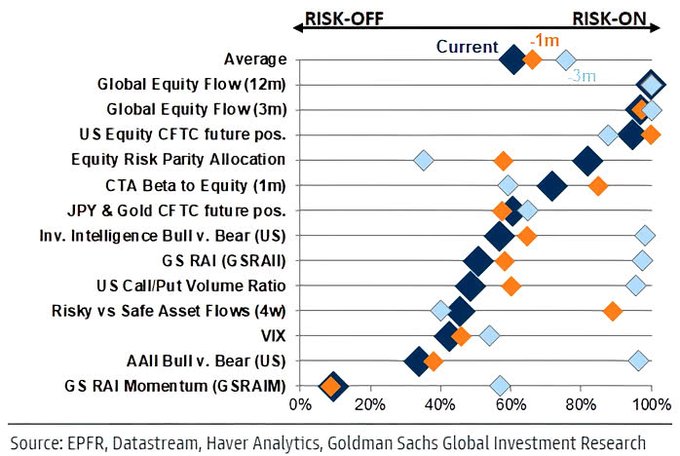

Sin embargo, «carpe diem» en las bolsas, de momento los inversores sólo atienden a la foto fija, a la tendencia del momento o al relato ultra expansivo de la FED, se mantienen en modo optimista según atestiguan la mayoría de los testigos de riesgo emitiendo lecturas claras de «Risk On».

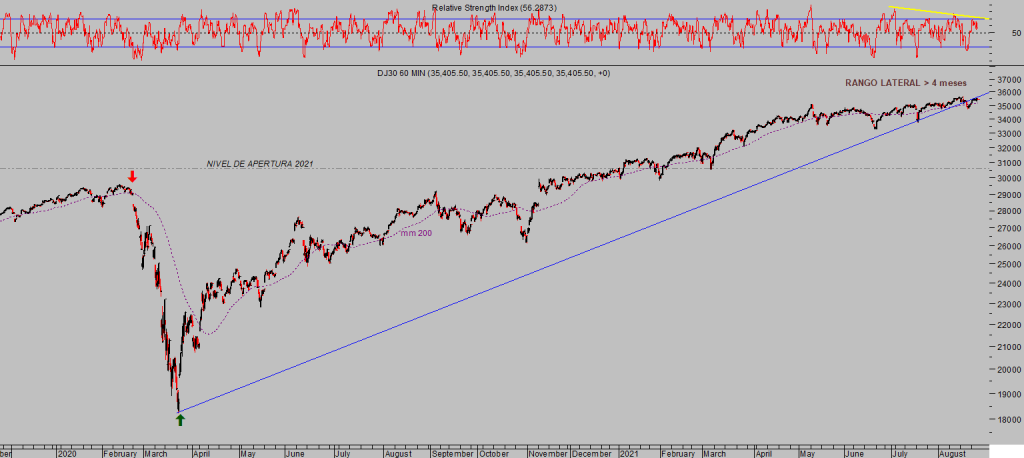

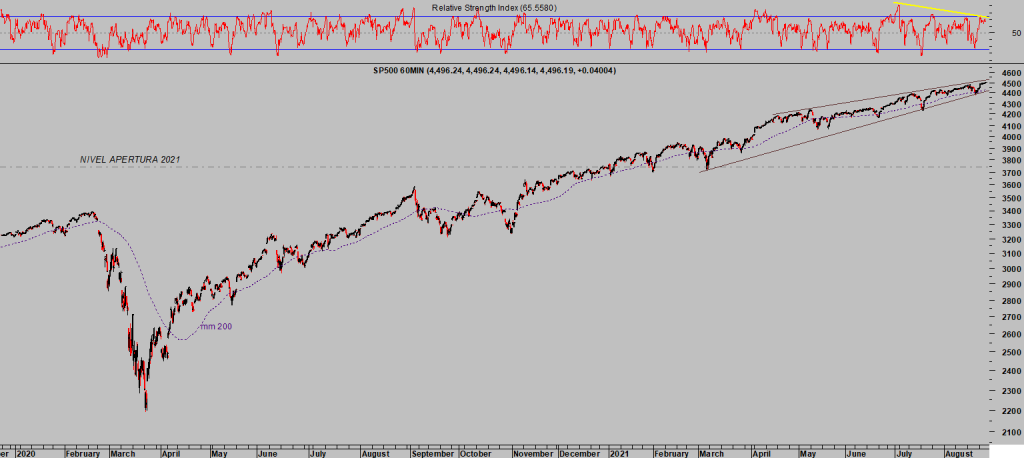

La situación técnica de los índices permanece alertando riesgos, a pesar de la estabilidad que facilita la mano negra cada vez que se produce cualquier intento de corregir. La compresión de los precios prolongada, imposibilidad para continuar las subidas con alegría pero también dificultades para caer, combinada con divergencias acumuladas durante meses y presentes en cada horizonte temporal, suelen ser ingredientes que coinciden previamente a eventual debilidad de las cotizaciones.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

En este contexto, el consenso de expertos no espera que la FED vaya a defraudar a los mercados anticipando señales de inicio del taper en el Simposio de mañana aunque cualquier escenario es posible.

Conviene vigilar estrechamente la exposición al riesgo y contemplar la posibilidad de aprovechar el escenario más probable para los siguientes dos meses de estacionalidad negativa de las bolsas.

Mantenemos interesantes estrategias de riesgo limitado y bajo, en favor de brotes de volatilidad y otras de descenso de las cotizaciones, así como posiciones en materias primas o en un mercado que ha sufrido un fuerte castigado en los últimos meses cuyo potencial de crecimiento es realmente elevado y el riesgo máximo actual es de sólo un 2%.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com