La monstruosa campaña o experimento de liquidez contra inestabilidad, de deuda contra decrecimiento, ha generado numerosos registros record en distintas métricas importantes.

El record de deuda es una de los principales motivos que explica la creación de dinero fake, monetizar la deuda para atender los desequilibrios fiscales evitando que el Tesoro se convierta en una olla a presión a punto de estallar.

Además, disparar el balance de la FED a niveles siderales ha sido necesario para elevar a niveles máximos las cotizaciones de activos de renta variable y para deprimir hasta mínimos la rentabilidad en renta fija, para subir a máximos el apalancamiento de mercado o margin debt, también las valoraciones, máximos históricos de desigualdad, máximos en los precios de las casas y dificultades para acceder a una vivienda, máximos en deuda corporativa, mínimos en rentabilidad de deuda basura, etc…

Multitud de registros nunca antes alcanzados, fruto de un experimento monetario tremendo que está ocasionando la mayor deconstrucción económica y financiera de todos los tiempos.

Corregir todos los excesos antes mencionados no será un juego, gestionar los riesgos derivados tampoco y mantener estabilidad de largo plazo se presenta como lo más próximo a una utopía.

La deuda corporativa se ha situado en niveles máximos históricos creando un entorno perfecto para asistir a una cadena de impagos, defaults y contagios masivos entre las empresas menos solventes una vez cambie el ciclo.

Las empresas menos solventes y con peor calificación de riesgo, «speculative grade» han emitido deuda este año por alrededor de $650.000 millones, a tipos ínfimos mínimos históricos lejos de compensar el riesgo asumido por los inversores supone un peligro para el medio plazo.

Las presiones inflacionistas tarde o temprano terminan forzando ajustes en la rentabilidad de la deuda y en las actuales circunstancias multitud de compañías zombi, que hoy apenas tienen capacidad para atender sus compromisos de deuda, están en posición realmente precaria para aguantar el más mínimo ascenso de los tipos, es decir, aumento del coste de su deuda.

Además, el futuro está amenazado por unas expectativas de crecimiento moderado/bajo de la economía para próximos años y muchas empresas, concretamente las zombis, no pueden continuar en modo supervivencia con tasas de crecimiento de su negocio aún más bajas a las actuales.

Gregg Lemos-Stein, analista jefe del departamento de calificaciones de riesgo corporativo de S&P ha declarado ante el Financial Times que no atisba peligro serio para los próximos meses pero que existen signos claros de riesgo excesivo y habrá quiebras:

- “It might not come home to roost in the next year or even longer,”

- “But there are clear signs of risk-taking and a lot of lower-rated issuance. We think this will lead to elevated levels of defaults down the road.”

Las empresas de calificación de riesgos tienen una responsabilidad vital y no pueden fallar a la comunidad inversora emitiendo informes edulcorados y calificaciones irreales como han hecho en tantas otras ocasiones.

Las bolsas entraron en estado de nervios después de escuchar por enésima vez que la FED ha comenzado a pensar en pensar sobre la posibilidad de reducir las compras de deuda. Sorprendente juego, pueril.

Mientras los inversores parecen despertar así, de repente, a una realidad que viene meses siendo telegrafiada con gran prudencia desde la propia FED y explicada detalladamente en distintos medios (como este), y las cotizaciones corrigen ligeramente…

SP500, 60 minutos.

… la Reserva Federal lejos de contener su instinto creador, de dinero fake, en realidad está pisando a fondo el acelerador de partículas monetarias y en los últimos días ha aumentado el balance la friolera de $85.400 millones, elevando el total del Balance hasta nuevo record en $8.343 billones.

Ayer los índices USA abrieron con nervios y caídas siguiendo la estela vendedora del miércoles, tras la publicación de las actas del FOMC de julio, y del resto de mercados bursátiles, pero de nuevo surgió la misteriosa mano negra (de Powell) y las cotizaciones recuperaron posiciones hasta llegar al cierre con ligeras alzas, el SP500 arriba un +0.13%, el Nasdaq un +0.11%, excepto el Dow Jones que no consiguió pasar a positivo y se dejó un leve -0.19%.

El camino del balance hacia el objetivo de los $10 billones, que venimos defendiendo desde hace 15 meses, permanece expedito.

NASDAQ-100, 15 minutos.

La economía artificial y subsidiada que han creado las autoridades es absolutamente dependiente del mantenimiento de las políticas monetarias, de los tipos bajos y de la liquidez, de las compras de activos de deuda para poder continuar.

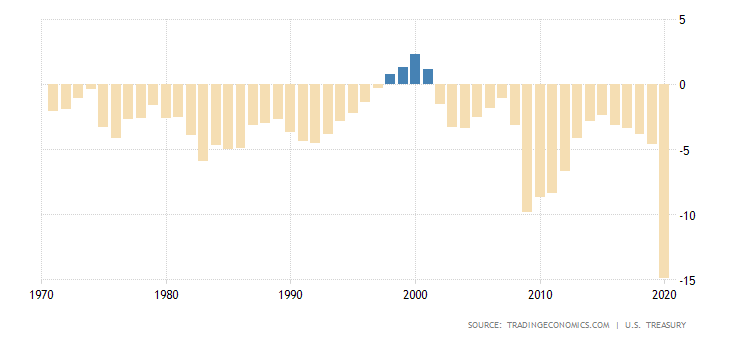

El gobierno de Estados Unidos, salvo raras excepciones, nunca cumple sus compromisos presupuestarios y el equilibrio fiscal brilla por su ausencia, no debido a la pandemia o a cualquier otra de las crisis sufridas, el problema es crónico.

BALANCE PRESUPUESTARIO USA

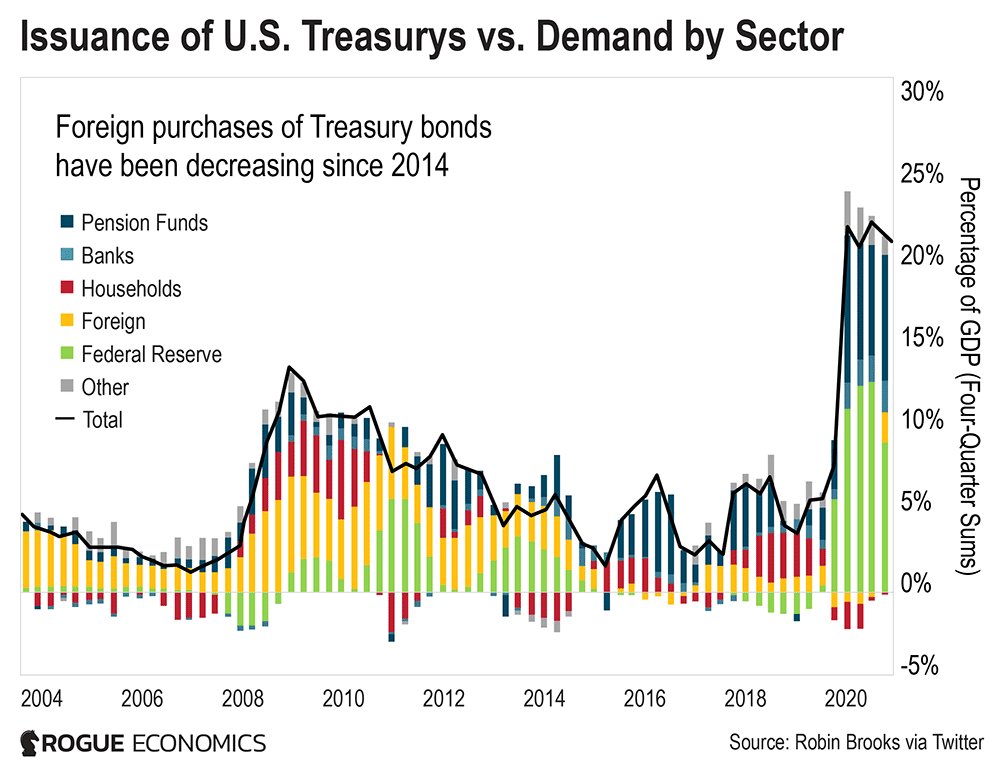

La inestabilidad fiscal de fondo es cada vez mayor y en vista de la incapacidad del gobierno para elaborar y cumplir disciplinadamente con los presupuestos, el Tesoro necesita financiar esos monstruosos déficit, emitiendo deuda. Los inversores han alcanzado un punto de saturación evidente, máxime en los últimos años de tipos (remuneración) reales negativos y particularmente los extranjeros prácticamente han desaparecido de al escena compradora de Treasuries.

Los extranjeros no quieren continuar financiando la fiesta USA ni asumir el elevado riesgo que ofrecen a cambio de la rentabilidad negativa que reciben y en su defecto, es la Reserva Federal el ente encargado de comprar la deuda emitida por el tesoro, se ha convertido en el mayor demandante de deuda soberana del Tesoro americano.

Fragilidad estructural de la economía es la desafortunada realidad, perspectivas de desaceleración y rebaja de proyecciones por parte de la mayoría de expertos e instituciones globales animadas por el cúmulo de sorpresas negativas, que vienen reseñando los datos macroeconómicos en los últimos meses, son también motivo para rechazar la compra de una deuda que sólo ofrece riesgo creciente, además de rentabilidad real negativa.

Las bolsas han mostrado cierta debilidad, un par de jornadas de inestabilidad y ventas que han puesto en riesgo las pautas aunque las caídas se han presentado ordenadas, de momento, y sin causar los típicos movimientos rápidos que suelen desencadenar las rupturas de pauta. No obstante el apuntalamiento, los índices continúan en zona de máximos y emitiendo señales para la cautela, también en el mercado europeo.

EUROSTOXX-50, 60 minutos.

DAX-30, diario.

La volatilidad de las bolsas tiende a subir cuando aumenta la inestabilidad y caen las cotizaciones. Mantenemos estrategias de sencilla aplicación, riesgo bajo y controlado, con interesante potencial de rentabilidad en distintos activos, una de ellas compradora de volatilidad a través del siguiente ETF o fondo cotizado:

LVO, diario

BUEN FIN DE SEMANA A TODOS!!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com