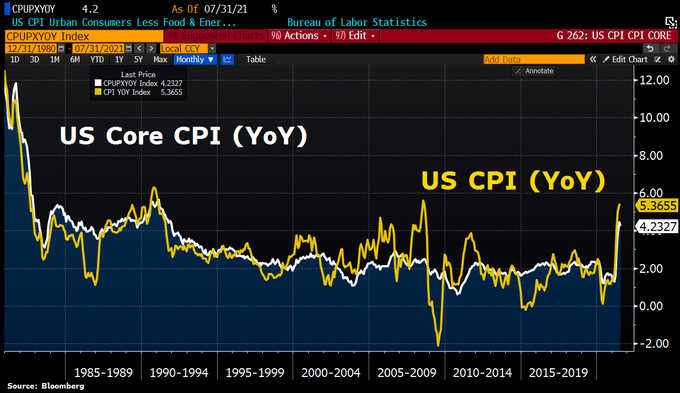

El dato de IPC de julio ayer publicado en Estados Unidos resultó bastante alineado con las expectativas de los expertos, esperaban un incremento del 0.5% y del 0.4% para la tasa subyacente y finalmente quedaron en 05% y 0.3% respectivamente.

Las tasas interanuales de inflación apenas sufrieron cambios respecto al mes anterior, el índice general queda en el 5.4% y el subyacente (elimina la evolución de las partidas energía y alimentos para mitigar la volatilidad) en niveles máximos desde hace 30 años…

IPC Y SUBYACENTE, USA

… con la desafortunada realidad de que el esperado efecto base, o comparativa estadística con los datos obtenidos durante los meses del confinamiento y parón generalizado de la actividad económica, finalizó hace ya dos meses y, sin embargo, las presiones de precios no cesan.

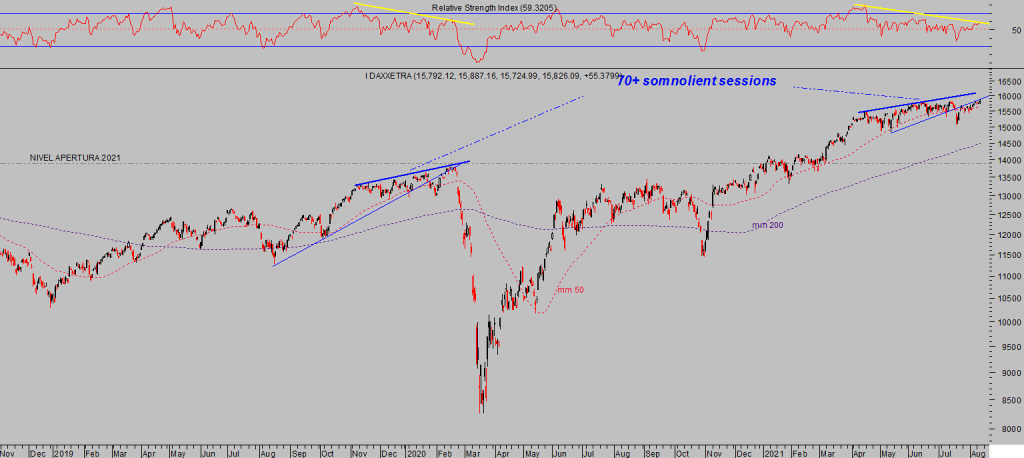

Nada más conocerse el dato, las bolsas repuntaron al alza con energía, las europeas salieron catapultadas y en menos de una hora recuperaron casi un punto porcentual y los futuros USA también repuntaron.

DAX-30, diario.

Una hora después abrieron los mercados americanos y las cosas cambiaron poco, tras una jornada aburrida y de bajo volumen y volatilidad contenida, al final de la jornada los índices cerraron con alzas el Dow y SP500, +0.62% y 0.25% y leves caídas del Nasdaq del -0.16%.

DOW JONES diario.

SP500, 60 minutos.

Efectivamente, la subida de precios en julio ha sido más moderada que la de meses anteriores correspondientes con el efecto estadístico, tras el segundo mes sin efecto base tampoco ha descendido la tasa interanual de precios ni se ha reducido, por tanto, el impacto en la cesta de la compra.

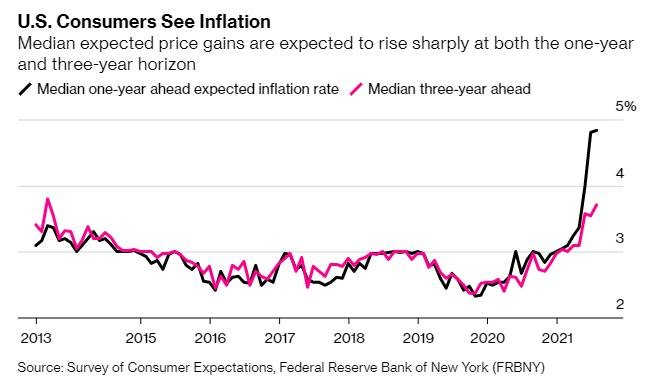

Las presiones continúan y las expectativas a uno y tres años también permanecen altas.

Robert Kaplan, presidente de la FED de Dallas afirmó en una entrevista concedida ayer a CNBC después de conocerse el dato de IPC, que la FED debe anunciar el inicio de taper en septiembre, comenzar a reducir en octubre y prolongar la reducción durante 8 meses hasta la retirada total:

- “It would be my view that if the economy unfolds between now and our September meeting … if it unfolds the way I expect, I would be in favor of announcing a plan at the September meeting and beginning tapering in October,”

- “The reason I’m saying we ought to begin the tapering soon is I think these purchases are very well equipped to stimulate demand. But we don’t have a demand problem in the economy,”

- “My thought is I’d rather take the foot off the accelerator soon and reduce the RPMs.”

- “What I don’t want to do is keeping running at this speed for too long and then we’re going to have to take more aggressive action down the road,”

- Fed’s asset tapering should be separate from its eventual move to raise interest rates. The process of tapering should take about eight months».

El Sr Kaplan es uno de los miembros de la FED que primero comenzó a advertir públicamente la conveniencia de reducir estímulos, a finales de primavera, no tiene derecho a voto en el Comité de Mercados Abiertos. Sus apreciaciones no han sido tomadas en consideración por los mercados, aún.

El dato de IPC de ayer resultó ambiguo en cuanto a que no fue significativo para que la FED pudiera declarar victoria sobre su relato de transitoriedad de la presión de precios pero tampoco la subida fue tan intensa como para lo contrario, aunque las inercias continúan inclinadas en contra del relato oficial.

Las espadas siguen en alto.

Buscando mayor confirmación de las inercias de precios, hoy los expertos estarán pendientes de la publicación del Índice de Precios a la Producción, para el que esperan un incremento del +0.5% en julio y mantenimiento de la tasa interanual en niveles máximos de tres lustros tas una subida en vertical durante los últimos meses.

ÍNDICE DE PRECIOS A LA PRODUCCIÓN, USA

El riesgo de que esta presión de los costes se traslade a precios combinado con el riesgo de que la inflación salarial se instale y termine siendo también reflejado en el IPC supone un desafío para la transitoriedad de las subidas de precios y un riesgo para el consumidor, para las empresas, para los ahorros, así como para las políticas monetarias y reputación de la FED.

De momento los mercados hacen oídos sordos a cualquier noticia o expectativa adversa para sus intereses y también ayer ignoraron las palabras de Kaplan. Ahora bien, el Nasdaq cedió posiciones muy ligeramente y pasó desapercibido el hecho de que, de manera sigilosa, está atacando la directriz que ha sostenido el tramo al alza iniciado en mayo.

Ayer cerró muy ligeramente por debajo.

NASDAQ-100, 60 minutos.

El Dow Jones conquistó niveles máximos históricos de nuevo en la sesión de ayer, un hito para las portadas de los medios aunque la subida respecto a los máximos del 10 de mayo es de un mero punto porcentual y además de haber sido alcanzado con muy bajo volumen de contratación, lo hizo sin acompañamiento. Sólo uno de los 30 valores que forman el índice consiguió cerrar ayer en máximos históricos.

NUEVO DATO SORPRRESA PARA EL MERCADO.

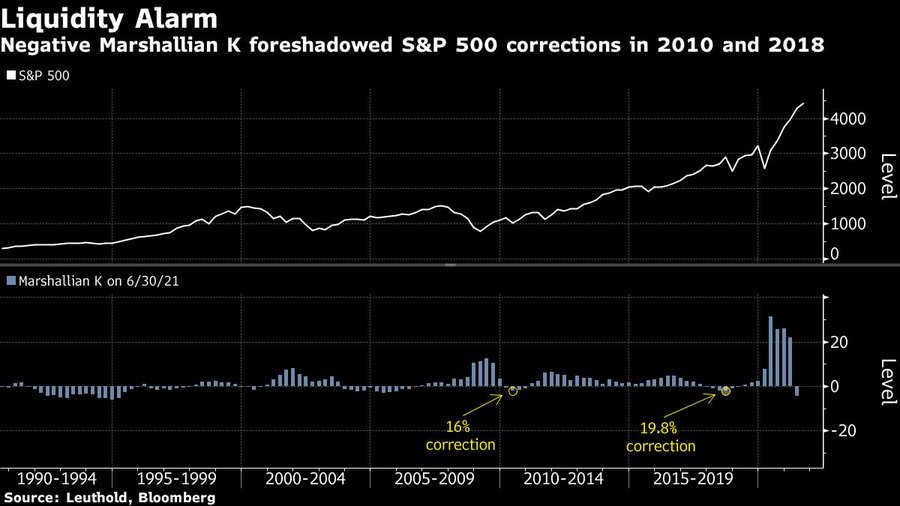

Hoy pulula por la red un artículo de Bloomberg destacando que la liquidez podría estar mermando en Estados Unidos incluso antes de la llegada del taper, un verdadero riesgo para un mercado sólo-dependiente de la liquidez…

… que está alborotando el patio por la comparativa con lo sucedido en otras dos ocasiones en que la liquidez se ha vio reducida y el mercado respondió sin contemplaciones, con caídas del 16% y 19% respectivamente.

Uno de los activos que mejor respondió ayer al dato de inflación fue el ORO, subiendo alegremente desde los mínimos del lunes registrados después del rápido descenso provocado después de la publicación del informe de empleo el viernes.

El precio de la onza de Oro ha recuperado cerca de 80 dólares desde los mínimos del lunes, a pesar de la fuerza del rebote aún faltan confirmaciones para declarar por finalizado el tramo correctivo. En el post de mañana analizaremos en detalle el impacto técnico del comportamiento de las últimas jornadas y novedades derivadas para las estrategias.

Otro activo que también recuperó con decisión ayer fue una materia prima sobre la que activamos recientemente una estrategia de riesgo bajo y limitado frente a un muy interesante potencial de rentabilidad (reservado).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com