Las autoridades monetarias continúan preparando a los mercados para la inevitable reducción de estímulos mediante una actividad comunicativa intensiva, emitiendo informes, comunicados y declaraciones de distintos miembros.

Ayer el presidente de la Reserva Federal de Atlanta, Raphael Bostic, dijo que la economía está creciendo a tasas superiores a las previstas por sus modelos, reducción de compras de bonos podría llegar en el cuatro trimestre aunque comenzaría antes si continúa mejorando.

Interesante el comentario señalado en negrita, sugiriendo que confía en que los mercados continuarán funcionando incluso con un taper rápido. Los mercados siempre seguirán funcionando pero ¿de qué forma?.

- “We are well on the road to substantial progress toward our goal,”

- «the addition of 943,000 jobs last month is definitely quite encouraging in that regard.

- «My sense is if we are able to continue this for the next month or two I think we would have made the ‘substantial progress’ toward the goal and should be thinking about what our new policy position should be.”

- “Right now I’m thinking in the October-to-December range, but if the number comes back big or maybe even a little bigger, I’d be open to moving it forward,” “If the number really explodes, I think we would have to consider that.”

- “I am in favor of going relatively fast,”

- “I am pretty confident these markets are going to continue to function even with a more rapid withdrawal, and I would be willing to lean into that to try to get us to complete the taper in a shorter period than what we have done in previous rounds.”

El presidente de la FED de St. Louis, James Bullard, quizá uno de los más «halcones» apuesta por una inminente y rápida retirada de estímulos, apuntando que debería comenzar en otoño y terminar a finales de marzo.

Hacer pública esta opinión ayuda en la labor de preparación a los mercados pero no forma parte de la agenda de la FED y vista la dependencia total entre mercados y QE, presumiblemente las autoridades no se atreverán a actuar con contundencia alguna.

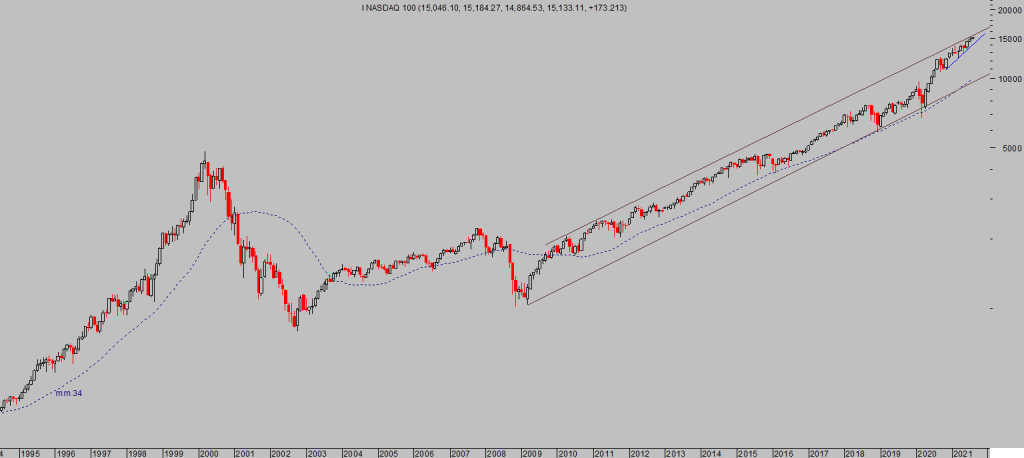

NASDAQ-100, mensual.

El taper será lento y prolongado en el tiempo antes de ser eliminado definitivamente. Los excesos de valoración de las bolsas son históricos y en condiciones de mercado tan extremas como las actuales los mercados siempre terminan generando inestabilidad financiera, es sólo cuestión de tiempo.

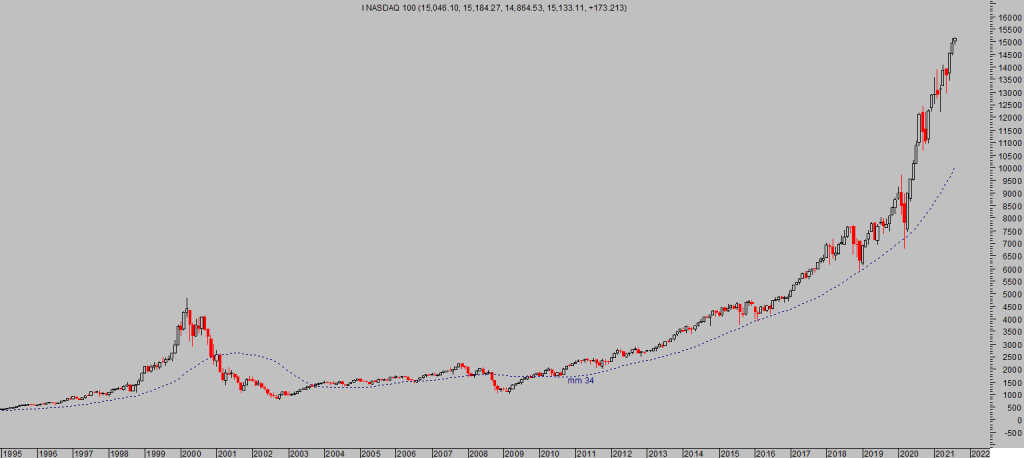

La imagen anterior representa la evolución del índice tecnológico en escala logarítmica, la escala natural presenta la imagen parabólica de ascenso de un cohete, vean:

NASDAQ-100, mes, escala real.

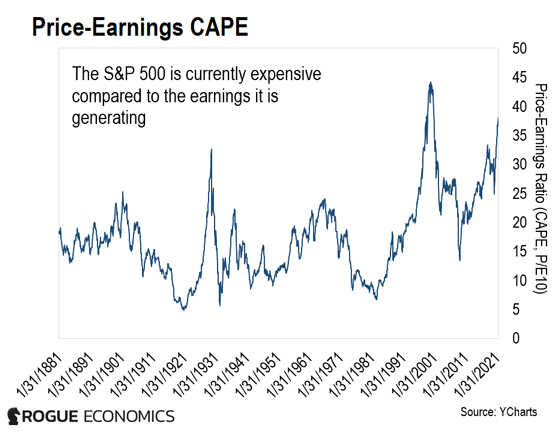

El ratio CAPE (cyclically adjusted price-to-earnings) o PER medio de 10 años ajustado por inflación, se encuentra en el nivel más alto de la historia, al menos de los 140 años recogidos en la siguiente gráfica, sólo por detrás del alcanzado en la burbuja tecnológica del año 2000.

Si además la FED se retira de la escena con rapidez, la corrección podría ser histórica también. Más bien, la FED suele salir al rescate de los mercados siempre que las bolsas se desploman. Es complicado imaginar un escenario de bolsas cayendo y simultáneamente la FED en retirada.

El motivo principal que explica la sobrevaloración de las bolsas, no es la actitud de los inversores ni el exceso de optimismo y de ambición o de euforia, típicos y necesarios en procesos de formación de burbujas.

Ha sido precisamente la acción de la Reserva Federal, sus políticas de reflación de activos, de tipos cero, de liquidez infinita, la represión financiera, la persecución de lo que denominan «efecto riqueza», etcétera…

La FED va a continuar imprimiendo dinero fake, previsiblemente por más tiempo del que contempla hoy el consenso, y engordará el balance al menos hasta los $10 billones, objetivo que venimos manejando y argumentando en estas líneas desde hace 14 meses.

NASDAQ-100, 15 minutos.

Ayer también, en distinto evento, el Sr. Barkin, presidente de la FED de Richmond confirmó estar observando progreso hacia los objetivos de la FED, apuntando que la inflación ha rebasado los objetivos pero aún existe margen de mejora en el mercado laboral:

- «see progress in the economy toward the central bank’s goals».

- “I think it is fair to say on the price side we made substantial progress, maybe more than substantial progress,”

- “I believe there is still more room to run in the labor market.”

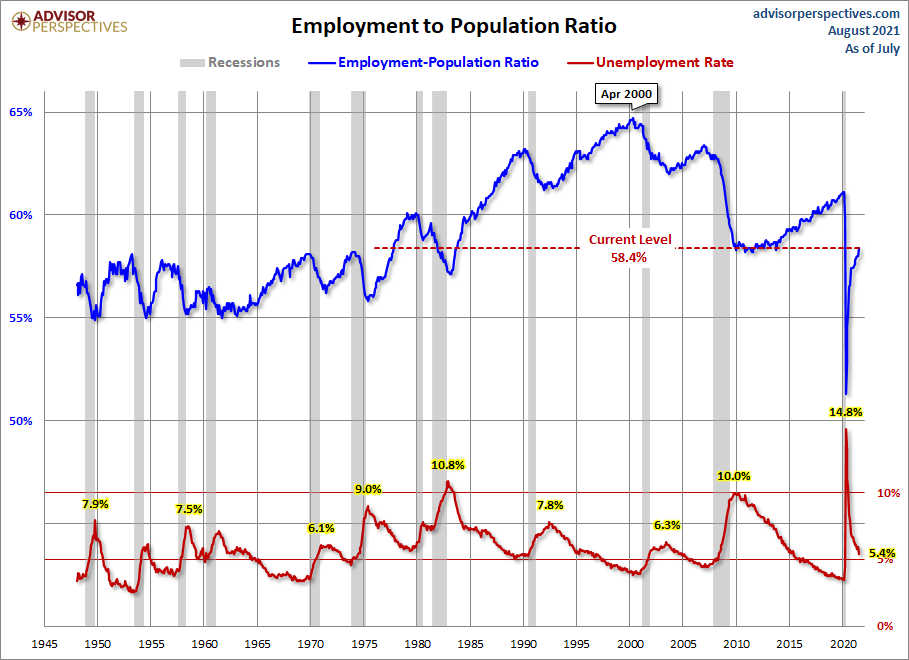

El Sr Barkin concretó algo más acerca del verdadero testigo que analiza para comprobar que efectivamente el empleo USA mejora y ha alcanzado el denominado (por ellos) «substantial further progress» que anticiparía inicio del taper.

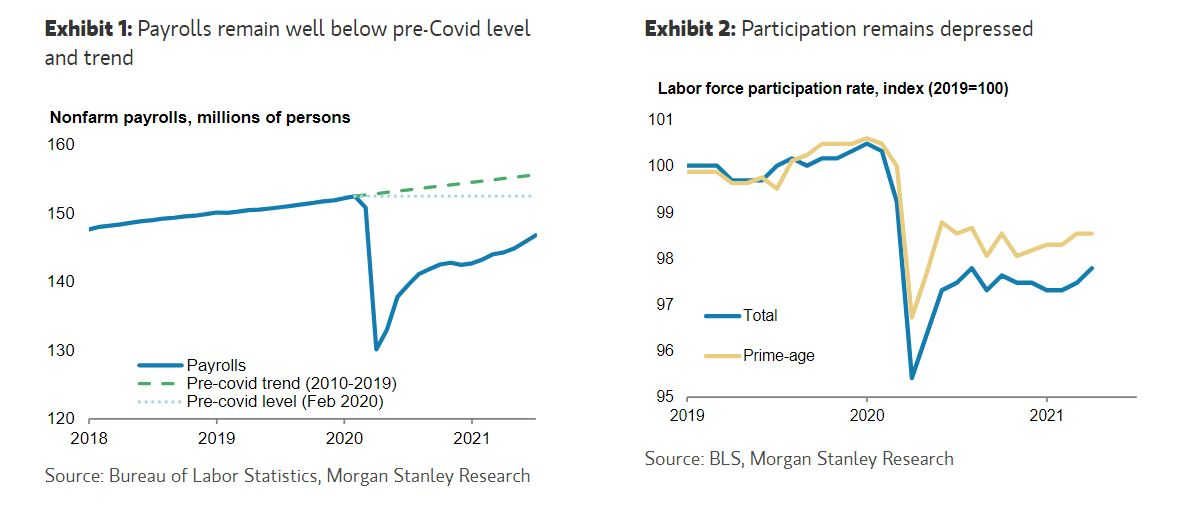

Según Barkin, la atención está centrada en la evolución del ratio población activa- empleados o «employment-to-population-ratio», actualmente en el 58.4% y esperando que alcance el entorno 59-60 para considerar la misión cumplida. Recordemos que hace 16 meses, antes de la pandemia, el ratio rondaba en el 61%.

La calidad y fuerza de la recuperación del mercado de trabajo no es aún la deseada por la FED, pero siendo consciente de los excesos que está cometiendo y distorsiones múltiples que está originando, de sus consecuencias, debe comenzar a retirarse paulatinamente de la escena reduciendo el QE a pesar de que tras la carátula de los datos de empleo, a la que han vinculado su actuación, se observe otra realidad:

Hoy los mercados esperan a escuchar las palabras del Sr. Charles Evans, presidente de la Fed de Chicago, a las 20:30 hora española.

Como consecuencia de la fuerte revalorización del mercado americano, bien por encima del resto de mercados, la capitalización se ha disparado y ha ganado aún mayor cuota en la capitalización global de las bolsas, hasta alcanzar record en el 43%, pero la bolsa americana es la más cara y sobrevalorada del mundo, difícilmente continuará esta tendencia.

La distorsión generalizada de los mercados, en su relación con los fundamentales o con las previsiones económicas, en la libre formación de precios o en la propia evaluación de los riesgos, originadas por la Reserva Federal, continuará… hasta que llegue el momento Minsky o BOOM!

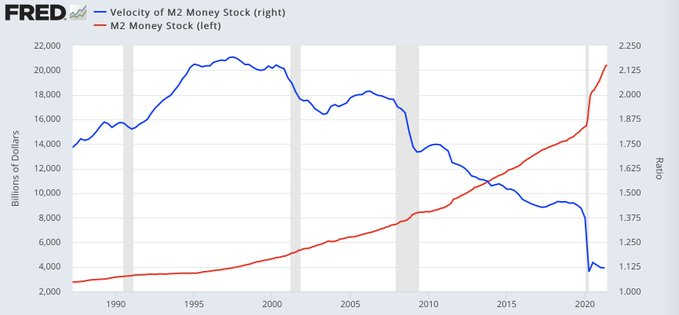

La trampa de liquidez sigue intacta, la dependencia de estímulos a que se ven sometidos los mercados y la economía es cada vez más tóxica. La FED no deja de crear dinero, los bancos mantienen niveles exceso de reservas en máximos y la Velocidad de Circulación del Dinero permanece en mínimos históricos.

Mientras la masa monetaria no deja de crecer, la Velocidad de Circulación ha vuelto a caer en los últimos meses.

«The only function of economic forecasting is to make astrology look respectable». John Kenneth Galbraith…,sin embargo, los expertos de la FED dicen saber dirigir los designios de la economía y mercados, anticipar el futuro, y los inversores siguen comprando su mercancía, asumiendo un riesgo conjurado cuya realidad todavía desconocen.

La volatilidad implícita del SP500 o índice VIX, afronta un periodo estacionalmente interesante y conviene mantener la cartera preparada (estrategias reservadas).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com