Hoy comienza la reunión del FOMC de julio con los mercados en máximos después de 5 sesiones consecutivas de alzas y los inversores presagiando que si no en esta, la próxima reunión será provechada por las autoridades para comunicar el inicio de la reducción de liquidez.

La FED lleva meses inventando cada mes $120.000 millones y la desescalada no se espera abrupta, más bien a pasos cortos y medidos de unos $15.000 millones para tratar de evitar volatilidad y desorden en los mercados.

El mandato dual de la FED le confiere la responsabilidad de gestionar la evolución de la inflación y del paro, aunque la principal misión parece centrada en manipular las cotizaciones bursátiles y así busca crear un entorno de estabilidad, aunque sea figurada y sólo dependiente de su presencia y mantenimiento «sine die» de políticas ultra acomodaticias.

Ciertamente, la estabilidad financiera genera un clima favorable para mantener la estabilidad económica pero ambas dependen sólo de los tipos bajos y la deuda creciente «ad infinitum». Misión imposible.

La FED continúa afirmando que no se detendrá, aunque anuncie el inicio tímidas reducciones de QE, incluso podría hacerlo en Jackson Hole a finales de agosto, continuará inventando dinero irremediablemente para atender las necesidades de un gobierno que está desangrando las cuentas públicas a ritmo histórico.

La monetización de la deuda está de moda y ahora apenas se discute una política considerada irresponsable durante décadas y que catapultará el balance de la FED hacia los $10 billones en el próximo futuro, predicción defendida en estas líneas desde verano de 2020, cuando el balance aún estaba ligeramente por debajo de los $6 billones.

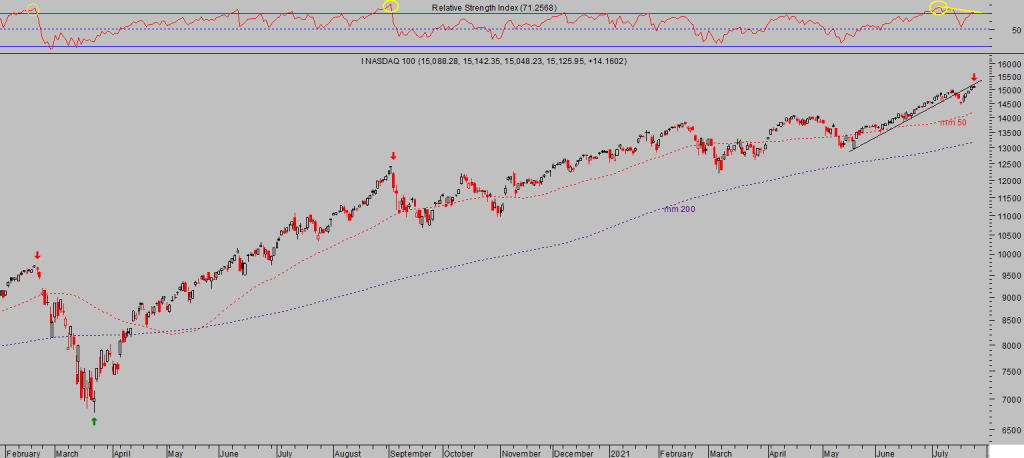

NASDAQ-100, 15 minutos.

Disparar deuda y aliviar su coste manipulando los tipos para anular el devengo de intereses es otra de las peligrosas modas en vigor.

La deuda de dispara pero se activan artificios para eliminar su coste, los gobiernos incurren en déficit masivos pero el dinero se inventa «ex nihilo» -de la nada- y los gobernantes contentos ¿ qué puede salir mal?.

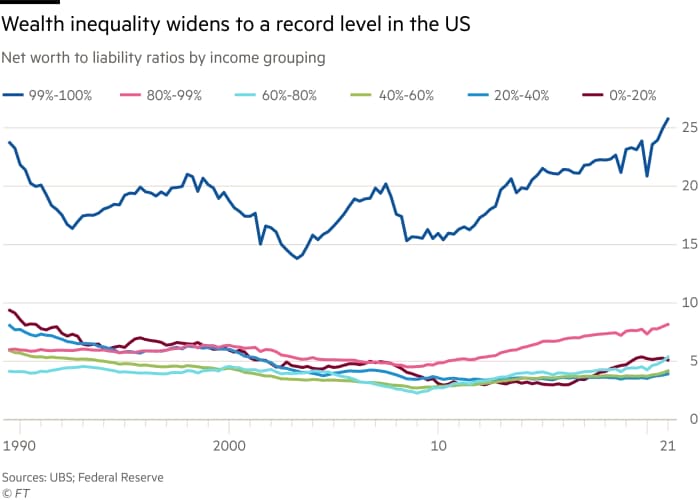

La distribución del dinero creado es desde el principio aberrante, los ciudadanos más favorecidos, que menos ayudas y subsidios necesitaban son quienes más han recibido y quienes han visto subir su riqueza a niveles insospechados.

Muchos de los políticos, élites, grandes empresarios, amiguetes bien conectados, etc… son beneficiarios directos de la mayor parte del dinero inventado.

El resto también conseguirá algo, por capilaridad según decía algún experto en la materia, pero la permeabilidad de los de arriba es muy baja y apenas permite empapar de liquidez a los de más abajo.

Cuando en el pasado la desigualdad se ha disparado, eventualmente se han producido distintos episodios de conflictividad social y el nivel de desigualdad actual ha alcanzado niveles máximos.

El narrador oral a tiempo parcial de cuentos y otras historias, el Sr. Powell, niega la mayor: «the FED absolutely do not add to inequality». También el Sr presidente de la máxima autoridad monetaria del mundo disimula que mantiene una cuenta de inversión muy suculenta (> $10 millones hace un año) y gracias a sus políticas ha conseguido ganar varios millones de dólares en los últimos meses.

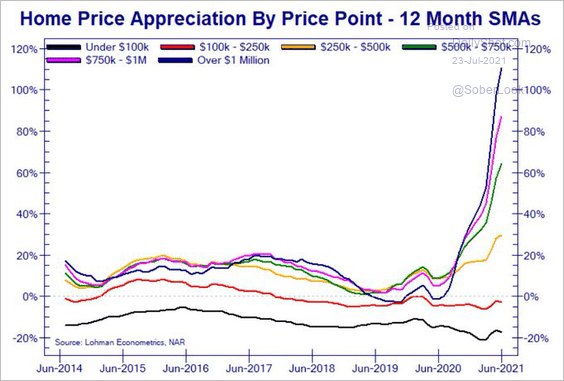

El TOP 10% de ciudadanos USA con mayor riqueza poseen alrededor del 90% del mercado de acciones, más del 70% del total de la riqueza de las familias y además, han tenido la «suerte» calculada (desde los despachos de la FED) de disponer de las viviendas que más han subido de precio en el último año:

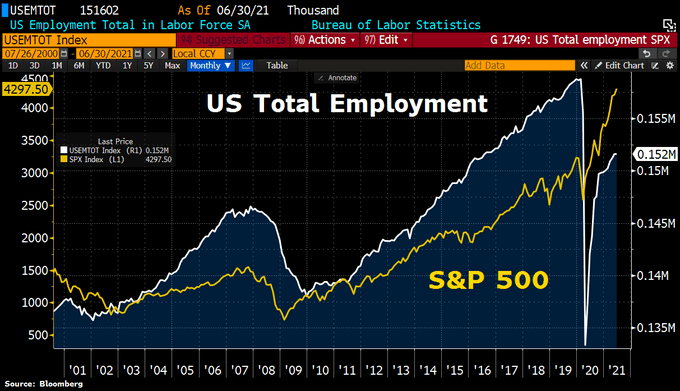

Existe una correlación evidente entre el comportamiento del SP500 y el Paro en Estados Unidos que explica otro de los motivos reales detrás del mantenimiento del QE y de las explicaciones del Sr Powell afirmando que continuarán inventando dinero hasta que consigan «substantial further progress» en la mejora del empleo.

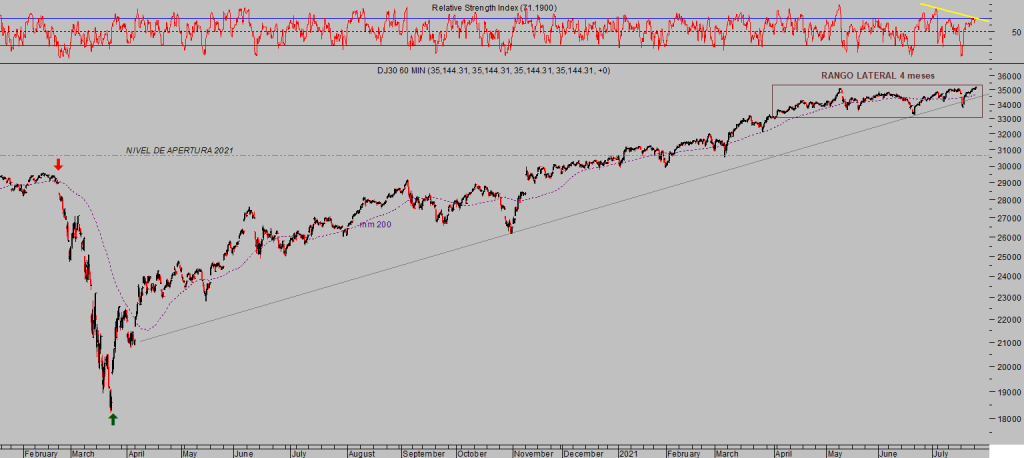

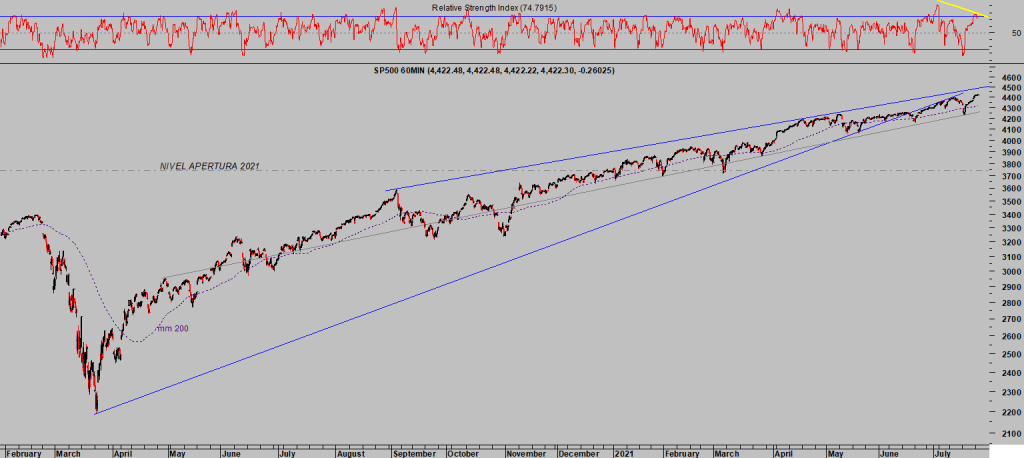

Las bolsas están caras, sobre compradas y desde meses atrás emitiendo señales de agotamiento del potente rally desplegado desde los mínimos de marzo de 2020. Ayer el Dow cerró ligeramente por encima de los 35.000 puntos.

DOW JONES, 60 minutos.

El hechizo de la Reserva Federal tratará de detener cualquier conato de desplome de las cotizaciones. Bajo esta premisa, más que un desplome, es prudente esperar una corrección de los índices pero más contenida que en condiciones normales y con objetivos (reservado suscriptores).

Alrededor del 40% de la deuda de los gobiernos occidentales ha sido monetizada por los bancos centrales, un hecho sin precedentes (el BCE aún peor, ha monetizado algo más del 50%). Históricamente, la monetización salvaje de la deuda siempre ha degenerado en devaluación de la moneda, en presiones inflacionistas importantes y sostenidas.

¿Inflación transitoria?, quizá el asalto del Oro a máximos sea también transitorio. En espera del desenlace final, mantenemos estrategias de riesgo bajo y limitado en el sector de los metales preciosos, a través de empresas mineras grandes y solventes, esperando un desarrollo del precio de medio plazo explosivo.

ORO mensual.

La carrera al alza del Nasdaq ha liderado el rally del conjunto del mercado, también su imagen técnica presenta síntomas de agotamiento, divergencias, deterioro importante de datos internos, bajo volumen, etc…

NASDAQ-100, diario.

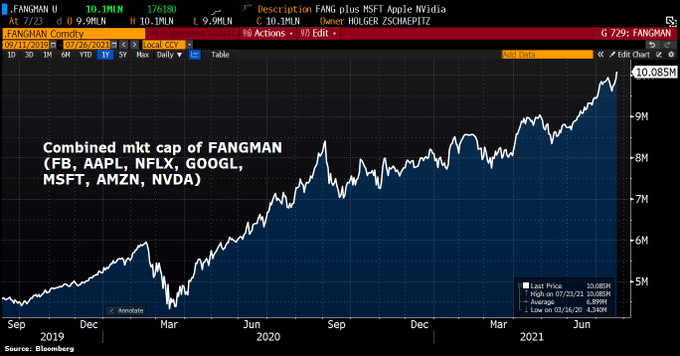

La inercia del Nasdaq ha aupado a las 7 grandes empresas tecnológicas FANGMAN (Facebook, Apple, Netflix, Google, Microsoft, Amazon y Nvidia) al espacio y han rebasado por primera vez la escalofriante capitalización agregada de los $10 billones.

Esta semana coinciden 5 de los 7 grandes en presentar resultados del segundo trimestre, Apple, Microsoft, Google, Amazon y Facebook. Las 5 representan casi el 25% del SP500 y su impacto será interesante.

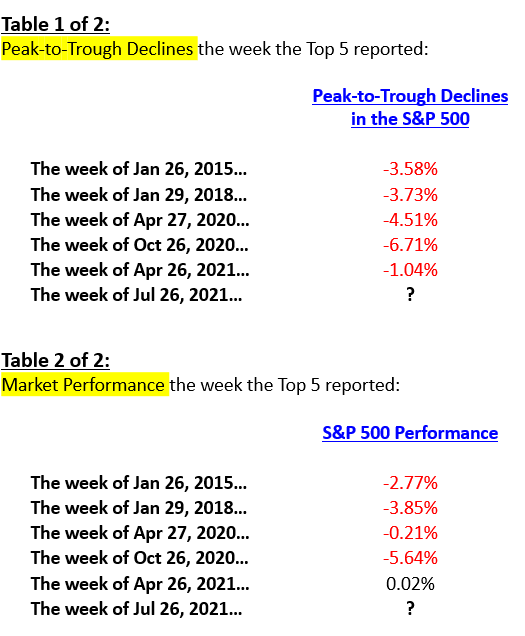

Como curiosidad, la coincidencia de las grandes tecnológicas en presentar resultados en la misma semana sólo se ha producido 5 veces en la historia y el SP500 se ha comportado de manera significativamente negativa, vean tabla:

Veremos!.

S&P500, 60 minutos.

RUSSELL-2000, diario.

Mientras la atención de los expertos e inversores en general está orientada a los acontecimientos en USA, esta semana se está produciendo un fuerte descenso de las cotizaciones en China.

Otra grieta a la estabilidad después de las analizadas en post recientes (techo del Russell-2000 en marzo, techo del Bitcoin en abril, techo del Dow Transportes en mayo, techo del Cobre en mayo…), que pasa, de momento, bastante desapercibida.

El mercado de acciones chino hizo techo el 26 de febrero de este año y hoy cotiza más de un 10% por debajo (están surgiendo entornos de oportunidad muy interesantes con riesgo bajo y pronto compartiremos estrategias), después de que el lunes perdieran de media un 3% y ayer otro tanto. El índice Hang Seng se ha dejado cerca de un 9% en dos sesiones.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com