Mantener la estabilidad de precios dentro de una horquilla moderada de crecimiento es uno de los principales objetivos de los bancos centrales. Tanto Banco Central Europeo (BCE) como Reserva Federal Estadounidense (FED) mantienen que el avance en el nivel de precios sostenido y próximo al 2% interanual es necesario para mantener un crecimiento económico óptimo. Para ello, las autoridades monetarias utilizan las conocidas como “herramientas de política monetaria”: tipos de interés de referencia, operaciones de mercado abierto, facilidades permanentes y reservas mínimas.

Podríamos decir que básicamente la inflación aparece cuando los agentes que proveen productos y servicios en una economía incrementan sus precios debido a un incremento de la demanda agregada -demanda de todos los bienes y servicios de una economía-. Concretamente, cuando la demanda agregada se incrementa con relación a la oferta agregada -oferta de todos bienes y servicios de una economía-. Y cuanto mayor sea el aumento de la demanda en relación con la oferta, mayor será la tasa de inflación. Este mecanismo haría referencia a una explicación keynesiana de la inflación, que deja a un lado el efecto monetario. Sin embargo, la explicación clásica de la inflación acude a la teoría cuantitativa del dinero, que relaciona la cantidad del dinero en circulación disponible en una economía, la oferta o masa monetaria, con el incremento de precios. Esta teoría ha tenido evidentemente fuerte detractores a lo largo de la historia, así como importantes defensores, como el premio Nobel Milton Friedman, quien además añadía otras variables a su modelo como los activos alternativos al dinero, las expectativas de los agentes económicos o los ingresos actuales y futuros de éstos. En esta nota, nos centraremos en las variables monetarias que afectan a la inflación, masa monetaria y velocidad del dinero, y veremos, si efectivamente ha funcionado este canal de transmisión en los últimos años, y qué podemos esperar a raíz de los fuertes estímulos derivados por la pandemia.

En cuanto a los agregados monetarios (masas monetarias), variables que cuantifican el dinero existente en una economía, tanto BCE como la FED hacen una clasificación similar. Tomando las definiciones realizadas por el Eurosistema, puesto que la FED sustituyó la M3 por la MZM, podemos distinguir entre la M1, compuesto por los billetes y monedas en circulación y por los depósitos a la vista. La M2, que incluye la M1 más los depósitos a plazo de hasta dos años y los depósitos disponibles con preaviso de hasta tres meses. Y la M3, formada por la M2 más las cesiones temporales, las participaciones en fondos del mercado monetario e instrumentos del mercado monetario, y los valores de renta fija de hasta dos años, emitidos por las instituciones financieras monetarias. Podemos ver como los agregados se clasifican de más a menos líquidos, y aunque la FED establece alguna distinción con respecto a las agrupaciones, la base es la misma.

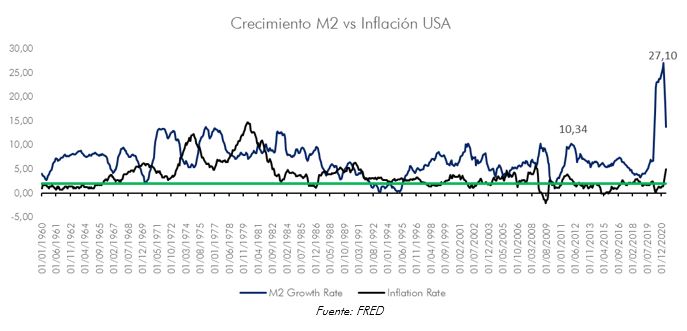

Una vez visto esto, y tomando únicamente la teoría cuantitativa del dinero, podríamos concluir con que el enorme incremento de la masa monetaria realizado en los últimos años debería haber llevado a un periodo de fuerte inflación.

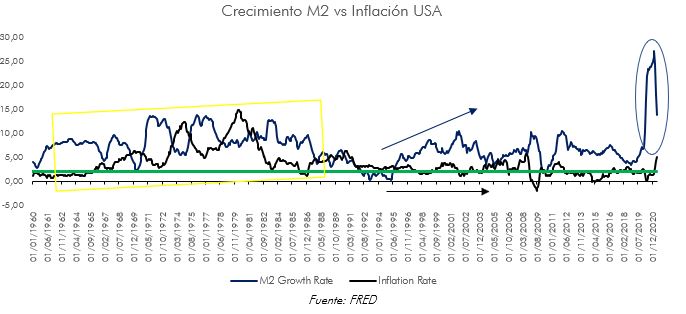

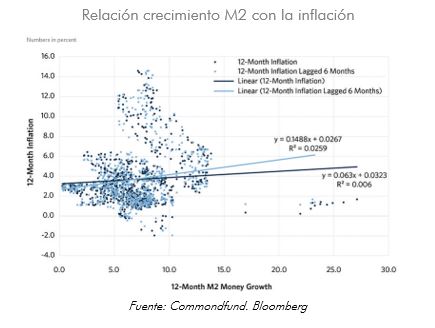

Lo cierto es que antes de la década de los años 90, la oferta monetaria -utilizando la M2 como esta- y la inflación, mantenían una correlación positiva fuerte. Sin embargo, a partir de esta década, la correlación fue perdiendo intensidad dando lugar a un fenómeno conocido como la “paradoja de la inflación”. En países como Estados Unidos, y otros grandes países desarrollados, comenzaría una nueva era financiera en la que van a coexistir una hiper oferta monetaria con una menor inflación. Acercándonos al momento actual, podemos llegar a pensar, que el incremento del 27% experimentado por la M2 en febrero de 2020 -mayor variación en términos interanuales desde 1959 y casi cuatro veces superior al crecimiento medio anual del 7%-, podría llevar un periodo inflacionista. Sin embargo, los datos obtenidos por un estudio reciente realizado por la compañía norteamericana Commondfund nos indicarían lo contrario. El estudio, toma una muestra de 734 observaciones mensuales de crecimiento de la masa monetaria M2 y la correspondiente tasa de inflación, donde tanto la regresión lineal múltiple resultante como el coeficiente de correlación de determinación (R-cuadrado), que nos va a indicar la parte del incremento de la tasa de inflación que viene explicado por un incremento de la M2, muestran una correlación baja entre ambas variables. Del mismo modo, se realiza el mismo análisis añadiendo un retardo de seis meses en la tasa de inflación para tener en cuenta la posibilidad de que el crecimiento monetario tarde en influir en la inflación. Y aunque el resultado indica una correlación mayor, esta continúa siendo muy baja.

En este punto, hay que tener en cuenta que la M2 debemos tomarla más bien como un indicador de la demanda monetaria, más que de la oferta, ya que indica la preferencia de los agentes económicos de mantener posiciones líquidas (dinero). Por lo tanto, para determinar si efectivamente la política monetaria llevada a cabo por la FED u otro banco central es inflacionista, hay que establecer si la oferta monetaria supera a la demanda.

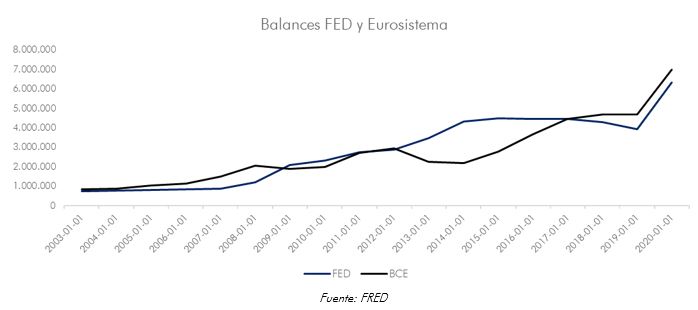

Dicho esto, tanto el balance de la FED como el del BCE ha venido incrementándose en los últimos años, sobre todo a raíz de la pasada crisis financiera y el desarrollo de políticas monetarias no convencionales como los programas de expansión cuantitativa (QE).

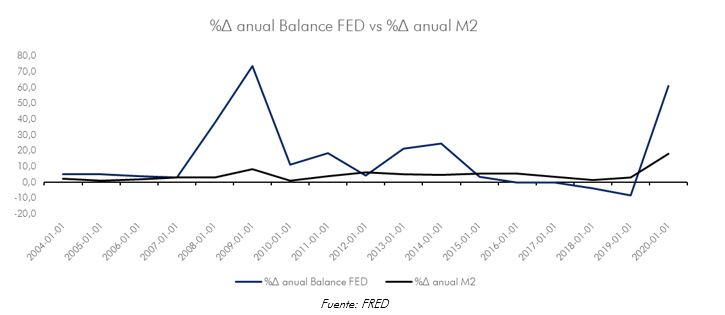

Tomando la expansión de los balances de los bancos centrales como un indicador de crecimiento de la oferta monetaria, vemos como a pesar de que su incremento interanual ha sido superior al avance de la demanda monetaria (M2) durante años, la inflación se ha mantenido moderada. Por lo tanto, podemos concluir que efectivamente se han dado y podríamos tener un exceso de liquidez en el sistema. Sin embargo, para que este exceso genere inflación, tiene que provocar un crecimiento sostenido del gasto y de los préstamos. ¿Dónde se ha roto este canal de transmisión del dinero hacia la economía real?

En una economía sin mercados de capitales, el banco central crea moneda y la entrega a los bancos comerciales. Los bancos centrales a su vez conceden préstamos a empresas y familias lo que aumenta el consumo, la inversión y por lo tanto la producción, provocando una subida de precios. Al aumentar la inversión y la producción, las empresas obtienen mayores beneficios que podrán volver a invertir, distribuir o pagar más a sus empleados, lo que provoca una subida de precios. Por otro lado, en una economía con mercados de capitales, el banco central puede ajustar la oferta monetaria a través de los bancos comerciales y los mercados de capitales. Cuando los bancos comerciales toman dinero extra, pueden invertir en los mercados de capitales. Las empresas que reciben préstamos también pueden invertir en los mercados de capitales en vez de intentar incrementar su producción. El aumento de la renta personal también puede destinarse a la inversión y no necesariamente al consumo. Cuando los bancos comerciales, las empresas y los particulares invierten dinero en el mercado de capitales en lugar de en el consumo, la oferta monetaria se “escapa”, y la influencia de la oferta monetaria en los precios se debilita.

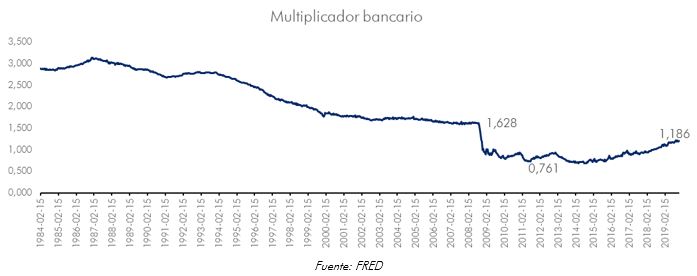

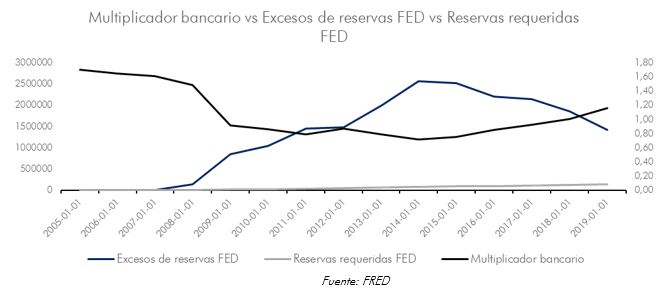

El negocio de los bancos comerciales, en esencia, consiste en pedir préstamos a corto plazo -depósitos de clientes- y prestar a largo plazo. El hecho de actuar como un sistema de banca fraccionaria les obliga a mantener en reservas una fracción de los depósitos de sus clientes, lo que se conoce comúnmente como coeficiente de caja. Esto también implica que otra parte de los depósitos los pueden prestar, dando lugar a un fenómeno denominado multiplicador bancario. Por lo tanto, este dinero creado, debe tenerse en cuenta para el cálculo de la oferta monetaria total.

Este multiplicador, aunque ya venía trazando una tendencia bajista, a raíz de la crisis financiera -2008- cayó fuertemente, y todavía no ha recuperado sus niveles previos, mostrando la reticencia de los bancos a la hora de conceder créditos. Este movimiento ha seguido un camino contrario al del exceso de reservas de la FED, siendo estas, los fondos en poder de los bancos estadounidenses que exceden el requisito de reserva mínimo exigido. Por lo tanto, la expansión del balance de los bancos centrales no se ha transmitido en un incremento de igual tamaño de la oferta monetaria. Las masivas inyecciones por parte de los bancos centrales han incrementado en realidad la base monetaria (compuesta por el dinero en circulación en manos del público más las reservas de los bancos comerciales en el banco central), dinero a partir el cual se crea la oferta monetaria. Dicho esto, si calculamos la oferta monetaria como el resultado de multiplicar la base monetaria y el multiplicador bancario, y este ha sido inferior a la unidad, el crecimiento de la base monetaria frente a la oferta es superior, por lo que todo el dinero creado no se está transmitiendo realmente a la economía.

Podemos concluir con que el fuerte incremento de la base monetaria por parte de la FED no ha tenido un efecto directo sobre la inflación durante los últimos años porque efectivamente el dinero no se ha transmitido hacia la economía real.

Tomando un gráfico mostrado anteriormente, vemos como en la anterior crisis financiera se produce un incremento interanual fuerte de la masa monetaria hasta encontrar su tope de crecimiento en 2012, y como esta va reduciendo año a año su avance. Síntoma, como hemos visto, del intento fallido de los bancos centrales de crear oferta monetaria, ya que el efecto se iba diluyendo con la caída del efecto multiplicador bancario y el incremento del exceso de reservas. Sin embargo, y tomando Estados Unidos como referencia, el exceso de reservas viene reduciéndose desde 2014, y el multiplicador bancario viene incrementándose desde este mismo año hasta retornar a valores superiores a uno. Estos factores indican un cambio positivo en la predisposición de los bancos a conceder préstamos, y que la base monetaria creada se está convirtiéndose en oferta, dinero en circulación. De este modo, la continuación de esta tendencia impulsaría un avance de la inflación. Esto, no quiere decir que veamos un periodo de inflación muy por encima de la tasa de 2% marcada por la FED, en el caso de que esta oferta monetaria acumulada se convierta en consumo e inversión, ya que el organismo monetario tiene instrumentos para controlar un sobrecalentamiento de la economía, como las subidas de tipos. Además, hay que recordar que este dinero no es utilizado únicamente para consumo e inversión, sino que encuentra alternativas en los mercados de capitales, donde sí que hemos visto un incremento continuado de los precios.

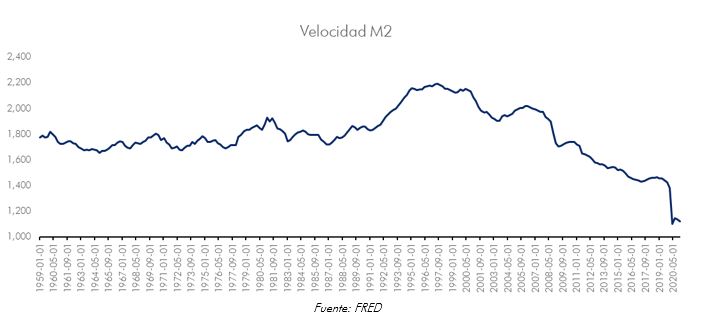

Llegados a este punto, y apoyándonos en la teoría cuantitativa del dinero de Irving Fisher, hay que tener en cuenta una nueva variable, la velocidad del dinero, la frecuencia con la que el dinero disponible en una economía es gastado durante un periodo de tiempo. Valiéndonos de su famosa ecuación, podemos hallar otro de los factores que explican que no se hayan dado periodos de inflación fuertes, a pesar del incremento de la masa monetaria. Según el enunciado, MV=PQ -siendo M la masa monetaria, V la velocidad del dinero, P el índice de precios, y Q la cantidad de bienes y servicios producidos en una economía (PIB)-, si la masa monetaria aumenta a un ritmo superior al PIB, y tenemos en cuenta una velocidad del dinero constante, el nivel de precios deberá aumentar para suplir esta diferencia. Teniendo en cuenta esto, la inflación estadounidense tendría que haber sido muy superior al 2% en los últimos años puesto que la masa monetaria ha crecido a una tasa muy superior al PIB, y sin embargo no ha sido así. La razón es que la velocidad del dinero nunca ha sido constante, y comenzó a disminuir drásticamente a partir de 2008.

La velocidad del dinero puede calcularse como la relación entre el producto interior bruto (PIB) nominal y la oferta monetaria (V=PQ/M), que puede utilizarse para medir la fortaleza de la economía o la disposición de la gente a gastar dinero. Cuando se realizan más transacciones en toda la economía, la velocidad aumenta, y viceversa. Lo cierto es que la velocidad del dinero puede disminuir rápidamente durante un periodo de política expansiva y compensar el incremento de la oferta monetaria, como ocurrió en la pasada crisis. El sector privado de la economía mostró una disposición espectacular a desapalancarse y acumular dinero en vez de gastarlo, después de una etapa de “excesos”. Teniendo en cuenta esto, un incremento de la velocidad del dinero junto con una recuperación del ciclo -expansión del PIB- llevaría a un incremento de precios.

Ayer, la FED informaba que las 23 principales entidades del país habían superado los test de estrés con unos niveles de capital “muy por encima” de lo esperado. A lo largo del año pasado, la FED realizó test de estrés con varias recesiones hipotéticas que confirmaron una fuerte resiliencia de la banca estadounidense. En esta ocasión, los prestamistas se sometieron a una prueba utilizando una hipotética recesión económica que implicaba un aumento de la tasa de desempleo por encima del 10%, una contracción del PIB del 4% desde el cuarto trimestre de 2020 hasta el tercer trimestre de 2022, con una caída de los precios de las acciones del 55%. Sintetizando, el resultado ha desvelado que, en el caso de darse este escenario, las entidades perderían colectivamente más de 470.000 millones de dólares, pero sus ratios de capital se reducirían al 10,6%, “todavía más del doble de sus requisitos de capital mínimo basados en el riesgo”, tal como declaró Randal Quarles (vicepresidente de Supervisión de la FED). Estos datos, muestran que la importante creación de base monetaria llevado a cabo a raíz de la pasada crisis financiera ha servido principalmente para sanear y “preparar” el sistema bancario para una próxima recesión.

Recapitulando, podríamos decir que el incremento de la masa monetaria tiene efectivamente un efecto positivo en la inflación siempre que variables como el multiplicador bancario o la velocidad del dinero no entorpezcan su transmisión. Evidentemente, no debemos analizar las variables monetarias de manera aislada, y sí optar por una visión más ampliada incluyendo otras variables como los mercados de capitales y la interacción entre los agentes económicos y sus expectativas. Hay que tener en cuenta la “fuga” de oferta monetaria hacia los mercados de capitales, ya que la transmisión de la política monetaria hacia la inflación, durante los últimos años, ha dependido en gran parte del nivel de riqueza de los países, pasando a ser un instrumento que, en vez de afectar al nivel de precios, influye en la distribución de la riqueza. Además, en las dos últimas décadas, el envejecimiento de la población, el auge de la globalización, la sobreproducción y el avance tecnológico, han sido factores estructurales que han contribuido a unas tasas de inflación moderadas. Aunque entendemos que de darse un avance del multiplicador bancario, así como de la velocidad del dinero el nivel de precios repuntará, también creemos firmemente en la convicción de los bancos centrales de no permitir una inflación por encima del 2% y en sus instrumentos de política monetaria. Como Family Office, creemos que el análisis y monitorización de estas variables macroeconómicas es crucial para determinar cómo posicionar la inversión de nuestros clientes.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com