Con los mercados en zona de máximos históricos y las autoridades monetarias -FED- en modo ultra expansivo y arrinconadas por decisión propia en un único escenario para la inflación, mientras que las presiones de precios se suman y cada vez más expertos, ex mandatarios de distintos Bancos Centrales y mercados de deuda manifiestan públicamente sus diferencias con el entramado político, hoy se publica el Índice de Precios al Consumo en Estados Unidos.

Como antesala, ayer se hizo público un dato de inflación a la producción en China subiendo con fuerza hasta alcanzar una tasa interanual del 9%, la más acusada en 13 años y de nuevo un dato de precios que supera expectativas por amplio margen.

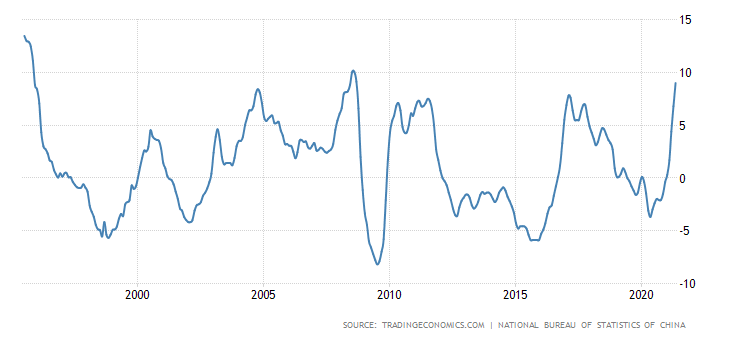

ÍNDICE DE PRECIOS A LA PRODUCCIÓN, CHINA.

De momento son minoría las empresas chinas que están trasladando a precios el alza de sus costes y conteniendo las presiones de precios pero los resultados empresariales se verán afectados. Gracias a esa contención, que ya ha esfumado el beneficio de multitud de empresas industriales y manufactureras en China, el índice de precios al consumo permanece bajo, +1.3%, lo que, por otra parte, dificultará la gestión monetaria del Banco Central de China y la posibilidad de ajustar/endurecer las políticas.

En las últimas 3 décadas y gracias a los bajos costes y precios en origen, China ha exportado deflación al mundo desarrollado y ha contribuido a que las tasas de inflación globales hayan permanecido contenidas durante ese largo periodo pero desde hace unos meses la tendencia de precios ha virado por completo en China y han comenzado a exportar presiones inflacionistas. La inflación es un fenómeno global.

El incremento de los precios industriales, de las materias primas o de los salarios, los cuellos de botella en las cadenas de producción, incremento del coste de los fletes internacionales, etcétera… están contribuyendo a las subidas de precios en China y, tratándose de la mayor fábrica del mundo.

Además de productos, China exporta también inflación globalmente y el proceso parece condenado a continuar. Según expertos de Citi: “Industrial inflation pressure will likely remain and pose additional risks to economic growth”.

En las últimas décadas, China ha exportado deflación gracias a sus reducidos costes en origen, que ha permitido vender a precios muy bajos y contener el alza de los precios en el mundo. En particular en los países avanzados, muy vulnerables a la evolución de los precios para competir en los mercados internacionales de bienes y servicios.

Los índices de actividad PMI, así como el subíndice de los gestores de compras que mide las expectativas de inflación, indican que las presiones de precios están en plena forma y aún no se atisba el momento de su final.

El ex vice presidente de la FED, Donald Kohn, es otro de los reconocidos personajes de la política monetaria e influyente economista que advierte en público sobre los peligros que representa la actual postura monetaria de la FED ante las presiones inflacionistas que acechan:

- «The new monetary framework that policy makers adopted last year is not designed to deal with the upside risks to inflation. That’s the worrisome piece».

- “There are risks to the upside for inflation”. «The danger is that the central bank will end up having to raise interest rates further and faster to keep inflation in check»

- “The Fed needs to be more open and honest than I think it was in the last round of projections about what it is actually expecting to do”.

En la medida que la inflación al consumo -IPC- es bastante superior en USA que en China, los mercados de divisas ajustan ese diferencial, generalmente castigando a la moneda que soporta mayor inflación.

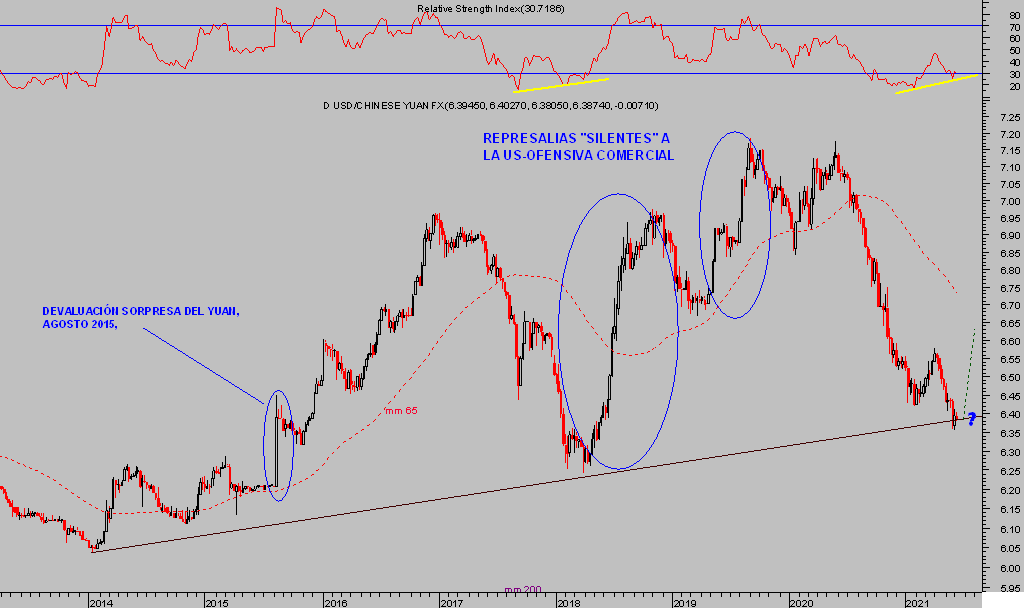

DÓLAR-YUAN, semana.

Pero una caída del Dólar frente al Yuan, del 11.5% en sólo un año, encarece los productos importados por los americanos y compran menos producto extranjero, perjudicando las posibilidades exportadoras de China. Conscientes del problema, las autoridades chinas han decidido tomar medidas la pasada, como la adoptada por el Banco Popular de China obligando a las instituciones financieras del país a elevar del 5% al 7% sus reservas internacionales en Dólar.

Los movimientos del Yuan en pasados meses, subiendo contra el Dólar, no han gustado a las autoridades aunque son plenamente justificados también bajo el prisma de flujos, generados por unos mercados de deuda en China que ofrecen una rentabilidad muy superior a la de los bonos americanos, siendo una economía gigante, en fuerte crecimiento y con una moneda razonablemente estable.

La medida de protección del Yuan y de las exportaciones adoptada por el -PBoC- banco central chino incidirá sobre los flujos, aumentando la compra de dólar y/o reduciendo las compras de Yuan, y eventualmente debería incidir el cruce de monedas, beneficiando al Dólar. Es decir, beneficiando a la fábrica del mundo para que sus exportaciones puedan seguir siendo asequibles y elevadas.

El análisis técnico y estudios de pauta, sugieren elevada probabilidad de asistir a un rebote del Dólar desde la zona actual de cotización. No sólo contra el Yuan

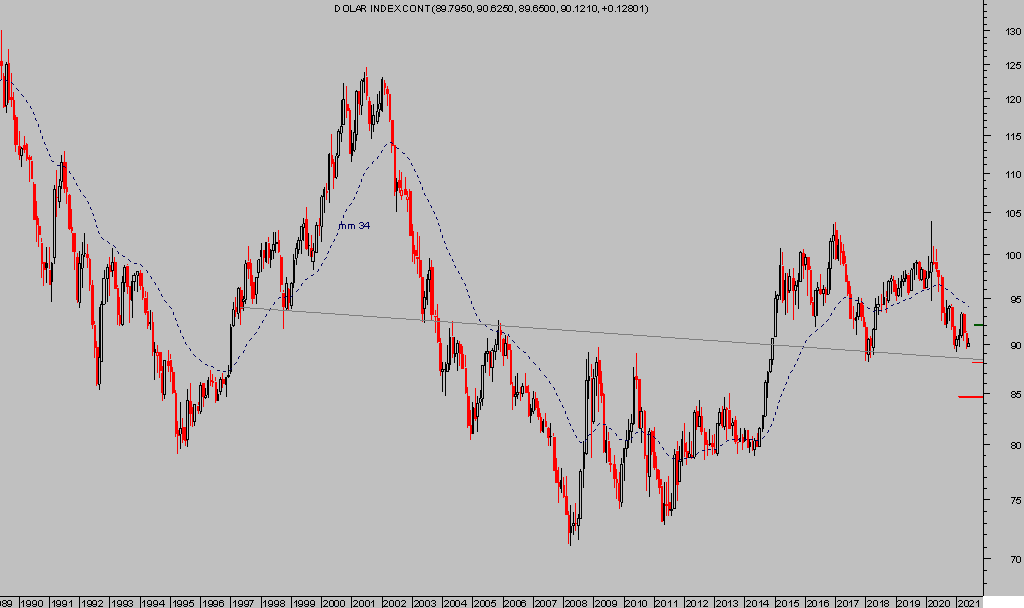

DÓLAR INDEX, mensual.

El Dólar Index es una referencia de cotización de la moneda americana frente al resto, una cesta conformada en un 57.6% por el Euro, 13.6% el Yen, 11.9% la Libra Esterlina, 9.1% el Dólar de Canadá, etc…

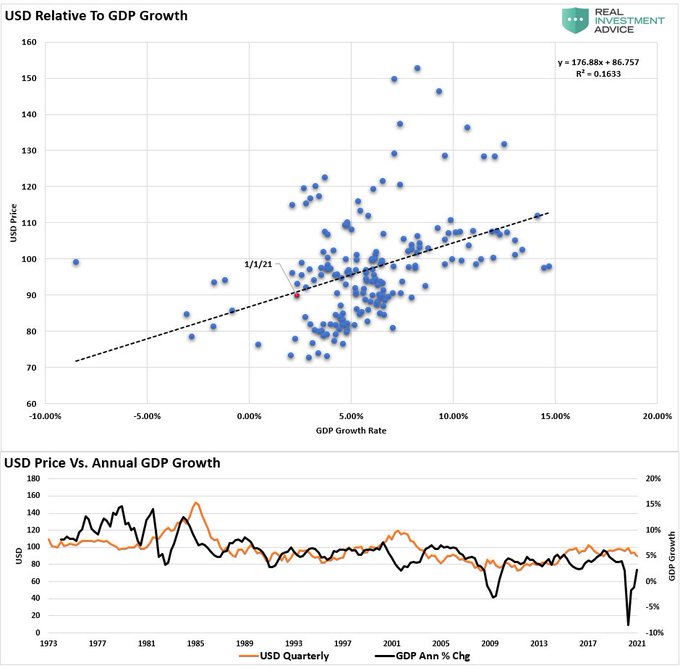

Existe cierta correlación entre el comportamiento del Dólar Index y el PIB americano, no de corto plazo pero sí en el muy largo. El Dólar refleja la fortaleza o debilidad de su economía y de igual manera que ha manifestado la debilidad experimentada durante el pasado año con caídas superiores al 11%, ahora podría estar en ciernes de girar al alza y manifestar la fortaleza de la economía USA…

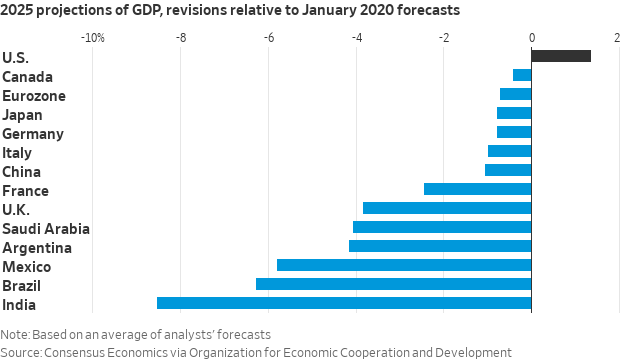

… previsiblemente será una de las economías que más crezca este año y basado en la comparativa de perspectivas que hicieron los expertos en enero de 2020 frente a las perspectivas actuales, de acuerdo con datos de consenso de la OCDE, USA podría ser la economía que mejor se comporte en los próximos 4 años:

El Dólar reúne todas las condiciones necesarias para rebotar, incluso el sentimiento bajista que aún mantienen muchos expertos sobre su futuro, pronto comenzará a rebotar.

Antes de conocer mañana el crítico dato de IPC de mayo en Estados unidos, hoy los mercados estarán pendientes de las decisiones y comentarios que surjan del Consejo del BCE. La reactivación de las economías en los distintos países europeos se está produciendo de manera algo más lenta de lo esperado pero el proceso de vacunación está avanzando y permitiendo la reapertura total de las economías.

Se espera un dinamismo económico en Europa mucho más intenso que el visto hasta ahora, para este y los próximos trimestres y los indicadores adelantados así lo atestiguan.

El BCE no alterará las condiciones monetarias pero se enfrenta a la necesidad de comenzar a trasladar a los mercados un mensaje tan incómodo es como el inicio de la reducción de estímulos. especial cuidado sobre la cuestión de cuándo dará comienzo a la retirada de sus medidas de estímulo.

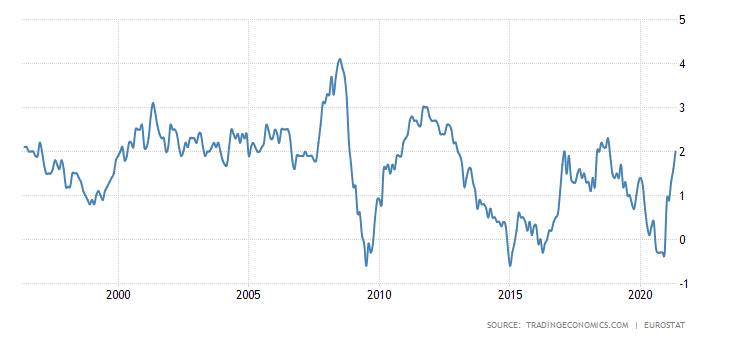

La inflación europea está anclada justo en el famoso umbral del 2%, aunque la tendencia alcista de las últimas fechas y las presiones de precios que también acechan a la economía europea son importantes y permiten esperar aumento adicional del IPC.

IPC EUROPA.

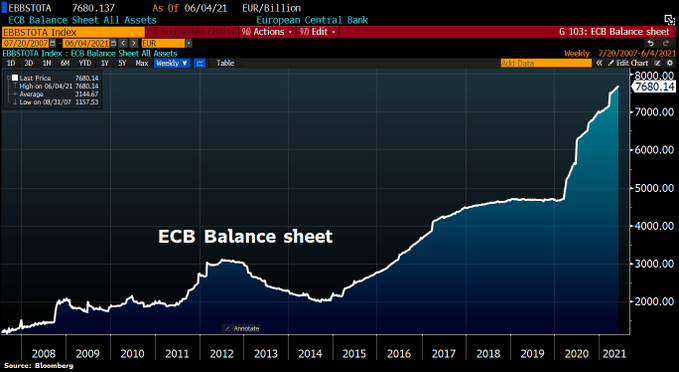

El balance del BCE continúa subiendo como un cohete, alcanza máximos históricos en €7.68 billones y ya supone un 78% del PIB de la Eurozona, frente al 36% que supone el balance de la FED respecto a su PIB.

BALANCE BCE.

Tras la reunión del Consejo del BCE de hoy, os tipos de interés previsiblemente se mantendrán en el 0%, los de facilidad de depósito en un negativo -0.50% y la enjundia estará centrada en los estímulos, más ahora que el Tribunal Europeo considera una intromisión las declaraciones e intenciones de Alemania para que el BCE detuviese las compras de deuda.

El tribunal Constitucional alemán cuestionó el pasado año el programa de compras de deuda, desoyendo la sentencia previa a favor del Tribunal de Justicia de la Unión Europea y la Comisión europea ha abierto un procedimiento de infracción en su contra por considerar que ha violado los principios fundamentales de derecho de la UE.

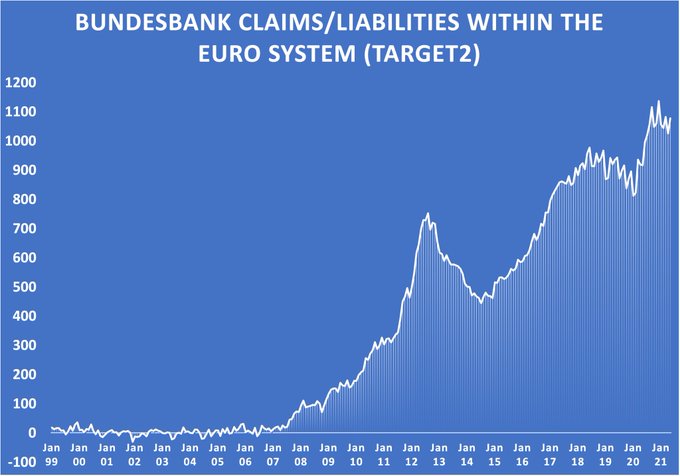

Tirón de orejas y a trabajar, a nadie le interesa la confrontación, Alemania es acreedor neto en el sistema Target2 europeo por unos €1.075 millones y fuente de financiación alternativa que continuará siendo siempre que el sistema continúe siendo engrasado y garantizado desde el BCE.

El encuentro del BCE aportará pistas a los mercados, aunque no se esperan apenas novedades más allá de quizá alguna referencia a la posibilidad de empezar a contemplar la reducción de compras de deuda.

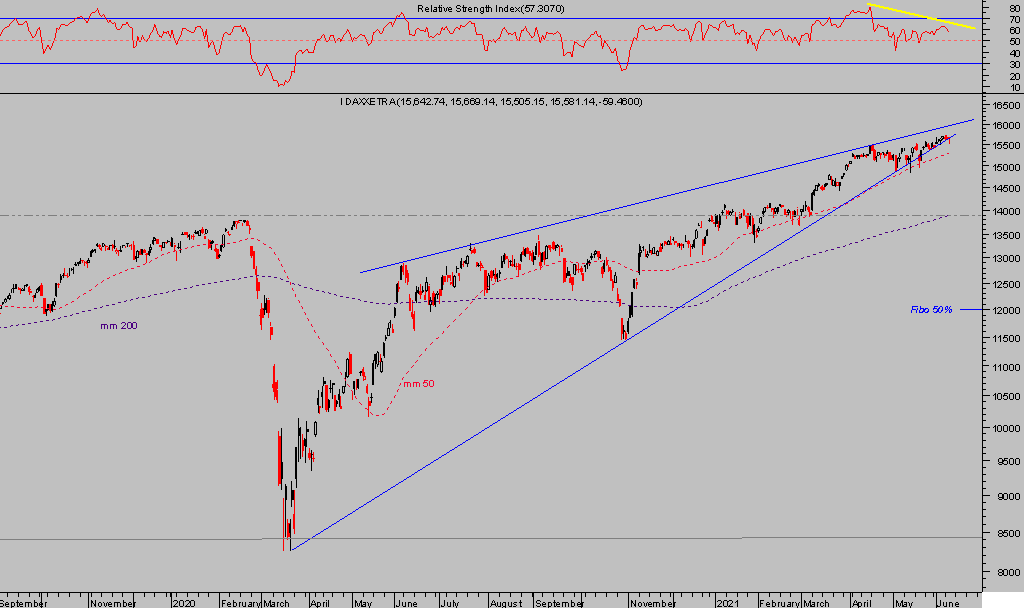

DAX-30, diario.

Más importante que el BCE para los mercados será la publicación mañana del IPC en Estados Unidos -previsiones e impacto explicados en post de ayer- y justo a menos de una semana de la celebración del FOMC, o Comité de Mercados Abiertos de la Reserva Federal.

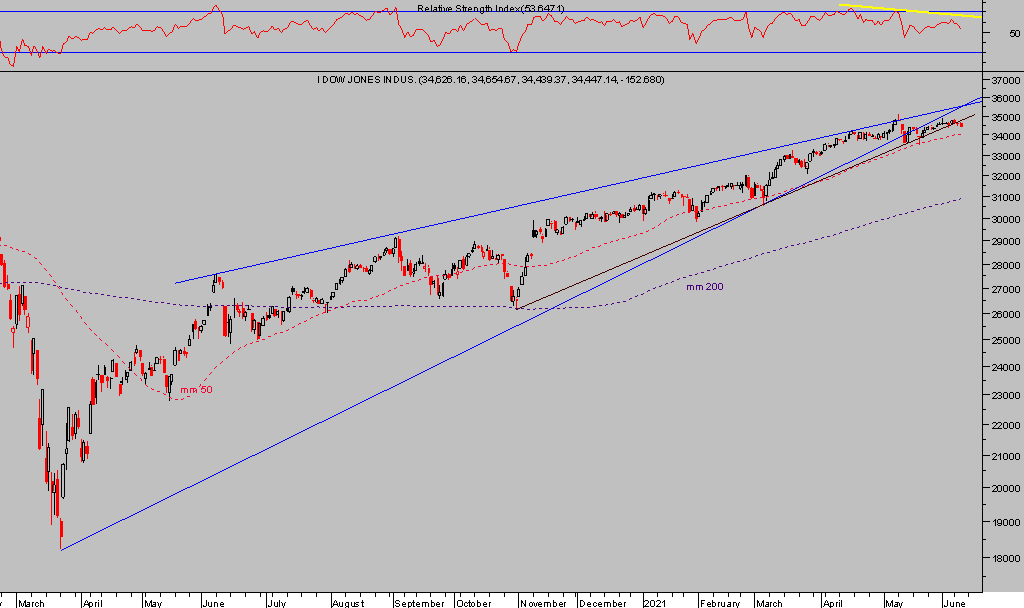

DOW JONES INDUSTRIALES, diario.

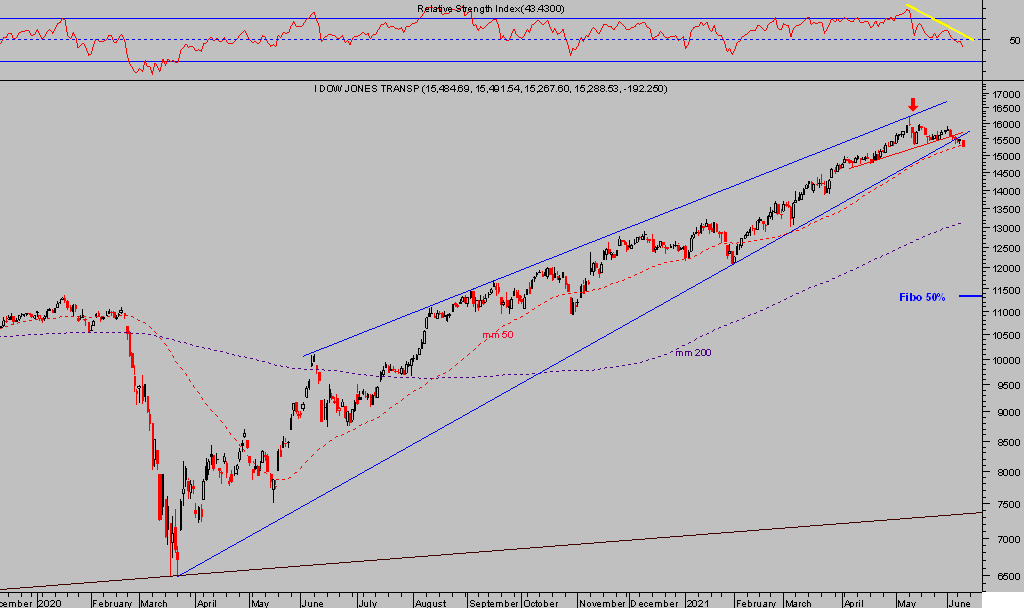

DOW TRANSPORTES diario.

Transcurridas cerca de 8 semanas de mercados en zona de máximos sin energía para continuar al alza pero sin caer, desarrollando movimientos laterales, en las últimas jornadas se están observando en distintos índices rupturas de las pautas alcistas desplegadas desde los mínimos de marzo de 2020.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com