Los datos macro americanos y la presentación de resultados empresariales marcarán la pauta de los mercados la semana que hoy comienza y serán foco de atención de los inversores.

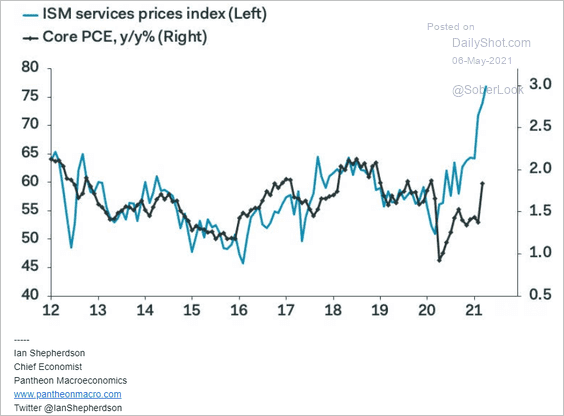

Esta semana se publica en USA un dato cada vez más relevante para los mercados y autoridades como es la inflación, también la producción industrial o las ventas al menor atraerán la atención de los expertos después de conocer el pasado viernes el informe de empleo de abril.

El ex secretario del Tesoro USA, Sr Larry Summers, expresó el jueves pasado su opinión respecto de la escasez de demanda de empleo así como las consecuencias derivadas en inflación: “If we’re having that kind of job shortage at a time when the economy is still in front of what almost everybody thinks is going to be a very substantial boom over the next six months, I am concerned about inflation and inflation expectations”. Reflexión que compartimos plenamente y venimos exponiendo detalladamente en las últimas semanas.

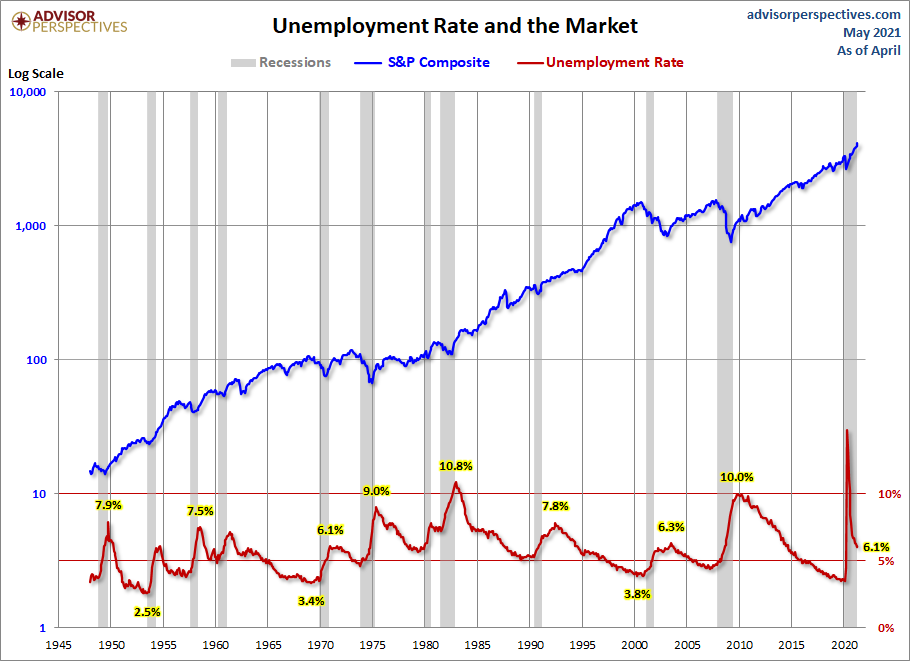

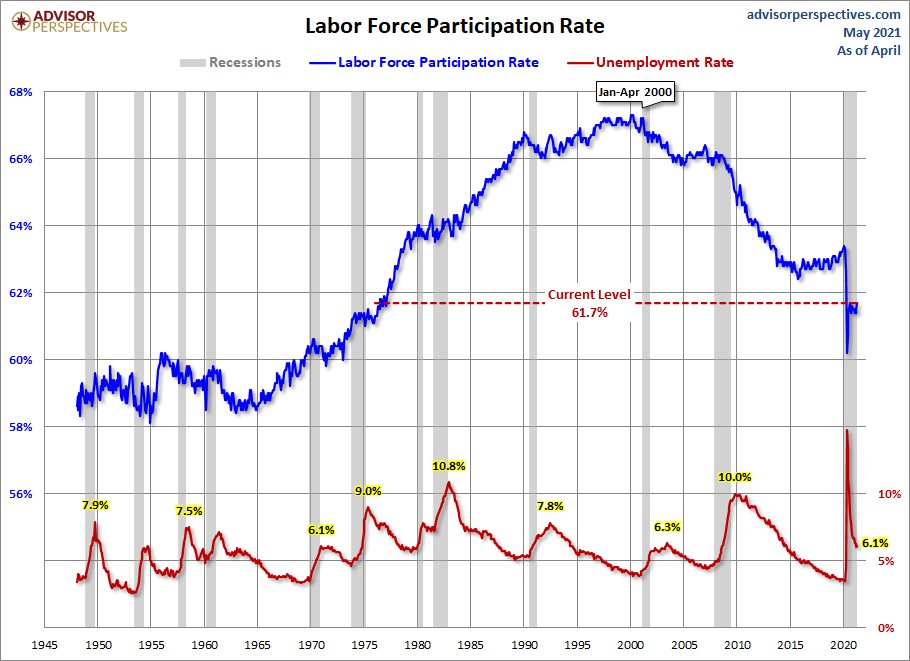

El Buerau of Labor Statistics publicó el viernes el informe de empleo, se crearon 266.000 nuevos empleos en abril y la tasa de paro quedó en el 6.1% mientras el consenso apuntaba a la creación de un millón de empleos y caída de la tasa hasta el 5.8%. Una gran decepción!

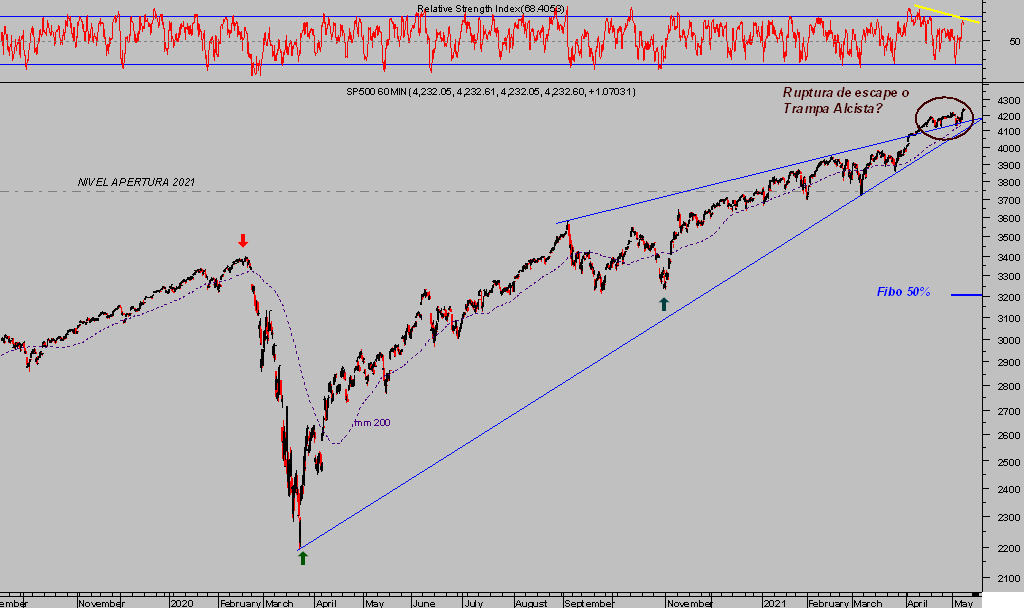

Decepción que fue interpretada en clave positiva por los mercados, temerosos de que la mejora de los datos macro forzará a las autoridades a normalizar las condiciones monetarias más pronto que tarde celebraron el mal dato de empleo con subidas y nuevos máximos históricos en el SP500 y Dow Jones, que cerraron la jornada subiendo un 0.74% y 0.66% respectivamente.

S&P500, 60 minutos.

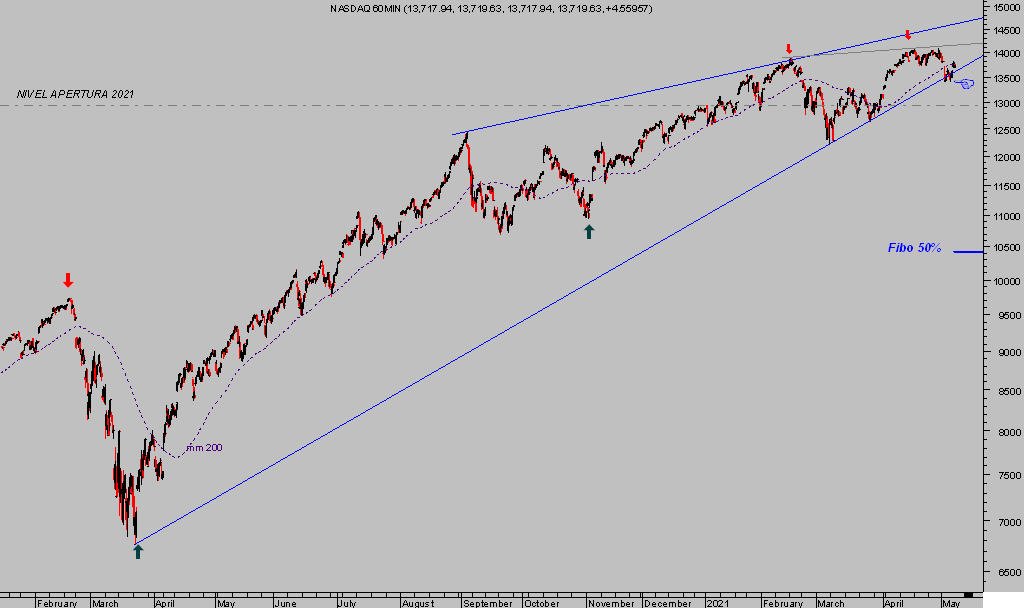

El Nasdaq fue el índice que más subió el viernes, un +0.98%, aunque el único de los grandes que no consiguió anotar nuevos niveles record.

NASDAQ-100, 60 minutos.

La participación de la fuerza laboral apenas está recuperando terreno y explica, en parte, la brusca caída de la tasa de paro. Quedó en el 61.7%, niveles de hace más de 40 años.

La recuperación del mercado laboral está en marcha aunque está siendo lenta y complicada, en abril mejoró la contratación de trabajadores que estaban en situación temporal de desempleo pero ascendieron de nuevo los parados de larga duración.

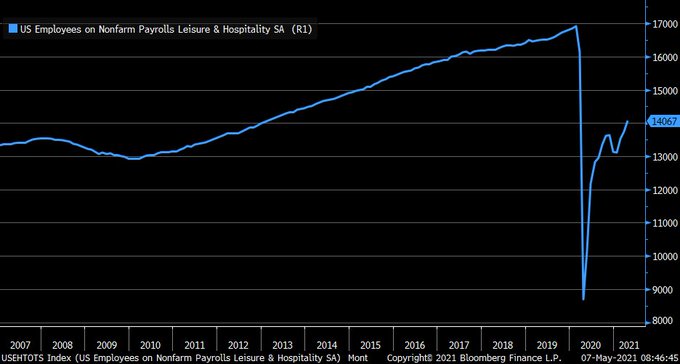

El mercado laboral está activo pero menos de lo esperado, por motivos aquí explicados en distintos posts, y mientras los parados indefinidos aumentan curiosamente el sector de ocio, hoteles, restaurantes, etc… necesitado de contratar a cientos de miles de trabajadores no consigue cubrir sus puestos.

En los últimos 3 meses el sector ha contratado a cerca de 950.000 trabajadores pero aún se encuentra con 2.3 millones de empleados menos que antes de la pandemia. La escasez de mano de obra necesaria para cubrir ese gran diferencial puede generar tensiones y competencia salarial.

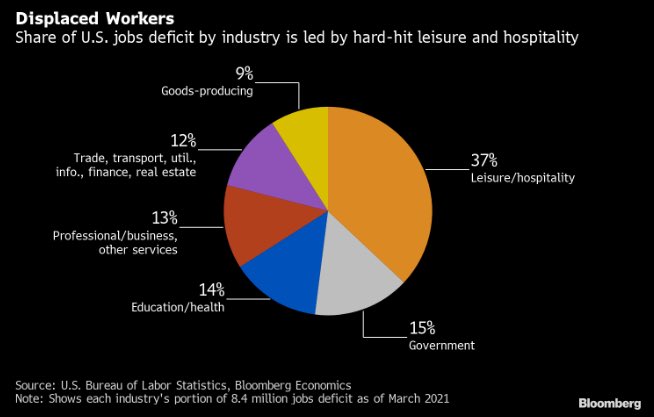

El déficit de mano de obra, ahora que las empresas necesitan aumentar plantilla para afrontar la recuperación en marcha y reapertura de la economía, es acuciante particularmente en el sector del ocio y hotelero, como indicamos más arriba, aunque no es el único:

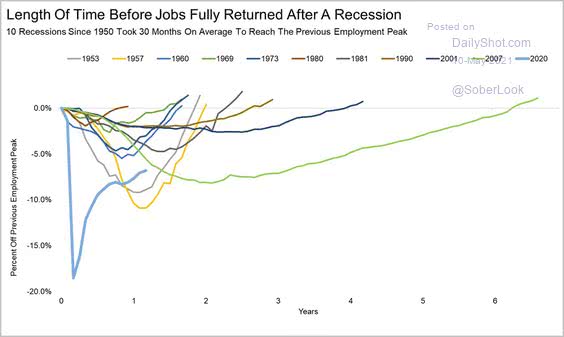

Atendiendo al tiempo que ha necesitado el mercado laboral USA para recomponerse después de crisis o debacles pasadas, pueden pasar aún varios años hasta que se consiga recuperar el nivel prepandemia.

La escasez de mano de obra provoca presiones salariales y merma los márgenes empresariales, se trata de un aumento efectivo de los costes con el riesgo de que las empresas intenten compensarlo subiendo los precios, es decir, impulsando al alza la inflación.

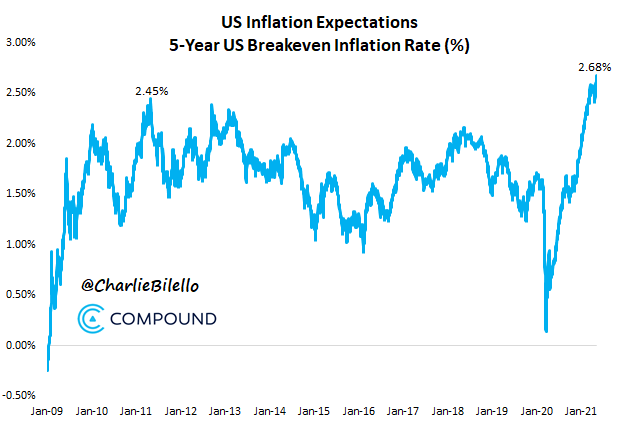

Las expectativas de inflación que manejan los mercados continúan al alza y han superado cualquier registro de los últimos 12 años.

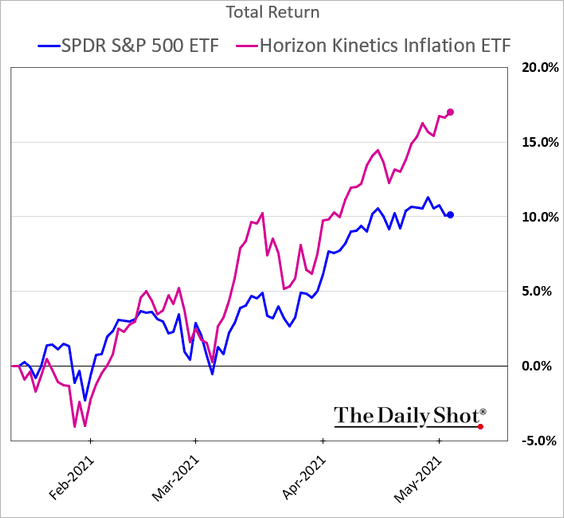

Los inversores toman buena nota de los acontecimientos en términos de precios y expectativas, primero fueron los Bond Vigilantes, como de costumbre son los primeros en anticipar grandes cambio macro y comenzaron a reaccionar hace un año, ahora también los inversores en acciones prefieren comprar activos de renta variable con mejor capacidad de desenvolverse en entornos inflacionistas.

Los márgenes operativos han mejorado notablemente en los últimos meses y se sitúan próximos al 12.5% frente al 8.5% de media, porcentaje ya descontado por el mercado con creces que probablemente tenderá a caer a partir de ahora por el excesivo aumento de costes, tanto de materias primas como salariales.

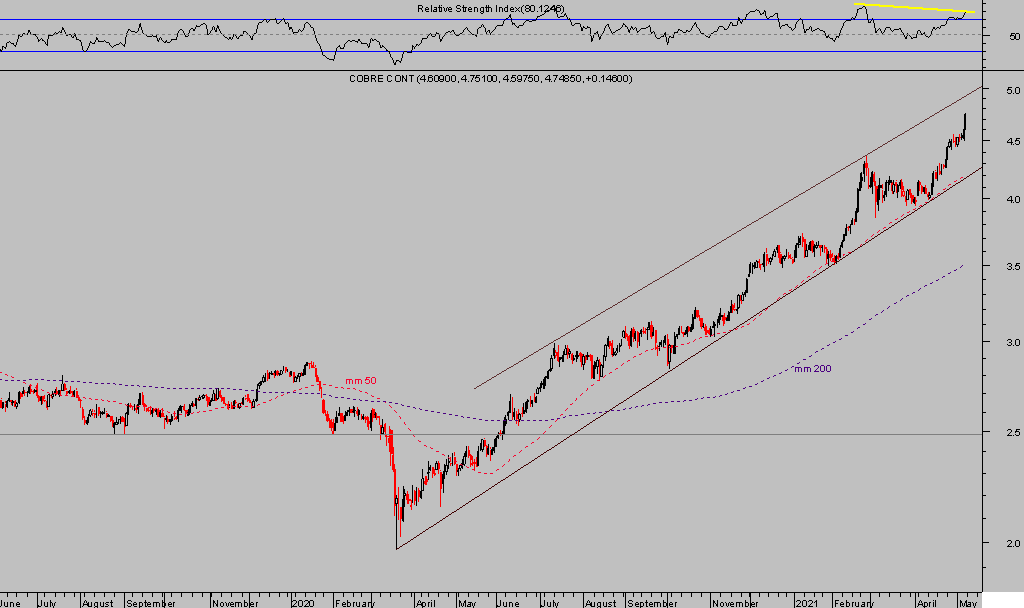

El precio de las materias primas se ha encarecido de manera salvaje en el último año, el Cobre, por ejemplo, ha subido más de un 120% desde los mínimos de la pasada primavera

COBRE, diario

El Doctor Cobre anticipa una potente recuperación de la economía, el PIB americano crecerá este año por encima del 6% según distintos expertos y organismos e instituciones y el mayor crecimiento en 50 años, aunque previsiblemente será menos intensa de lo que la revalorización del +120% sugiere.

La evolución de la cotización del cobre dentro de la canalización del rally en curso y la permanencia del precio dentro de la pauta facilitarán información clave respecto de las intenciones futuras del metal así como de la economía.

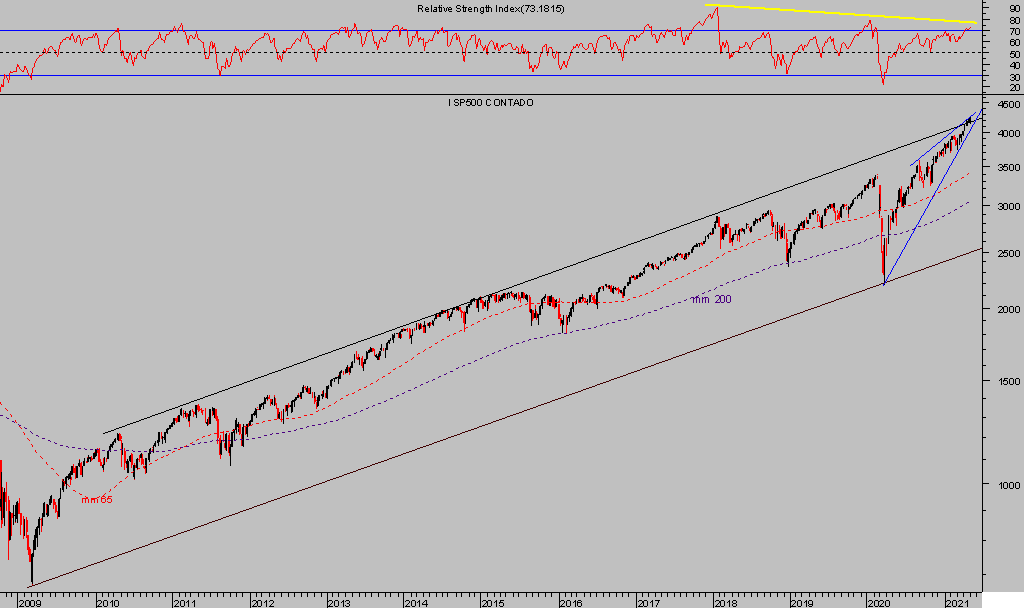

Una canalización técnicamente casi tan perfecta como la desplegada por el SP500 en los últimos 12 años de cotización, que está siendo culminada con la pauta -cuña ascendente- dibujada durante el potente rally iniciado desde los mínimos del 23 de marzo de 2020.

S&P500, semana

Ante la incertidumbre creciente en política monetaria o en economía, las presiones inflacionistas o la excesiva valoración de los activos financieros, los metales preciosos continúan postulándose como candidatos para ofrecer seguridad y rentabilidad ante entornos de volatilidad como los que depara el futuro a las bolsas.

Entre otras recomendaciones, desde hace semanas mantenemos abiertas interesantes posiciones en distintos activos del sector metales, estrategias abiertas con riesgo bajo y monitorizado, hoy erradicado gracias al control dinámico del riesgo de posiciones, y enorme potencial.

WHEATON PRECIOUS METALS -WPM-, diario

El empleo y la inflación, son las macromagnitudes más relevantes y cruciales para el comportamiento de los mercados esta semana y continuarán atrayendo la atención de expertos y autoridades, afectando a la evolución de los activos financieros en próximas semanas y meses.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com