La recuperación de la economía continúa tomando cuerpo y algunos indicadores anticipan grandes posibilidades de mejora notable de la actividad económica en próximos meses, el comportamiento del consumo ha despertado con fuerza, recordemos que las ventas al menor crecieron en marzo un 9.8%.

La demanda está fuerte y la confianza del consumidor creciendo, los cheques mensuales enviados por el gobierno ayudarán a mantener elevado el consumo unos meses y las empresas, por su parte, se preparan para poder atender las ventas esperadas. Los niveles de inventario actuales son muy insuficientes y tendrán que trabajar duro para reponer estanterías, para lo que necesitan contratar personal.

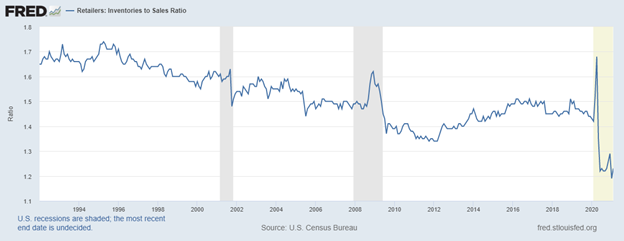

Observen el ratio entre Ventas e Inventarios de las empresas al menor en USA.

RATIO VENTAS / INVENTARIOS, USA.

Las empresas dedicadas al retail están aumentando los pedidos al mayor y las grandes empresas manufactureras trabajan a tiempo completo y se espera durante unos meses. El envío de cheques del helicóptero podría finalizar en julio y se ha abierto una nueva vía de estímulo directo para aquellas familias con ingresos inferiores a $150.000 y con dos hijos o más, quienes recibirán una ayuda adicional hasta final de año que podrá oscilar entre los $3000 y $3600 en total dependiendo de la edad de los hijos.

Las contrataciones están creciendo deprisa y ante la escasez de puestos disponibles, las empresas han comenzado a ofrecer bonus y aumentos salariales para asegurarse personal. La competición laboral y salarial han comenzado y las consecuencias, comentadas en post reciente, son diversas par economía y mercados, pronto se irán revelando.

El reverso de los cheques de estímulo es el habitual peligro de las economías del subsidio, desincentivan a los ciudadanos para trabajar, emprender y crecer.

Entre subsidios federales y estatales, al desempleo y por motivos Covid, se calcula que para un trabajador medio de 40 horas semanales estaría percibiendo cerca de $15 por hora, por no hacer nada. Por el contrario, el salario medio en, por ejemplo, el sector restauración asciende a $11.47 de acuerdo con datos del Labor Department.

Es decir, mientras se pague a la gente más dinero por estar de vacaciones que por trabajar, el incentivo natural es invitar a la gente a seguir de vacaciones y cobrando. Es ya un hecho, hasta el punto que el Sr Richard Galanti, CFO del gigante Costco Wholesale Corp, ha apuntado que están recibiendo currículum de gente que pide cobrar al menos $16 por hora trabajada.

En plena reapertura de la economía y llegada del buen tiempo, las empresas necesitan personal, el ocio y restauración necesitan contratar a decenas de miles de personas, gente que o bien prefiere no trabajar mientras reciban subsidio o bien aspiran a cobrar a partir de $16, es decir un aumento salarial de casi el 40%, inflación?.

Según artículo recientemente publicado en Financial Times alude a otro tiop de rpesiones inflacniostas, también analizadas en estas lineas desde hace meses: «Directivos de Coca-Cola, Chipotle, Whirlpool, Procter & Gamble y Kimberly-Clark dijeron en sus conferencias de resultados la semana pasada que preparan subidas de precios en sus productos para compensar el aumento de sus costes, sobre todo en materias primas».

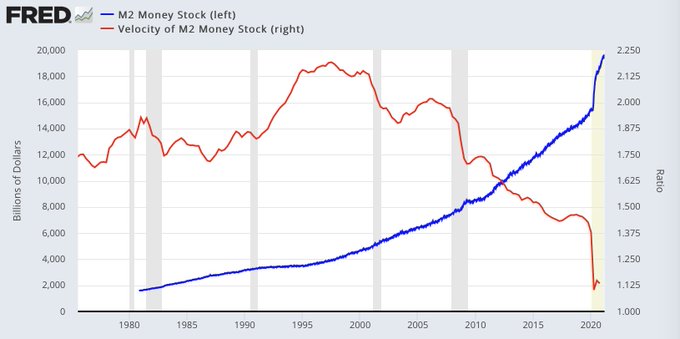

Algunos testigos definitivamente manifiestan el verdadero éxito de las políticas monetarias y de endeudamiento masivo de los últimos años (ironía) revelando a la perfección la trampa de liquide en que están inmersas las autoridades. Se ha creado dinero fake a borbotones pero mientras tanto la velocidad de circulación ha caído a mínimos históricos, dice el refrán que puedes llevar al caballo a beber al río pero una vez allí sólo depende de él hacerlo.

MASA MONETARIA M2 vs VELOCIDAD CIRCULACIÓN DINERO, USA.

La evolución de la velocidad de circulación del dinero es muy decepcionante, aunque un argumento en favor de los pronósticos de inflación contenida y transitoria que maneja la FED.

No obstante, se observan tímidos intentos de mejora y atendiendo a otros factores inflacionistas actualmente en vigor, comentados en post recientes, es dudoso que el comportamiento de la velocidad del dinero sea argumento suficiente para apostar por tasas de precios tan controladas como defiende la FED. Veremos!

La semana que hoy comienza viene marcada por la publicación de datos macro importantes como los pedidos de Bienes Duraderos, PIB del primer trimestre para el que la previsión de consenso apunta a un potente +6.5%, gastos e ingresos personales, etc… pero el evento de mayor interés para los mercados lo acaparará la reunión del Comité de Mercados abiertos -FOMC- de la FED mañana y el miércoles.

Los expertos no esperan apenas novedades, ni alteraciones en política monetaria ni alusiones a futuro distintas de las contenidas en el comunicado de la pasada reunión. El mercado, sin embargo, al cuestionar las previsiones de inflación y primera subida de tipos que manejan las autoridades y después de un año vendiendo deuda, estará muy pendiente a cualquier dato, signo o palabra incluida o retirada del comunicado, a cualquier comentario del Sr. Powell buscando cualquier síntoma de alteración en previsiones, aunque venga en formato FedSpeak.

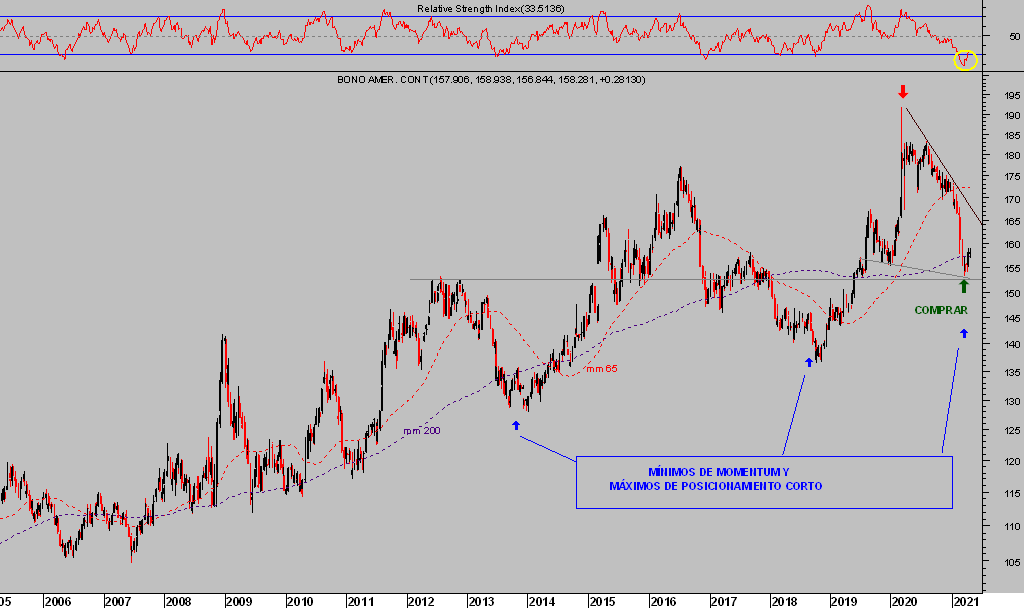

El precio de los bonos USA a largo plazo, T-BOND o deuda a 30 años, ha perdido alrededor de un 20% en el último año y aunque trata de recomponerse y rebotar tras haber registrado lecturas excesivas que suelen anticipar suelo, las espadas están en alto ante la posibilidad de una recaída

T-BOND, semana.

Aprovechando el escenario y favorable binomio rentabilidad riesgo, compartimos una sencilla estrategia de riesgo limitado y controlado a través de la que hemos comenzado a rentabilizar el rebote en curso.

Las bolsas se acercan al final de abril, esta es por tanto la última semana de la estacionalidad anual positiva para el año y a partir d mayo comienza el periodo históricamente más adverso para las bolsas y representado a través del lema de Wall Street «sell in may and go away».

Las bolsas cerraron el viernes en tono positivo, particularmente el tecnológico Nasdaq que recuperó un +1.44%, mientras el Dow Jones y S&P500 subieron un 0.67% y 1.09% respectivamente.

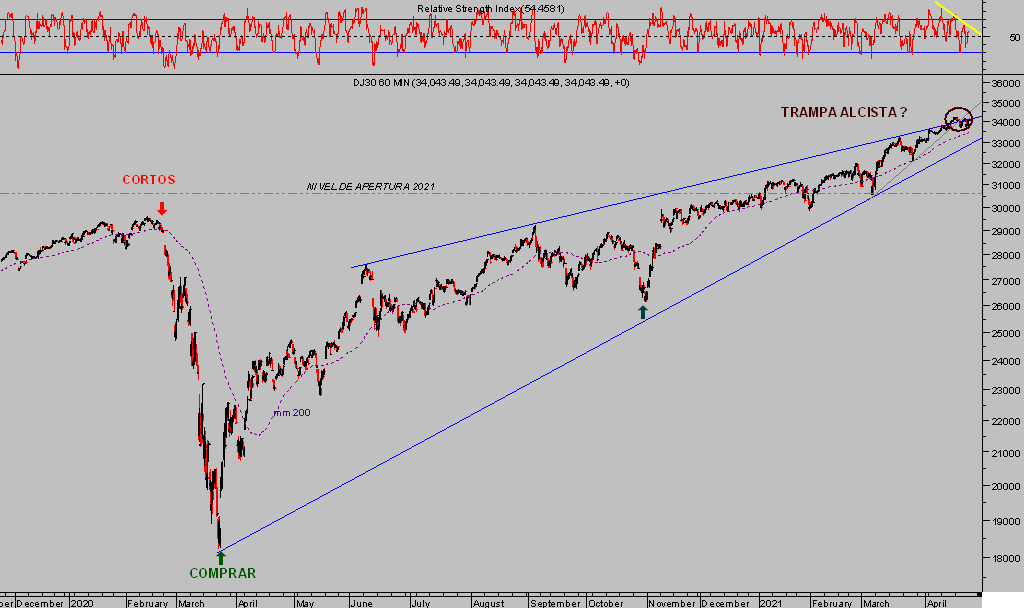

DOW JONES, 60 minutos.

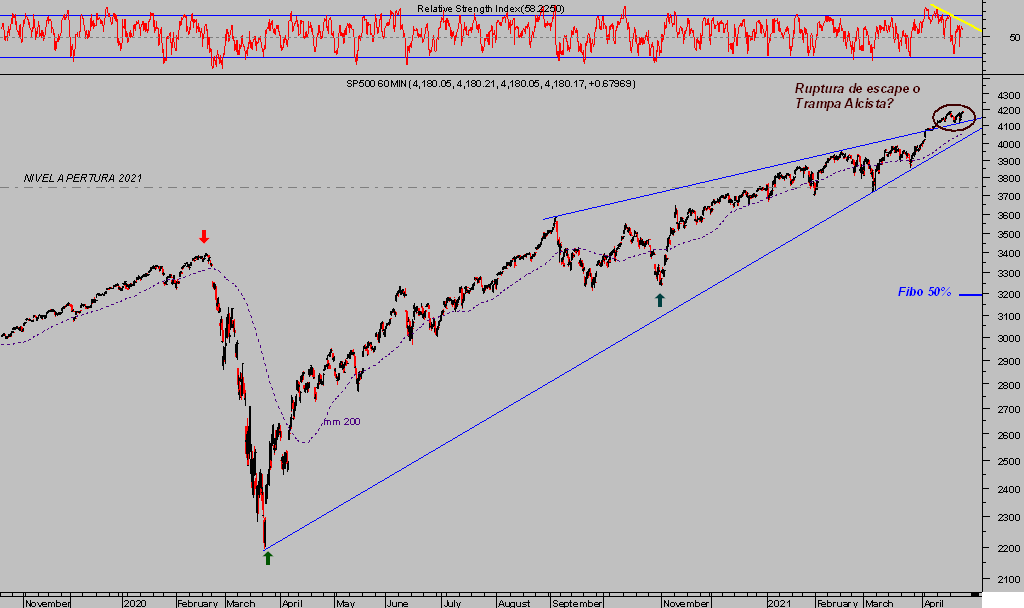

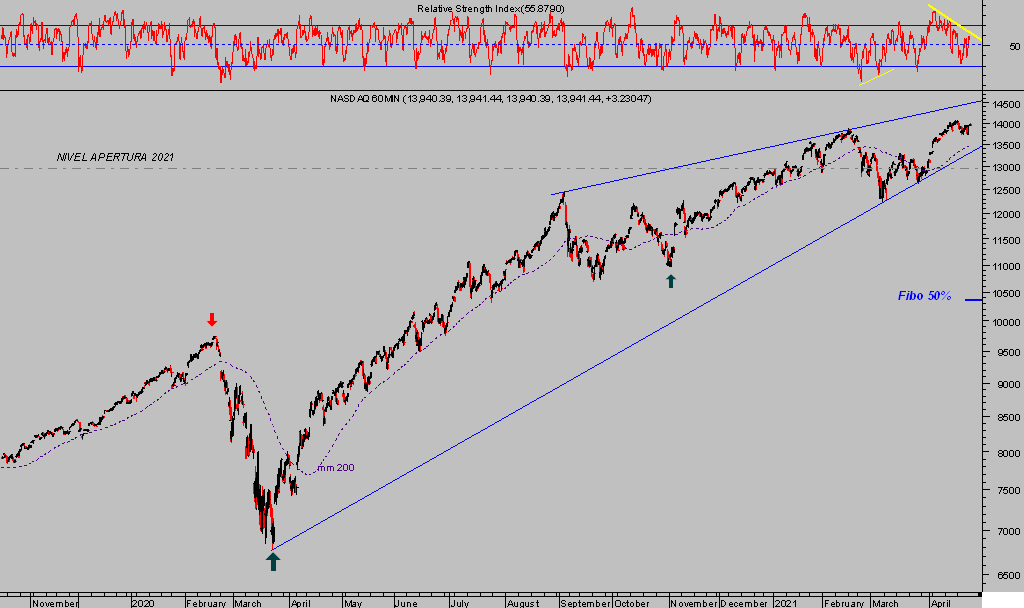

S&P500, 60 minutos.

NASDAQ-100, 60 minutos.

Los índices afrontan un camino tortuoso y cada vez más incierto.

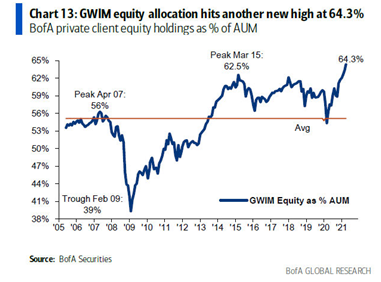

El nivel de participación de los inversores y la ponderación de carteras en renta variable es histórica (vean gráfico siguiente), el apalancamiento, el nivel de posiciones cortas abiertas, el porcentaje de liquidez de los fondos, las lecturas de datos internos, de pauta técnica, etc… son típicos de mercados anticipando volatilidad.

PONDERACIÓN CARTERAS EN ACTIVOS DE RENTA VARIABLE.

La Reserva Federal puede agitar a los mercados con cualquier comentario o declaración, de manera consciente o simplemente por una interpretación de los inversores distinta a la buscada y observando la compresión de las pautas de los índices y la cercanía a sus respectivas referencias de control, un descenso menor puede provocar la activación multitud de órdenes de venta de parte de inversores de muy corto plazo, especuladores y de programas algorítmicos, de High Frecuency Traders.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com