Semana de pérdidas en los mercados, salvo en el Ibex 35 que logra cerrar en verde de manera simbólica con un +0,06%. Las plazas europeas peor paradas en la semana han sido el Dax alemán -1,17%, el FTSE 100 británico -1,15%, el FTSE MIB italiano -1,45% y le han seguido el Cac francés -0,46% y el Euro Stoxx 50 -0,49%. En Asia tampoco se han librado con el Nikkei japonés -2,23% y el CSI 300 chino – 3,41%. Wall Street por su parte siguió la senda dominante con el S&P 500 -0,13%, el Dow Jones -0,46% y el Nasdaq -0,25%.

De todas maneras, el balance en lo que llevamos de año sigue siendo bastante positivo: Eurostoxx (+12,97%), Cac (+12,73%), Dax (+11,38%), S&P500 (+11,29%), Dow Jones (+11,23%), FTSE MIB (+9,68%), Nasdaq (+8,76%), FTSE 100 (+7,40%), Ibex (+6,75%), Nikkei (+5,74%).

Las cinco mejores compañías del Ibex 35 en la semana han sido Siemens Gamesa +5,03%, Meliá +3,69%, Cellnex +3,57%, Inditex +3,41% y Acciona +2,92%. Por el contrario, las cinco peores fueron IAG -5,74%, ACS -3,64%, Aena -3,61%, Repsol -3,30% y Bankinter -3,21%.

El sentimiento de los inversores (AAII) queda de la siguiente manera:

– Sentimiento alcista (expectativas de que las acciones suban en los próximos seis meses), cayó 1,1 puntos hasta el 52,7% pero sigue por encima de su media histórica del 38% y ya van 21 semanas de las últimas 23.

– Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses), bajó 4,1 puntos hasta el 20,5% y sigue por debajo de su media histórica del 30,5%.

Antes de entrar en materia, echemos un vistazo a algunos activos que llevan una buena rentabilidad con respecto al pasado año:

Dogecoin: +10.400%

GameStop: +3.060%

Ethereum: +1.101%

Bitcoin: +555%

Madera: +276%

Petróleo: +272%

Maíz: +94%

Cobre: +85%

Soja: +79%

Plata: +70%

Algodón: +50%

Uno de los catalizadores negativos de la semana ha sido el temor a una fuerte subida de impuestos en Estados Unidos a las inversiones en capital, y es que se habla de que el impuesto podría incluso duplicarse llegando casi al 40% para aquellos inversores con más de un millón de dólares.

Lo mejor es calma y observar, porque se esperan negociaciones que se pueden todavía prolongar bastante en el tiempo, por no hablar de otras dudas, por ejemplo si tendrá carácter retroactivos al 1 de enero de 2021 o bien comenzará el 1 de enero de 2022. Así pues, primero hay que ver si se aprueba la subida, luego ver de qué números estamos hablando y por último cuándo empieza a aplicarse.

De todas maneras, estas cosas tan sólo suelen tener un impacto negativo en la renta variable a corto plazo, es decir, no cambian el rumbo de la tendencia principal. La idea que circula por Wall Street es que afectaría a las compañías que más han subido en Bolsa, pero cabe también recordar que en 2013 con Obama las ganancias de capital se subieron y el S&P 500 terminó el año con +30%, su mejor ganancia en casi 10 años.

Una de las grandes preguntas que se plantean los inversores es qué hará el S&P 500 tras llevar una fuerte subida en los últimos doce meses, nada más y nada menos que un +80%, algo jamás visto. La historia nos muestra que es buena señal. Fíjense, en los últimos 70 años el S&P500 ha tenido 9 rallys de gran magnitud y un año de duración con una rentabilidad media anual de +34% y todos ellos continuaron durante el segundo año.

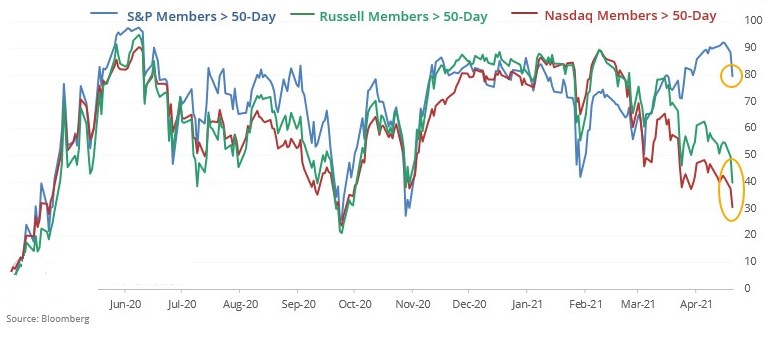

Hemos asistido también a otro hecho histórico, la divergencia entre el número de compañías del S&P 500 que están por encima de su media móvil de 50 días y las compañías del Nasdaq y del Russell 2000. Y es que durante la semana, el S&P 500 tenía más del 85% de sus valores por encima de su media de 50 días, mientras que tanto el Nasdaq como el Russell 2000 tenían menos del 50%.

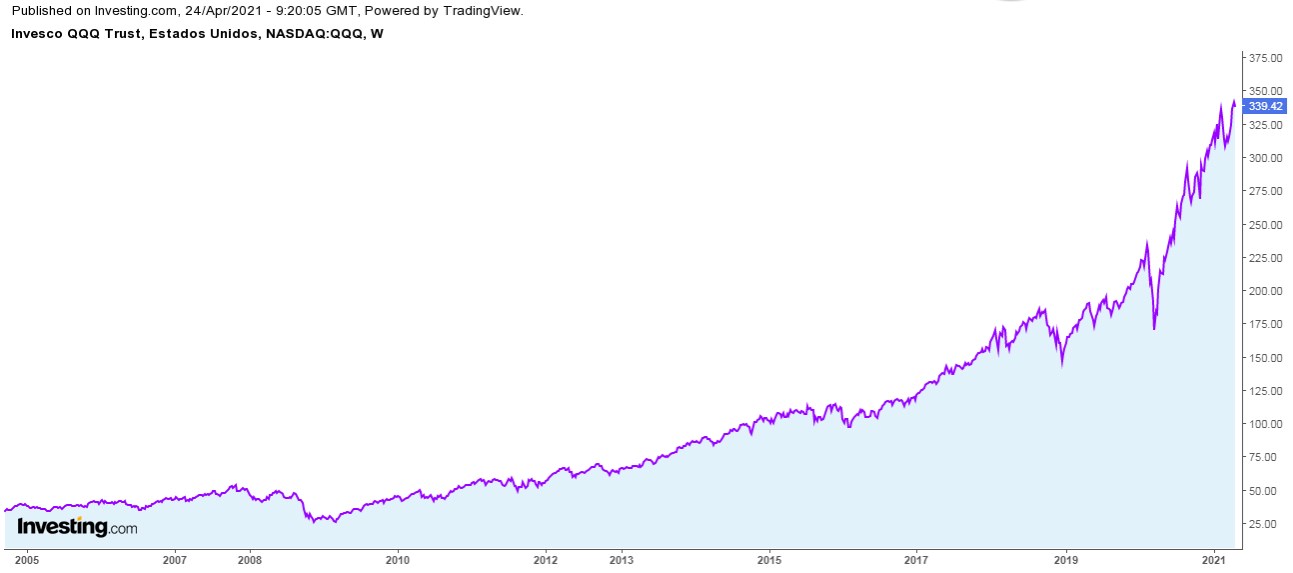

El sector tecnológico no está tan fuerte como en el 2020. De hecho, el Nasdaq lleva un menor rendimiento en lo que va de año que el S&P 500 y el Dow Jones. Otra prueba de ello es el fondo cotizado Invesco QQQ Trust que ha perdido 6.000 millones de dólares en los últimos cinco días, su peor racha desde el año 2000, con el mal dato de Netflix (crecimiento de suscriptores en el primer trimestre). Sí, es verdad que hasta ahora las compañías del sector que han presentado resultados han mejorado las previsiones y expectativas del mercado, pero también lo es que apenas ha influido en sus respectivas cotizaciones, ya que no se han movido mucho. El caso es que los ETF en general han visto entrar dinero este año y los ETF de tecnología tan sólo han recibido 5 veces menos de flujo de capital. Pese a todo, la evolución del fondo QQQ Trust es impecable, eso no se puede dudar.

En Europa, la buena noticia, aunque era lo esperado y ninguna sorpresa, es que el Banco Central Europeo (BCE) confirma que seguirán los bajos tipos de interés y el programa de compra de activos.

Haris Anwar/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.