El Sr Christofer J. Waller, miembro del Consejo de Gobierno de la FED ha defendido de nuevo las proyecciones de inflación y de tipos de interés que mantiene la institución, apuntando que los mercados están anticipando demasiado la expectativa de subida de tipos de interés. «getting ahead of themselves in terms of expecting rate hikes».

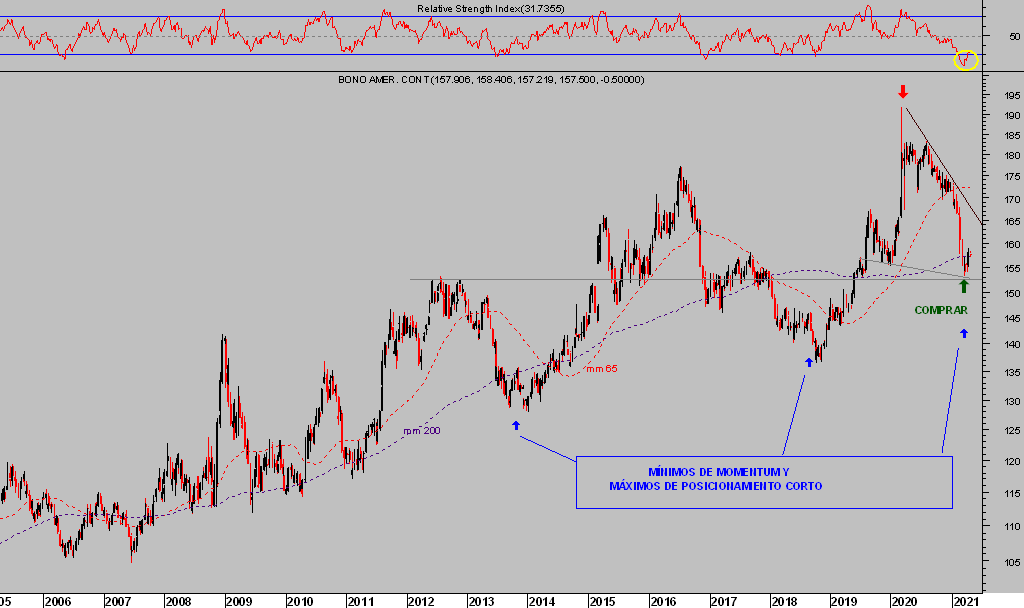

Las espadas siguen en alto y continuarán mientras que la inflación continúe al alza, la FED convencida de la transitoriedad de la actual fase de alzas de precios y proyectando subidas de tipos para 2023 mientras que los mercados descuentan subidas de tipos en 2022, subidas de inflación hacia el 3.5%-4% en próximos meses y han reducido exposición al mercado de deuda de largo plazo provocando una caída del precio del 20% en 12 meses.

T-BOND, semana.

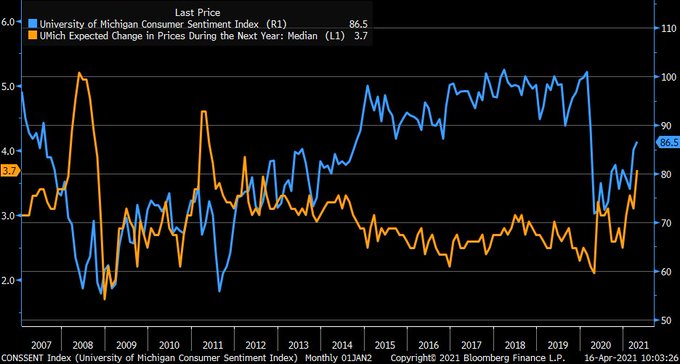

Al margen de lo anterior, el sentimiento general del consumidor americano continúa su proceso de mejora iniciado desde los mínimos del pasado año alcanzados en pleno azote de pandemia y confinamiento generalizados. Entonces había mucho miedo aunque transcurrido ya un año y habiendo un programa de vacunación y otros de estímulo económico en marcha, se ha convertido en esperanza, que no optimismo ya que todavía se encuentra muy por debajo de los niveles prepandemia.

El índice de sentimiento del consumidor de la Universidad de Michigan de marzo ha recuperado posiciones hasta 86.5, dos puntos por encima del mes anterior pero aún por debajo de los 89 esperados por el consenso.

El subíndice de Condiciones Actuales muestra la mayor mejora dentro de la encuesta, situadas en 97.2, frente a un índice de expectativas que no termina de reflejar el optimismo y ha quedado en marzo inalterado en el mismo nivel de febrero, en 79.7. Las expectativas de inflación han subido notablemente, a un año hasta el 3.7% (máximos desde 2012) frente al 3.1% anterior.

INDICE CONFIANZA DEL CONSUMIDOR UNIVERSIDAD MICHIGAN

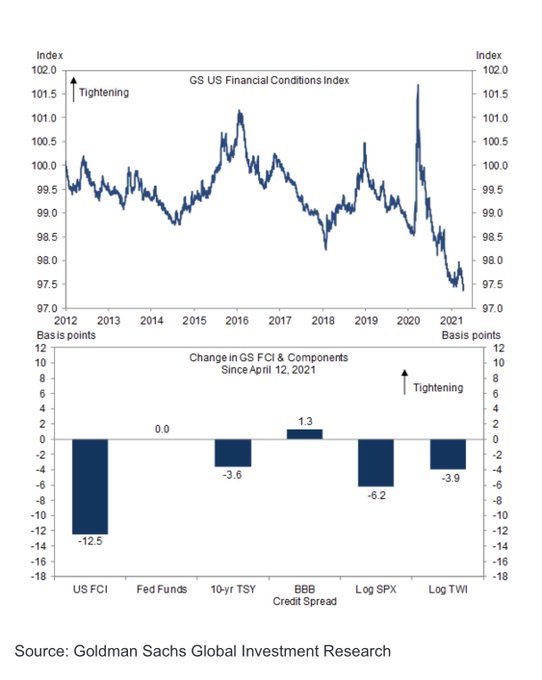

Las condiciones monetarias, parte esencial del plan de recuperación, se encuentran en niveles mínimos históricos y consecuentemente, también las condiciones financieras, según refleja el índice de Condiciones Financieras de Goldman Sachs, que la semana pasada cayó de manera contundente, 12.5 puntos hasta alcanzar record mínimo en 97.4.

ÍNDICE DE CONDICIONES FINANCIERAS USA.

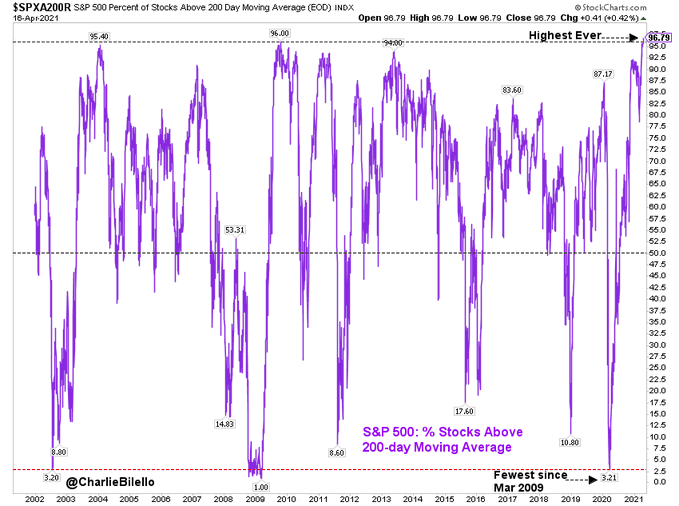

Así, la fortaleza y resiliencia de las bolsas, artificialmente inducidas por las autoridades y políticas de reflación de activos, la capacidad para recuperarse y mejorar más allá de lo racional mantienen la esperanza y las bolsas en máximos después de un año de rally desbocado,aunque manifiesta lecturas y excesos típicamente asociados con finalización de pautas alcistas.

Por ejemplo, el 96.8% de los valores que componen el SP500 cotiza sobre su respectiva media móvil de 200 sesiones, máximo histórico y una lectura extrema que suele dar paso a parones en la tendencia del índice o correcciones de distinto grado.

% EMPRESAS DEL SP500 SOBRE sus mm-200 sesiones.

Es decir, la cotización de la gran mayoría de acciones ha subido acompañando al índice en su carrera y cuando queda menos de un 4% por sumarse a la fiesta apenas existe nicho de oportunidad, sector o empresa a precios aún bajos y susceptibles de atraer el interés de los inversores, de forma que no cabe esperar un proceso de rotación capaz de aportar nueva inercia compradora y alcista para el conjunto de un mercado en fase de agotamiento.

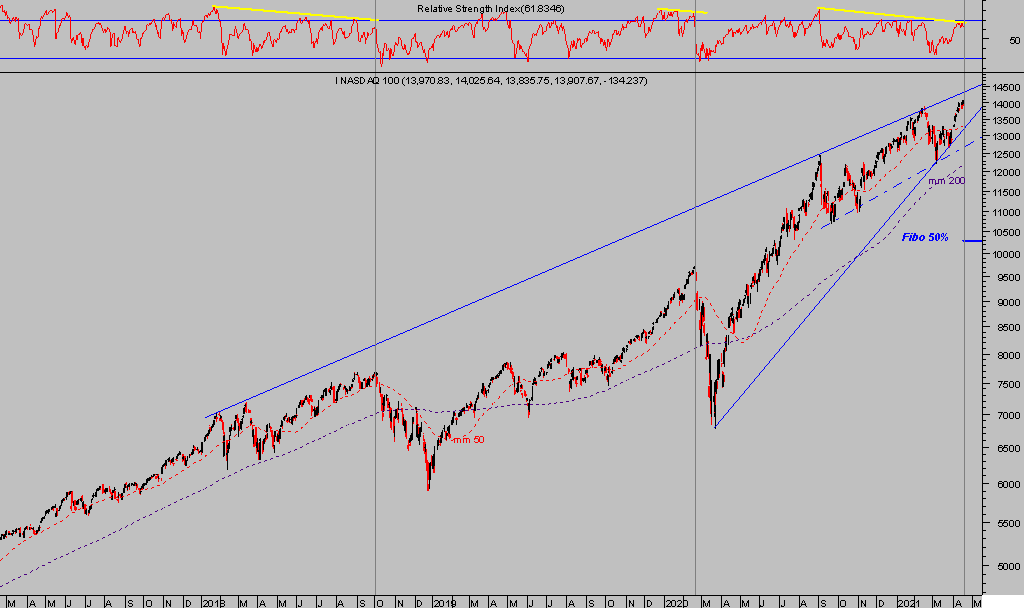

El Nasdaq cotiza en niveles de hace más de 10 semanas y presenta una imágen técnica de deterioro considerable

NASDAQ-100, diario

Es importante destacar el hecho de que el rally histórico en los últimos 13 meses en la bolsa ha sido extendido entre todos los sectores y muy generalizado, independientemente de la evolución de los negocios o de los resultados de las empresas.

En las actuales condiciones de mercado, auspiciadas por las autoridades hasta crear percepción anulada del riesgo, de condicionamiento pauloviano de los inversores, «hasta los gatos llevan zapatos». Incluso las empresas en perdidas han conseguido rentabilidades estelares, doblar su cotización superando la irracionalidad de las anteriores explosiones alcistas del mercado (2000 y 2007) previas a grandes correcciones.

La complacencia, inoculada mediante inyecciones de liquidez y demás prácticas empleadas por las autoridades para intervenir al alza las cotizaciones, ha permitido también que muchos empresarios se lancen al mercado a captar capital y en los últimos trimestres lo han hecho también como nunca antes, particularmente el primer trimestre de este año.

Las operaciones de salida a bolsa vía Ofertas Públicas de Venta de acciones -IPO por sus siglas en inglés-, se han disparado en número y volumen, animadas también por la floreciente moda de las compañías denominadas SPAC (Special Purpose Aquisition Company).

Las SPACs son «compañías que reciben cheques en blanco» ya que se trata de empresas creadas «ad hoc», sin actividad operativa y cuyas acciones se emiten al mercado para captar capital con el propósito de realizar una futura adquisición o fusión empresarial con un vencimiento determinado.

Los gestores de SPACs buscan empresas cotizadas o no, baratas con PER en la horquilla 6 a 9 veces para fusionar o integrar con otras del sector o industria y crear sinergias que les permitan vender el paquete a PER 20 a 25 veces.

La moda ha irrumpido con gran fuerza y acapara ya un cuarto de toda la actividad de M&A -Fusiones y Adquisiciones- en USA, habiendo alcanzado un volumen sólo en este 2021 de $172.000 millones.

Las SPACs han tenido gran influencia en el aumento de actividad en IPOs, ya que han sacado a cotizar multitud de empresas de carácter privado.

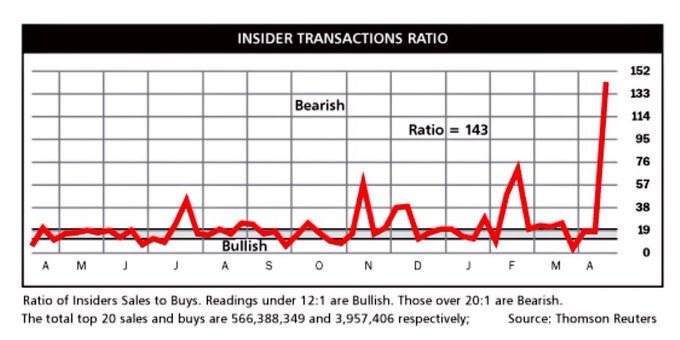

La confianza de los inversores «in-the-know» o insiders, de carácter más racional e informada, dista radicalmente de la expresada por los inversores particulares, aprovecharon el nuevo asalto a máximos de los índices USA para deshacer posiciones, para vender acciones, al ritmo más elevado desde que comenzase el impresionante rally alcista de las bolsas.

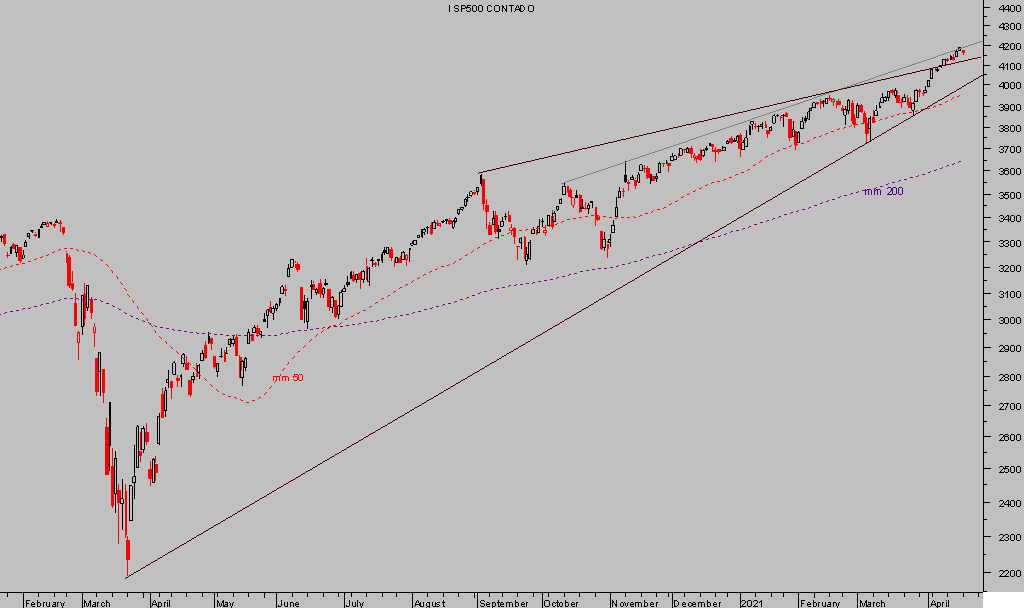

El 96.8% de las empresas del SP500 cotiza sobre su mm de 200 sesiones, el índice SP500 también y de manera poco habitual está alejado un 12.5% del precio de cierre de ayer.

La media de 200 sesiones actúa como un imán y referencia alrededor de la que giran los movimientos en el medio y largo plazos. La denominada regresión a la media es un principio importante a considerar, particularmente ante alejamientos extremos arriba o abajo del precio, se encarga de limpiar el mercado de posiciones y excesos, de aportar nuevas pistas acerca de la fortaleza interna. Se considera que cuando un activo cotiza por encima o debajo de su mm200, éste se encuentra en tendencia alcista o bajista respectivamente, de ahí su importancia.

S&P500, diario.

La media móvil del SP500 se encuentra alrededor de los 3.643 puntos, es decir, un test a la media supondría una caída del índice próxima al 12.5%.

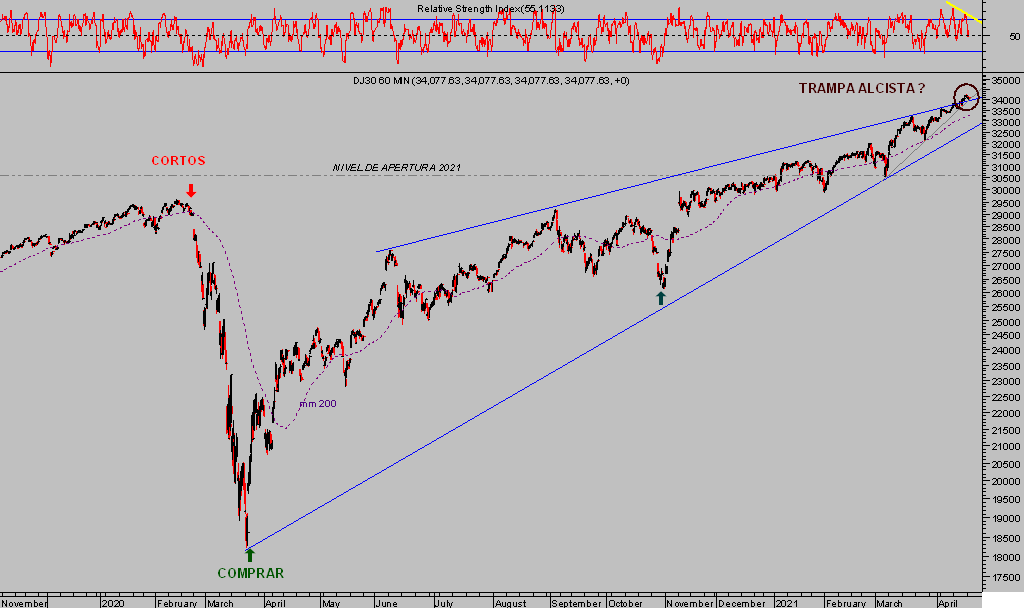

La imagen técnica de todos los índices USA, también de los europeos, IBEX-35 incluido de acuerdo con pautas de precio y tiempo, ciclos analizados detalladamente en post de ayer, y merecen atención estrecha.

DOW JONES, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com