La ambición restauradora de la administración Biden va más allá de la imaginación o de cualquier iniciativa tomada hasta la fecha. Después del lanzamiento reciente del programa de estímulos de $1.9 billones, pocas semanas después del 21 de diciembre cuando Trump aprobó su último de aproximadamente un billón, hoy mismo comenzará a debatirse la propuesta de un mega programa de estímulos para infraestructuras y otros muchos sectores, al que pretenden dotar con cerca de $3 billones. En los últimos 12 meses se han inventado alrededor de 5 billones de dólares.

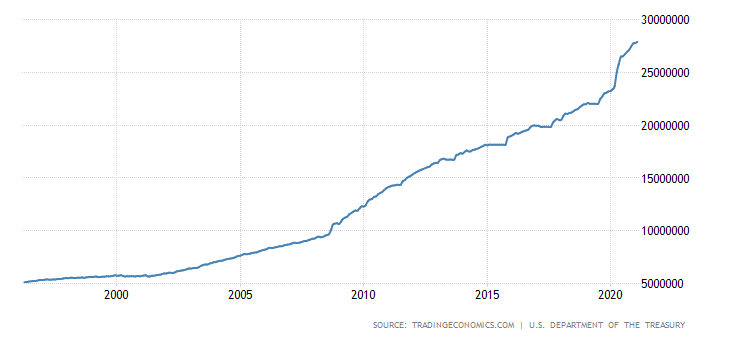

DEUDA USA.

Se trata de un nuevo modelo de política económica de consecuencias y éxito aún por confirmar, con riesgos de peso para la duda y, por tanto, un futuro incierto.

No sólo por el hecho de intentar comprar crecimiento contra deuda, de buscar prosperidad fabricando dinero fake tal como se viene haciendo los últimos lustros sin grandes logros…

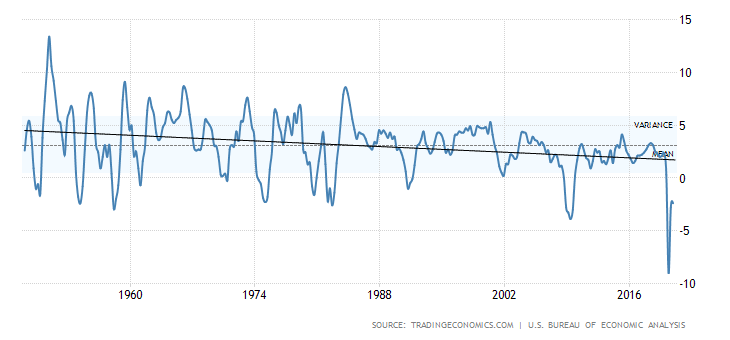

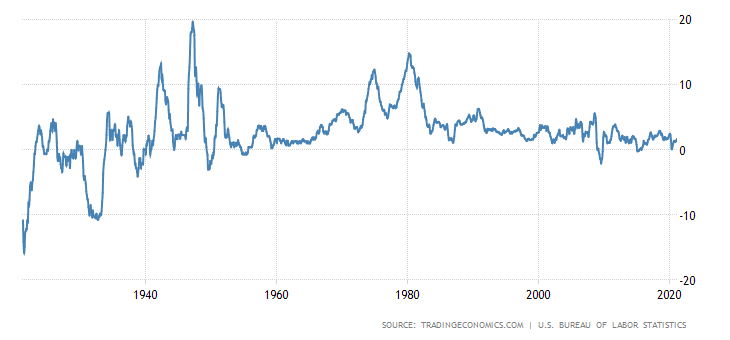

PIB ANUAL, USA.

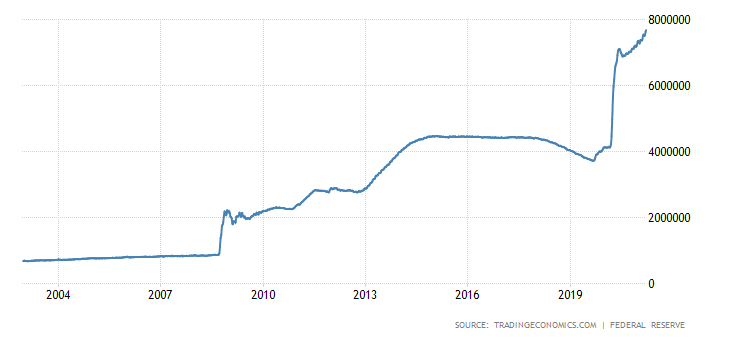

… sino también por hacer depender a a economía y mercados de las decisiones de un reducido grupo de elegidos políticos y otro de no elegidos comandando la Reserva Federal o la política monetaria. El balance de la FED ha crecido exponencialmente en los últimos años, casi se ha duplicado en los últimos 12 meses y las previsiones apuntan a crecimientos aún mayores y además intensos.

Las proyecciones iniciales en el entorno de los $10 billones expuestas desde el pasado verano se mantienen vigentes.

BALANCE RESERVA FEDERAL.

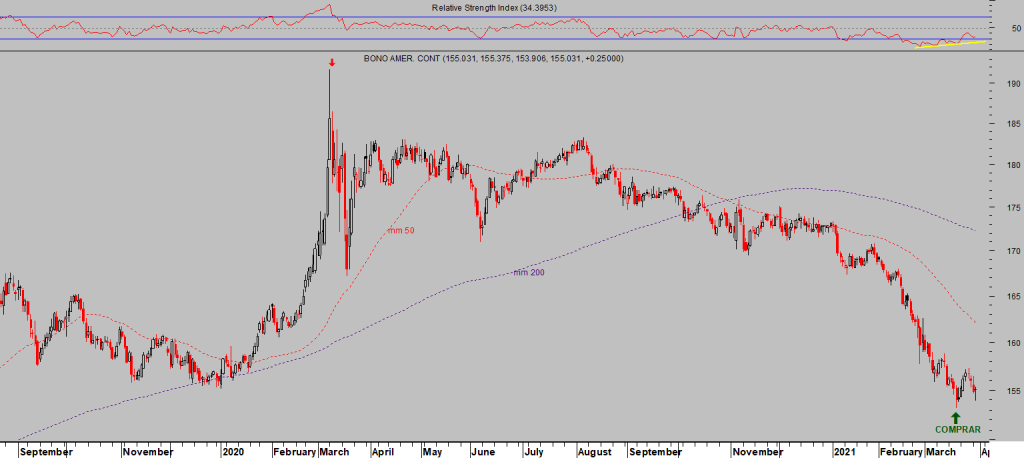

Las presiones inflacionistas se acentúan y las perspectivas que proyectan los expertos aumentan cada semana, un nuevo programa fiscal incidirá adicionalmente. Si la inflación termina dirigiéndose hacia el entorno del 3.5% – 4%, escenario muy probable para próximos meses, el mercado de deuda de largo plazo se resentirá aún más (recordemos que los precios de la deuda de largo plazo USA ya han caído un 20% en los últimos 12 meses, vean gráfico siguiente) y la reacción general de los mercados y correlaciones Bonos-Bolsa podrían alborotarse muy significativamente.

T-BOND, diario.

Un eventual aumento de precios -PCE- arrastrará al alza la rentabilidad de la deuda (caída de los precios) y tendrá que ser combatido con nuevas medidas de la FED para evitar la temida positivización de la curva, medidas de control de la curva de tipos, Operación Twist y/o compra directa de deuda.

La mayoría de expertos e inversores en general nunca ha trabajado con tasas de inflación del 4%, el IPC ha estado sistemáticamente por debajo de ese nivel en los últimos 30 años.

IPC, USA.

La administración Biden defenderá el nuevo paquete de estímulos justificando la avalancha de deuda en la presunción de que este programa se pagará por sí sólo en 15 años.

El Sr Trump también afirmó en 2018 que su reforma fiscal también se autofinanciaría sólo aunque pasado el tiempo se observa que la fuerte rebaja de impuestos a empresas (del 35% al 21%) generó dinero para empresas que sólo una pequeña parte fue invertido en economía real, no sirvió para mejorar la productividad ni por tanto las posibilidades de crecimiento económico sostenido de largo plazo. Además, ese dinero que el Tesoro dejó de recaudar ha pasado a convertirse en déficit y deudas o compromisos para el conjunto de los ciudadanos.

Compromisos que en algún momento se traducirán en presión fiscal y más impuestos pero también en un mayor esfuerzo del gobierno para atender el coste de la deuda, es decir, en un lastre para el crecimiento económico.

El modelo de crecer contra deuda no es el más conveniente y menos ahora que la Ley de Retornos Decrecientes viene años ejerciendo su influencia, cada vez es necesario crear más unidades de deuda para generar la misma unidad de PIB.

El experimento de los últimos años ha dejado una huella inequívoca en ese sentido, además de agrandar enormemente la brecha de la desigualdad, la deuda y balance de la FED han crecido como nunca antes mientras que la tendencia de largo plazo del crecimiento económico ha continuado en pendiente negativa, tal como se observa en los anteriores gráficos.

En 15 años el Sr. Biden habrá cumplido 93, el Sr. Powell 83 y la Sra. Yellen 89 años, ninguno de los actuales responsables tendrá edad para responder en caso de que el experimento fracase. Entretanto, han encontrado el argumento indóneo para desenvolverse en calma durante el resto de sus vidas laborales en la esperanza de que algún día la economía crecerá fuerte, junto con el empleo y las condiciones de vida de la población.

De momento lo importante es mantener la fiesta y muy bajos los tipos de interés, inventar dinero fake, intervenir los tipos de interés también en los mercados de deuda corporativa, manipular las bolsas y crear sensación de riqueza.

La capitalización global de las bolsas ha vuelto a alcanzar nuevo máximo histórico superando la barrara de los $100 billones, ayer cerró en casi $108 billones.

La inflación de activos es un hecho, la inflación generalizada de bienes y servicios también aunque los modelos oficiales de cálculo no aportan fiel reflejo del impacto de la subida de los precios de bienes de primera necesidad sobre la población. Los alimentos, cuidados de salud, seguros, educación, fármacos, etc… vienen subiendo alegremente en los últimos años y muy por encima de los salarios, erosionando la capacidad de compra de los consumidores.

Previsiblemente la inflación crecerá con fuerza en próximos meses, deteriorando aún más la capacidad de la gente para llegar a fin de mes, de momento los cheques del helicóptero monetario suplen ese déficit aunque es un remedio temporal los cheques no podrán indefinidos a menos que las autoridades decidan también argumentar que los cheques se pagarán por sí solos con el paso del tiempo, mucho tiempo.

Las métricas oficiales finalmente también reflejarán presiones de precios y los inversores tratarán de ajustar sus posiciones y riesgos a la nueva normalidad sabiendo que la incidencia en de la inflación en los distintos mercados, bonos, bolsas materias primas, metales preciosos, arte, etc… históricamente ha sido tan severa como dispar.

Atendiendo al comportamiento histórico, el impacto que se puede esperar de la inflación sobre los distintos mercados es de máximo interés y habitualmente comentado en estas líneas, estadísticamente.

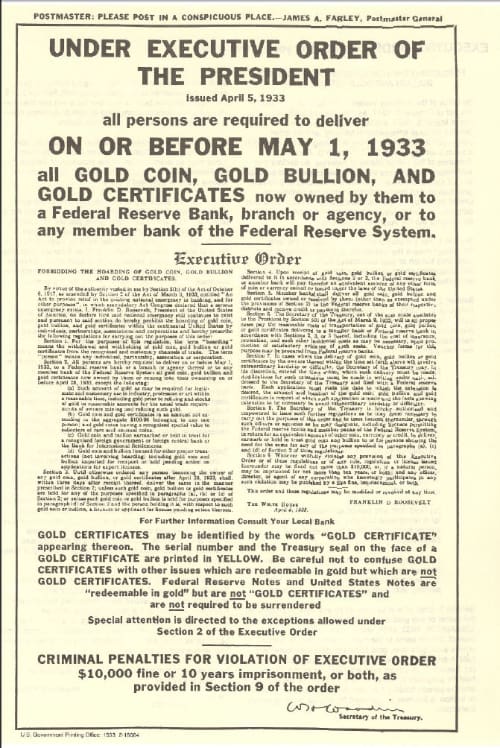

Los metales preciosos, históricamente han sido utilizados como refugio cuando la credibilidad de las monedas se ha tambaleado y ha supuesto un reto para las autoridades en su labor de defensa de la moneda (hasta el punto que en la Gran Depresión USA el Sr Franklin D. Roosevelt » firmó en 1933 una orden ejecutiva prohibiendo la todo el mundo la posesión de Oro y activos asociados.

La banca siempre gana!.

La orden obligaba a vender al gobierno todas las pertenencias de ORO a un precio de $25 por onza, bajo pena de 5 años de cárcel y jugosas multas. Transcurrido el tiempo necesario para reestablecer la normalidad y aplacados los miedos del gobierno por la sostenibilidad de su monda, entonces, levantaron la Orden permitiendo de nuevo la posesión de ORO.

El gobierno puso a la venta el Oro a un precio de $35 dólares la onza en 1.934. El sistema monetario estaba basado en el patrón Oro lo que supuso una devaluación salvaje del Dólar pero además un decomiso o robo a la población derivado del diferencial entre los $25 por onza que pagó el gobierno y los $35 que recibió a quien quiso recomprar su Oro sólo un año después.

La situación actual no es comparable a la de entonces, el sistema monetario no gira alrededor del precio del ORO, desde que Nixon abolió el Patrón oro en 1971 y fue un importante detonante de los problemas de endeudamiento y falta de disciplina fiscal generalizada de hoy en día.

Además, existen otras alternativas como las cripto monedas que también atraen el interés de los inversores y temerosos de la devaluación o perdida de valor de las monedas están vendiendo las monedas para refugiarse en distintas criptos. En mi opinión, el universo cripto monedas es un avispero sobre el que algunas autoridades ya han adoptado medidas y otros las tomarán, más detalles y comentarios en próximos post.

Entretanto, hoy finaliza el trimestre y la habitual operación maquillaje ha actuado sobre las cotizaciones de la manera usual y comentada en post recientes. Las bolsas cierran en zona de máximos históricos en tono positivo y alegría inversora masiva.

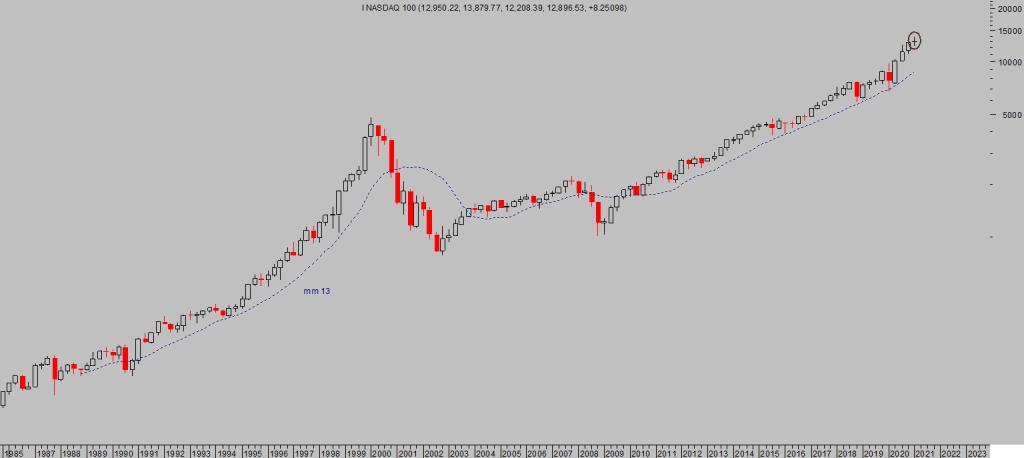

El aspecto gráfico de largo plazo de los índices invita a sosegar el espíritu inversor, aunque suele ocurrir que muchos sólo lo hacen después de aprender la lección «the hard way», la imagen técnica del Nasdaq y despliegue en velas japonesas aplicadas a los gráficos trimestrales sugieren extremar la prudencia.

DOW JONES, trimestral.

NADAQ-100, trimestre.

Por el contrario, la imagen de largo plazo del ORO y también de la Plata es muy constructiva y prometedora en ambos casos, mantenemos interesantes estrategias en el sector con riesgo bajo y controlado frente a un potencial de rentabilidad realmente atractivo (reservado suscriptores).

ORO mensual.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com