Con la brusca caída de los mercados en la sesión de ayer incrustada en la mente de los inversores, particularmente el tecnológico Nasdaq que se dejó un 2.46%, esta semana estarán muy atentos a las declaraciones del Sr Powell en su testimonio bianual ante el Congreso. Hoy se espera su intervención ante el Comité Bancario del Senado y mañana ante el Comité de Servicios Financieros de la Casa de Representantes.

El interés de los mercados es especial dadas las condiciones actuales de mercado, las presiones inflacionistas, previsión de mejora del PIB y el inminente lanzamiento de un programa de estímulos multimillonario que podría desestabilizar aún más la situación.

El mercado espera unas declaraciones acomodaticias para los intereses de los inversores y mercados, reafirmación del mantenimiento de condiciones monetarias ultra expansivas así como de la postura vigilante ante cualquier acontecimiento. En definitiva, no se esperan novedades aunque cualquier guiño hacia la prudencia en política monetaria será previsiblemente interpretado en clave de riesgo para las cotizaciones.

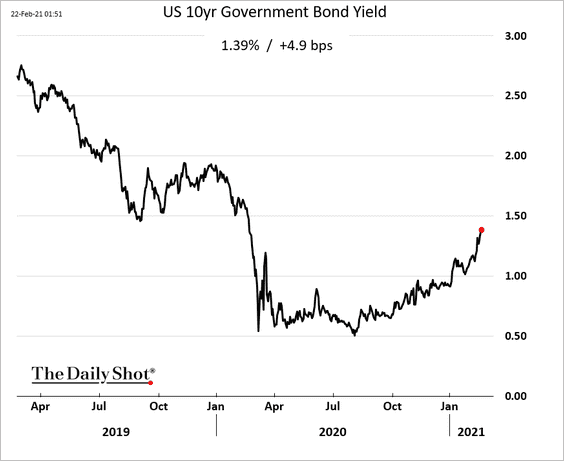

Factores como la subida en marcha de los tipos de interés de la deuda a largo plazo (el bono a 10 años ayer alcanzó el 1.39% y el T-Bond o deuda a 30 años el 2.18%), la positivización de la curva de tipos o las presiones inflacionistas y alza de expectativas no son baladí.

RENTABILIDAD BONO 10 AÑOS, USA.

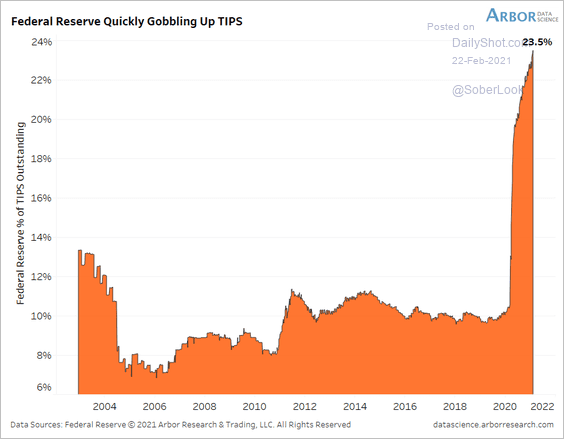

La FED parece estar consiguiendo uno de sus objetivos inconfesables, generar inflación controlada (cuestión aún por comprobar) pero duradera con el fin de erosionar el valor y peso de la deuda, también se prepara acaparando activos refugio como los TIPS o Treasuries Inflation Protected Securities.

23.5% DE LOS «TIPS» EN MANOS DE LA FED.

Los expertos observan la evolución de estos acontecimientos con gran atención, conscientes de las tendencias en marcha y reconociendo su importante impacto sobre los mercados, tratan de evaluar el momento en que las subidas de tipos se conviertan en preocupación real, cuando la tensión rompa la calma aparente que aún reina en los mercados y comiencen a producirse alteraciones serias en las decisiones colectivas de inversión.

Comenzaron a alterarse los ánimos de algunos inversores en la jornada de ayer, prefirieron salir del mercado y dejar que otros corran los innumerables riesgos que acechan a las bolsas. Riesgos por fundamentales alejados de la realidad, por exceso de confianza y también de posicionamiento o también técnicos:

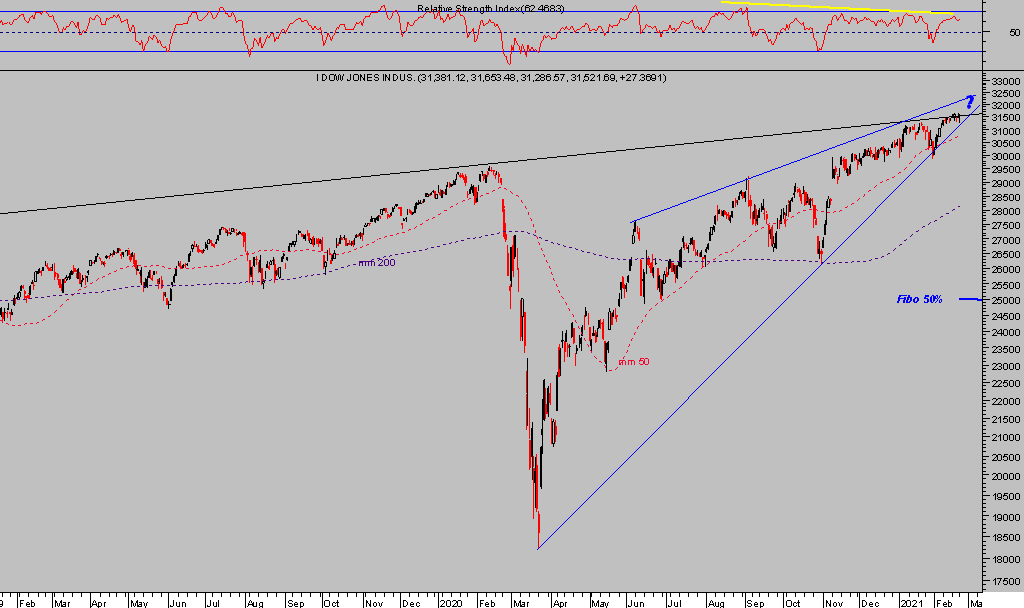

DOW JONES, diario

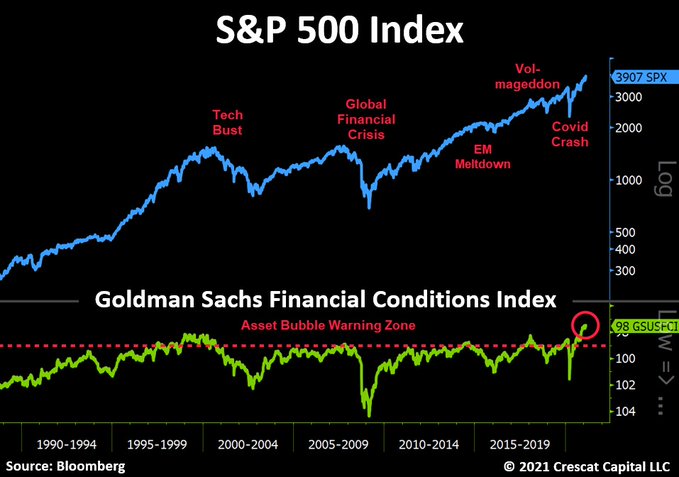

Las condiciones financieras/monetarias actuales son las más expansivas de la historia, las valoraciones también las más disparadas de la historia sólo por detrás de las registradas el año 2000 y el nivel de confianza de los inversores, respaldado por las políticas monetarias, ha generado una especulación muy notable en los mercados bursátiles.

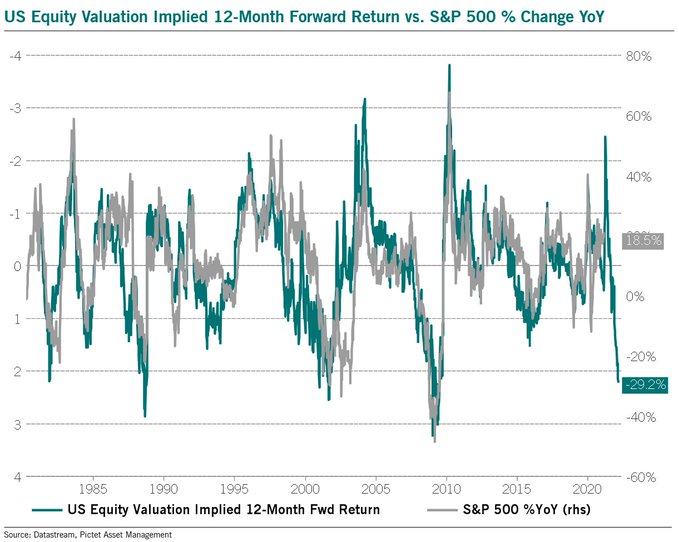

Tomando como referencia las valoraciones actuales, distintos modelos de proyecciones aplicados sobre el SP500 apuntan a un futuro delicado para los inversores, de pérdidas para inversiones a largo plazo ya que aseguran minusvalías para quien invierta hoy con horizonte en los próximos 10 años, pero también para los próximos 12 meses.

De acuerdo con analistas de Pictet Asset Management, el rendimiento esperado del SP500 en 12 meses, dadas las condiciones actuales de valoración, sería… vean gráfico:

Especulación llama a decisiones irracionales, a la creación de burbujas que siempre terminan de igual manera y la correlación histórica entre condiciones financieras y el SP500 también advierte:

ÍNDICE DE CONDICIONES FINANCIERAS (Goldman) vs S&P500.

Alerta también la proximidad de las cotizaciones a las referencias de control técnico en la mayoría de índices.

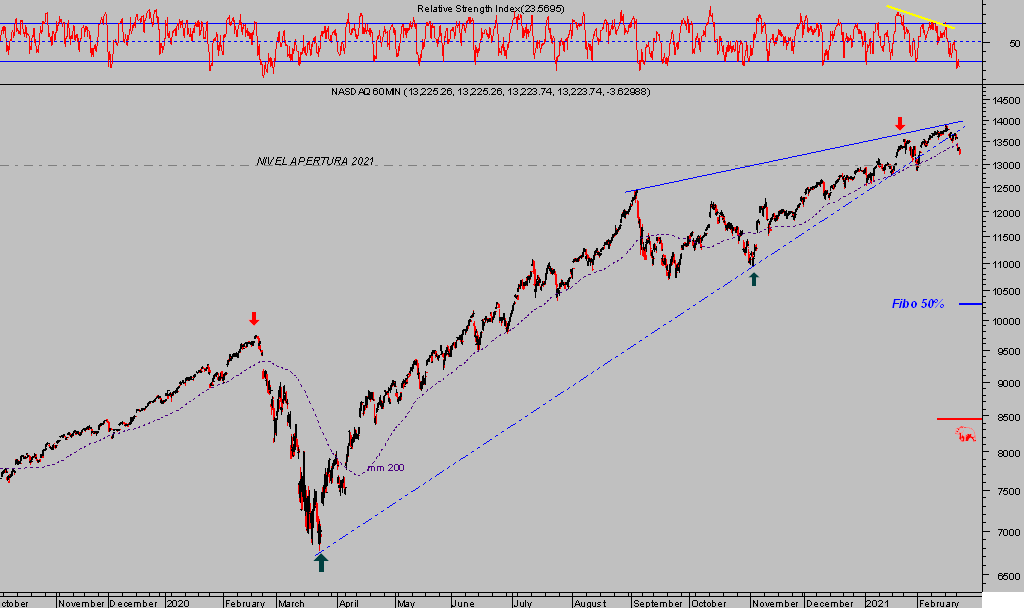

El motivo que explica la dura caída del Nasdaq en la jornada de ayer es que perforó referencias relevantes y los sistemas de trading o las decisiones de los inversores al observar rupturas suele ser reducir riesgo, vender e incluso abrir posiciones cortas.

El Nasdaq quebró la pauta que viene desarrollando desde los mínimos del 23 de marzo de 2020 -cuña ascendente- en las últimas sesiones del mes de enero pero fue sólo una trampa y barrida de posiciones.

La ruptura de ayer se puede convertir en real y seria amenaza para los inversores, para los últimos en llegar, para los más especuladores y apalancados, para aquellos comprados vía opciones, si termina confirmándose, se sabrá muy pronto.

NASDAQ-100, 60 minutos.

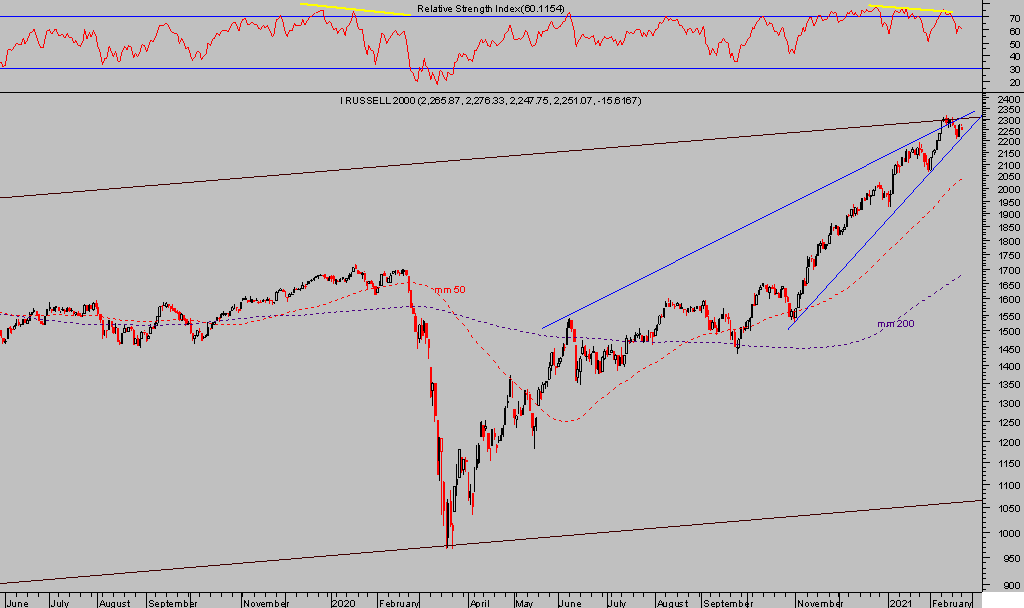

El indice de pequeñas y medianas empresas USA, Russell-2000 es uno de los más extendidos después de haber experimentado el rally más potente y rápido de su historia, ha conseguido recuperar un +140% en menos de 11 meses. La imagen técnica sugiere zona difícil de rebasar, techo.

RUSSELL-2000, diario

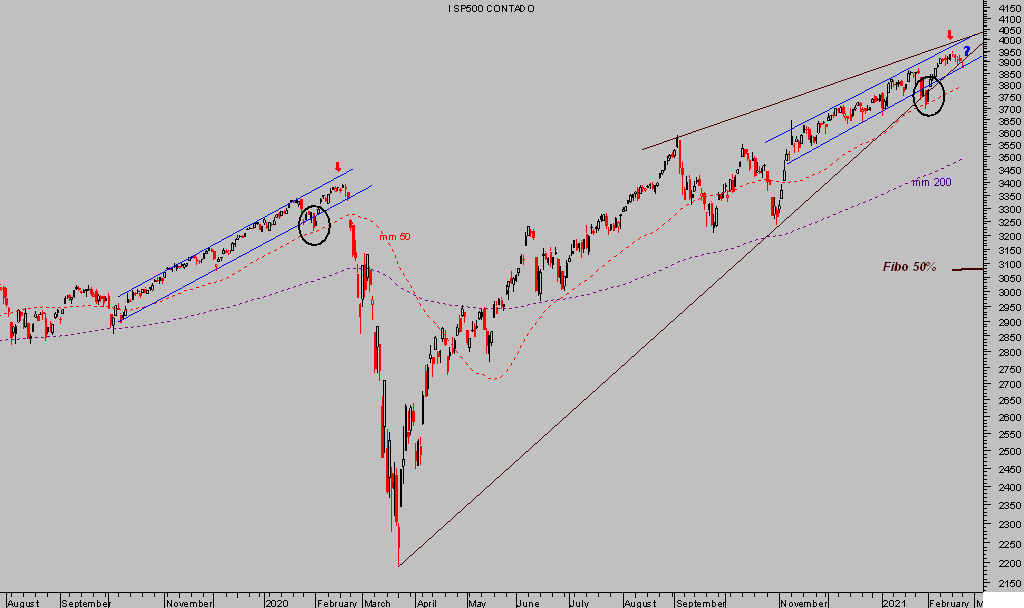

El SP500 también amenazó ayer con quebrar su pauta -cuña ascendente- de los últimos 11 meses, ruptura con implicaciones a considerar ya que confirmada puede conducir la cotización hacia el Fibo 50% de toda la subida comprendida en la pauta desarrollada.

S&P500, diario

Ante este muy probable inicio de corrección de las bolsas USA, tal como esperamos y aprovecharemos a través de las sencillas estrategias de riesgo bajo y controlado compartidas con suscriptores, previsiblemente los índices europeos no aguantarán y serán arrastrados a la baja.

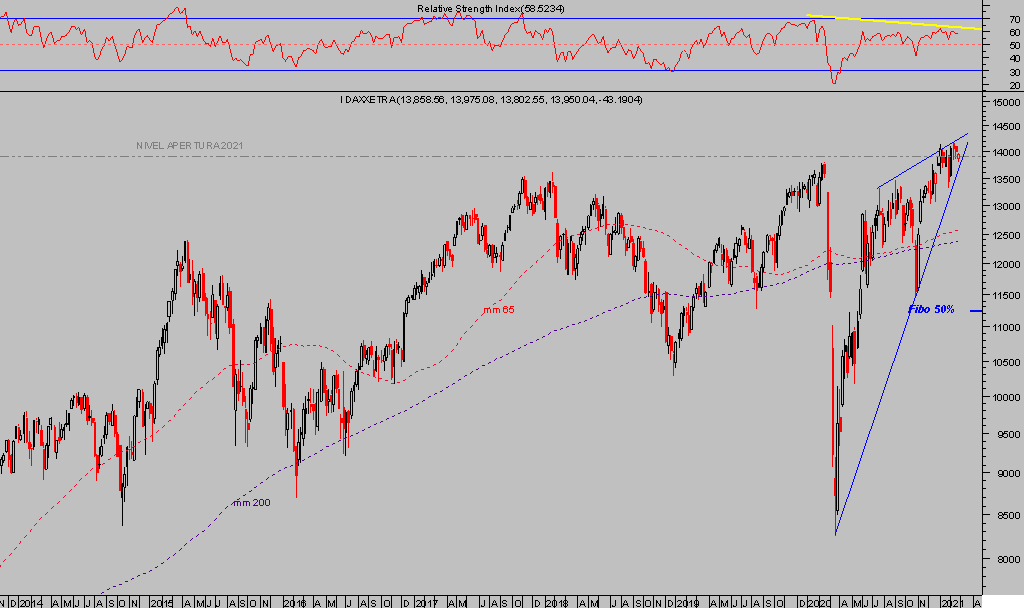

DAX-30, semana.

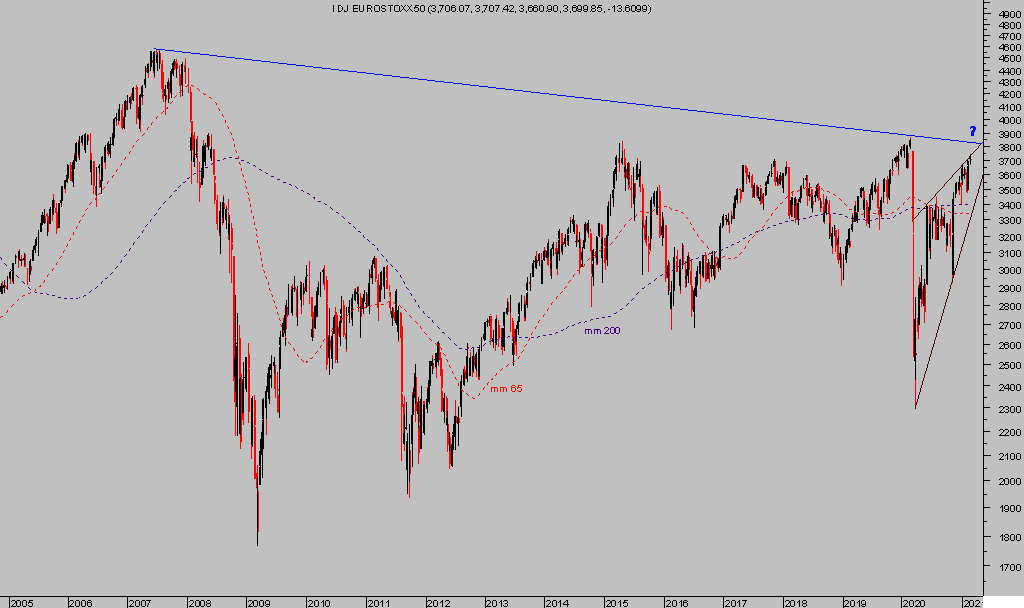

EUROSTOXX-50, semana.

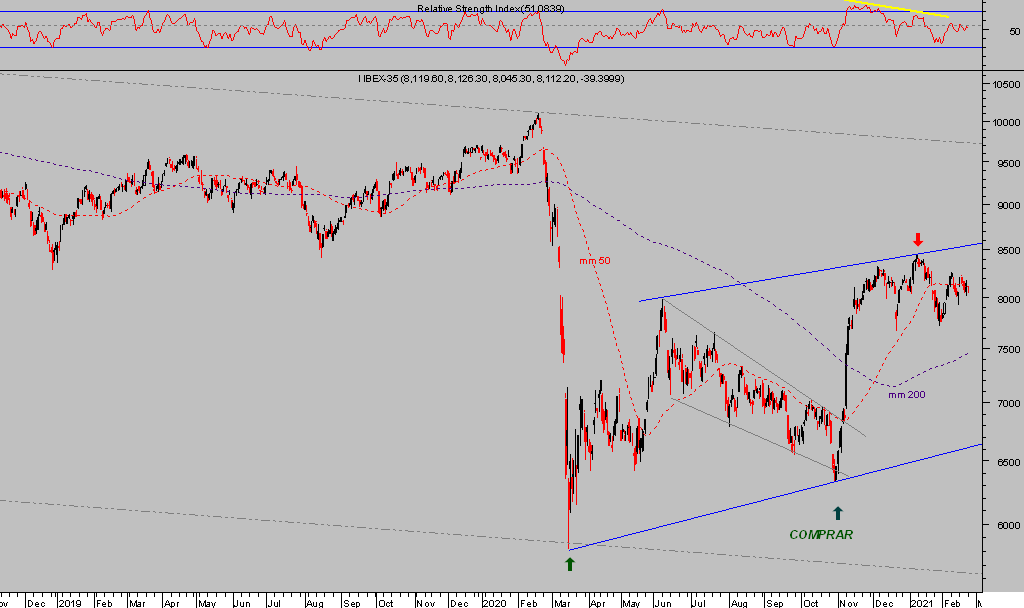

IBEX-35, diario

La magnitud de las presiones inflacionistas, el comportamiento de la deuda USA a largo plazo (esperamos sorpresas que analizaremos en post de mañana con sugerencia operativa de muy bajo riesgo incluida) o la profundidad de la corrección que podrían estar iniciando las bolsas serán indicadores a analizar muy estrechamente y de gran utilidad para vislumbrar los distintos escenarios y probabilidades de mercado con vistas a los próximos meses.

No sólo del mercado de acciones, también de los metales preciosos, en el que ya hemos comenzado a participar a través de mineras solventes y bien gestionadas que han caído hasta referencias técnicas de medio y largo plazo muy interesantes

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com