La espera al lanzamiento del programa de Biden, en una coyuntura económica mejorada como la de las últimas semanas, está generando reflexiones respecto a la verdadera necesidad de generar más déficit y emplear más deuda para comprar crecimiento.

Además, los estímulos pueden promover mayores subidas de precios -IPC-, un asunto que por sí sólo ya está generando inquietudes entre los inversores, particularmente en los mercados de deuda y el problema es que tantos esfuerzos fiscales pueden terminar como los anteriores. Un impacto inicial notorio, posterior vuelta a la frágil normalidad una vez se retiran y un reguero de deudas pendientes de pago que quedan para el futuro.

Los estímulos crean una recuperación artificial y limitada en el tiempo, una confianza fugaz tal como se ha comprobado en el pasado, con el agravante de que el impacto de los estímulos o deudas es gradualmente más bajo y acechado por la ley de retornos decrecientes. Es necesario emitir cada vez más unidades de deuda para conseguir la misma unidad de crecimiento económico.

Las previsiones de Goldman Sachs respecto al impacto del programa de estímulo fiscal de Biden apuntan a crecimiento económico en próximos meses, a partir del segundo trimestre de este año se desvanecería.

Los estímulos son donaciones sin contrapartida que reciben la mayoría de familias, pueden optar a usarlo de la manera que se lo permita su estatus y necesidades, algunos lo destinarán a consumo y el positivo dato de ventas al menor de enero puede ser reflejo de un anticipo del gasto en la confianza de que pronto recibirán los cheques.

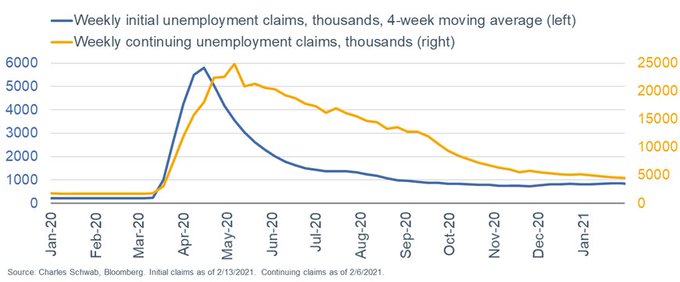

Otros muchos ciudadanos no alcanzarán a darse caprichos y tendrán que utilizar el dinero para atender deudas, pagar cuotas aplazadas o vencidas, o simplemente para costearse los gastos de productos y servicios más básicos. El dato de Solicitudes de Subsidio al Desempleo de esta semana ayer publicado desvela que un gran número de personas no tiene empleo y sufre necesidades. Aún hoy hay más de 9 millones de desempleados más que antes de la llegada del Covid hace casi un año.

Las condiciones del mercado laboral son más débiles de lo esperado, las peticiones de subsidio al desempleo subieron hasta 861.000, frente a 775.000 esperados y el acumulado de 4 semanas subió hasta 4.49 millones.

PETICIONES DE SUBSIDIO AL DESEMPLEO, USA.

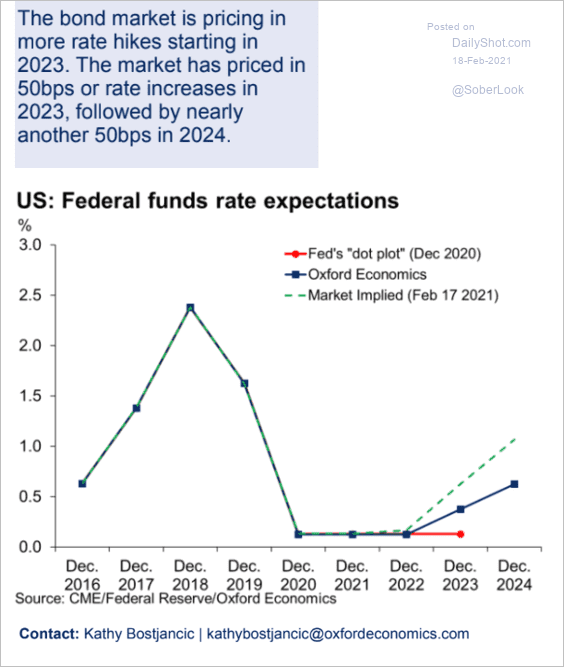

Con estos datos, la mala noticia de ayer fue que los tipos de interés de la deuda USA continuaron su ascenso, el T-Bond o deuda 30 años hasta el 2.08% y el Bono a 10 años hasta 1.29%, ya que los inversores esperan mejora económica una vez se pongan a circular los cheques del experimento monetario (helicóptero) pero descuentan también un impacto en inflación.

En tal caso, la Reserva Federal tendrá dificultades para manejar el tinglado, para controlar la inflación mientras continúa inundando el sistema con liquidez (a razón de $120.000 millones al mes) y al mismo tiempo mantener bajo control la volatilidad de los mercados financieros.

La pandemia y consecuencias económicas derivadas de los confinamientos, distanciamiento social, temor del consumidor a salir a restaurantes, hoteles, de compras, etcétera…es uno de los principales frenos al crecimiento económico.

Hace sólo dos meses había gran esperanza en las vacunas como arma para erradicar la pandemia pero también gran escasez. Paulatinamente van surgiendo más vacunas y mayor capacidad de producción, en medio año previsiblemente habrá un excedente de vacunas que se contará por millones, los gobiernos están comprando muchas más de las que realmente necesitan, pero lo importante será que no hayan perdido efectividad ante las mutaciones y nuevas variantes del Covid.

Ante un escenario así, con el rebaño bien inmunizado para este verano, la economía podría experimentar un brote de crecimiento superior al estimado y junto con el programa de Biden ,$1.9 billones, sobrecalentar la economía durante un tiempo. Más presiones inflacionistas que además se acentuarán a partir de la primavera por efecto estadístico de la caída de la inflación durante el confinamiento en 2020 de igual manera que sobre el PIB y, por tanto, más argumentos para el cambio de lema del mercado hacia «cuanto mejor peor».

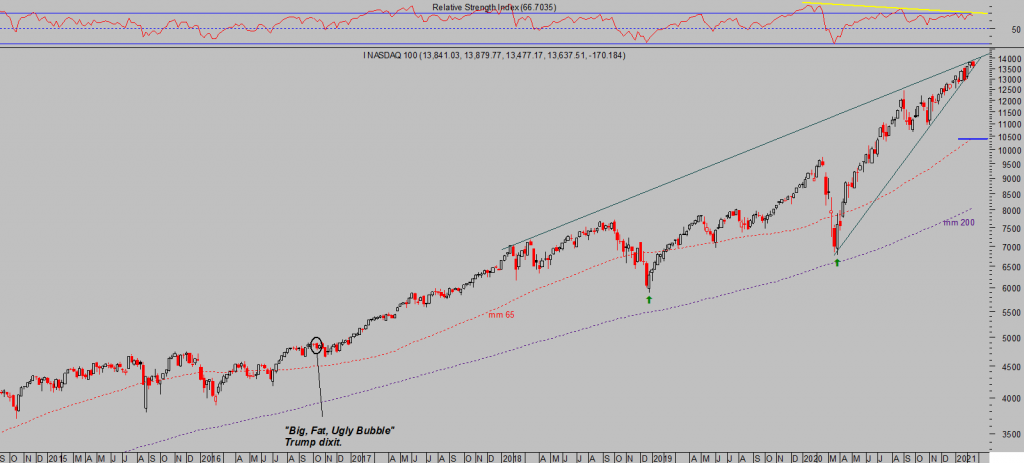

NASDAQ-100, semana

La posibilidad de que un exceso de estímulo se traduzca sobrecalentamiento, acusado por el efecto estadístico es alta, aunque quizá sólo temporal pero sería suficiente para presionar arriba la inflación e inquietar a los inversores en deuda.

Cuando los mercados de deuda estornudan… provocan ajustes en el conjunto de los mercados financieros, en divisas, materias primas o bolsas. Máxime cuando comiencen a atisbar y cotizar la fecha de la próxima subida de tipos de interés, en principio comenzarían en 2023 pero cualquier brote de inflación superior al esperado supondrá un verdadero quebradero de cabeza para las autoridades monetarias,

Las bolsas acumulan subidas históricas en rentabilidad y tiempo, presentan pautas técnicas bien definidas con implicaciones correctivas, gran exceso de valoraciones, un entorno técnico general delicado para tantos inversores alcistas convencidos y demasiado confiados en el mantenimiento de las políticas de reflación de activos sine die,

NYSE, semana.

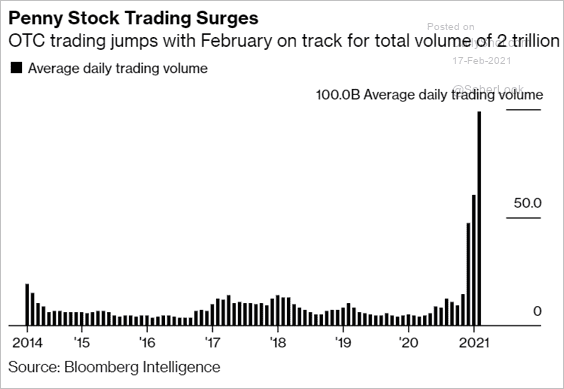

Además de los episodios especulativos experimentados el pasado mes con GameStop y otros valores, de la estampida alcista de los valores cuyas empresas son las pierden más dinero, de las lecturas de posiciones abiertas en opciones, del escaso nivel de liquidez que mantienen los fondos o un largo etcétera de testigos que coinciden en desvelar excesos de mercado, el nivel de especulación se manifiesta también por el interés de los inversores en comprar valores de máximo riesgo, los que cotizan por debajo de un dólar y en mercados OTC «Over the Counter».

La imagen técnica del índice de PYMEs americano, Russell-2000, después de haber desplegado un rally sin precedentes en su historia sugiere también cautela ante un mercado cuya rentabilidad ha quedado atrás dejando a los compradores recién llegados sólo riesgo.

RUSSELL-2000, semana

Los mercados se enfrentan a un periodo complejo, de ajustes y volatilidad, pronto las bolsas procederán a limpiar el mercado de posiciones y a corregir excesos, también de confianza y optimismo.

Conviene ajustar niveles de riesgo y manejar estrategias para aprovechar el escenario más probable, de brotes de volatilidad y caídas de las cotizaciones, así como también las orientadas a aprovechar el escenario de mayor probabilidad para el petróleo, ahora que la ola de frío ha obligado al cierre de numerosos pozos de extracción en USA y disparado el precio, y también estrategias sobre los metales preciosos.

El entorno de oportunidad, observado desde el binomio rentabilidad riesgo, es muy favorable para esperar éxito en las estrategias de riesgo bajo y limitado, elaboradas y compartidas con suscriptores.

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com