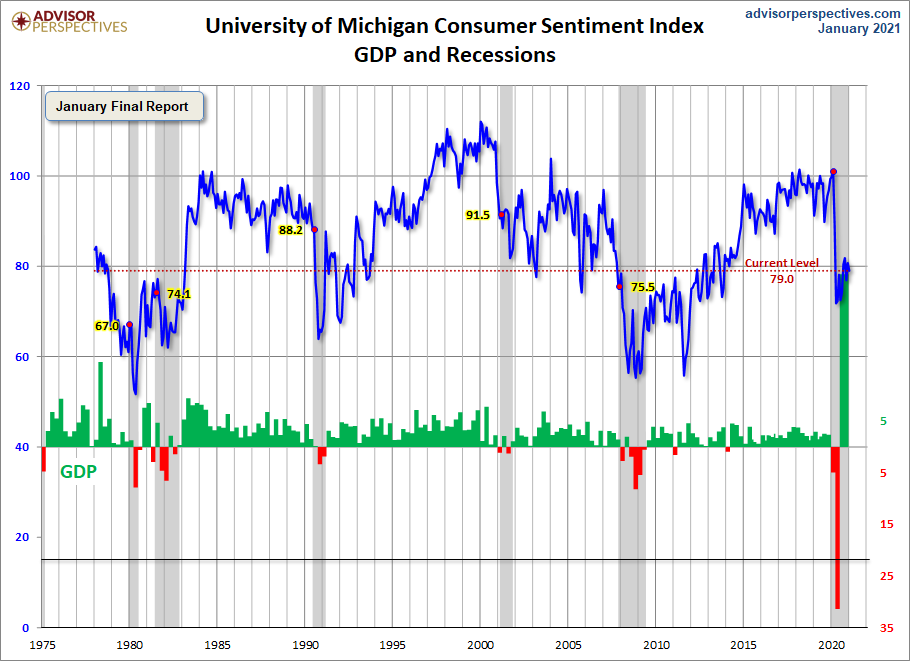

El SP500 logró situarse el viernes a un paso de los 4.000 puntos, después de la publicación del dato actualizado de Sentimiento del Consumidor de la Universidad de Michigan, reflejando la preocupación general de la gente con caídas hasta el nivel 76.2, lejos de las estimaciones del consenso que apuntaban a 80.8 o lejos también del nivel 79 alcanzado el pasado mes.

La complacencia de los inversores permanece intacta y bien afianzada por las constantes alusiones desde la Reserva Federal acerca recordando su compromiso de mantener en el tiempo políticas y condiciones monetarias ultra expansivas. Esta semana están previstas declaraciones de 10 miembros de la Reserva Federal, mañana martes serán 4 los que previsiblemente dediquen unas palabras a los inversores referidas al mantenimiento de las condiciones monetarias actuales, en principio, magníficas para sus intereses.

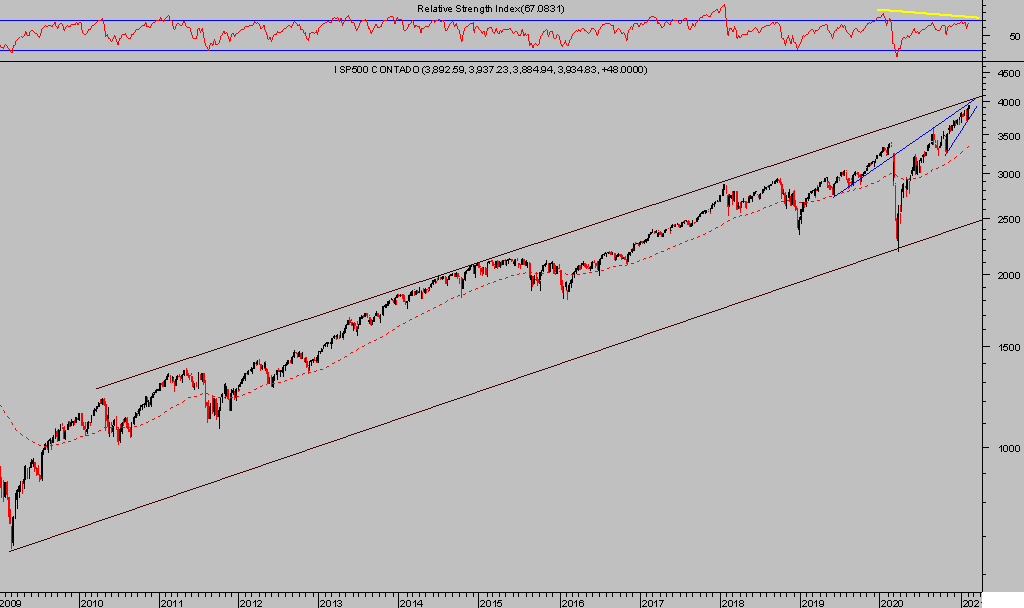

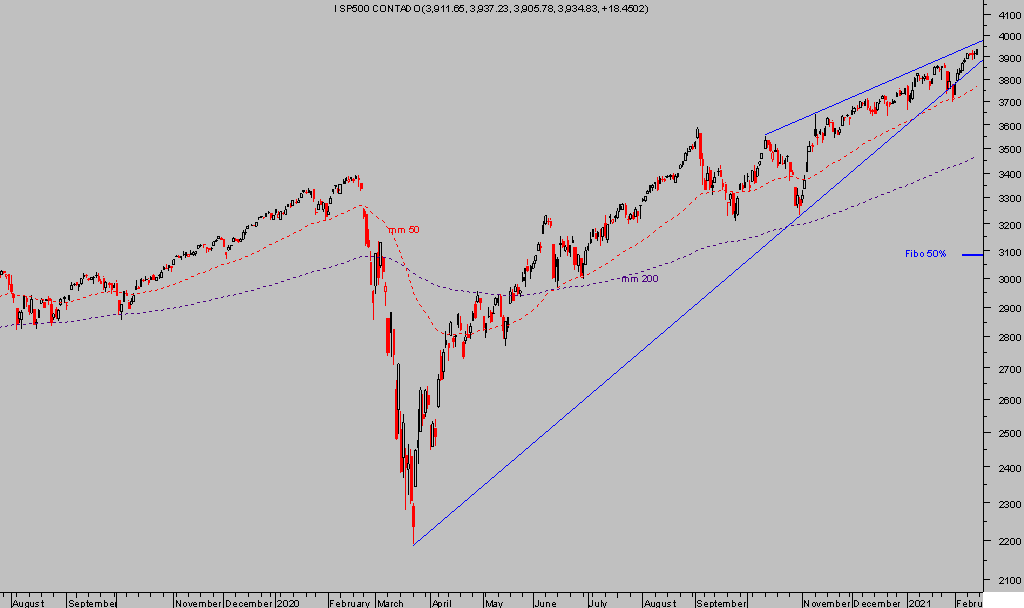

La reflación de activos sigue vigente, apuntalando las cotizaciones y evitando que se desarrolle cualquier corrección, incluso de grado menor. Así, en una tendencia que contrasta con la dibujada por la confianza del consumidor arriba expuesta, el SP500 se encuentra ya a menos de un 2% de la barrera de los 4000 puntos, nivel señalado en diciembre por muchas casas de análisis como objetivo para todo este 2021, vean gráfico semanal:

S&P500, semana

El sentimiento del consumidor siempre termina incidiendo sobre las cotizaciones, mide estado de ánimo económico de la población, a su vez ligado a su situación, condiciones y perspectivas laborales, y aunque guarda cierta correlación no tiene que coincidir con el sentimiento financiero o de mercados, que se evalúa a través de indicadores de sentimiento de mercado, de posicionamiento y otros.

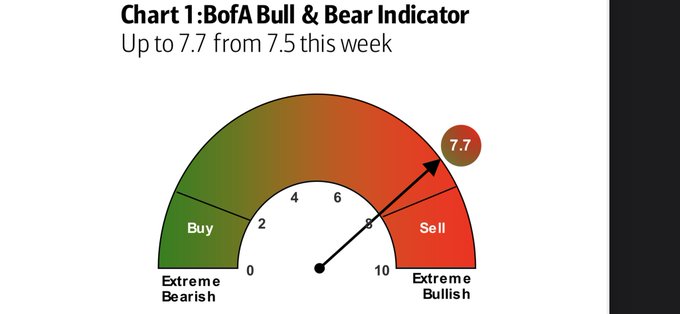

Al contrario de la mayoría de la población, cada día más empobrecida y en dificultades, los inversores han alcanzado un nivel de optimismo irracional y casi eufórico que, también, eventualmente termina siempre incidiendo sobre las cotizaciones negativamente.

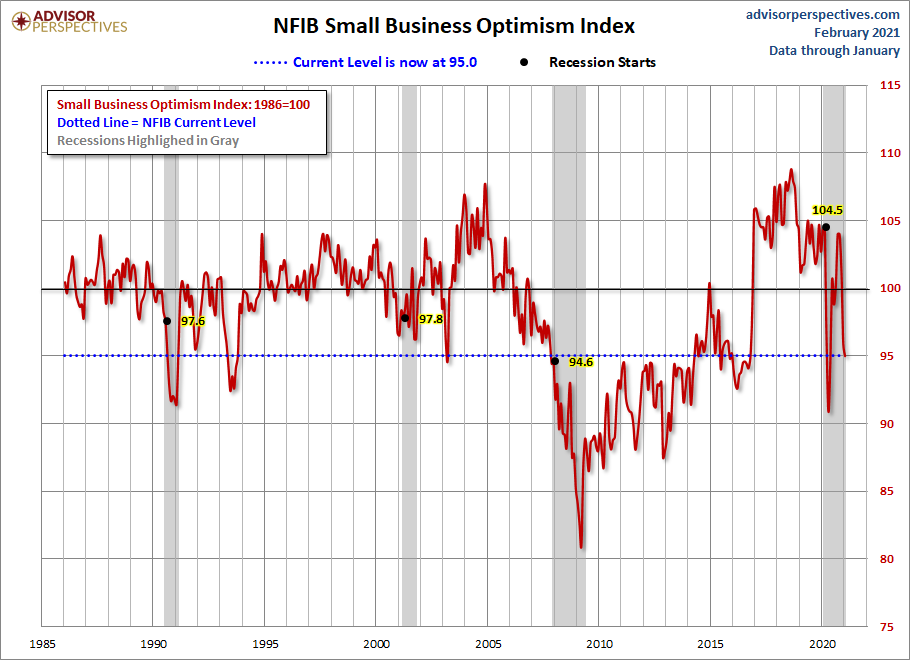

La percepción de la realidad de la gente y de los inversores es bien distinta y distante, tanto como lo es la gran desconexión existente entre la economía real y los mercados financieros. Recordemos también el ánimo o más bien sentimiento deprimido de los pequeños empresarios.

NFIB, SMALL BUSINESS OPTIMISM INDEX.

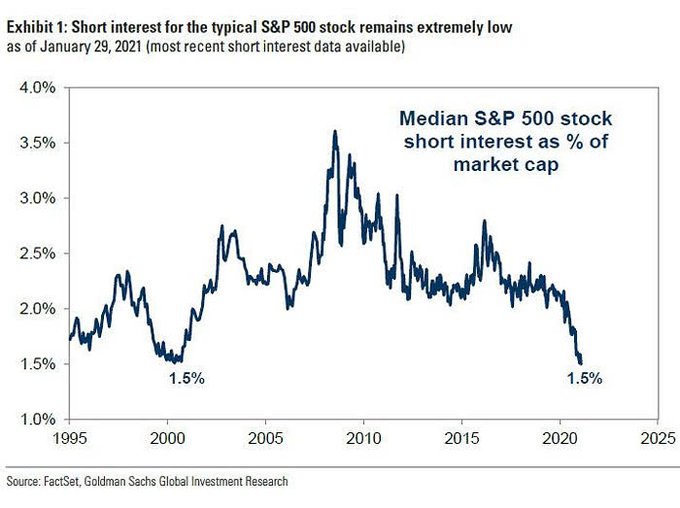

Y frente a este pesimismo de los pequeños emprendedores, los grandes inversores, gestores de fondos e instituciones, se mantienen en estado de optimismo total, con las carteras invertidas casi por completo, sólo disponen de un 3.9% del total de las carteras en efectivo, niveles mínimos y coincidentes con episodios previos a ajustes de cotizaciones, y además con una exposición al lado bajista del mercado en zona de mínimos históricos, sólo comparables en los últimos 20 años con los de principios del año 2.000.

POSICIONES CORTAS ABIERTAS, % DE CAPITALIZACIÓN.

La lectura de posiciones cortas totales abiertas de hoy es exáctamente la misma que se alcanzó en el año 2000, poco antes de que explotase la burbuja tecnológica.

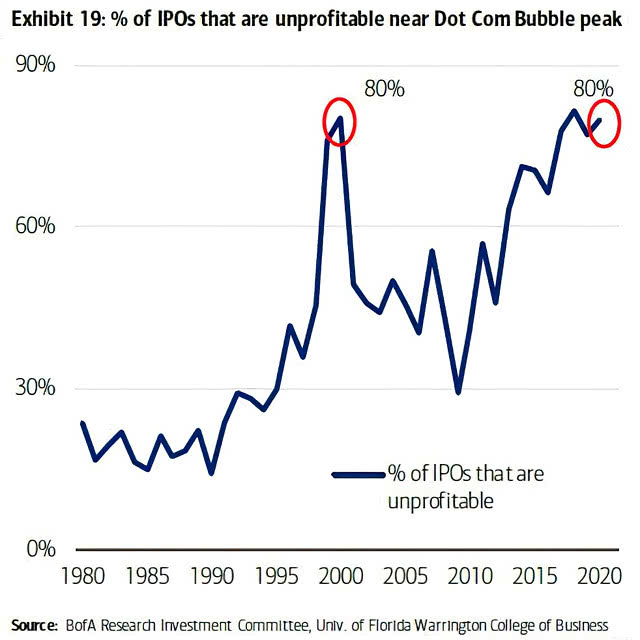

También lecturas similares a las de entonces se observan en la afluencia de emisiones de acciones al mercado, Ofertas Públicas de Venta de Acciones o Initial Public Offerings -IPO- en inglés, de empresas que no han conseguido aún beneficios con su actividad, es decir, operan en pérdidas.

OFERTAS PUBLICAS DE ACCIONES DE EMPRESAS EN PÉRDIDAS.

Es arriesgado comprar acciones justo después de una OPV. Cuando los gestores de una compañía deciden sacarla a bolsa es porque pretenden colocar papel al mayor precio posible, es decir, nunca emitirán gangas para inversores recién llegados pero los «colocadores» (intermediarios de Wall Street) se asegurarán el éxito de la colocación y lanzar el relato y análisis correspondientes para convencer a potenciales compradores. Además, la ausencia de datos de comportamiento pasado de las cotizaciones supone la ausencia de referencias para el control y seguimiento de las inversiones.

A pesar de lo anterior, de la racionalidad esperada de los inversores, continúan recibiendo las OPVs con buena disposición y gran demanda.

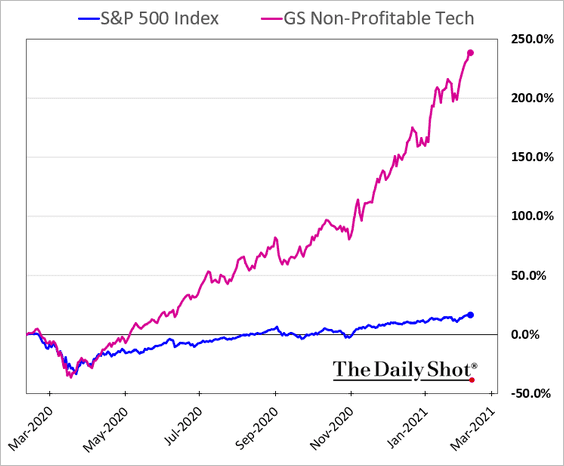

El mercado no sólo está colocando grandes cantidades de papel entre inversores, muchos los menos avezados, además en su afán por generar apariencia de normalidad y expulsar del mercado cualquier sombra de duda, ha propulsado al alza la cotización de empresas cuyas cuentas de resultados se encuentran en pérdidas. Siempre con la colaboración necesaria aunque inaudita de la Reserva Federal comprando su deuda -basura-.

El viernes trascendió una noticia de interés, la Reserva Federal estaría realizando una prueba entre los grandes bancos USA con el fin de evaluar su capacidad para resistir una caída de las cotizaciones del 55%.

Se trata de un test de estrés muy adecuado en los actuales momentos de exuberancia irracional de las cotizaciones en máximos históricos. Las autoridades monetarias se preocuparon por el relato y salieron a aclarar que se trata de un test normal para conocer la resistencia real de las instituciones bancarias, sugiriendo que los escenarios que maneja la FED son significativamente menos severos:

- “The scenarios are not forecasts and the severely adverse scenario is significantly more severe than most current baseline projections for the path of the US economy under the stress,”

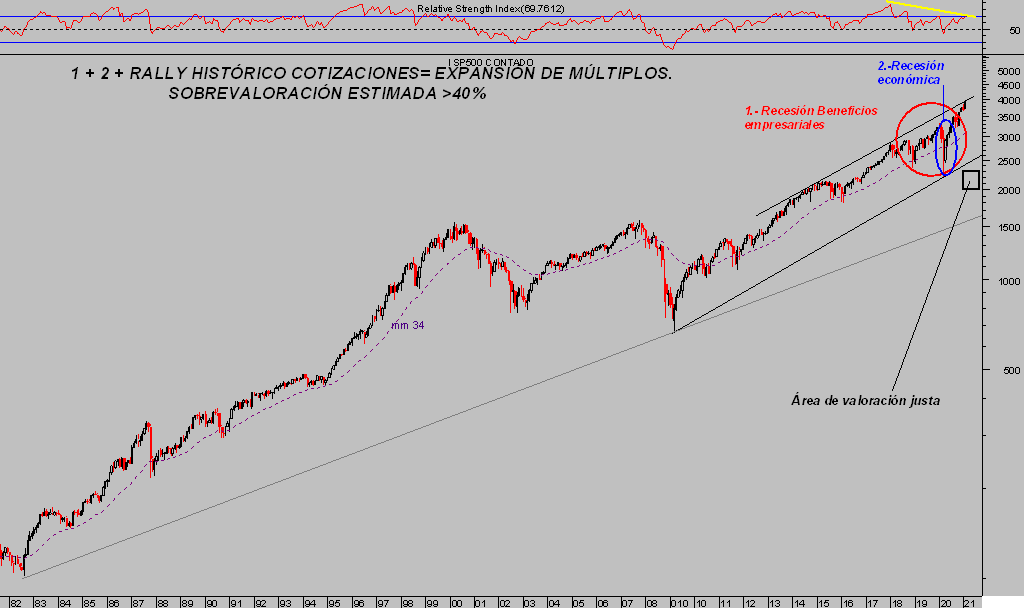

Curiosamente, según distintos métodos de valoración las bolsas USA estarían cotizando con un exceso de múltiplos superior al 40%, es decir, la bolsa americana estaría en su justi-precio cotizando en niveles próximos a la mitad de lo que hoy capitalizan, ¿SP500 en 2.000 puntos?.

El Sr. Randal Quarles, vice presidente del área de supervisión de la Reserva Federal dijo:

- “The banking sector has provided critical support to the economic recovery over the past year. Although uncertainty remains, this stress test will give the public additional information to its resilience,”

Una corrección del SP500 del 40-50% sería muy dañina para la riqueza de la mayoría de inversores y probablemente también para los intereses de las autoridades (efecto riqueza?) aunque se trataría de un proceso normal que sucedido cada vez que la bolsas se ha desconectado tanto de la realidad y no técnicamente devastadora.

S&P500, mensual

Una corrección al estilo de los años 2.000 o 2.007, ambas próximas al 50% en el SP500, no sería más que retornar a niveles de hace un año, no afectaría a estructura técnica alcista de largo plazo del índice. No es un escenario en absoluto apocalíptico ni tampoco descartable.

En principio, la pauta técnica desplegada por el índice en los últimos 11 meses sigue vigente aunque una vez quebrada tiene, según los principios de análisis técnico, unas implicaciones bajistas proporcionales al 50% de toda la subida contenida en la pauta.

S&P500, diario

Observando la determinación férrea de las autoridades por mantener viva la fiesta en Wall Street, es más prudente trabajar con objetivos iniciales de corrección más modestos (suscriptores) que los contenidos en los manuales de análisis técnico apuntando al nivel Fibo 50% señalado en el gráfico. Prudencia

Hoy es festivo en Estados Unidos (Washington Birthday o Día de los Presidentes) y sus mercados permanecerán cerrados.

Esta semana viene cargada de datos relevantes, como la evolución de las ventas al menor, índice de precios a la producción, producción industrial, productividad, actividad económica, etcétera… y el miércoles se publican las actas de la última reunión del Comité de Mercados Abiertos -FOMC- de la FED.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com