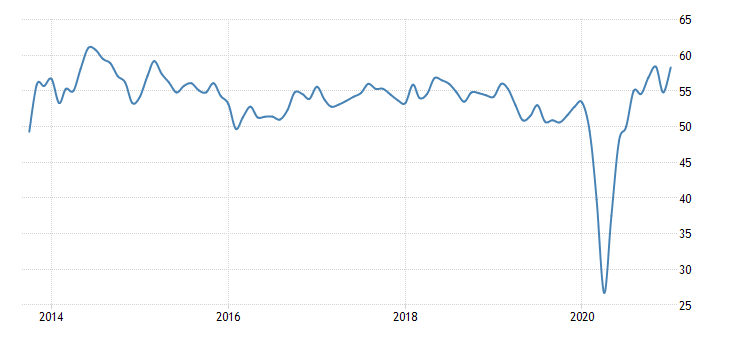

Las noticias macro publicadas recientemente en Estados Unidos son razonablemente positivas y motivo para la reflexión. Por una parte confirman el sostenimiento de la recuperación de la actividad económica, los índices ISM manufacturero y de servicios han progresado al alza durante el mes de enero tras el giro a la baja de diciembre.

Dato que unido al buen tono de la confianza empresarial, comentado en post de ayer en contraposición a la confianza del consumidor, o a un dato de creación de empleo privado ADP de enero algo mejor de lo esperado, son factores que parecen estar anticipando mejora del clima económico para este primer trimestre.

PMI SERVICIOS,USA

La reflexión debe dirigirse en dos direcciones. Primero, se observan presiones inflacionistas en enero no vistas desde hace años y previsiblemente terminarán siendo trasladadas a precios, creando un entorno en el que las políticas monetarias actuales, ultra expansivas, podrían comenzar a tensionar los mercados. La segunda derivada de la reflexión, con este trasfondo la administración Biden mantiene vigente su decisión de lanzar un mega programa de estímulos fiscales, helicóptero incluido, en un momento que a tenor de los datos sería más prudente revisar su cuantía y timing.

Ambas reflexiones pululan por la mente de los inversores, las dos son potencialmente negativas para los mercados y ambas inciden también en la habitualmente temida por los inversores positivización de la curva de tipos, tendencia que continúa en marcha.

Al margen de la mejora económica reflejada por los índices de actividad, la fragilidad y asimetría de la recuperación continúan requiriendo el cuidado de las autoridades y sus programas de ayuda. La recuperación económica, lejos de la ilusoria forma de V que anticipaban autoridades y expertos durante la pasada primavera y verano, va confirmando más bien la recuperación en forma de K en la que muchos agentes económicos se están quedando atrás.

De acuerdo con un estudio de la FED, alrededor del 90% de las PYMES afirma que su negocio aún no ha recuperado los niveles pre pandemia y, peor, un 30% de las dicen encontrarse al borde del precipicio y no será capaces de sobrevivir si no reciben más programas de estímulo y ayudas del gobierno.

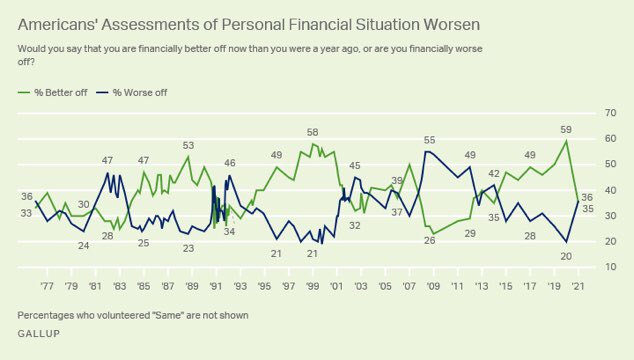

Según la última encuesta de Gallup conducida entre particulares, las finanzas personales han empeorado mucho respecto al año anterior y sólo un 35% dice estar mejor que antes, la lectura más pobre desde 2014.

ENCUESTA GALLUP SOBRE FINANZAS PERSONALES, USA.

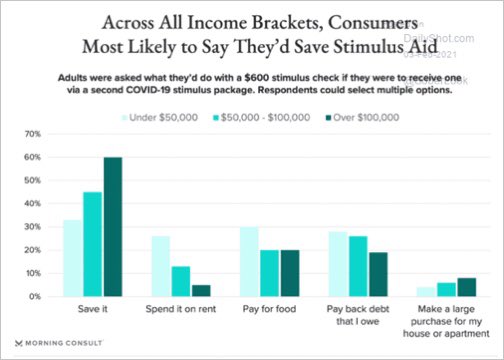

En estas condiciones, se estima que buena parte del dinero de las ayudas, vía helicóptero monetario o envío directo de cheques a las familias, más que al consumo irá destinado a ahorrar, «tapar agujeros» y comer. No tanto a consumir como defienden algunos analistas que esperan recuperación de la propensión a consumir, asunto comentado en post de ayer.

Los programas de ayuda y las condiciones monetarias ultra expansivas continuarán, sin ellas la incipiente y deuda-dependiente recuperación colapsaría de inmediato.

Además, los estímulos estarían orientados a cuidad a la parte de la economía que representa la pata bajista de la K, es decir a ayudar a la gran mayoría.

Intensificar ahora las políticas de estímulo para ayudar a quienes están quedando atrás, supone correr el riesgo de sobrecalentar el conjunto de la economía y promover presiones inflacionistas más acusadas de lo esperado, quizá también más de lo que la FED pueda ser capaz de manejar una vez comiencen a manifestarse. La inflación es como el genio de la lámpara, una vez fuera no es sencillo controlar sus movimientos.

Los datos generales, macro, de actividad económica mejoran aunque el deterioro causado por la pandemia es profundo y persistente entre la población y el mundo empresarial. El mercado de trabajo continúa débil, la morosidad está creciendo, cientos de miles de empresas y comercios han cerrado y otras decenas de miles están en peligro.

La coyuntura económica y de mercados es realmente compleja, arreglar o reconducir ahora la gran brecha de desigualdad, creada por las políticas monetarias y fiscales en los últimos años, será también complicado sin originar efectos indeseados y crea dilemas en política monetaria.

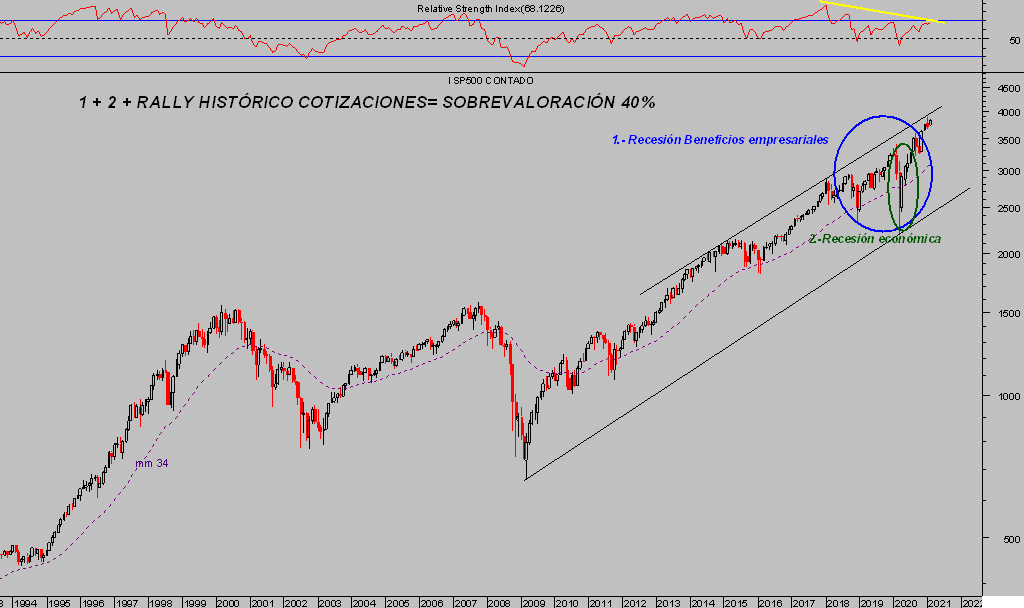

Dilemas son incertidumbres y, por tanto, volatilidad esperada en los mercados para el futuro. Volatilidad esperada que sumada a un entorno de exceso de valoraciones estimado en el entorno del 40% y a un entorno técnico como el actual son verdaderos retos para las políticas de reflación de activos de las autoridades y para el sentimiento ciegamente alcista de multitud de inversores, un desafío para la gestión del dinero, para la jubilación y también para la industria de fondos de pensiones e inversión.

S&P500, mensual.

Los efectos de las políticas ultra expansivas sobre el Dólar tampoco son muy claros, la mayoría de expertos e inversores vienen meses defendiendo la idea de que se desplomará y consecuentemente adoptan posiciones cortas en su contra, siendo bajista la posición predominante en el mercado. Una posición agregada excesiva que, atendiendo a la Teoría de Opinión Contraria, suele incidir en los precios de la manera menos esperada por los inversores.

En post recientes se explican los motivos por los que la idea de dólar débil podría estar demasiado valorada y motivos también de carácter técnico y de posiconamiento o estacionalidad para defender alzas del dólar, vean, por ejemplo extracto del post del pasado 19 del mes pasado, ESPERANDO A Ms YELLEN ENTRE DÓLAR Y LÁGRIMAS. BOLSAS:

«Al margen de curiosidades, presumiblemente, a partir de ahora el Dólar quedará algo huérfano de apoyos verbales y podría ser otro revulsivo para el esperado, por nosotros, cambio de tendencia de corto plazo.

En vista de la situación técnica y de pauta o del excesivo sentimiento y posicionamiento de los inversores en favor de caídas del dólar (en máximos históricos, detalles comentados en post recientes), o la posición en el ciclo, el escenario más probable, atendiendo a la Teoría de Opinión Contraria, apunta a subidas de la moneda americana en próximas semanas».

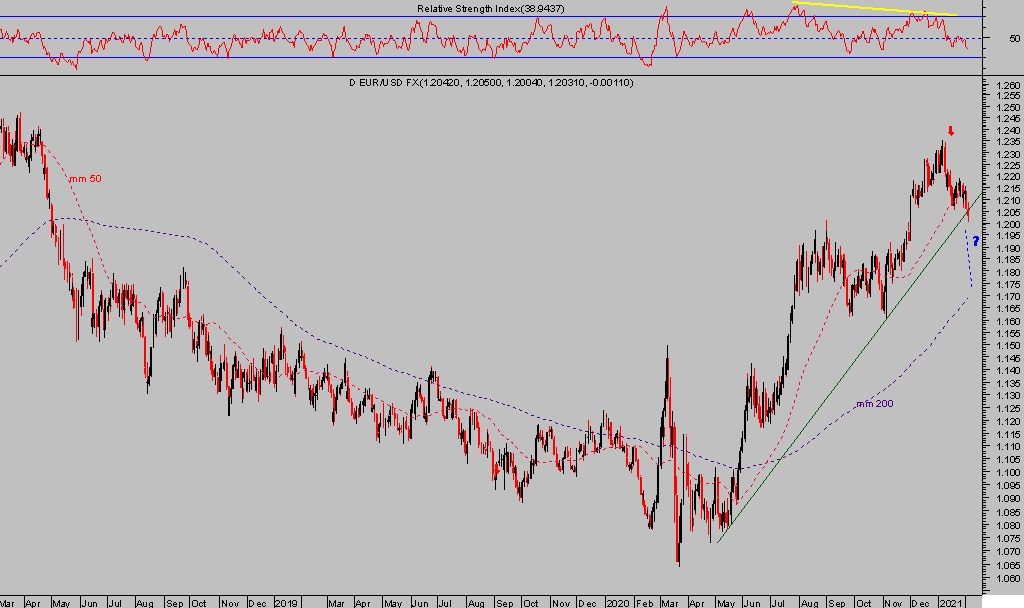

Dólar débil es sinónimo de Euro fuerte y viceversa. El cruce Euro-Dólar alcanzó máximos en la zona 1.2350 a principios de enero y desde entonces viene perdiendo fuelle, en una pauta correctiva que aún no presenta visos de haber concluido:

EURO-DÓLAR, diario

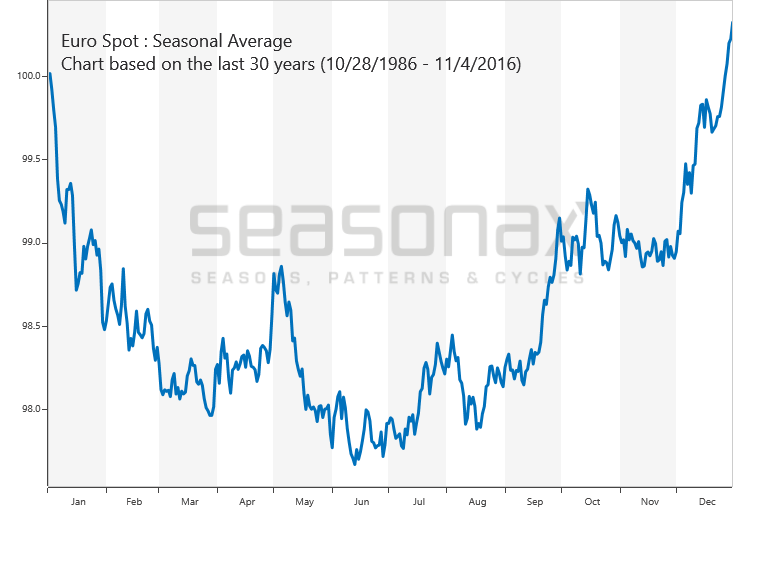

La estacionalidad mensual del cruce, recogida de los últimos 30 años en el gráfico siguiente, también sugiere esperar continuidad de la corrección para las próximas semanas, vean.

ESTACIONALIDAD MENSUAL EURO-DÓLAR.

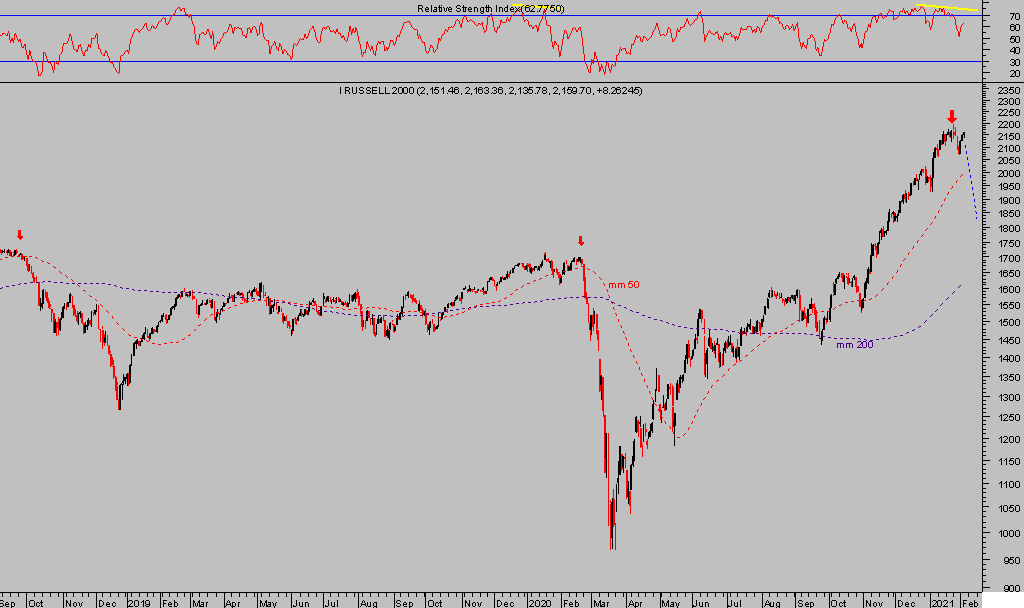

El comportamiento del Dólar mantiene ciertas correlaciones con las bolsas y con tantos otros activos, como las materias primas o los metales, y es una advertencia de actualidad para tanto inversor optimista pero sedado por la acción de las inyecciones de liquidez de la FED.

RUSSELL-2000, diario

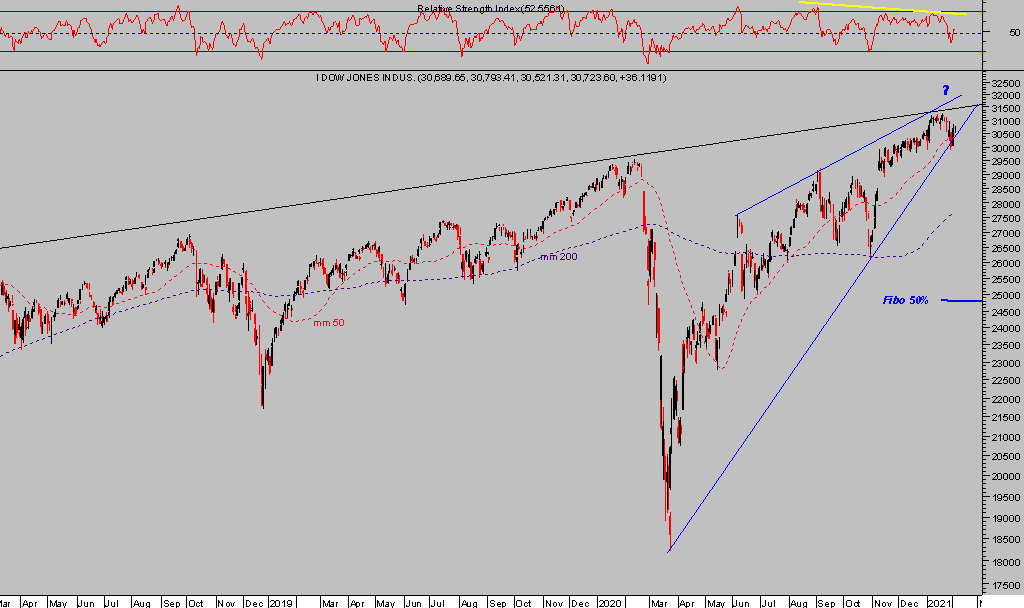

Mientras las bolsas se mantienen en zona de máximos históricos y aunque apenas muestran progreso desde los máximos de hace dos meses aparentan fortaleza.

No obstante, los insiders continúan cautelosos y guardando su ropa, en enero cerca de 1.000 insiders en posición vendedora frente a sólo 128 que se lanzaron a comprar acciones, desplazando el ratio hasta niveles inéditos desde hace más de 30 años.

DOW JONES, diario.

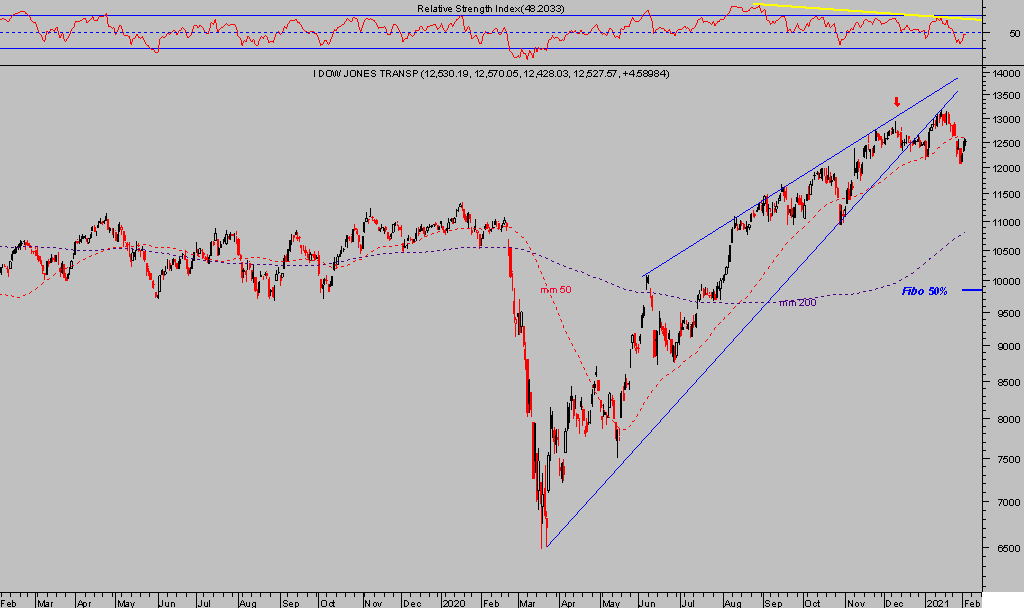

DOW TRANSPORTES, diario

Las compras de autocartera, al contrario que las de los insiders, mostraron un ligero aumento en las últimas semanas, reflejando de nuevo la diferente predisposición de los ejecutivos de las empresas para invertir su dinero propio (venden acciones para evitar riesgo en sus cuentas) frente al dinero de la empresa (compran acciones con el dinero y riesgo de los demás).

El Sr. Draghi se postula como nuevo primer ministro de Italia, el presidente Matarella lo presentó como un genio de la economía y finanzas con capacidad sobrada para levantar la confianza, la economía de Italia y solventar sus problemas.

Draghi tendrá que enfrentar una situación endiablada, en parte generada por él mismo cuando siendo presidente de la autoridad monetaria europea decidió comprar crecimiento y problemas contra deuda. La complejidad de la coyuntura y dificultades de la economía son realidades acerca de las que opinó el pasado mes:

- «el problema es peor de lo que parece a primera vista, ya que el apoyo masivo a la liquidez y la mera confusión, causada por la naturaleza sin precedentes de esta crisis, están ocultando toda la magnitud del problema».

- «Estamos al borde del precipicio con las insolvencias, especialmente de las pequeñas y medianas empresas, extensibles a muchos sectores y jurisdicciones, a medida que los programas de apoyo se agotan y el patrimonio neto existente es consumido por las pérdidas».

- «los encargados de formular políticas deben actuar con urgencia, ya que la actual crisis de solvencia está erosionando la fuerza subyacente del sector corporativo en muchos países»

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com