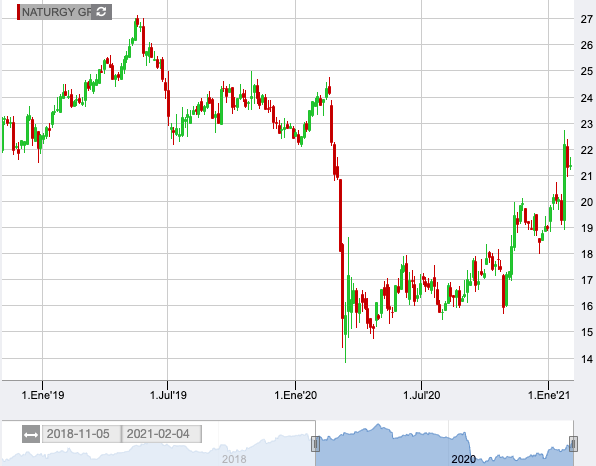

Naturgy: Resultados débiles, por debajo del consenso del mercado

Principales cifras comparadas con estimaciones de consenso:

- Ingresos 15.345 millones de euros (-26,9%) vs 19.656 millones de euros est

- EBITDA 3.449 millones de euros (-18,9%) vs 3.808 millones de euros est

- EBITDA ordinario 3.714 millones de euros (-14,6%)

- BNA pérdidas de 347 millones de euros vs beneficios de 843 millones de euros est.

- BNA ordinario 872 millones de euros (-37%).

Opiniones sobre Naturgy

Débiles resultados en 2020: La caída en los precios del gas, una menor demanda de energía, el recorte en ingresos regulados en España, una menor capacidad contratada en el gaseoducto del Magreb y la depreciación en monedas latinoamericanas resultan en una caída del 37% en el BNA ordinario. A septiembre la caída en el BNA ordinario era de -31%, por lo que además hemos visto un empeoramiento en los resultados en el cuarto trimestre del año.

El grupo ha realizado ajustes en el valor de determinados activos por un total de 1.363M€ en los resultados de 2020, lo que explica las pérdidas reportadas en el año. Estos ajustes están relacionados con el valor de la generación en España (fundamentalmente CCCs) y las actividades de gas en Argentina

En el contexto actual, los objetivos del Plan Estratégico 2022 (EBITDA de 5.000M€ y BNA de 1.800M€) y el crecimiento en dividendos nos parecen poco realistas. El equipo gestor tenía previsto realizar una actualización del Plan Estratégico a principios de 2021. Lo más probable es que veamos un ajuste a la baja en los objetivos para 2022. Nuestro escenario actual asume un BNA para 2022 de 1.500M€ (17% inferior a los objetivos de su Plan).

Sin embargo, la atención está ahora focalizada en la OPA parcial de IFM sobre el grupo. En nuestra opinión la oferta de IFM es atractiva para los accionistas minoritarios:

- El precio supone una prima (28,9%) respecto a la cotización media en el último semestre.

- El porcentaje de acciones que se aceptarían en la oferta podría llegar hasta el 78,6% del total. GVG, GIP y CF Alba (con un 41,36% del capital social entre los tres) han anunciado su intención de no acudir a la oferta. Esto supone que el porcentaje efectivo de acciones que se podrían aceptan en la opa subiría desde el 22,687% hasta el 39,3%. Si CriteriaCaixa (24,8% del capital) y Sonatrach (3,8% adicional) tampoco acuden, el prorrateo efectivo se podría incrementar hasta el 78,6%.

- Vemos poco probable (aunque no 100% descartable) que aparezcan ofertas competidoras a precios más altos. En estas circunstancias, nuestra recomendación sería vender las acciones en el mercado en niveles cercanos a 22,00€/acción.

Motivos:

- Poca liquidez y mejores opciones de rentabilidad por dividendo El no acudir a oferta o no vender en mercado a estos niveles, supondría quedarse con una acción con liquidez reducida (free float podría ser por debajo del 10%) y una rentabilidad por dividendo (según nuestras estimaciones) en el entorno de 5,0/5,5% para 2021-22. Pensamos que hay otras opciones con más liquidez y mayor rentabilidad por dividendo en el sector (Enagas, REE)

- Riesgos de que la operación no prospere: Existe el riesgo de que no se llegue al 17% del capital social (nivel mínimo de aceptación requerido por IFM) y la operación no llegue a producirse. Un riesgo adicional es que el Gobierno no dé el visto bueno a la operación, o la aprobación se demore durante seis meses.

- ¿Qué descuenta un precio de 22,00€/acción? Este precio, asume que un 60% de las acciones son aceptadas en la OPA a un precio de 23,00€/acción y el resto de las acciones se sitúan en niveles de 20,40€/acción (que está en línea con el consenso de precio objetivo del mercado).

Recomendación sobre las acciones de Naturgy

Este escenario nos parece relativamente positivo u optimista y por eso recomendamos vender en el mercado en niveles cercanos a 22,00€/acción. Si el prorrateo efectivo en la OPA fuese tan solo del 39,3% (CriteriaCaixa y Sonatrach acuden a la oferta), la acción se podría mover hacia niveles más cerca de 21,00€/acción. Además, hay que tener en cuenta que la aprobación del Gobierno podría retrasarse algunas semanas/meses o el porcentaje de aceptación podría no llegar al mínimo requerido de la oferta (17% del capital).

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.