Haciendo balance “financiero” de 2020, parece difícil (o imposible) haber aventurado meses atrás que el saldo final iba a ser tan positivo. Un rápido repaso por los mercados nos muestra mercados de renta variable con subidas por encima de 15% a nivel mundial, más intensas aún en algunas geografías como China (+29%) o en algunos sectores como autos (+36%) o tecnología. Y junto a los retornos la dispersión. 2020 no ha sido un buen año para todos, incluso ha sido claramente negativo para bancos (-21%), inmobiliarias, o, sin sorpresa, empresas ligadas al turismo (-14%).

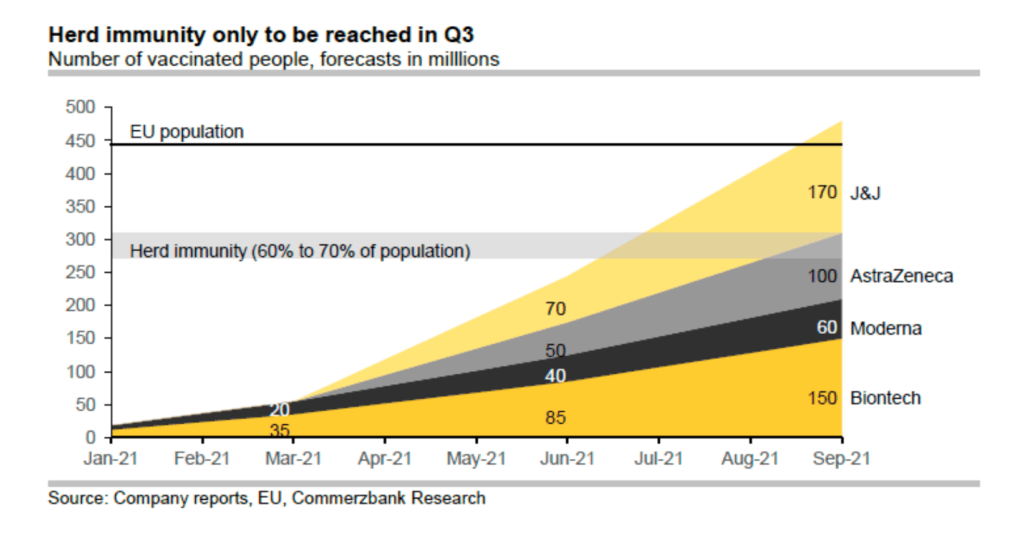

Pero los mercados ya hace tiempo que cotizan 2021 (vacunas, recuperación,…) y habrá que ir vigilando que lo esperado o descontado se cumple. Comenzando por las vacunas, el retraso en relación con el calendario previsto es generalizado en Europa. Si a esto le sumamos el repunte de casos y las mayores restricciones de movilidad, hemos de retrasar las perspectivas de crecimiento y normalización en un trimestre. El mercado mira a través de estos meses de demora sin preocupación evidente, con la credibilidad que otorga a la alta eficacia de las vacunas y bajo el amparo del apoyo fiscal y monetario.

Y si de estímulo fiscal hablamos, novedades hay, especialmente en EE UU. La votación en Georgia ha cerrado hace unos días el proceso electoral americano, otorgando el control efectivo de ambas Cámaras a los demócratas. Sorpresa parcial (encuestas que venían empatadas) y de impacto material en este resultado. ¿Qué implicaciones tiene la victoria demócrata? La más directa, un mayor impulso fiscal es esperable: unos 800.000 mill. de dólares que se sumarían a lo aprobado en diciembre (900.000 mill. de dólares), pudiendo llevar al crecimiento americano en 2021 a tasas por encima del 5%. Menos ciertas parecen la subida de impuestos y la mayor regulación: la ventaja demócrata en el Senado es estrecha e insuficiente para llevarlas a cabo sin apoyo de parte de los republicanos. Así, la parte que los mercados más podrían temer de la agenda de Biden queda en fuente de riesgo, más que en próxima realidad. Y todo lo anterior supone más crecimiento y, previsiblemente, mayor inflación, “ingredientes” negativos para la renta fija de plazos más largos y apoyos para la renta variable.

Mención especial merece la renta fija. En 2020 también hubo ganancias y por doquier: desde el lado gubernamental al corporativo, y más intensas en los largos plazos. 2021 arranca con intenso movimiento al alza de las rentabilidades, esto es, con pérdidas, en los vencimientos más largos. ¿Continuará? Nuestra opinión, y es la generalizada en mercado, es que sí, probablemente a menor ritmo. Al escenario antes comentado (más crecimiento y más inflación) se suma la Reserva Federal, sin prisa por frenar esta tendencia a la que considera reflejo lógico de un momento de mejora macro. Más aún, ya empieza a hablarse en el seno de la FED sobre cuándo comenzar a recortar las compras de activos. Tema importante, como primer paso, incipiente, de una futura estrategia de salida de los estímulos. No parece inmediato (¿finales de 2021/principio de 2022?), pero ya aparece con frecuencia en las recientes declaraciones de la FED. Si a esto le sumamos que la primera subida de tipos no se espera hasta 2023, nos encontramos con un entorno de la renta fija propicio para el sector bancario.

En todo lo anterior, tenemos recogido el “diccionario de términos financieros” para este 2021. Varios van a ser los términos de moda: reflación (=mayores expectativas de inflación), tapering (=recorte de las compras de activos de los bancos centrales), rotación (=salida de flujo de unos sectores/activos y entrada en otros), mayor pendiente de la curva de tipos (tipos a largo plazo que suben más que los cortos plazos)… En suma, un panorama de partida más favorable para la renta variable que para la renta fija y en el que habrá que discriminar, con unos ganadores en 2020/COVID que podrían ser muy distintos de los de 2021.

Y cerramos con política europea. Diciembre fue mes de acuerdos. Primero, luz verde al marco presupuestario plurianual de la UE y así al Fondo de Recuperación Europeo. Y días después, Brexit en Nochebuena, con un acuerdo de mínimos, esperable, más ambicioso en circulación de bienes que en prestación de servicios. A grandes líneas, un régimen preferencial sin aranceles, mejorado. No es lo ideal para ninguna de las partes, al levantar barreras donde no existían, pero evita un escenario más catastrófico y permite un tránsito ordenado y seguir negociando. 2021 traerá sus propios retos: Brexit, ya con menos presión, y elecciones presidenciales en Alemania. Relevo de Merkel probablemente más relevante en relación con el liderazgo europeo, dado el peso específico de la Canciller, que de cara a la gobernabilidad alemana, con amplia experiencia en coaliciones.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.