Los pequeños empresarios apenas ven luz al final del túnel, muchos luchan por sobrevivir, avanzan arrastrando problemas y deudas con la esperanza de que la pandemia finalice antes de que verse obligados a solicitar el certificado de defunción de sus compañías.

El dato de diciembre de NFIB Small Business Optimism, ayer publicado, fue una sorpresa demasiado amarga. La confianza sufrió un fuerte varapalo, cayó bien por debajo de la registrada el mes anterior y muy por debajo de lo esperado, 9 de los 10 componentes del índice fueron negativos aunque más preocupante es el subíndice de expectativas, las condiciones esperadas para los próximos 6 meses -trazo naranja- se desplomaron y entraron en terreno negativo hasta alcanzar -16, el dato más adverso desde hace 5 años.

La precariedad del sector de pequeñas empresas es notoria y comprensible en el universo corporativo actual, dominado por grandes empresas, por tiburones y zombis empresariales que llevan tiempo absorbiendo todo tipo de negocios y operaciones, disfrutando de mejor acceso a financiación, dinero más barato e incluso acceso también a subsidios.

Es verdaderamente llamativo que algo más de un tercio de las pequeñas empresas americanas cotizadas ha generado pérdidas en los últimos 12 meses y, sin embargo, su cotización ha sido capaz de avanzar cerca de un 50% desde noviembre, mientras que las empresas que sí han generado algún beneficio han ganado menos en bolsa, un 31% en el mismo periodo.

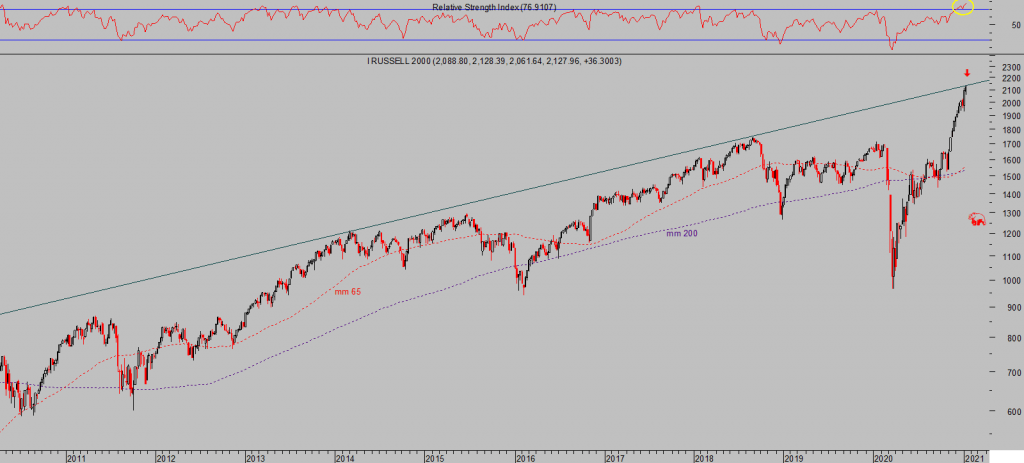

El índice Russell-2000, de pequeñas y medianas empresas USA ha ganado más de un 100% desde el pasado mes de marzo.

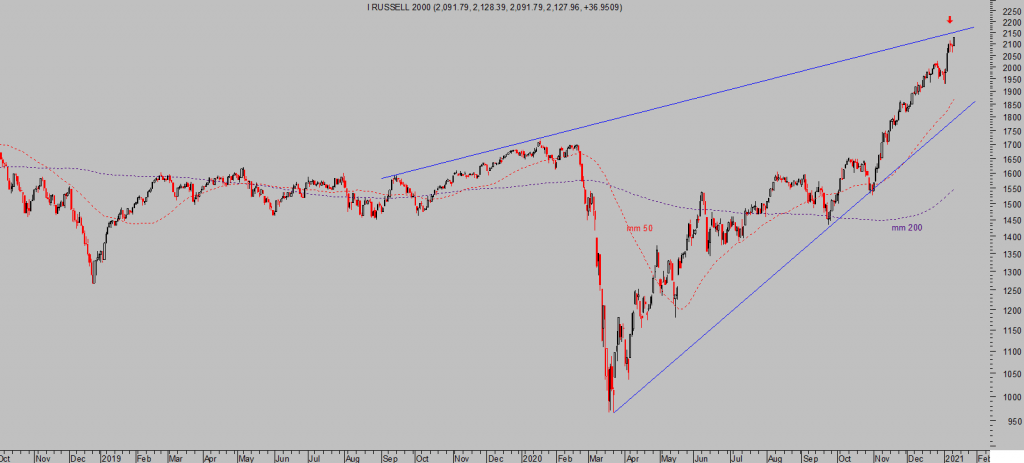

RUSSELL-2000, diario.

Los malos resultados empresariales del sector combinados con la explosión alcista de las cotizaciones, han extremado las lecturas de valoración y el índice Russell cotiza con un PER (forward) próximo a las 35 veces beneficios . Aún más inquietante la valoración del subsector de compañías «growth» del Russell-2000, que llega a las 60 veces beneficios. Histórico e inaudito, ¿sostenible?.

RUSSELL-2000, semana.

La espantada alcista y parabólica, en vertical, desde los mínimos de marzo 2020 está siendo histórica por rapidez, magnitud y ahora también por distintas lecturas técnicas que advierten cautela.

Vean, por ejemplo, la distancia entre la cotización actual del índice y la media móvil de 200 sesiones próxima al 40%, inédito, o las lecturas de indicadores y osciladores que han alcanzado lecturas extremas, algunas divergenvcas y zonas propicias para, al menos, reducir exposición.

Pez grande se come al pequeño!.

De igual forma que en el sector corporativo sucede también entre la población, mientras que el 1% más adinerado de americanos atesora trillones de dólares, el 50% más desfavorecido encuentra cada vez más problemas sólo para atender los costes y gastos de cada mes.

Los 665 ciudadanos americanos más millonarios tienen una riqueza agregada próxima a $4 billones mientras que, según informe de Bankrate.com, el 61% de la población no dispone de recursos/ahorros para afrontar un imprevisto de $1.000.

Es decir, cerca de 200 millones de ciudadanos USA no dispone de ahorros. Son cifras escalofriantes para la potencia mundial, quizá ya la segunda, y el nivel de desigualdad es cada día más parecido al de cualquier país en vías de desarrollo. Y creciendo rápido, al margen de las bochornosas palabras del presidente de la Reserva Federal, Sr Powell, el pasado otoño «FED policies absolutely do not add to inequality»… Excusatio non petita accusatio manifesta.

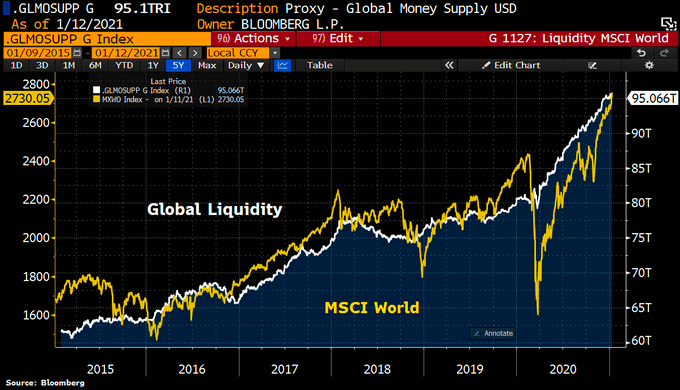

Las políticas de rescate y subsidios, inyecciones de liquidez masivas y tipos cero adoptadas por los bancos centrales son responsables inequívocos del fuerte aumento de la desigualdad.

El dinero fake inventado desde la crisis subprime y más concretamente el creado durante 2020 ha sido recibido por unos pocos elegidos, a pesar de tratarse en realidad de deuda para todos, mientras que la gran mayoría de la población no ha sido directamente beneficiada. Las deudas creadas pesarán sobre las espaldas de todos y las de futuras generaciones pero la liquidez está siendo disfrutada por una minoría favorecida.

El desmadre monetario rebasó las «líneas de no retorno» tiempo atrás, asunto profusamente explicado en este blog, ya no puede parar.

Las autoridades están acorraladas inventando dinero de mentira para sostener la economía y en pie al sistema financiero, también para asegurar el patrimonio de élites, grandes empresas, lobbys, allegados al poder, etc… esperando un crecimiento económico que, no termina de llegar, sea superior .

«I don’t think CenBanks realize how much irresponsible risk-taking is going on,» afirma el prestigioso economista y asesor económico principal de Allianz, el Sr. El-Erian.

Las palabras del nuevo presidente de Estados Unidos no dejan lugar a dudas respecto de las intenciones acerca de reflacionar contra deuda, sobre la trampa «inflate or die» en que están inmersas las autoridades, tanto monetarias como fiscales; “We should be investing in deficit spending in order to generate economic growth” afirma el Sr. Joe Biden.

En los inicios del nuevo sistema monetario MMT, al principio del abuso de poder de las autoridades comprando los problemas contra deuda. Las autoridades hablaban del famoso «efecto riqueza» como argumento estrella para defender la manipulación que generaría la reflación de los activos, ésta a su vez crearía más dinero para el bolsillo de la gente por revalorización de sus activos y esa riqueza se trasladaría al consumo y PIB.

Una falacia que ahora se presenta desnuda, cierto que la reflación de activos ha generado riqueza pero sólo para un pequeño porcentaje de la población, precisamente la que menos necesitaba ser rescatada, menos aún subsidiada para comer.

Se hablaba también, desde las autoridades incluso, del «moral hazard» o riesgo moral de las políticas, no podrían dejar de lado a la mayoría.

Otro bonito eslogan hoy desaparecido del mapa comunicativo de las autoridades, de Wall Street o también de medios informativos.

Hace 11 años, cuando la FED se disponía a iniciar la mayor campaña de estímulos, inyecciones de liquidez y crecimiento del balance de la historia, el entonces presidente Ben Bernanke dedicó unas palabras a los beneficios, costes y riesgos de emplear políticas monetarias heterodoxas, es decir, de catapultar al alza el balance como herramienta principal de política monetaria una vez que el resto de herramientas ortodoxas habían sido prácticamente agotadas.

Señaló también que cuanto más tiempo se extienden las políticas no convencionales, menor es el impacto y los beneficios pero mayor el coste y los riesgos.

Así las cosas, lamentablemente los Bancos Centrales se han convertido en los mayores focos de inestabilidad futura para los mercados financieros y para las economías, se han convertido en el mayor peligro para el ahorro (represión financiera) y gran amenaza de aumento generalizado de la pobreza.

Cuando las autoridades consigan uno de sus objetivos, silente de generar inflación para erosionar el valor de las deudas, en su caso, la pobreza se disparará, las clases acomodadas sufrirán el aumento del coste de la vida y las clases más boyantes y ricas previsiblemente aprovecharán la situación para continuar ganando cuota y patrimonio a costa del resto.

Juan de Mariana (1536-1624), ya descubrió siglos atrás que la inflación es un impuesto duro e injusto que fundamentalmente afecta a los más pobres. Sorprendente la claridad de pensamiento de Juan de Mariana en su época, llegó a comprender que emitir moneda lleva a la inflación y eventualmente al deterioro de valor de la misma.

Los programas QE, de subsidios, de compra de deuda, las inyecciones de liquidez, etc… son herramientas heterodoxas, o en términos paladinos, es emisión masiva de moneda, monetización de deudas y actividad precursora de inflación.

El presidente de la FED de Filadelfia, Mr Patrick Harker, admitió la semana pasada que la FED debe comenzar a normalizar las condiciones monetarias:

- “The U.S. central bank may begin paring back its bond-buying program as soon as the end of this year».

- “I could see, potentially, that occurring at the very end of 2021 or early 2022. But it is all going to depend on the course of the economy, which will depend on the course of the virus”.

- “It could cause disruption in the markets if we try to do it too soon”.

No ha habido respuesta alguna de inversores ni mercados, ya que la FED también incluye en las actas de diciembre la posibilidad de aumentar las compras de deuda de largo plazo. El temor del FOMC a que la curva de tipos continúe la positivización en marcha queda de manifiesto, las repercusiones históricas del regreso a la normalidad de las condiciones monetarias son indeseadas, más si cabe cuando las condiciones monetarias de hoy son las más laxas en décadas.

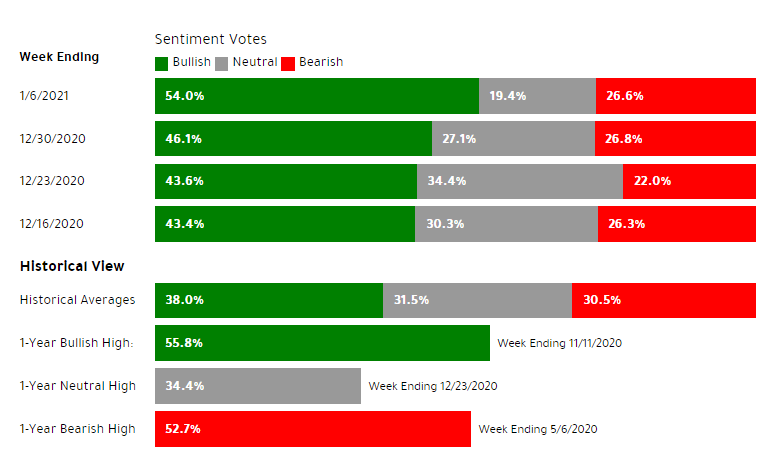

El interés de los inversores sigue arriba y el optimismo en plena forma, según desvela la última encuesta de sentimiento de la -AAII -American Association of Individual Investors.

Las bolsas abrieron ayer en tono negativo pero nuevamente lograron virar la dirección y al cierre cambiar el color rojo por el verde ligero. El Nasdaq recuperó un 0.28%, el Dow un +0.19% y el SP500 un inapreciable 0.04%.

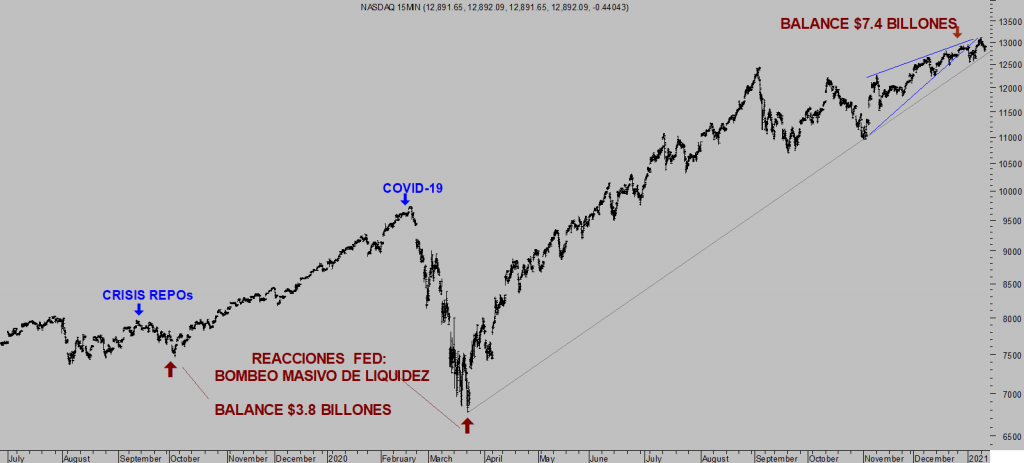

NASDAQ-100, 15 minutos.

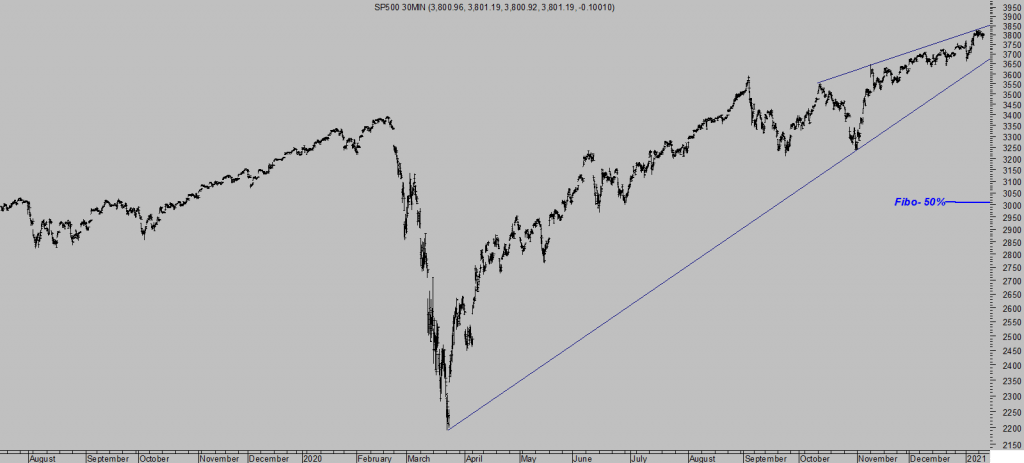

S&P500, 30 minutos.

La configuración técnica de los índices no ha variado, las proyecciones tampoco y las estrategias, de riesgo bajo y controlado sugeridas (suscriptores) para aprovechar el escenario de mayor probabilidad, continúan siendo realmente prometedoras.

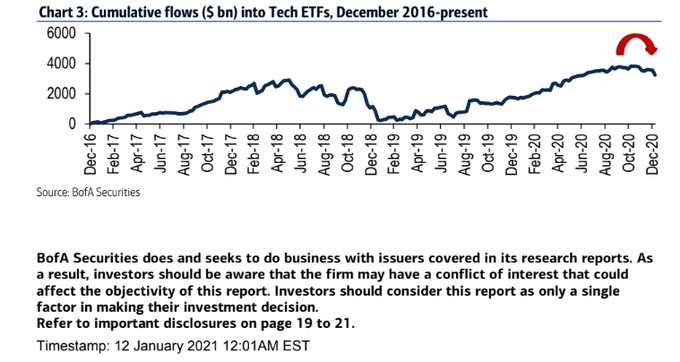

Los flujos de fondos acumulados compradores de activos -ETFs- del sector tecnológico el pasado mes viraron su tendencia después de semanas estancados en zona de máximos, según muestra el siguiente cuadro elaborado por analistas de Bank of America:

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com