Quién sabe lo que les espera a los inversores este año. Si 2020 ha demostrado algo, es que la previsión para los próximos 12 meses es algo extremadamente arriesgado.

A principios de 2020, nadie se imaginaba siquiera que la economía mundial se hundiría en la peor recesión desde la Gran Depresión, para venir seguida por una de las recuperaciones económicas y de mercado más rápidas de la historia.

Por lo tanto, los inversores inteligentes deben centrarse en las empresas que tienen ventajas competitivas duraderas, negocios que constantemente generan fuertes flujos de efectivo. Hay que jugar en largo.

Y si usted está invirtiendo para construir un flujo de ingresos de cara a su jubilación, perseguir esta estrategia se vuelve aún más importante. Busque acciones fiables, seguras que vendan productos y servicios básicos, como minoristas, bancos, servicios públicos y seguros.

Puede que comprar estas acciones no le haga millonario de la noche a la mañana, pero no dejarán de pagarle los ingresos durante sus años dorados. A continuación, he reunido una lista de tres acciones que debería considerar comprar para su cartera de jubilación.

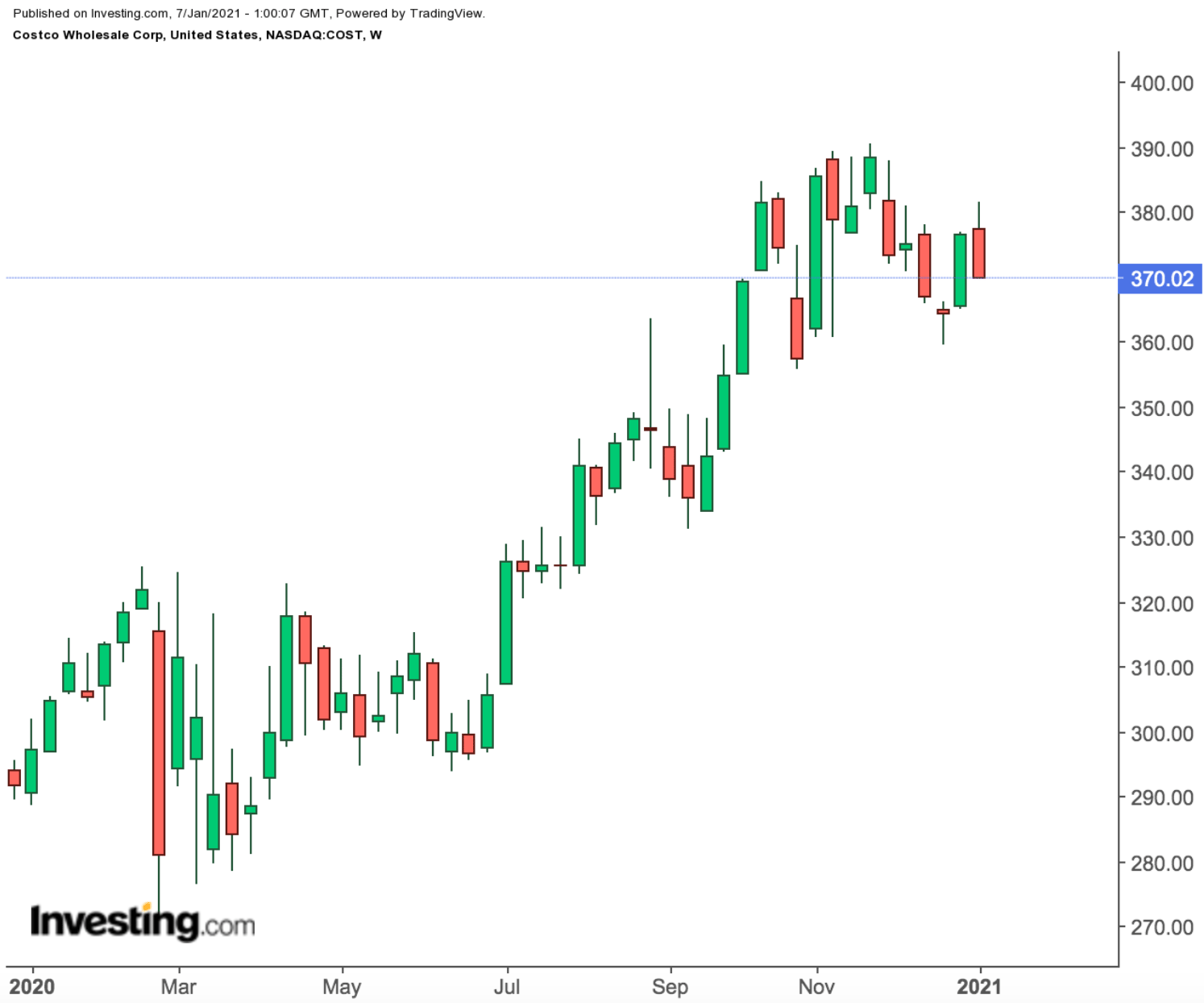

1. Costco Wholesale

Los grandes minoristas estadounidenses han demostrado ser productores de ingresos fiables para los jubilados. La naturaleza de su negocio —la venta de productos básicos que los consumidores necesitan independientemente de la situación económica— los convierte en una apuesta segura en mercados propensos a todo tipo de riesgos.

Entre este grupo, Costco Wholesale es uno de nuestros favoritos.

La extensa red de tiendas de Costco y su modelo minorista basado en suscripciones proporcionan estabilidad a los ingresos que desean los inversores a largo plazo.

Una parte sustancial de su negocio se centra en la venta de mercancías a márgenes de beneficio bajos, de manera que el club de almacenes comerciales cuenta ya con alrededor de 99 millones de miembros. En 2019, reportaron a la compañía 3.350 millones de dólares solamente en cuotas de membresía. En general, el minorista generó más de 160.000 millones de dólares en ventas anuales.

Esta fortaleza financiera ha permitido a Costco recompensar a sus accionistas con dividendos crecientes. En noviembre, la compañía anunció una distribución especial récord de 4.400 millones de dólares. En términos de beneficio por acción, eso sale a unos 10 dólares por acción.

Tras dispararse alrededor de un 150% durante los últimos cinco años, las acciones de Costco no son baratas. Ayer cerraban con pérdidas del 1,52%, en 370,02 dólares. Sin embargo, muchos analistas creen que después de la pandemia, Costco se hará más fuerte, ofreciendo aún más ventaja para los inversores expertos. Costco ofrece un pago trimestral de 0,70 dólares por acción, que ha crecido un 12,7% por año durante los últimos cinco años.

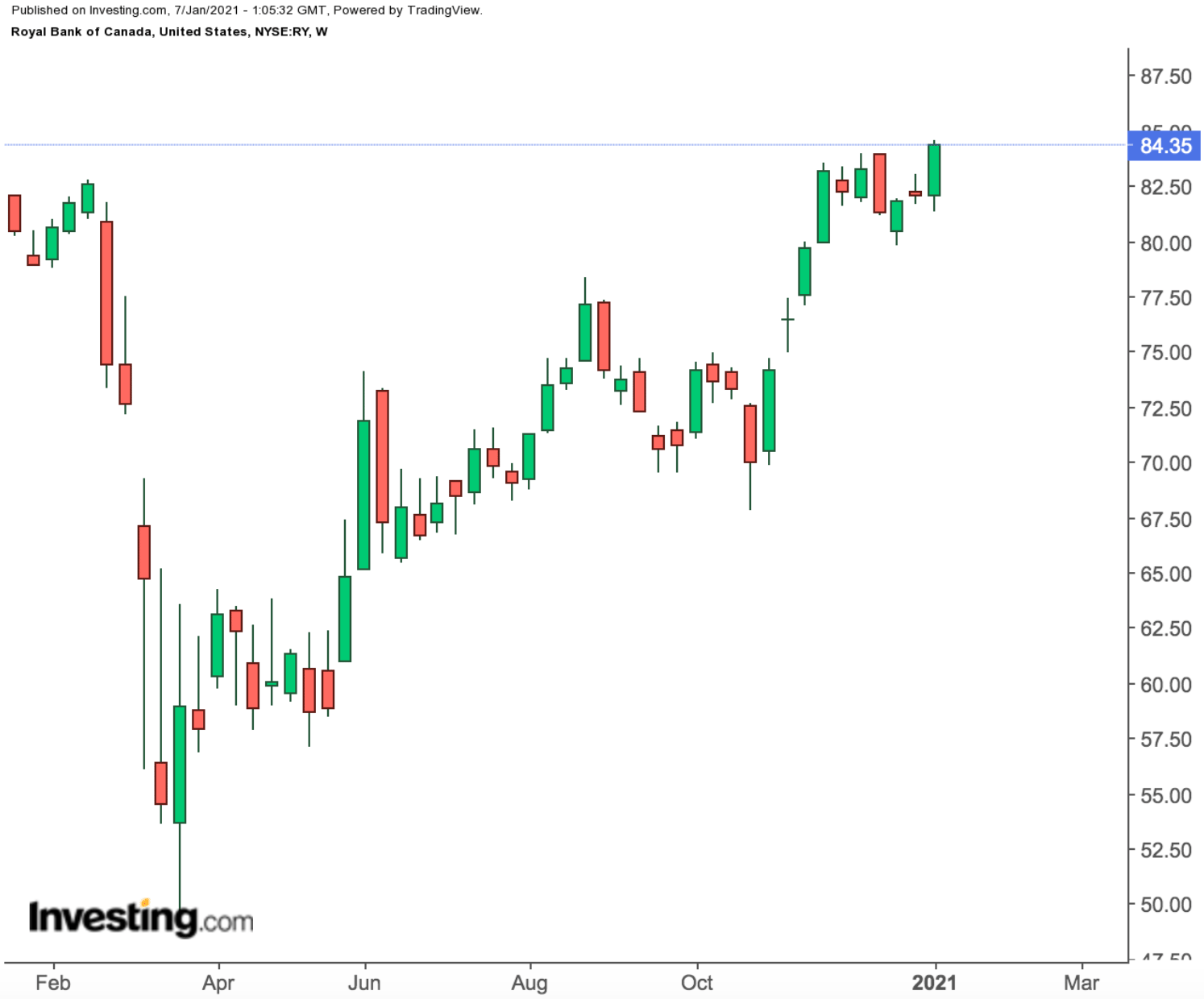

2. Royal Bank of Canada

Los bancos canadienses que cotizan en la Bolsa de Nueva York ofrecen otra gran vía de ingresos para los jubilados de Norteamérica. Lo que los hace fiables generadores de ingresos es el sólido entorno regulatorio del Canadá, el descenso de la competencia y su diversificación de ingresos.

Los principales prestamistas de Canadá han sido muy consistentes a la hora de recompensar a los inversores a través de dividendos en constante crecimiento, en los que gastan alrededor del 40%-50% de sus ingresos.

En este grupo, nos gusta especialmente Royal Bank of Canada, el mayor prestamista de Canadá. El prestamista ofrece actualmente un rendimiento de dividendo anual de más del 4%, una tasa bastante atractiva en comparación con el rendimiento medio que pagan las empresas S&P 500.

Con un alto rendimiento de dividendos, Royal Bank ha sido bastante consistente en el crecimiento de su pago, lo que la convierte en una sólida acción de crecimiento de dividendos. Durante la última década, el pago anual por acción del banco ha crecido de 2,00 a 4,29 dólares, traduciéndose en una tasa de crecimiento anual compuesto del 8%. Con la relación de pago de dividendos en torno al 45%, el prestamista tiene mucho más margen de crecimiento de cara al futuro.

La pandemia sigue haciendo estragos, de manera que las acciones cíclicas, como las de los bancos, no van a generar grandes ganancias para los inversores, pero también es un buen momento para que los inversores a largo plazo afiancen sus grandes rendimientos. Con un rendimiento del 4%, el Royal Bank of Canada es sin duda una de las principales acciones de dividendos a tener en cuenta.

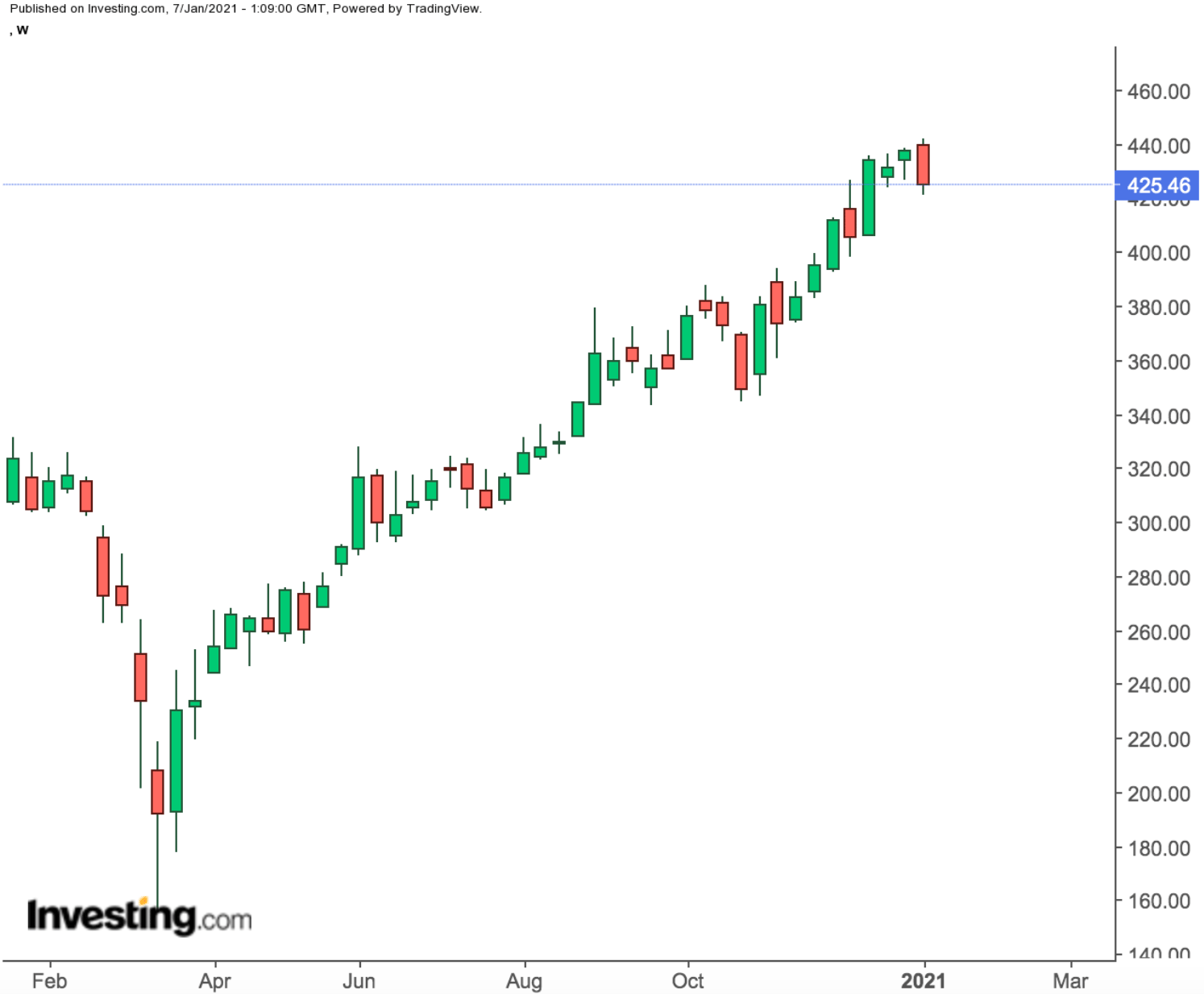

3. Broadcom Inc.

Si planea combinar el crecimiento con un flujo de dividendos en constante aumento, entonces debe recurrir a empresas maduradas en el espacio tecnológico. El gigante de los semiconductores Broadcom destaca en este grupo debido a su atractivo rendimiento de más de un 3% de dividendos, y sus crecientes pagos.

Su dividendo ha crecido enormemente durante la última década, de poco menos de 0,10 dólares por acción en 2011 a los actuales pagos trimestrales de 3,6 dólares. Este impresionante crecimiento ha sido respaldado por una estrategia de adquisición inteligente y una explosiva demanda de dispositivos conectados, como smartphones.

Broadcom es un importante proveedor de semiconductores que filtra señales de radio y proporciona conexiones Wi-Fi a los smartphones, incluido el iPhone. También domina el mercado de conmutadores, máquinas que dirigen el tráfico entre servidores de centros de datos.

Con el creciente uso de la computación en la nube y la introducción de teléfonos habilitados para tecnología 5G, Broadcom está bien posicionado para continuar con su trayectoria de crecimiento y proporcionar ingresos crecientes a sus inversores a largo plazo.

Haris Anwar/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.