Hoy primera jornada bursátil del año, los mercados celebran la llegada de 2021 en tono alegre y similar al que dejaron en 2020, las bolsas confirman un momentum aparentemente robusto suben y los inversores, complacientes a tenor de la confianza y posicionamiento, esperan un año de hazañas alcistas sin límite.

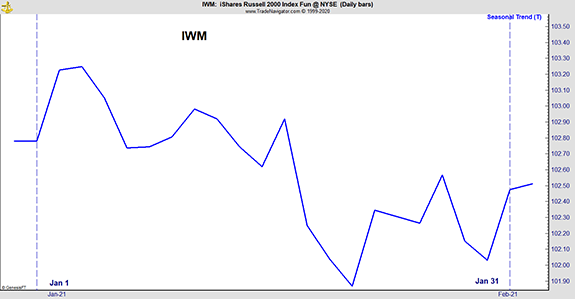

De momento, la estacionalidad asociada al mes de enero favorece el lado largo, alcista, del mercado para las próximas cuatro semanas.

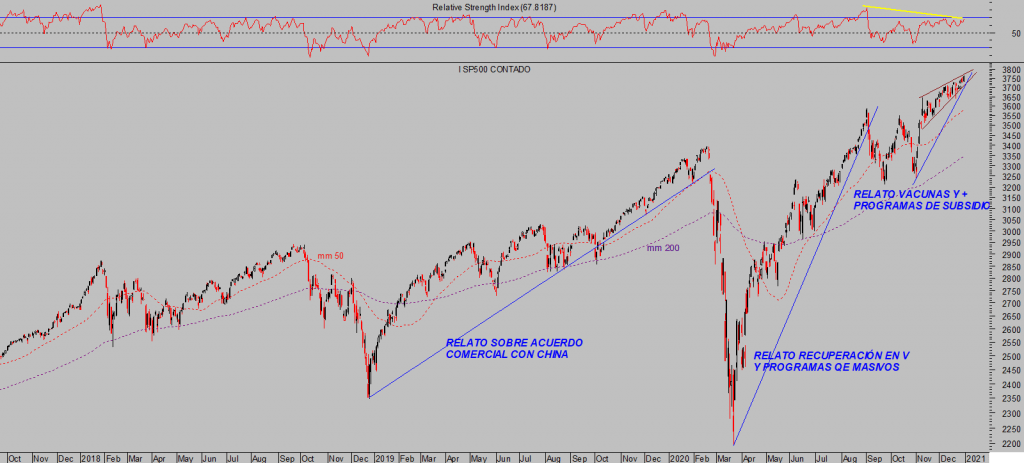

El efecto enero unido a una bien diseñada propaganda que destaca debidamente las virtudes de las vacunas, del acuerdo Brexit, el traspaso de poderes desde la administración Trump al nuevo presidente demócrata, Joe Biden, aprobación del programa de estímulos en Estados Unidos, las proyecciones de beneficios empresariales o las estimaciones de comportamiento de las bolsas para el nuevo año, etcétera… son fundamentos muy sugerentes para apostar por continuidad del rally bursátil más potente de los últimos tiempos.

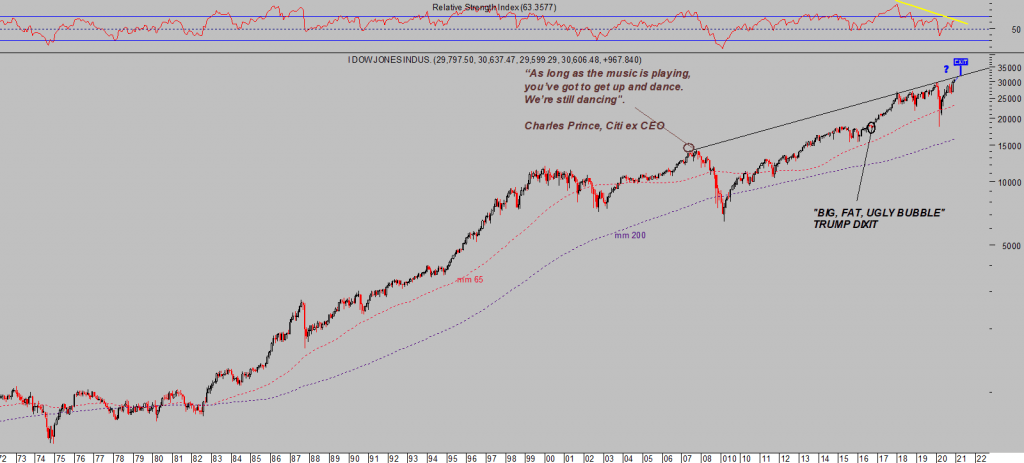

DOW JONES, mensual.

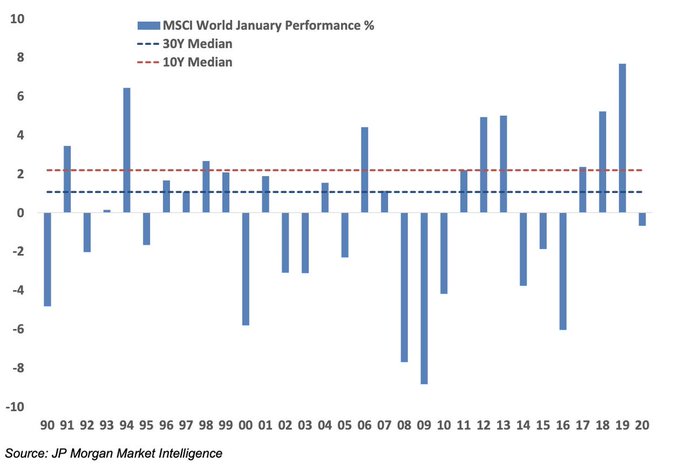

El mes de enero, de acuerdo con estadísticas compartidas por JP Morgan, observado desde el índice de acciones global MCSI World se ha saldado con alzas del 1.1% y 2.2% de media en los últimos 30 y 10 años respectivamente.

En los últimos 30 años el índice presenta medias positivas, aunque no todos los años lo han sido, de hecho 14 han sido negativos y uno -1994- cerró prácticamente en tablas.

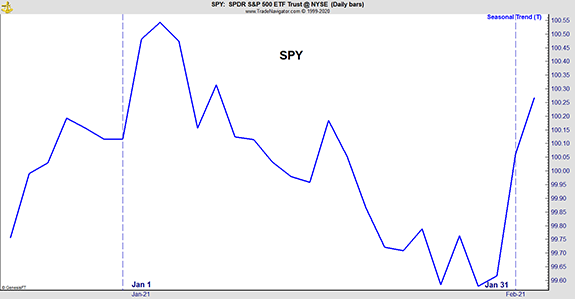

El comportamiento del mercado en enero es interesante, suele comenzar con algarabía alcista y los inversores aún despistados celebrando del nuevo año en modo comprador, transcurre después por un periodo de dudas y corrección continuada para retomar las alzas en las últimas jornadas del mes. Vean el caso del SP500:

Muchos inversores depositan su confianza en los patrones de comportamiento medio y atendiendo al relato o propaganda el momento compran, algunos lo hacen quizá prestando menos atención que la debida a determinadas particularidades que suelen decidir el éxito de las inversiones.

S&P500, semana

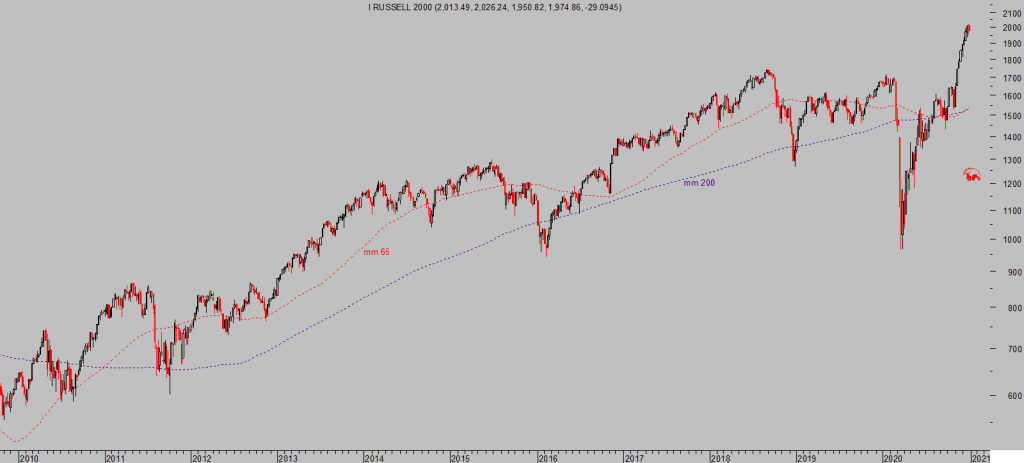

Suelen entrar comprando, junto con los gestores (buena parte de las alzas de las primeras jornadas del año se deben a window dressing o actividad compradora de los grandes gestores de fondos recomponiendo sus carteras) y buscando oportunidades en sectores que consideran con mayor potencial como el índice de pequeñas y medianas empresas americanas, Russell-2000, que también replica el comportamiento del SP500.

Según lo anterior, un inversor informado debería entonces ser prudente con el efecto enero y propaganda de Wall Street, esperar un rally marginal y tramposo en las primeras jornadas del año y aprovechar para deshacer posiciones de riesgo e incluso los más avezados y de carácter más agresivo abrir posiciones cortas.

RUSSELL-2000, semana.

El aspecto general de mercados, el sentimiento y posicionamiento alcista, el análisis de pauta y técnicos en general, la estacionalidad, etcétera… sugieren aprovechar el momento para actuar de manera prudente para lo que sugerimos sencillas estrategias de riesgo bajo y limitado (reservado suscriptores).

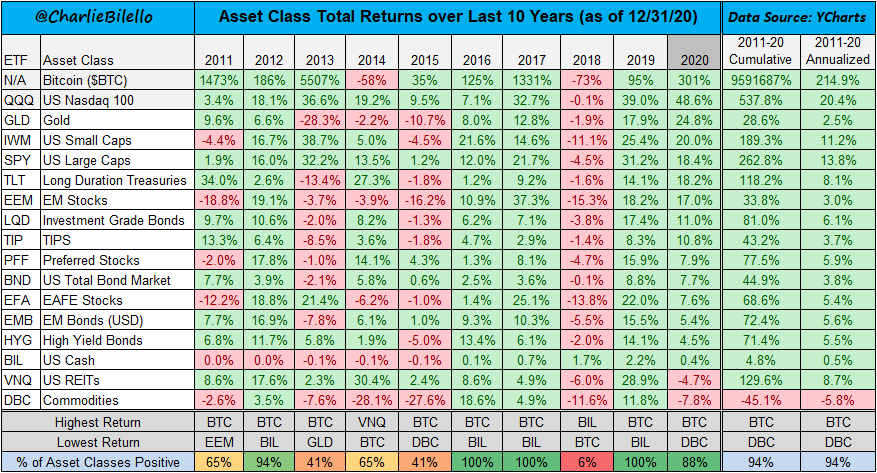

La estrategia del espejo retrovisor suele generar grandes sinsabores a los inversores, fijarse en rentabilidades pasadas para decidir posicionarse en los activos más de moda y extendidos esperando continuidad funciona hasta que deja de hacerlo y las posibilidades de salir victorioso son bajas, de ahí la exigencia de los reguladores para que los anuncios de las casas de inversión incluyan la frase «rentabilidades pasadas no garantizan rentabilidades futuras».

Las rentabilidades alcanzadas por las diferentes clases de activos en los pasados años son bastante uniformes, la correlación es alta y también el riesgo a sorpresas generalizadas, el alza medio de los activos en los últimos dos años se muestra particularmente atractivo.

Los niveles de valoración actuales de las bolsas son extremos, casi tanto como la confianza de los inversores en las posibilidades de las autoridades para continuar reflacionando sine die los mercados, como la confianza en el cumplimiento del relato profusamente divulgado desde Wall Street y tantas veces confrontado en estas líneas con argumentos y comparaciones históricas.

El relato del Brexit es, por ejemplo, bastante optimista aunque dista de la realidad de posibilidades, habiendo salvado una salida dura se ha conseguido otra incierta, y dependiente de futuras negociaciones.

La vacuna es el remedio esperado por todos para el comienzo del fin de la pandemia, otros expertos científicos y virólogos sugieren gran prudencia ante la traidora capacidad de mutación del virus y consecuente pérdida de eficacia de las vacunas descubiertas.

Las proyecciones de crecimiento de la economía son positivas e interesantes para este año, no obstante, en las últimas semanas están siendo corregidas a la baja por gran parte de los organismos públicos y privados.

Las valoraciones de mercado son extremas en términos históricos y los modelos de proyección de inversiones a largo plazo, 10 años vista, indican gran probabilidad de que la próxima década genere rentabilidades negativas a las inversiones realizadas a los precios de hoy.

Las proyecciones basadas en el espejo retrovisor sugieren cautela y así aconsejan también las lecturas y proyecciones técnicas de distintos índices.

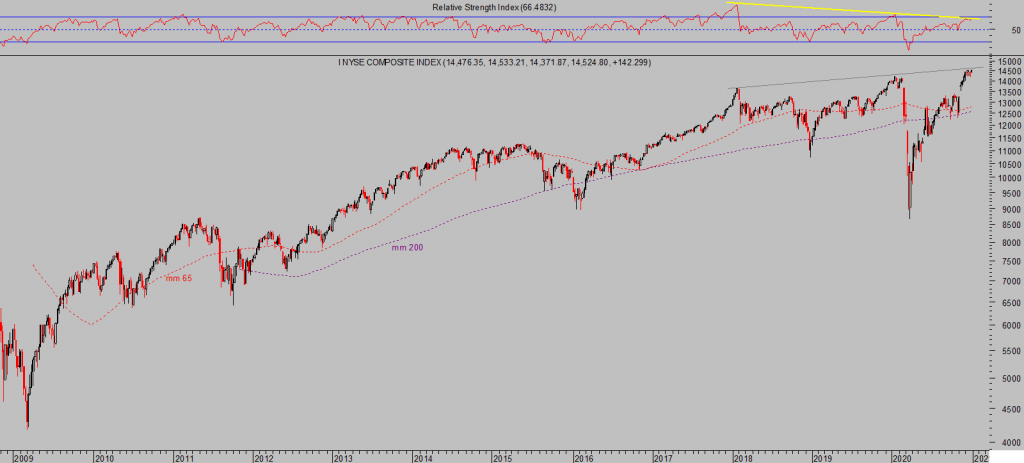

NYSE, semana.

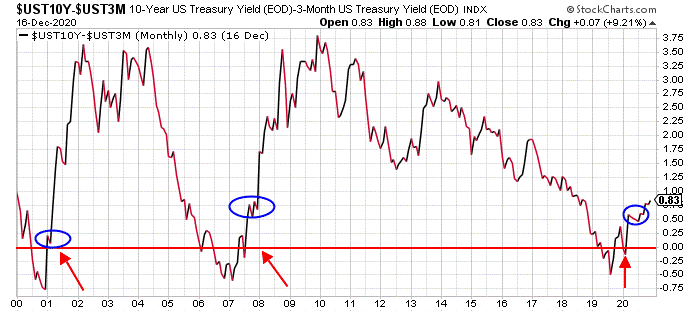

Además, existen otros factores no muy destacados entre los expertos y apenas divulgados por los medios, como los referidos a la posición de la curva de tipos USA. El diferencial de tipos medido a través del diferencial entre los Treasuries a 90 días y los bonos a 10 años, está en proceso de positización y no conviene ignorar la correlación entre la marcha de la curva de tipos y la del mercado de acciones -SP500-.

El gráfico siguiente muestra el spread o diferencial entre los tipos a 3 meses y 10 años, ha estado creciendo en los últimos meses de manera clara y existe la posibilidad de que intensifique el proceso en vigor.

La positización de la curva está pasando prácticamente desapercibida, por supuesto no aparece entre los argumentos de propaganda alcista de los mercados de Wall Street, a pesar de tratarse de un factor de importancia mayor para el futuro de las bolsas. Al menos así se debe interpretar a tenor de lo sucedido en el pasado, concretamente en los años 2001 y 2007.

El gráfico siguiente recoge la evolución del diferencial de tipos en los últimos 20 años y las flechas rojas señalan

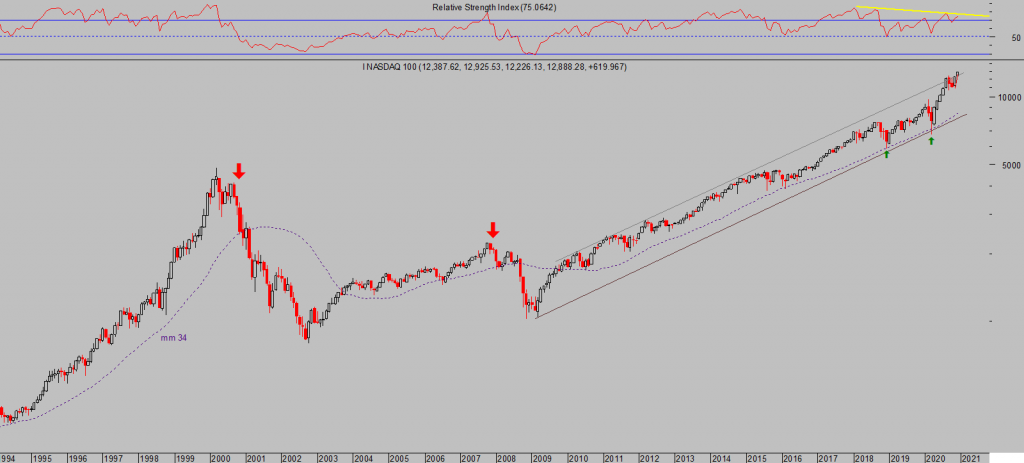

El impacto de la normalización de la posición de la curva en los mercados de acciones es real, observen ahora el gráfico de evolución del índice tecnológico Nasdaq desde 1994 con señales (flechas rojas) destacando los momentos de positivización de la curva:

NASDAQ-100, mensual.

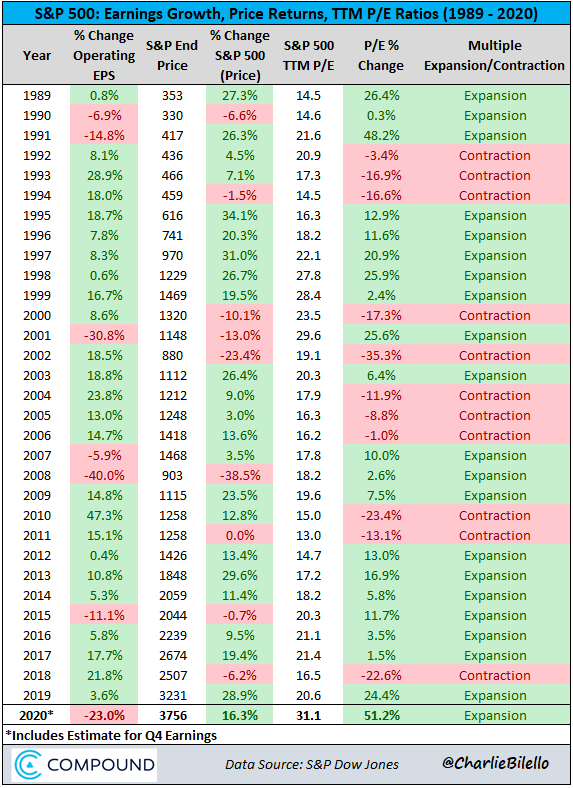

La expansión de múltiplos (subida de las cotizaciones y caída simultánea de los beneficios empresariales) del pasado año fue histórica, nunca antes se había extendido tanto la valoración del mercado en tan estrecho plazo de tiempo y nunca antes el mercado había alcanzado los actuales niveles de valoración.

Los valores del Dow Jones con mayores subidas el pasado año fueron los tecnológicos (Apple +82% y Microsoft +43%) y por contra, los de peor comportamiento fueron Boeing -34%, Walgreens -29%, Chevron -26% o Intel -15%. ¿Serán los últimos los primeros?

En próximos post desvelaremos el nombre de valores con potencial, cotizando en un entorno de rentabilidad riesgo positivo e interesantes estrategias de riesgo bajo y controlado para comenzar el ejercicio con expectativas favorables de rentabilidad.

DESEAMOS A TODOS SALUD, UN FELIZ y MUY PRÓSPERO AÑO NUEVO!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com