Penúltima semana del año!, comienza con ventas y caídas en los mercados derivados entre otras cuestiones del brote de una nueva cepa de coronavirus (bautizada como B.1.1.7) en Londres que podría ser más contagiosa aún que las hasta ahora conocidas, ha despertado las alarmas y en tiempo record está obligando a la Unión Europea a adoptar medidas para evitar su expansión fuera del territorio británico.

Ya son más de una decena de países han prohibido viajes y entradas de personas hacia y desde UK, incluso Francia ha cerrado el Eurotúnel. España, sin embargo, aún no ha decidido actuar, a pesar de que ya hay evidencias de una peligrosa capacidad de mutación sin precedentes y de contagios que ya habrían alcanzado a países como Dinamarca, Holanda o Austria.

Según modelos de seguimiento científicos, el virus fue reconocido por primera vez en Kent el pasado 20 de septiembre, un mes después era responsable del 28% de contagios en Londres y el 9 de diciembre del 68% de contagios. Este nuevo Covid contiene un Valor R (media de personas a quienes un infectado puede contagiar) incrementado en 0.4 respecto al anterior y es un 70% más contagioso.

La capacidad contagiosa y la virulencia de esta variante del virus parece ser muy superior a las anteriores y, además, dadas las alteraciones genéticas que presenta (17 de 23) han surgido dudas acerca de la eficacia de las vacunas recién aprobadas para combatir esta cepa de coronavirus

Este nuevo episodio de la pandemia surge en plena recta de fin de año, con bajas temperaturas que favorecen la transmisión del virus y en un entorno general de economía y mercados marcado por la falta de acuerdo sobre el Brexit

Las medidas de restricción y nuevos confinamientos aplicadas recientemente en toda Europa tendrán un duro e indeseable impacto en la economía. Las bolsas, siguiendo el guión del comportamiento en los últimos meses y la irracionalidad más acusada observada, continuarán subiendo sin límites, o quizá se imponga la cruda realidad sobre los artificios monetarios y reflacionarios de las autoridades.

Este año hemos aprendido una nueva e increíble relación entre variables. Pandemia + Recesión Económica = Expansión de múltiplos histórica. Llegados este punto, sólo resta esperar la manifestación de la segunda derivada; Expansión histórica de múltiplos + Complacencia + Burbuja= Corrección de excesos.

La apertura de las bolsas hoy está siendo severa, caen los índices en Europa del orden del 2%-3% y los futuros americanos ceden también aunque muy ligeramente, el Dow un -0.50% o el SP500 un -0.20, mientras el tecnológico se permite incluso leves alzas +0.18%.

IBEX-35, 60 minutos.

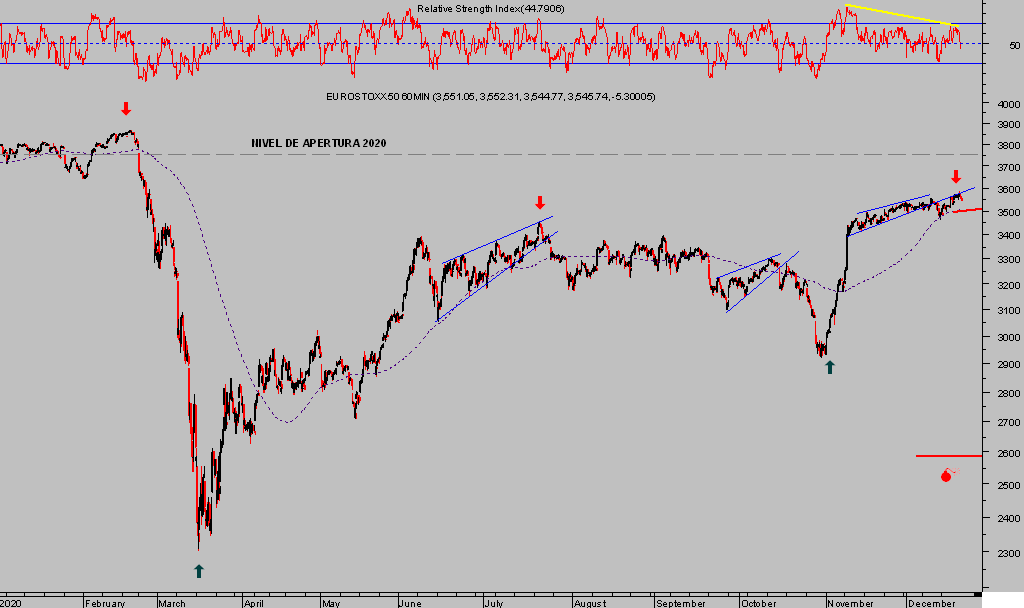

EUROSTOXX-50, 60 minutos.

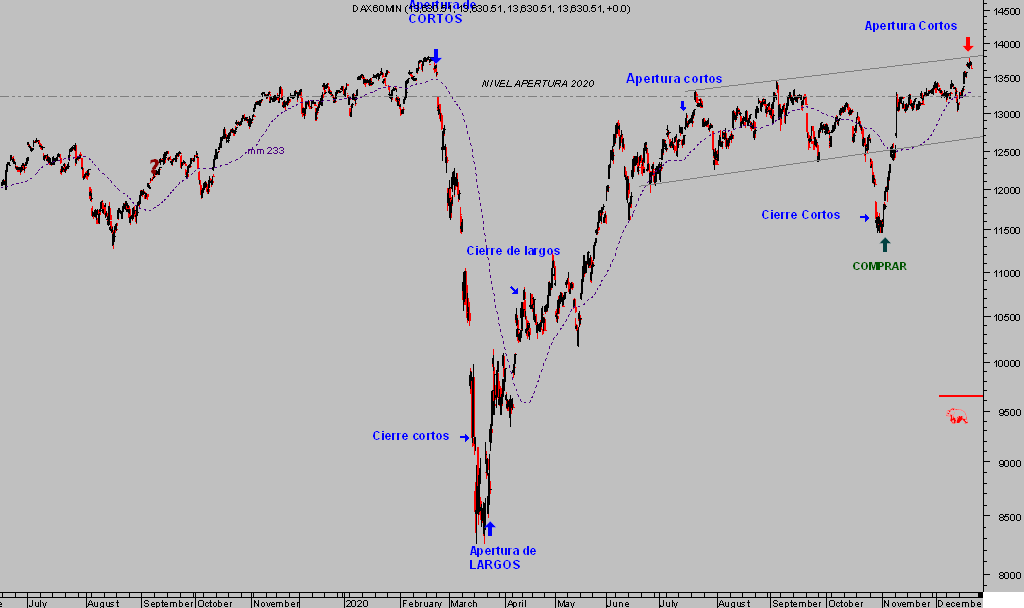

DAX-30, 60 Minutos.

La explicación al comportamiento neutro, hasta ahora, de los índices americanos en el mercado nocturno estaría en la habilidosa y calculada noticia divulgada anoche, a sólo 10 minutos de la apertura del Globex.

Se publicó la noticia del acuerdo entre Congreso y Senado USA para la aprobación definitiva del programa de estímulos de $900.000 millones, tantas veces cotizado por las bolsas, luego las mismas veces desmentido y ayer por fin aprobado.

Nada nuevo, la noticia ya sido descontada con subidas de las cotizaciones docenas de veces desde que comenzasen los rumores de lanzamiento de nuevos programas el pasado mes de septiembre. Inicialmente estarían dotados con $1.8 hasta $2.4 billones, ahora, tres meses después, se aprueba un programa con la mitad de las cantidades descontadas y cuando la economía manifiesta evidencias de pérdida de momentum y actividad.

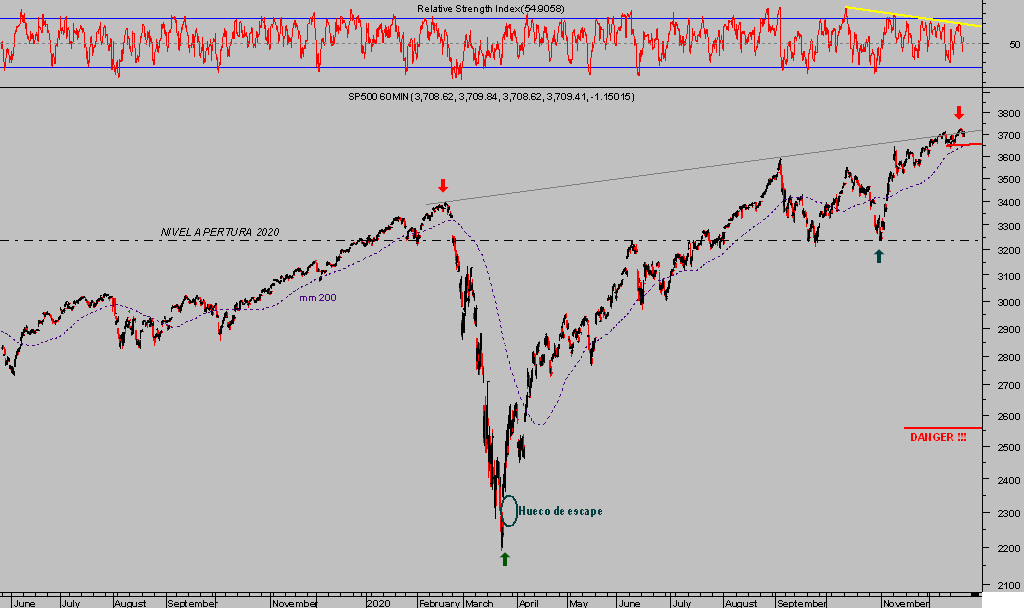

S&P500, 60 minutos.

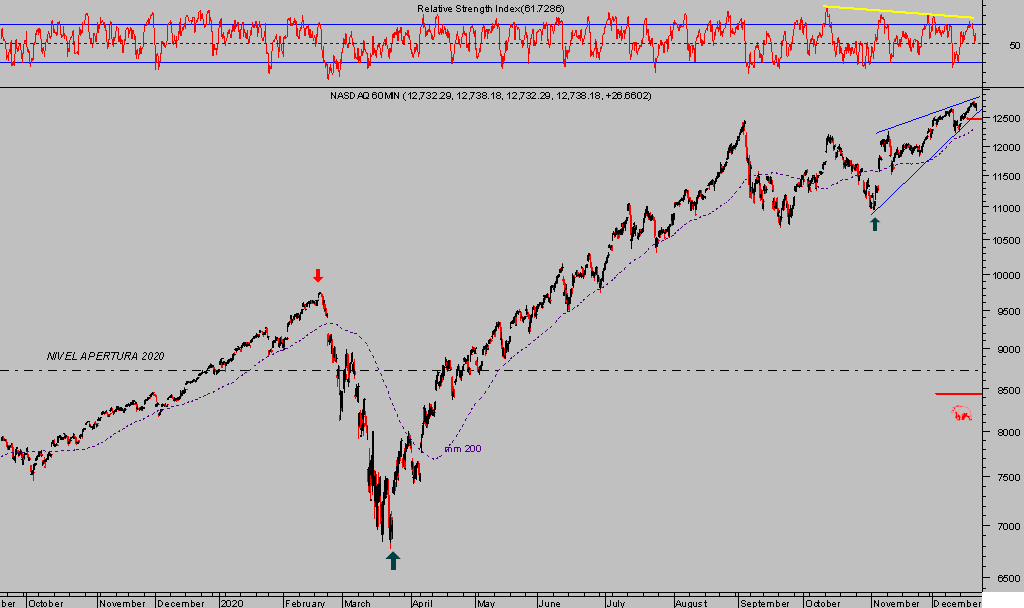

NASDAQ-100, 60 minutos.

Las caídas de los índices hoy no sólo responden a las noticias de la nueva cepa del Covid, asunto conocido con anterioridad, más bien a factores puramente técnicos de mercado, como los explicados la semana pasada en estas líneas y que invitaron a sugerir estrategias a nuestros lectores, orientadas a aprovechar el escenario hoy en marcha.

Entre otros factores de mercado analizados, recordamos el sesgo típico de los índices durante las semanas de vencimiento trimestral de derivados y en las siguientes. El viernes se cerró una de las operaciones recomendadas el pasado mes con un resultado muy satisfactorio, ven ejemplo:

REPSOL, diario.

Y hoy han sido activadas estrategias de gran interés y muy sencilla aplicación, de riesgo muy bajo y controlado.

No tan controlado parece el panorama de mercados no tampoco las previsiones de evolución de la economía,. hasta la semana pasada en positivo pero ahora en tono gris oscurecido.

Tampoco ayudan las mermadas posibilidades de control total del riesgo que presentan las autoridades, después de haber protagonizado una de las mayores campañas de manipulación de los mercados financieros de la historia, quizá la mayor.

El presidente de la FED de Dallas, Sr Kaplan, deslizó el viernes un comentario, que venimos anticipando meses, tan realista como inquietante para los inversores:

- “I worry that bond buying has some distorting impact on price discovery, that they encourage excessive risk taking, & excessive risk taking can create excesses & imbalances that can be difficult to deal with in the future.”

- “making substantial progress on our dual mandate goals, I do think it would be healthy and very appropriate to begin the process of tapering our asset purchases.”

Se trata de un bombazo directo a la línea de flotación de las bolsas y mercados de deuda, un reconocimiento expreso de la incidencia de las autoridades en la formación de las mayores distorsiones de mercado de la historia, de los excesos y desequilibrios creados así como de empujar a los inversores a asumir riesgos o de las dificultades de gestión futura de los problemas creados.

Hoy abren los mercados en modo pesimista como hacía tiempo, caen las bolsas ( a estas horas también los futuros USA se dejan algo más de un punto porcentual), cae el petróleo del orden del 5%, cede también a la baja el precio del Oro y metales en general, cae el Euro… movimientos previstos y advertidos en distintos post recientes.

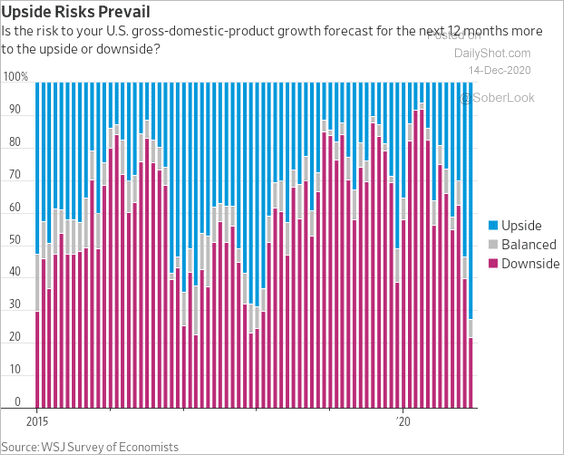

Quizá muy pronto el común de analistas e inversores, igual hasta Wall Street, se vean forzados a ajustar sus perspectivas de crecimiento a la realidad de los acontecimientos actuales. Hasta la semana pasada, el optimismo era radiante, la economía crecería fuerte en 2021, los beneficios empresariales aún más y el sesgo general de los expertos apuntaba a la posibilidad de mejora de la situación, por encima del riesgo de empeoramiento.

La caída de resultados empresariales de los pasados trimestres ha sido espectacular y previsiblemente no será recuperada al menos hasta el año 2022. Las bolsas, entre tanto, dicen mirar al futuro y han aprovechado para subir más del 40% en el mismo periodo.

Las perspectivas de crecimiento de Beneficios por acción son inciertas y vulnerables, las perspectivas de crecimiento de las bolsas lanzadas desde Wall Street para 2021 apuntan a un SP500 en la zona de los 3.800 puntos. ¿Sostenible?

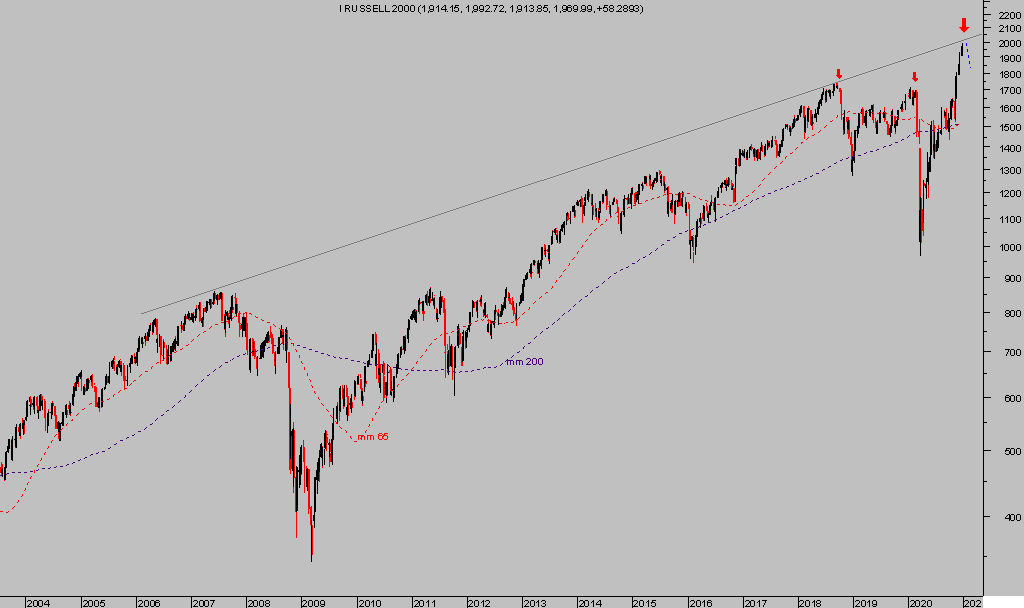

La carrera del índice de PYMES americano, Russell-2000, es paradigmática de un mercado artificial y alejado de los fundamentales, elevado por decisión y decreto de las autoridades y en una situación de riesgo máximo.

RUSSELL-2000, semana.

Las nuevas cepas, de coronavirus y de reconocimiento de la realidad de un miembro del FOMC, no han sentado bien a los inversores. Es tiempo de cautela, de reducir riesgos, buscar protección e incluso aplicar estrategias prudentes para aprovechar el escenario de mayor probabilidad.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com