La inversión en dividendos requiere una filosofía de inversión diferente. Usted se convierte en socio de empresas que cree que continuarán proporcionándole ingresos a través de pagos regulares. Una vez que compre estas acciones, las mantiene a largo plazo y puede centrarse en sus capacidades de generación de ingresos.

Unas acciones de dividendo de calidad es menos probable que reduzcan o suspendan sus pagos de dividendos durante momentos de volatilidad del mercado, lo que hace mucho más fácil mantenerlas en su cartera a largo plazo.

Una manera de encontrar acciones de dividendos de calidad es buscar a los líderes de la industria con un «foso económico» defendible, un término acuñado por Warren Buffett para identificar acciones de calidad con una gran ventaja competitiva. Teniendo en cuenta estos factores, a continuación hemos enumerado tres acciones que los inversores de ingresos podrían considerar comprar ahora mismo.

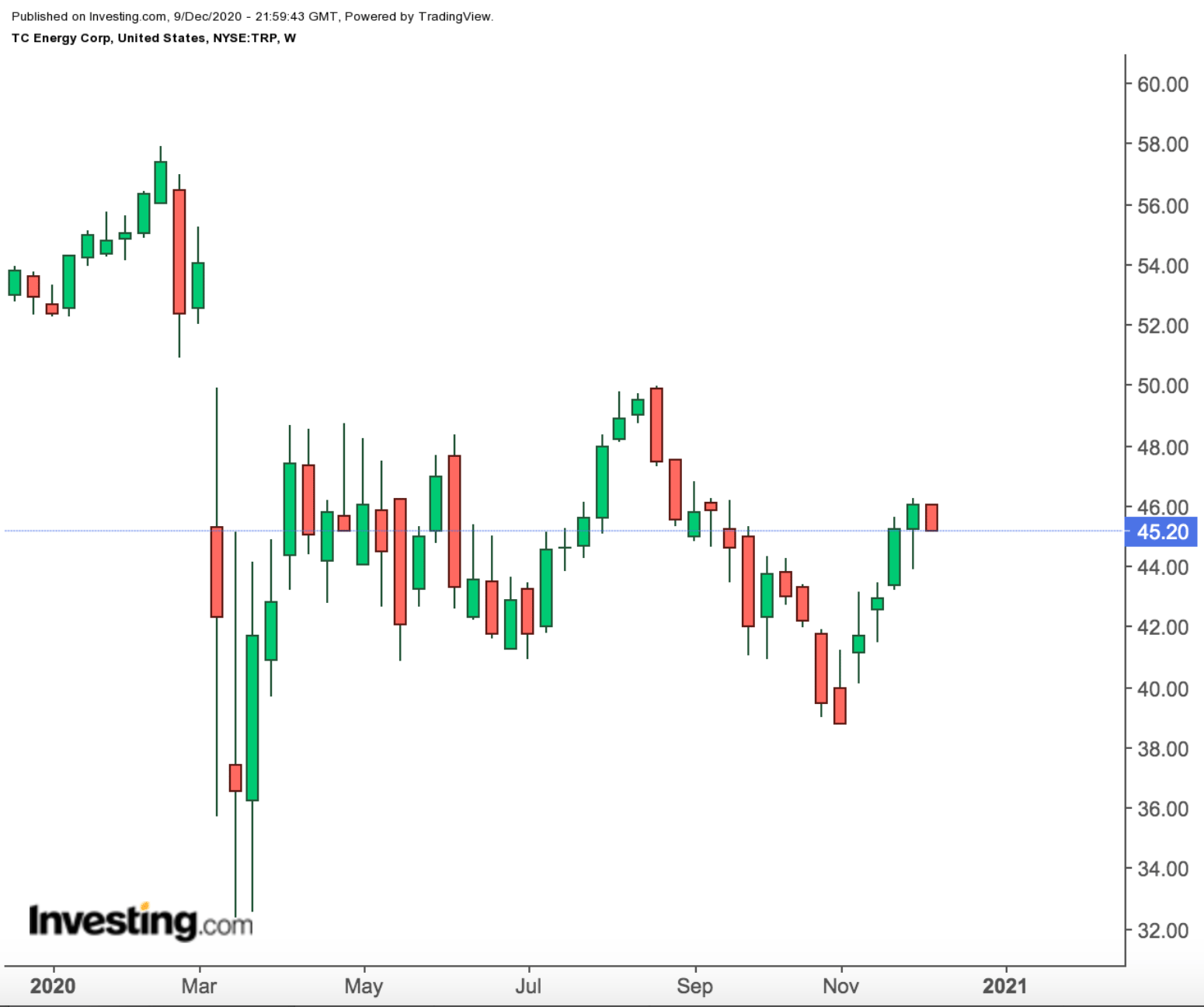

1. TC Energy

Cuando bajan los tipos de interés y desciende el rendimiento de los bonos, es uno de los mejores momentos para comprar acciones del sector energético que proporcionan infraestructura crucial, como oleoductos e instalaciones de almacenamiento.

El sector es el más altamente correlacionado con el rendimiento de los bonos, y las empresas con exposición limitada a las materias primas tienden a rendir mejor en el entorno actual. Entre los principales proveedores de infraestructura energética, las acciones de TC Energy, anteriormente TransCanada, son una sólida opción a tener en cuenta para mantener a largo plazo.

El mayor atractivo de poseer estas acciones es el largo historial de la compañía de pago de dividendos y sus activos energéticos diversificados. TC ha aumentado su dividendo durante 19 años consecutivos y actualmente paga 0,60 dólares por acción trimestralmente, tras la subida del 8% de febrero. A 45,20 dólares al cierre del miércoles, TRP ofrece actualmente un rendimiento de dividendo anual del 5,4%.

La compañía planea aumentar su dividendo a una tasa anual del 8-10% hasta 2021, respaldado por su negocio de relativamente bajo riesgo, con alrededor del 95% de los ingresos antes de intereses, impuestos, depreciación y amortización provenientes de activos que están regulados o contratados a largo plazo.

Los activos de TC Energy incluyen gasoductos de gas natural, oleoductos, generación de energía y almacenamiento de gas natural. La compañía cuenta con más de 92.600 kilómetros de gasoductos de gas natural, 4.900 kilómetros de oleoductos, 650 Bcf de almacenamiento de gas y 4.000 MW de generación de energía.

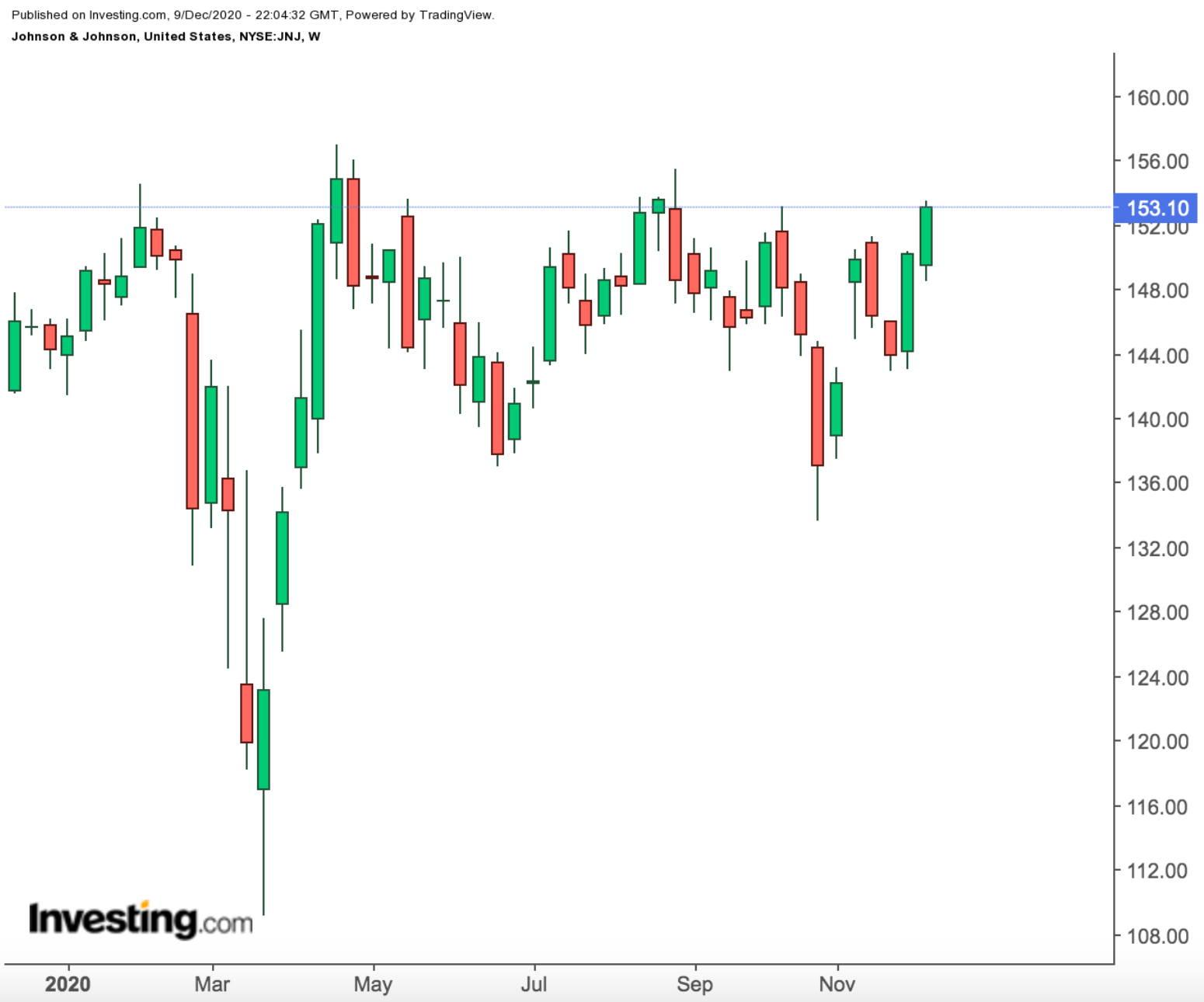

2. Johnson & Johnson

Al decidirse por la compra de una acción de dividendos, hay que concentrarse en tres factores clave para eliminar malas opciones: el rendimiento de dividendos a futuro, la relación de pago de dividendos en efectivo (el porcentaje de su flujo de caja libre invertido en dividendos) y el historial de crecimiento de dividendos.

Johnson & Johnson, el mayor fabricante mundial de productos para el cuidado de la salud tanto para el consumidor como para los farmacéuticos, cumple todos estos requisitos. La compañía lleva recaudando dividendos cada año durante los últimos 58 años. Su relación de pago es un discreto 45,93%, lo que significa que todavía hay mucho margen para futuros aumentos de dividendos.

El actual entorno de salud pública refuerza aún más la posición de J&J, que se ha beneficiado de una fuerte demanda de sus productos de venta libre. J&J hace de todo, desde terapias innovadoras contra el cáncer hasta dispositivos médicos y artículos de venta libre, como el analgésico Tylenol.

En octubre, J&J dijo que sus ganancias netas para el tercer trimestre se habían más que duplicado.

En abril, J&J aumentó su dividendo trimestral en un 6,3%, de 0,95 dólares hasta 1,01 dólares por acción. A 153,10 dólares al cierre del miércoles, su rendimiento anual de dividendos se traduce en un 2,71%.

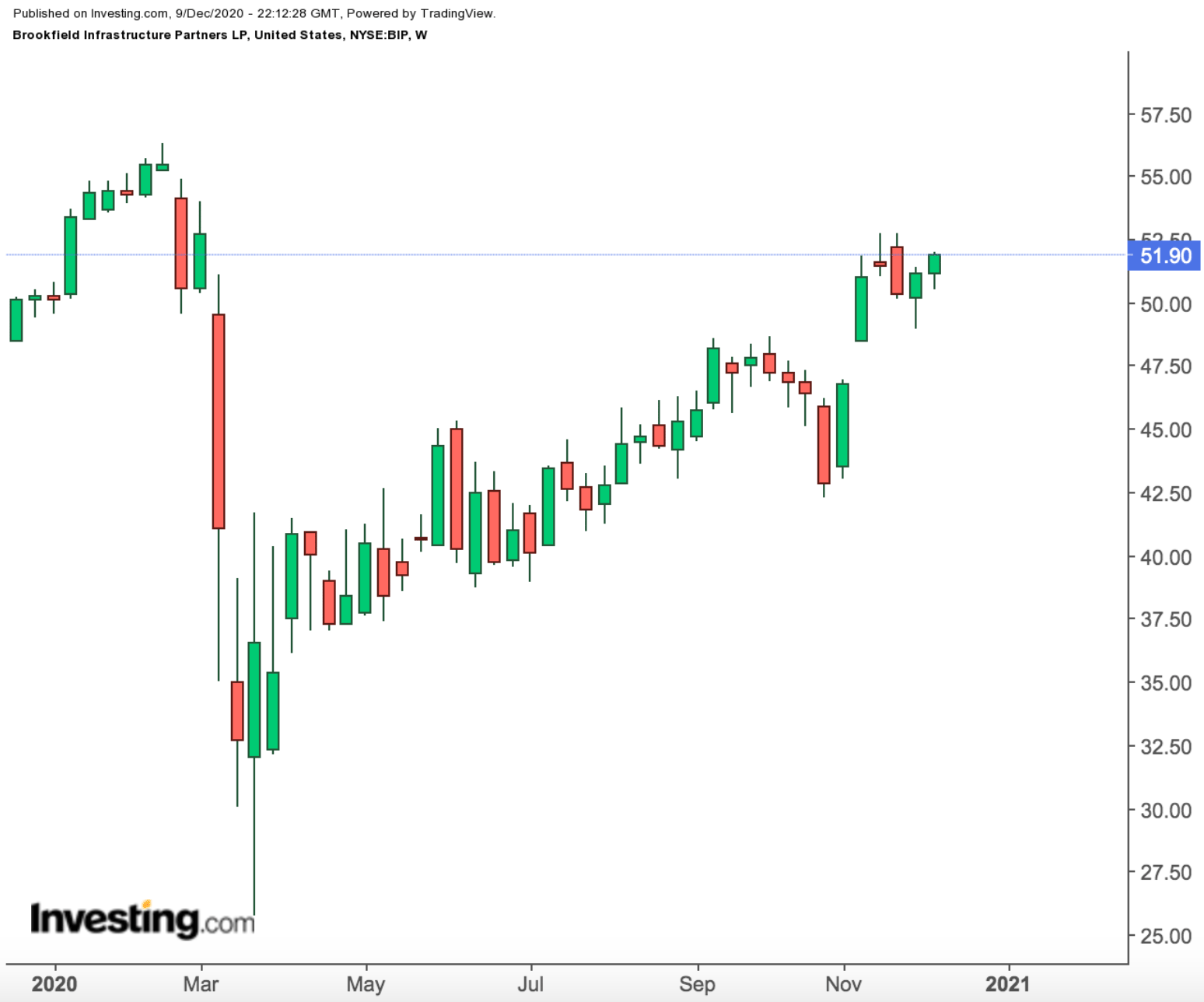

3. Brookfield Infrastructure Partners

Brookfield Infrastructure Partners, con sede en Toronto, es otro candidato sólido para una cartera de ingresos debido a las operaciones diversificadas de la compañía y su capacidad para generar fuertes flujos de efectivo.

BIP posee y gestiona empresas de servicios públicos, transporte, energía e infraestructura de comunicaciones en todo el mundo. BIP administra una cartera de 30.000 millones de dólares con activos que abarcan los cinco continentes. La compañía administra servicios públicos y sistemas de transmisión de energía en Norteamérica y Sudamérica; 37 puertos en Norteamérica, el Reino Unido, Australia y Europa; aproximadamente 3.800 kilómetros de autopistas de peaje en Sudamérica y la India, y grandes operaciones ferroviarias en Australia y Sudamérica.

Con estos activos generadores de efectivo en el ámbito de la infraestructura, el objetivo principal de la compañía es generar un rendimiento a largo plazo del 12-15% sobre el capital y proporcionar distribuciones sostenibles para los inversores, al tiempo que fijan un objetivo de crecimiento anual de distribución del 5-9%.

Según Brookfield, su estrategia es adquirir negocios de alta calidad en función de su valor, administrar activamente las operaciones y vender activos de forma oportunista para reinvertir capital en el negocio. Si observamos el rendimiento de las acciones de Brookfield durante los últimos cinco años, es obvio que la compañía ha tenido bastante éxito a la hora de lograr sus objetivos. Las acciones han devuelto el 130% durante ese tiempo, incluyendo dividendos, superando la rentabilidad del S&P-500 del 84%.

A 51,90 dólares al cierre del miércoles y con un rendimiento de dividendo anual de alrededor del 4%, las acciones no son baratas, pero es una de las principales acciones de dividendos que los inversores deberían considerar incorporar a sus carteras.

Haris Anwar/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.