La pandemia continúa su evolución global negativa y con su expansión aumenta también la incertidumbre en todos los frentes, generando constantes cambios en previsiones sanitarias y también en expectativas de crecimiento económico que a su vez impactan en las decisiones de los inversores y en los mercados.

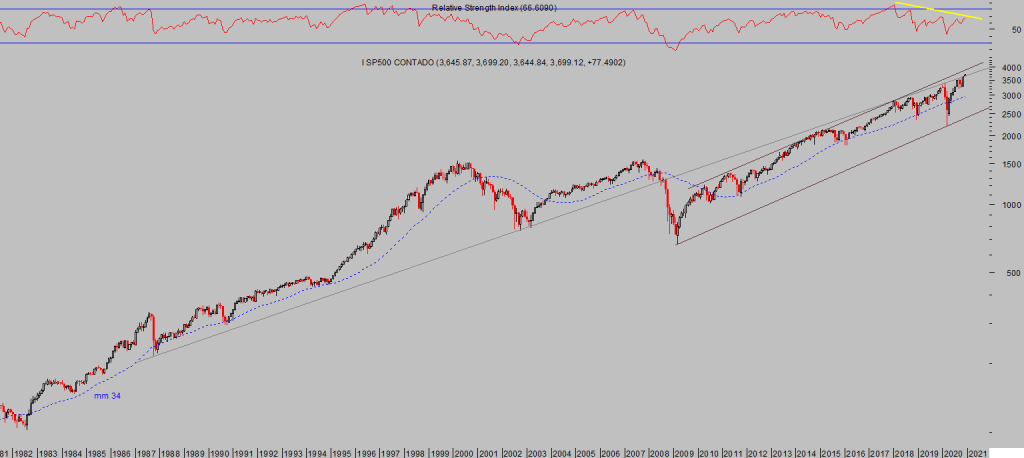

Los de renta variable dependen casi en exclusiva de la determinación de las políticas de reflación de activos, por tanto, no se permite que coticen la realidad económica ni de los beneficios empresariales y se ha creado una desconexión economía-bolsa histórica.

S&P500, mensual.

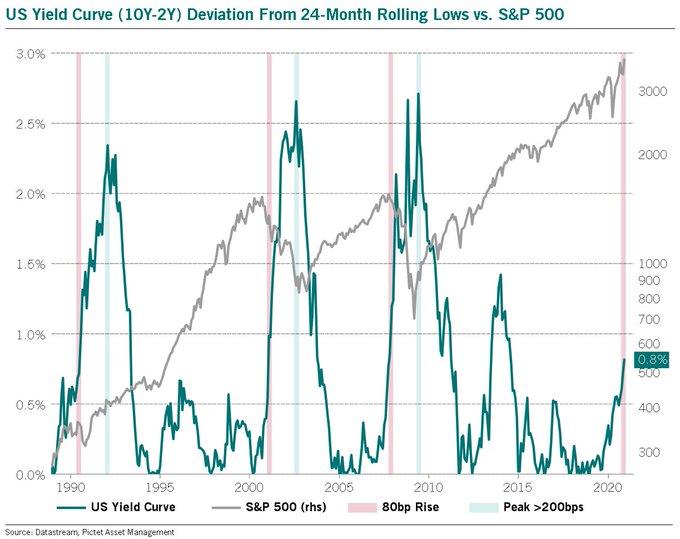

Los mercados de deuda, aunque también intervenidos, vienen semanas reflejando las alteraciones en las perspectivas de los inversores y los tipos de interés del mercado secundario USA se están moviendo al alza desde que comenzaron a surgir las noticias sobre la efectividad de las vacunas hace semanas.

El tipo de interés del bono a 10 años ha escalado desde el 0.65% al 0.94% de hoy.

Así, la curva de tipos USA está en proceso de positivización, es decir, de regreso a la normalidad esperada en la que el coste de financiarse es mayor caro en la medida que más largo sea el plazo.

Es anormal y atípico que la rentabilidad de la deuda a corto lazo sea superior a la del largo plazo y cuando sucede es porque el mercado anticipa problemas. Problemas que suelen terminar impactando en los mercados de renta variable, al menos vean evolución comparada de la curva de tipos y el SP500:

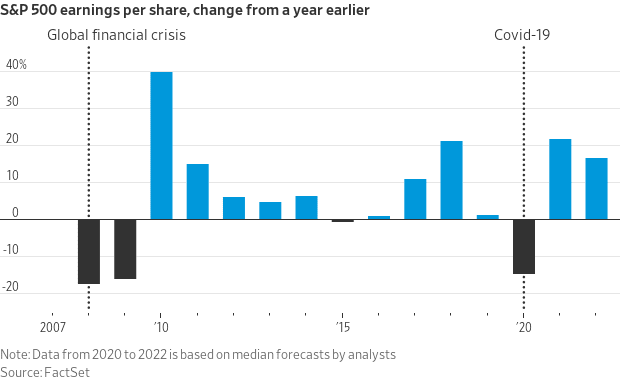

Los expertos de Wall Street anticipan ahora una mejora de los beneficios de las empresas del SP500 del 22% para 2021.

Un hipotético repunte de los beneficios de la magnitud que pronostican los expertos sería excelente noticia, aunque insuficiente para ajustar los niveles de valoración a su media ya que el exceso de valoraciones actual ronda el 40%.

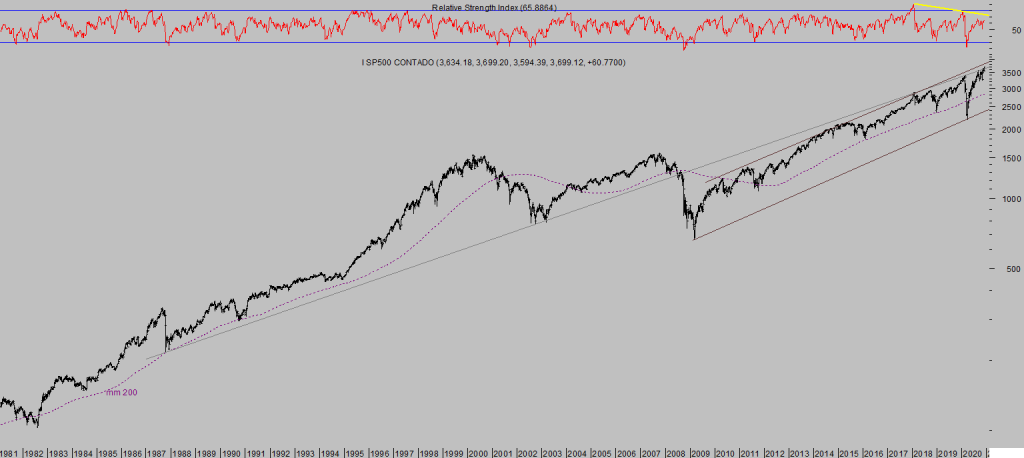

Las bolsas abrieron la sesión del viernes con caídas y amenazando con perforar referencias técnicas de control de corto plazo, sin embargo, a medida que transcurrió la jornada fue mejorando el ánimo y las cotizaciones subiendo, hasta finalmente conseguir cierres en positivo y con una rentabilidad más que decente, el Nasdaq recuperó un +0.70% el SP500 un +0.88% o el Dow Jones +0.83%.

S&P500, semana.

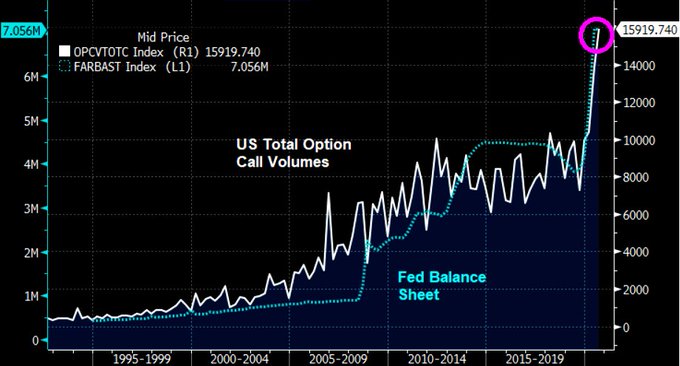

El catalizador de la súbita mejora del tono inversor el viernes no fue otro que, de nuevo, la esperanza renovada acerca de la aprobación de un programa de subsidios en Estados Unidos, sin olvidar la permanente actuación de la FED y su impacto en la psique y el bienestar de los inversores a la hora de comprar riesgo y especular creyendo que tienen el viento a favor

BALANCE FED vs COMPRA OPCIONES CALL.

La demócrata y portavoz del Congreso Nancy Pelosi y el republicano del Senado Mitch McConnel, mantuvieron una reunión el martes para negociar la aprobación de un paquete urgente de medidas dotado con hasta $908.000 millones para tratar de paliar la debilidad económica que está ocasionando el duro rebrote del Covid.

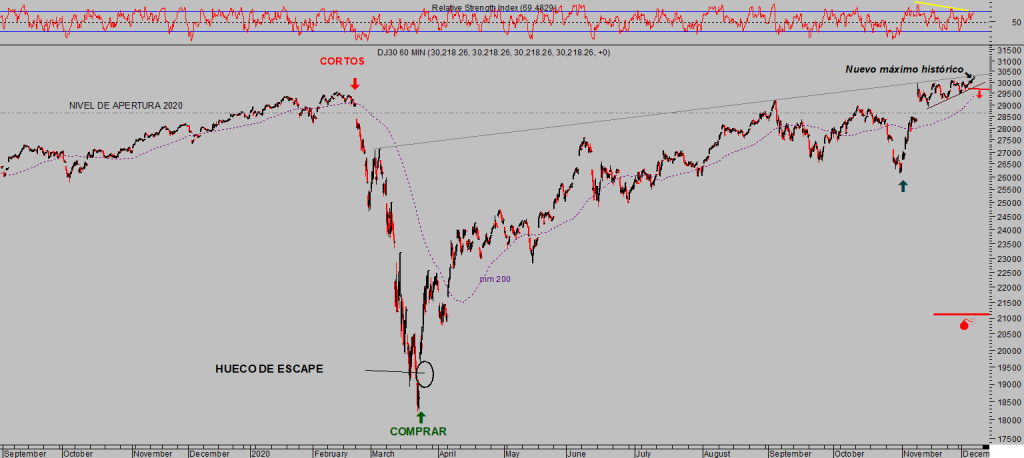

Nuevo máximo histórico del Dow Jones!

DOW JONES, 60 minutos.

Las consecuencias económicas del rebrote del coronavirus son devastadoras para millones de americanos y muchos se dirigen a la pobreza extrema sin no aprueban un paquete de estímulos urgentemente. Numerosos programas expiran a finales de este mes de diciembre, cerca de 12 millones de americanos dejarían de percibir ayudas al desempleo, también se perdería la protección para inquilinos sin fondos.

Las negociaciones incluirían la renovación del helicóptero monetario (esta vez dotado con $300 por semana), $288.000 millones para ayudas a empresas y PayCheck Protection Program, entre otros, $82.000 millones para educación, $45.000 millones para agencias de transporte, $16.000 millones para atención sanitaria, o $26.0000 para ayudas alimentarias.

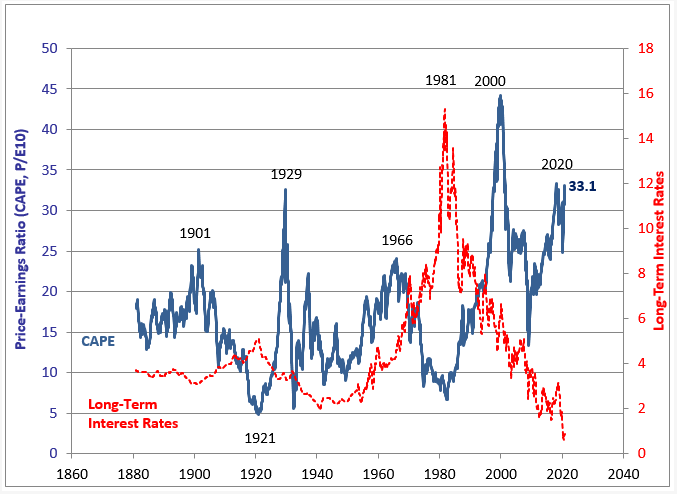

El Dow consiguió superar la barrera de los 30.000 puntos, cerró en 30.218, y también escalaron al alza los ratios de valoración. Un ratio seguido por los expertos como el CAPE (PER ajustado ciclícamente) de Shiller ha alcanzado 33.59 veces, lectura sólo superado en la historia por las estratosféricas métricas de valoración registradas en el año 2000.

El gráfico siguiente muestra la evolución comparada de los tipos de interés y el ratio CAPE-10, éste último refleja una lectura ligeramente inferior a la antes comentada debido a que fue elaborado con datos actualizados a finales del pasado mes.

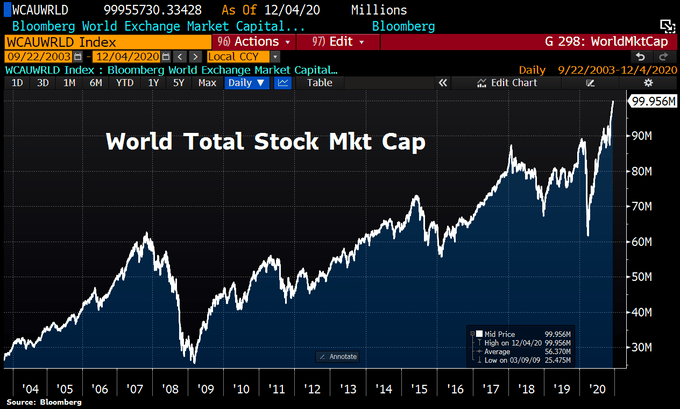

Las subidas de las cotizaciones la semana pasada fueron generalizadas, la capitalización global de las bolsas quedó a un paso cada vez más estrecho de alcanzar el hito histórico de los $100 billones.

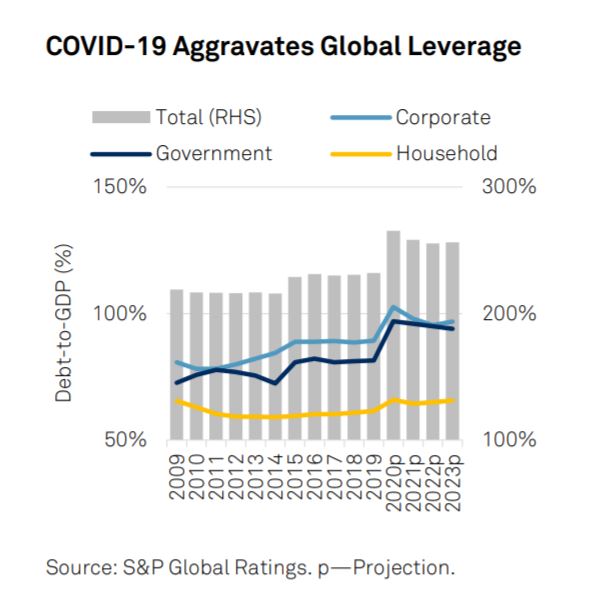

No sólo suben las acciones, también las deudas globales y de manera brusca con el agravante además de que la economía crece a un ritmo inferior, comportamiento que viene sucediendo desde hace muchos años, no es sostenible y es la simiente perfecta para inestabilidad financiera futura.

La Ley de Retornos Decrecientes, tantas veces mencionada en estas líneas, se impuso en la creación de deuda hace años (cada vez es necesario inventar más unidades de deuda para conseguir la misma unidad de crecimiento económico) y lejos de mejorar no deja de advertir eventuales problemas.

A pesar de todo, las perspectivas bursátiles que maneja Wall Street (de manera singular el sell side del mercado) para 2021 son muy positivas y ambiciosas, el sentimiento de los inversores es complaciente y también los registros de posicionamiento, tal como hemos analizado en post recientes.

Los escenarios de mayor probabilidad para las bolsas, como para el mercado de metales preciosos, en el corto y medio plazo son de interés mayor para cualquier inversor con exposición a riesgo.

IBEX-35, 60 minutos.

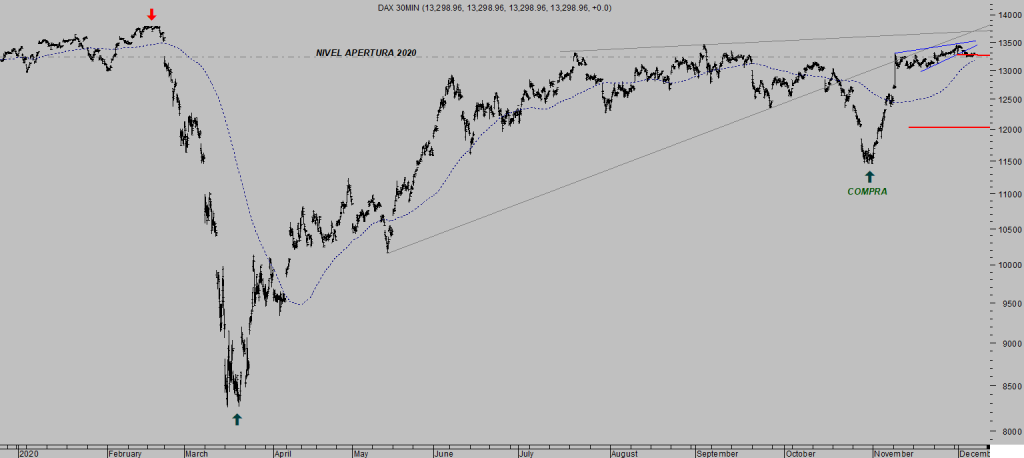

DAX-30, 30 minutos.

Detectar las pautas técnicas en desarrollo y las referencias de control de cada activo es imprescindible para evitar ser sorprendidos con posiciones abiertas en el lado incorrecto de las tendencias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com