El nombramiento de la Sra Janet Yellen como Secretaria del Tesoro americano fue confirmado ayer por el Sr. Joe Biden. El futuro presidente USA anunció además nombres de distintas personas que ocuparán cargos de responsabilidad a partir del día 20 de enero, fecha en que será investido presidente.

En el mix de políticas fiscales y monetarias, aún falta por despejar la incógnita en el área monetaria, el nombre que pulula como favorito para sustituir al Sr Powell al cargo de presidente de la Reserva Federal es la Sra. Loel Brainard, miembro del Consejo de Gobierno de la institución y directora de 4 comités: Financial Stability, Federal Reserve Bank Affairs, Consumer and Community Affairs y Payments, Clearing and Settlements.

En cualquier caso, con o sin nuevo jefe de la FED, es de esperar una política fiscal y monetaria combinada que continuará el modelo MMT -Modern Monetary Theory- en vigor, basado fundamentalmente en la creación de dinero fake, deudas con un coste ínfimo gracias a los tipos cero -ZIRP- y a la intervención masiva en los mercados secundarios, combinado de políticas que presumiblemente y con el paso del tiempo dará paso a un comportamiento explosivo de los metales preciosos.

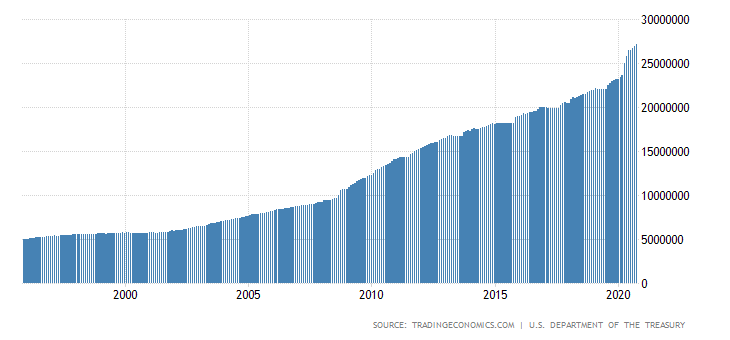

En 2017 la Sra Yellen mostraba preocupación por la evolución de las deudas USA cuando alcanzaron por primera vez los $20 billones. Ahora, sin embargo, desde hace meses viene pidiendo mayor expansión fiscal y programas de rescate/subsidio, es decir, más déficit que sumar a la deuda en el empujón necesario para catapultarla hacia los $30 billones desde los $27,315 billones actuales:

DEUDA USA.

En un tweet ayer publicado, la futura secretaria del Tesoro apuntó que trabajará a diario para recuperar el «sueño americano»…

- «We face great challenges as a country right now. To recover, we must restore the American dream—a society where each person can rise to their potential and dream even bigger for their children. As Treasury Secretary, I will work every day towards rebuilding that dream for all».

La Sra. Yellen ha dejado el problema de los $20 billones de deuda para mejor momento, quizá retomará la consciencia y lanzará alguna opinión cuando alcance los $30.

Recuperar el sueño perdido pasa por mejorar las condiciones de las clases menos favorecidas y apuntalar el estatus de la clase media, sin embargo, la FED está embarcada en unas políticas que incentivan la desigualdad de la riqueza y la transferencia masiva de capital hacia el 5% de ciudadanos con mayor riqueza, muy a pesar de la declaración oficial del Sr. Powell «FED policies absolutely do not add to inequality».

Será complicado recuperar el sueño de gente sin horizonte más allá de sobrevivir el día a día, sumida en la incertidumbre laboral y económica (más de 40 millones de personas siguen adscritas a programas de ayuda alimenticia o Food Stamps), mientras observan la obscenidad de ganancias que atesoran las clases altas o viendo la exuberancia de las bolsas y mercados financieros en general en situación de burbuja histórica gentileza de las políticas de reflación de activos.

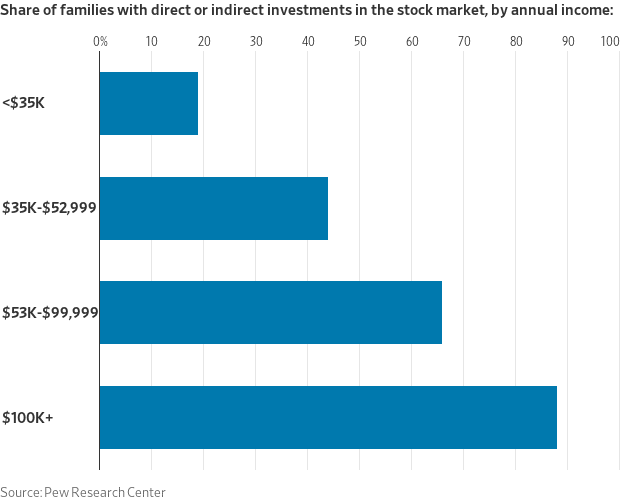

No es cierto que la subida de las cotizaciones esté enriqueciendo a la población, sólo a quienes ya disponen de ahorro suficiente para comprar activos. El 1% de la población USA ostenta alrededor del 50% de los activos, el resto se distribuye como puede con el 90% propietario del 12% del mercado de acciones. Sólo el 52% de familias tiene acciones y la media del volumen total de acciones asciende a cerca de $11.000, el 18% de la gente con salarios por debajo de $35.000 tiene acciones (valoradas en $6.900 de media):

Es decir, suponiendo una revalorización de las bolsas del 100%, más de la mitad de la población podría llegar a ganar $11.000 por sus inversiones. Riqueza?.

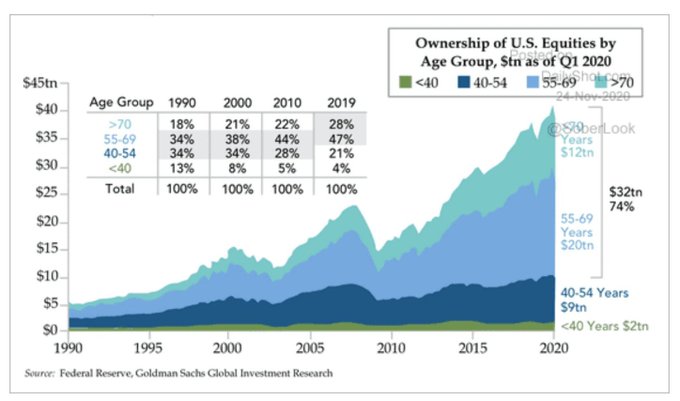

La distribución de participaciones accionariales en Estados Unidos según rangos de edad es la siguiente:

El 75% de los americanos obtiene cerca del 1.2% de sus ingresos de los intereses, dividendos o ganancias de capital, mientras que el top 10% llega a casi el 20%. Así, cuando las bolsas se disparan al alza el 75% de la población permanece igual. Cuando las bolsas caen, por contra, los ricos lloran y con razón pero las autoridades se hacen cargo y hasta la fecha evitan cualquier conato de mercado bajista.

Las obligaciones de deuda, sin embargo, sí alcanzan a la parte baja de la población y cada día en mayor medida. Las deuda privada USA ha crecido hasta los $20.1 billones (casi un billón vía tarjetas) , la corporativa merodea los $14 billones y la deuda soberana otros $27.3 billones.

La señora Yellen tiene trabajo y será realmente complicado resolver con éxito su propósito de reducir la brecha de desigualdad. En ese sentido, cabe esperar de ella un aumento muy generoso de los programas de subsidio (superior incluso a los $2.4 billones anticipado por Biden en campaña), aumento de la regulación y ajuste fiscal al alza mientras mantiene la presión sobre la FED para que continúe con tipos cero por tiempo prolongado y políticas QE indefinidas. Necesitará mucha suerte!.

Ante el complejo contexto económico, empresarial o financiero actual y gran incertidumbre en el horizonte, las bolsas continúan su particular fiesta, bien dopadas. Mientras la música siga sonando los inversores bailan al son de los cánticos de Wall Street y de las autoridades. Cánticos anunciando unas previsiones de beneficios y proyecciones 2021 excelentes y estribillos anunciando más programas de rescate, más QE, más compra de deuda… y más zombis.

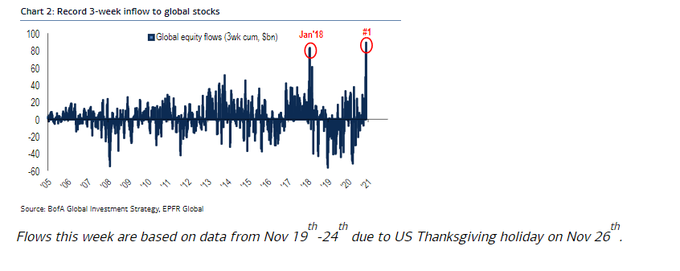

Los flujos de fondos de demanda de acciones globales se encuentran en plena forma, la media móvil de 3 semanas ha alcanzado niveles record:

Los mercados atraen el interés de los inversores en la medida que manifiestan seguridad, alzas continuadas y rentabilidades pasadas altas, es entonces cuando se extiende el optimismo, a veces eufórico, y cuando el número de inversores y volumen de compra aumenta más deprisa.

Al contrario de las decisiones de compra de acciones gregarias basadas en esta peligrosa sabiduría popular, tanto optimismo suele indicar el momento de tomar distancia, encender las alarmas y de adoptar la opinión contraria como sesgo principal en las decisiones y operativa.

Curiosamente, la bolsa es quizá el único mercado en el que nadie quiere comprar cuando está barata (miedo) y viceversa, todo el mundo quiere comprar cuando está cara (euforia).

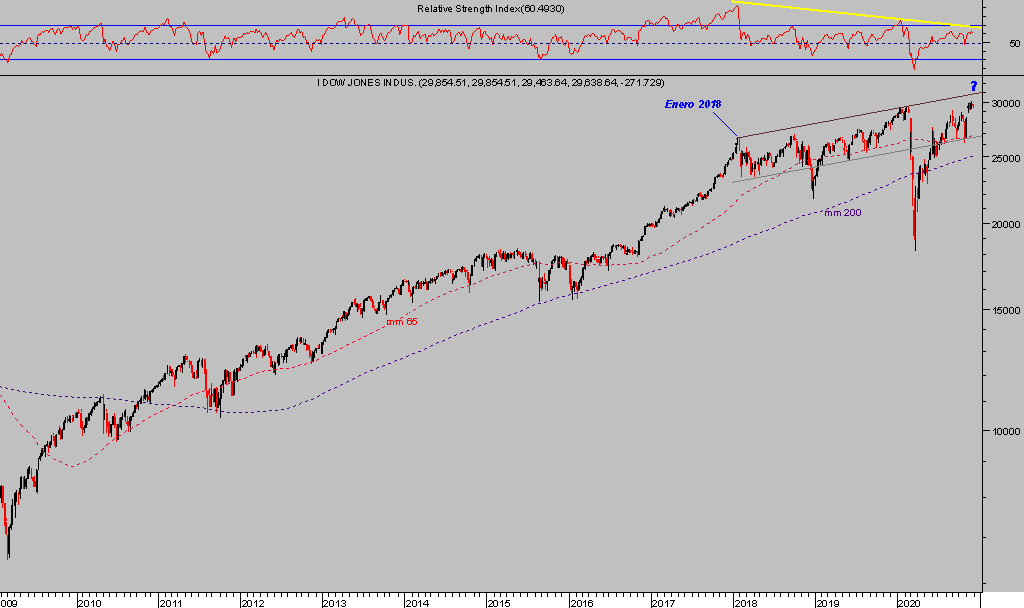

En enero de 2018, la última vez que los flujos de compra de acciones saltó disparado a niveles similares a los de la semana pasada, la bolsa tenía preparada una sorpresa para los últimos inversores en llegar y respondió con un descuelgue bajista de dos semanas y caídas del -12.5%.

DOW JONES, semana.

El 92% de las acciones del S&P500 cotiza sobre su respectiva media móvil de 200 sesiones, el mayor porcentaje desde hace más de 7 años y signo inequívoco de sobrecompra.

%VALORES SP500 SOBRE SU MEDIA MÓVIL 200 SESIONES

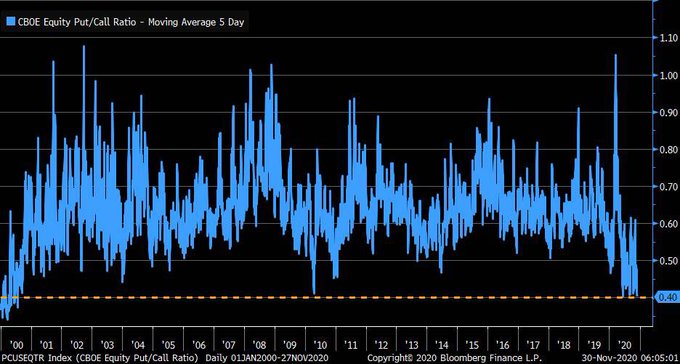

El ratio Put/Call de opciones del CBOE -Chicago Board of Trade- manifiesta, a través del diferencial de posicionamiento (alcista/bajista) de los inversores en opciones, el nivel de complacencia del mercado. Según las últimas lecturas de su media móvil de 5 sesiones, la complacencia actual de los inversores sólo ha sido alcanzada en el año 2013 y antes en el 2000.

PUT / CALL RATIO (media 5 sesiones)

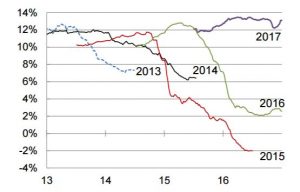

La maquinaria propagandística de Wall Street ha lanzado sus previsiones para 2021, para las bolsas y beneficios empresariales excelentes como no podía ser de otra forma, presuntamente alejadas de la realidad como viene siendo la norma, vean el diferencial entre previsiones y realidad en los últimos 5 años:

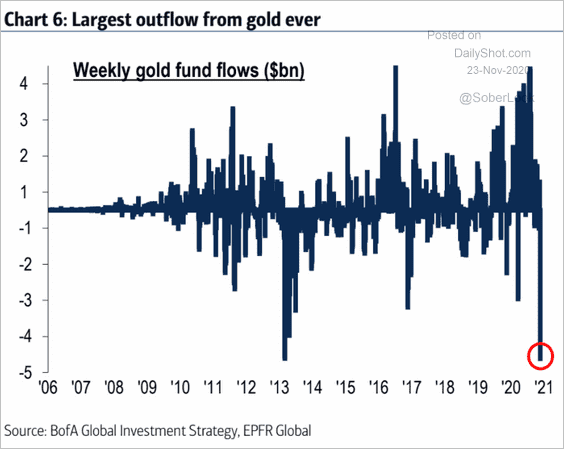

Al contrario de los sucedido con los flujos de compra de acciones, el mercado de metales ha sufrido una desbandada atípica de inversores, defraudados como se podían imaginar hace sólo 3 meses observan las fuertes caídas de precio y aún más duras caídas en la cotización de las empresas mineras.

FLUJOS FONDOS ORO

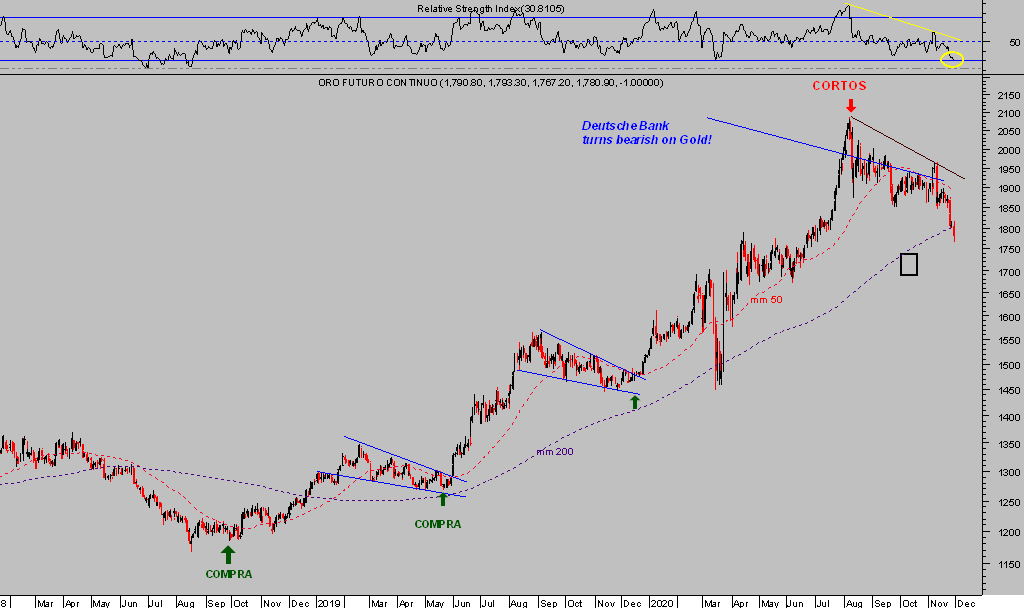

En agosto la situación en el mercado de metales era idílica, el ORO subía fuerte y llegó a romper los máximos históricos de septiembre de 2011, los inversores entusiasmados y comprando a manos llenas, justo cuando la razón, el posicionamiento -COT- o las lecturas técnicas y de pauta estaban advirtiendo peligro.

ORO diario

La Teoría de Opinión Contraria nos invitó entonces a abrir posiciones cortas.

Ahora los inversores muestran síntomas de miedo y los técnicos han mejorado notablemente, la caída ha alcanzado las proyecciones iniciales señaladas entonces (mediante la usual «caja negra» del gráfico) y hemos comenzado a sugerir a nuestros suscriptores estrategias compradoras de fácil uso y riesgo limitado.

Es posible que la corrección de grado intermedio iniciada a finales de agosto por el ORO no haya finalizado aún pero las condiciones son favorables para asistir a algún tipo de rebote técnico. Los rebotes técnicos dentro de tendencias correctivas mayores o incluso de mercados en posición directamente bajista también generan grandes rentabilidades. Vean, por ejemplo, una de las conseguidas en el mes de noviembre con una de las estrategias compartidas.

REPSOL, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com